Le secteur canadien de l’environnement et des technologies propres

Juillet 2023

Kevin Jiang

Principales constatations

- Le secteur de l’environnement et des technologies propres (ETP) représentait 2,9 % du PIB du Canada et 1,6 % de l’emploi en 2021.

- Bien que la croissance du PIB réel du secteur de l’ETP ait dépassé celle de l’ensemble de l’économie canadienne chaque année de 2012 à 2016, son rythme a souvent été plus lent que celui de l’ensemble de l’économie au cours des dernières années. Cependant, malgré ce ralentissement, le secteur de l’ETP a connu une croissance importante de 21 % au cours de la dernière décennie, dépassant la croissance économique de 15 % de l’ensemble de l’économie canadienne.

- La croissance de l’emploi dans le secteur de l’ETP a augmenté de 16 % depuis 2012, dépassant la croissance de 8 % de l’emploi total au Canada.

- Le secteur a affiché de solides résultats à l’exportation de 2012 à 2021, surpassant le taux de croissance des exportations canadiennes totales et enregistrant une croissance impressionnante de 90 %.

- Les produits du secteur de l’ETP ont été à l’origine de la quasi-totalité de la croissance, soutenue principalement par les ventes aux États-Unis et en Europe.

- Les services ont représenté une petite part des exportations des produits ETP et ont été principalement concentrés dans les services scientifiques et de R et D.

- Les PME canadiennes du secteur des technologies propres sont plus actives sur les marchés internationaux que les PME d’autres industries : 25 % ont déclaré des ventes à l’exportation en 2020, contre 12 % pour l’ensemble des PME canadiennes. Elles sont moins susceptibles d’appartenir majoritairement à des femmes ou à des groupes racisés.

Introduction

L’environnement et les technologies propres (ETP) jouent un rôle essentiel pour permettre au Canada et à toutes les économies mondiales d’atteindre leurs objectifs de réduction des émissions de carbone. De plus, le secteur de l’ETP est nécessaire à la croissance économique et protège notre patrimoine environnemental. Les phénomènes climatiques graves des dernières années, comme les vagues de chaleur, les inondations et d’autres catastrophes naturelles qui touchent le monde entier, ont mis encore plus l’accent sur la nécessité d’une croissance économique durable sur le plan environnemental.

L’absence de consensus international sur une définition de l’ETP ainsi que les difficultés liées aux mesures limitent toutefois l’analyse des données sur le secteur canadien de l’ETP et son rôle dans l’économie nationale. Le présent rapport vise à donner un aperçu du rendement du secteur canadien de l’environnement et des technologies propres, en mettant l’accent sur les exportations.

Ce rapport suit la définition et la taxonomie communes des technologies propres et utilise des données provenant de différentes sources pour fournir une vue d’ensemble du secteur au Canada et de son rendement international. La première section porte sur le rendement global du secteur de l’ETP relatif à sa contribution à l’économie nationale en ce qui a trait au PIB, de l’emploi et des exportations. La deuxième section présente une analyse du rôle des petites et moyennes entreprises (PME) dans le secteur de l’ETP.

Contribution à l’économie nationale

Composition du secteur de l’ETP

Les produits du secteur de l’environnement et des technologies propres sont définis dans le Compte économique des produits environnementaux et des technologies propres (CEPETP) comme l’ensemble des processus, des produits ou des services qui réduisent les répercussions environnementales par l’une des trois stratégies suivantes :

- les activités de protection de l’environnement qui préviennent, réduisent ou éliminent la pollution ou toute autre forme de dégradation de l’environnement;

- les activités de gestion des ressources qui se traduisent par une utilisation plus efficace des ressources naturelles, ce qui permet de se prémunir contre leur épuisement;

- l’utilisation de produits qui ont été adaptés pour consommer beaucoup moins de ressources et d’énergie que les quantités établies dans la norme industrielle.

La valeur nominale de l’ensemble du secteur des produits ETP au Canada s’établissait à 73 milliards de dollars en 2021. Cela représente environ 2,9 % de l’économie canadienne, une proportion qui est demeurée relativement stable depuis le début de la série de données en 2007. Le CEPETP divise le secteur de l’ETP en deux grands sous-secteurs : le sous-secteur de l’environnement, qui représente 53 % du secteur, et le sous-secteur des technologies propres, qui représente les 47 % restants. L’écart entre les deux sous-secteurs s’est rétréci depuis 2007, année où le sous-secteur de l’environnement représentait près de 57 % de l’ensemble du secteur.

La figure 1 montre que dans le sous-secteur de l’environnement (qui comprend l’électricité propre, les biocarburants et les biens primaires, ainsi que les services de gestion des déchets et services d’assainissement) les activités de production d’électricité sont prédominantes. L’électricité propre produite à partir de sources renouvelables et nucléaires a totalisé les deux tiers de ce sous-secteur en 2021, suivie des services de gestion des déchets et services d’assainissement et des biocarburants et des biens primaires. Par ailleurs, le sous-secteur des technologies propres comprend les biens manufacturés, les services scientifiques et de recherche et de développement, les services de construction et les services de soutien. Ce sous-secteur est dominé par les services, qui représentaient ensemble 87 % du sous-secteur en 2021, laissant le reste aux biens de technologies propres.

Figure 1 : Composition du secteur de l’ETP, 2021

Source : Adaptée du tableau de données de Statistique Canada 36-10-0627-01.

Version texte

| Secteur | Part (%) |

|---|---|

| Secteur de l’ETP | 100 |

| Sous-secteur de l’environnement | 53 |

| Biens environnementaux | 40 |

| - Électricité propre | 37 |

| - Biocarburants et biens primaires | 1,9 |

| - Déchets et rebuts | 0,7 |

| Services de gestion des déchets et services d’assainissement | 14 |

| Sous-secteur des technologies propres | 47 |

| Biens des technologies propres | 6,2 |

| Services des technologies propres | 40 |

| - Services scientifiques et de R et D | 6,2 |

| - Services de soutien | 15 |

| - Services de construction | 19 |

Croissance du secteur

Le PIB réel du secteur canadien de l’ETP a augmenté de 21 % de 2012 à 2021, dépassant de beaucoup la croissance de 15 % enregistrée par l’ensemble de l’économie canadienne au cours de la même période. Toutefois, la majeure partie de cette croissance s’est produite entre 2012 et 2016 (figure 2). À la suite d’un léger repli en 2017, la croissance annuelle du secteur de l’ETP a surtout été le reflet ou à la traîne de celle de l’ensemble de l’économie.

Bien que la contraction subie pendant la pandémie ait été importante, elle correspondait étroitement au déclin économique global de 2020. Cependant, la reprise économique qui a suivi en 2021 s’est avérée moins robuste.

Figure 2: Croissance du secteur de l’ETP par rapport à la croissance du PIB réel de l’ensemble de l’économie canadienne, de 2012 à 2021

Source : Tableau 36-10-0630-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

Version texte

| Secteur de l’ETP | Économie globale | |

|---|---|---|

| 2012 | 4,89 | 1,76 |

| 2013 | 5,94 | 2,33 |

| 2014 | 4,54 | 2,87 |

| 2015 | 5,46 | 0,66 |

| 2016 | 3,56 | 1,00 |

| 2017 | -1,97 | 3,04 |

| 2018 | 1,22 | 2,78 |

| 2019 | 2,75 | 1,89 |

| 2020 | -2,94 | -5,07 |

| 2021 | 0,80 | 5,01 |

Les deux sous-secteurs de l’environnement et des technologies propres ont enregistré une croissance rapide du PIB réel de 2012 à 2021. Chaque composante principale du sous-secteur de l’environnement s’est développée au cours de cette période. Les biocarburants et les biens primaires ont enregistré la croissance la plus rapide, passant de 222 millions de dollars en 2012 à 1,3 milliard de dollars en 2021, une augmentation de plus de 5 fois, suivis des déchets et des rebuts (30 %) et des services de gestion des déchets et services d’assainissement (26 %). Cependant, la croissance globale du sous-secteur a été freinée par une croissance anémique de l’électricité propre qui n’a augmenté que de 14 %.

Inversement, le sous-secteur des technologies propres a affiché une croissance plus concentrée, principalement attribuable à l’expansion substantielle des services de soutien des technologies propres, qui représentaient près de 90 % de la croissance de l’ensemble du sous-secteur.

EmploiNote de bas de page 1

Bien que certaines entreprises de technologies propres exigent beaucoup de capitaux, le secteur des technologies propres dans son ensemble demeure une source importante d’emplois pour les Canadiens. En 2021, on estime à plus de 314 000 le nombre total d’emplois dans les secteurs de l’environnement et des technologies propres, ce qui représente environ 1,6 % de tous les emplois au Canada. Parmi ces travailleurs, 40 % étaient dans le sous-secteur de l’environnement, tandis que 60 % étaient dans le sous-secteur des technologies propres.

Les services publics représentaient la plus grande industrie, employant plus du cinquième de tous les travailleurs du secteur de l’ETP (tableau 1), suivis des services administratifs, des services de gestion des déchets et des services d’assainissement et des travaux de génie. Le total des autres industries de l’ETP représentait également près de 20 % de tous les travailleurs du secteur de l’ETP.

Tableau 1 : Nombre d’emplois dans les activités liées à l’environnement et aux technologies propres par industrie, 2021

| Emploi (2021, emplois) | Part (2021, %) | 21/12 (% ∆) | |

|---|---|---|---|

| Services publics | 65 656 | 20,9 | -6,9 |

| Services administratifs, de gestion des déchets et d’assainissement | 55 515 | 17,7 | 58,5 |

| Travaux de génie | 48 581 | 15,5 | -25,4 |

| Services professionnels, scientifiques et techniques | 43 660 | 13,9 | 59,2 |

| Fabrication | 38 582 | 12,3 | 44,2 |

| Autres industries | 62 262 | 19,8 | 35,5 |

| Total du secteur de l’ETP | 314 257 | 100,0 | 16,1 |

Source : Tableau 36-10-0632-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

À l’instar de la croissance du PIB réel, la croissance de l’emploi dans le secteur de l’ETP a dépassé celle d’autres industries au Canada. De 2012 à 2021, le nombre total d’emplois dans le secteur de l’ETP a augmenté de 16 %, dépassant la croissance de 8 % de l’emploi total au Canada. De plus, la croissance a été généralisée, quatre industries de l’ETP sur six affichant des taux de croissance à deux chiffres depuis 2012. Les seules industries ayant enregistré une baisse de l’emploi au cours de cette période étaient les services publics et les travaux de génie, qui se sont contractés de 6,9 % et de 25 % respectivement depuis 2012.

Non seulement le secteur de l’ETP a connu une croissance de l’emploi beaucoup plus rapide, mais les emplois dans le secteur ont également une rémunération annuelle moyenne nettement plus élevée que la moyenne nationale. La rémunération annuelle moyenne dans le secteur de l’ETP était de 96 900 $ en 2021. Cela représente une prime de 39 % par rapport à la moyenne nationale de 69 500 $. En 2021, les trois industries les mieux rémunérées étaient les services publics, les travaux de génie et la fabrication (figure 3).

Figure 3 : Rémunération annuelle moyenne des employés du secteur de l’ETP, 2021

Source : Tableau 36-10-0632-01 de Statistique Canada.

Version texte

| 2021 | |

|---|---|

| Services administratifs, services de soutien, services de gestion des déchets et services d’assainissement | 73 500 |

| Autres industries | 81 000 |

| Services professionnels, scientifiques et techniques | 81 900 |

| Fabrication | 90 300 |

| Total du secteur de l’ETP | 96 900 |

| Travaux de génie | 111 600 |

| Services publics | 134 800 |

| Moyenne nationale | 69 500 |

Exportations

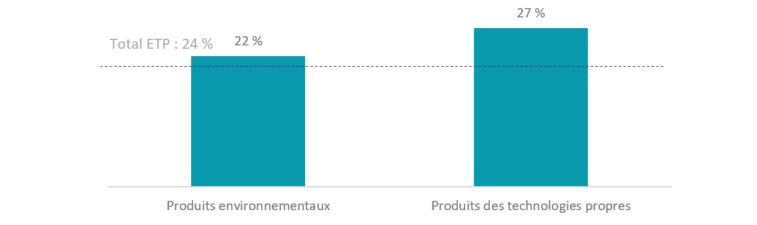

Les exportations canadiennes de biens et de services d’ETP ont atteint 18 milliards de dollars en 2021, ce qui représente environ 2,3 % des exportations canadiennes totales. Le secteur dans son ensemble est moins axé sur les exportations que les autres secteurs au Canada, avec un ratio exportations-PIB d’environ 24 % en 2020, comparativement à 31 % pour l’ensemble du Canada. De plus, il existe un écart de 5 points de pourcentage entre les sous-secteurs de l’environnement et des technologies propres (figure 4).

Figure 4 : Ratio des exportations de produits ETP par rapport au PIB, 2021

Sources : Statistique Canada, tableau 36-10-0629-01, tableau 36-10-0627-01. Calculs du Bureau de l’économiste en chef.

Version texte

| Ratio exportations-PIB | |

|---|---|

| Produits environnementaux | 22% |

| Produits des technologies propres | 27% |

Les exportations de produits ETP du Canada sont dominées par les biens (tableau 2). En 2021, les exportations de biens ETP étaient évaluées à 16 milliards de dollars (près de 90 % des exportations totales d’ETP). En revanche, les exportations de services ETP se sont chiffrées à seulement 2,1 milliards de dollars en 2021, principalement sous forme de services scientifiques et de recherche et développement et de services de soutien des technologies propres.

Tableau 2 : Composition des exportations du secteur de l’ETP, 2021

| Produit | 2021 (M$) | Part du total (%) |

|---|---|---|

| Biens et services environnementaux | 8 701 | 48,6 |

| Biens | 8 547 | 47,7 |

| Services | 153 | 0,9 |

| Biens et services des technologies propres | 9 204 | 51,4 |

| Biens | 7 233 | 40,4 |

| Services | 1 971 | 11,0 |

| Total des biens et services ETP | 17 905 | 100,0 |

Source : Tableau 36-10-0629-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

La croissance des exportations de produits ETP a été particulièrement forte. Avant la pandémie, les exportations totales de biens et de services ETP ont augmenté de 49 %, passant de 9,4 milliards de dollars en 2012 à 14 milliards de dollars en 2019, dépassant la croissance de 35 % enregistrée par l’ensemble des exportations canadiennes au cours de la même période (figure 5).

Malgré les répercussions de la pandémie, les exportations des produits ETP ont continué de croître en 2020 et en 2021. Par conséquent, les exportations de produits ETP ont augmenté de 90 % de 2012 à 2021, soit plus du double du taux de croissance de 40 % enregistré pour l’ensemble des exportations canadiennes au cours de la même période. Les biens ETP ont été à l’origine de presque toute la croissance de 2012 à 2021, tandis que la valeur des services ETP n’a augmenté que de 1,0 milliard de dollars.

Figure 5 : Croissance des exportations de produits ETP par rapport aux exportations canadiennes totales, 2012-2021

Sources : Statistique Canada, tableau 36-10-0629-01, tableau 36-10-0014-01. Calculs du Bureau de l’économiste en chef.

Version texte

| Exportations de ETP (2012=100) | Exportations canadiennes totales (2012=100) | |

|---|---|---|

| 2007 | 91 | 97 |

| 2008 | 110 | 103 |

| 2009 | 90 | 81 |

| 2010 | 89 | 88 |

| 2011 | 99 | 98 |

| 2012 | 100 | 100 |

| 2013 | 116 | 104 |

| 2014 | 124 | 114 |

| 2015 | 124 | 114 |

| 2016 | 125 | 115 |

| 2017 | 141 | 121 |

| 2018 | 153 | 130 |

| 2019 | 149 | 135 |

| 2020 | 156 | 118 |

| 2021 | 190 | 140 |

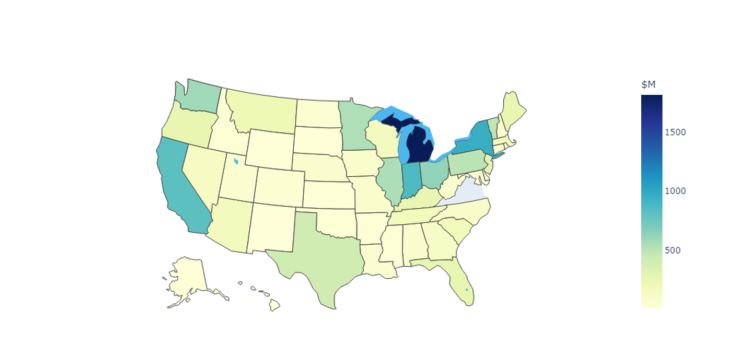

Les États-Unis étaient le plus important marché d’exportation du Canada pour les biens et services ETP et le principal moteur de croissance. C’était la destination de plus des trois quarts des exportations canadiennes ETP en 2021, pour une valeur de 14 milliards de dollars, soit plus du double de celle de 2012.

Environ 52 % de la valeur des exportations de produits ETP vers les États-Unis en 2021 provenaient du sous-secteur des technologies propres, tandis que le sous-secteur de l’environnement représentait 48 % de ces exportations, qui étaient principalement de l’électricité propre et des déchets et des rebuts. Les exportations étaient surtout concentrées dans les États du Nord-Est situés le long de la frontière canado-américaine (figure 6), le Michigan étant de loin le principal marché des États-Unis, représentant 13 % des exportations totales des produits ETP du Canada, derrière New York et l’Indiana.

Figure 6 : Distribution des exportations canadiennes de produits ETP aux États-Unis, 2021

Source : Tableau 36-10-0646-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

Version texte

| Exportations de ETP ($M) | |

|---|---|

| États-Unis | 13 562 |

| Michigan | 1 820 |

| New York | 961 |

| Indiana | 864 |

| California | 815 |

| Ohio | 626 |

| Washington, State | 583 |

| Illinois | 543 |

| Minnesota | 539 |

| Pennsylvania | 498 |

| Vermont | 490 |

| Texas | 407 |

| New Jersey | 286 |

| Florida | 265 |

| Kentucky | 264 |

| Maine | 261 |

| Oregon | 258 |

| Virginia | 218 |

| Montana | 202 |

| South Carolina | 173 |

| Tennessee | 171 |

| Arizona | 166 |

| Massachusetts | 157 |

| Wisconsin | 155 |

| Nevada | 133 |

| Georgia | 117 |

| North Carolina | 101 |

| Alabama | 82 |

| Missouri | 80 |

| West Virginia | 80 |

| Iowa | 77 |

| Nebraska | 76 |

| New Hampshire | 74 |

| Louisiana | 62 |

| Maryland | 57 |

| Utah | 56 |

| North Dakota | 54 |

| Colorado | 45 |

| Connecticut | 44 |

| Oklahoma | 42 |

| Arkansas | 40 |

| Idaho | 37 |

| Rhode Island | 28 |

| Mississippi | 28 |

| Kansas | 21 |

| South Dakota | 18 |

| Alaska | 18 |

| Wyoming | 16 |

| New Mexico | 12 |

| Delaware | 6 |

| Hawaii | 5 |

L’Europe a affiché la croissance la plus rapide de la demande pour les exportations canadiennes des produits ETP à partir de toutes les régions principales (tableau 3), avec une croissance rapide de plus de 106 % depuis 2012, principalement vers la Norvège, l’Allemagne et le Royaume-Uni. Par conséquent, l’Europe a confirmé sa position en tant que deuxième marché en importance pour les exportations canadiennes de produits ETP, qui représentaient 12 % des exportations en 2021.

Les exportations de produits ETP ont également connu des améliorations notables en Asie, en Amérique centrale et en Amérique du Sud. En revanche, les exportations vers les Antilles, le Moyen-Orient et l’Océanie n’ont affiché qu’une croissance modeste, tandis que les exportations vers l’Afrique se sont contractées, tombant sous les niveaux enregistrés en 2012.

Tableau 3 : Exportations des produits ETP par destination

| Valeur (2021, en M$) | Part (2021, %) | 21/12 (% ∆) | |

|---|---|---|---|

| Amérique du Nord | 13 656,9 | 76,3 | 102,4 |

| Europe | 2 101,3 | 11,7 | 106,3 |

| Asie | 1 554,1 | 8,7 | 48,3 |

| Afrique | 172,9 | 1,0 | -6,2 |

| Amérique du Sud | 139,1 | 0,8 | 31,3 |

| Antilles | 97,9 | 0,5 | 18,5 |

| Moyen-Orient | 84,7 | 0,5 | 12,5 |

| Océanie | 68,5 | 0,4 | 9,5 |

| Amérique centrale | 16,4 | 0,1 | 46,7 |

| Tous les partenaires commerciaux | 17 905,1 | 100,0 | 90,0 |

Source : Tableau 36-10-0646-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

Profil des PME du secteur des technologies propres

Les PME apportent une contribution importante au secteur des technologies propres au Canada. Selon l’Enquête sur le financement et la croissance des petites et moyennes entreprises (2020) de Statistique Canada, on estime à plus de 2 000 le nombre de PME du secteur des technologies propres au Canada. Ces PME ont tendance à :

- croître rapidement (21 % ont déclaré une croissance supérieure à 10 % par année de 2018 à 2020, contre 16 % pour l’ensemble des PME);

- être beaucoup plus susceptibles d’adopter des technologies de pointe (57 % contre 34 % pour l’ensemble des PME);

- être plus actives dans leur présence en ligne (76 % contre 59 % pour l’ensemble des PME).

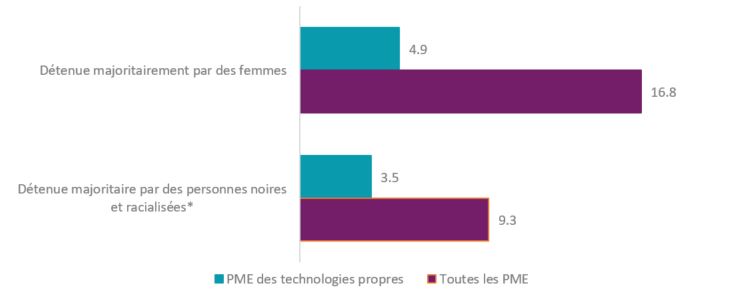

Les propriétaires de PME du secteur des technologies propres sont aussi plutôt différents des propriétaires de PME dans d’autres industries. Premièrement, les PME du secteur des technologies propres sont beaucoup moins susceptibles d’être détenues majoritairement par des femmes ou des groupes racialisés (figure 7). Deuxièmement, les propriétaires de PME du secteur des technologies propres sont plus instruits, 79 % d’entre eux ayant au moins un diplôme d’un collège, d’un cégep ou d’une école de métiers, comparativement à 70 % des propriétaires ayant une éducation équivalente pour l’ensemble des PME canadiennes. De plus, les PME canadiennes du secteur des technologies propres sont nettement plus présentes sur les marchés internationaux que les PME d’autres industries. En 2020, 25 % des PME du secteur des technologies propres menaient des activités d’exportation, alors que la moyenne pour l’ensemble des PME canadiennes était de 12 %.

Figure 7 : Caractéristiques des propriétaires des PME du secteur des technologies propres, 2020 (pourcentage d’entreprises)

* La catégorie ne comprend pas les peuples autochtones

Source : Tableau 33-10-0459-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

Version texte

| PME des technologies propres | Toutes les PME | |

|---|---|---|

| Détenue majoritairement par des femmes | 4,9 | 16,8 |

| Détenue majoritaire par des personnes noires et racialisées* | 3,5 | 9,3 |

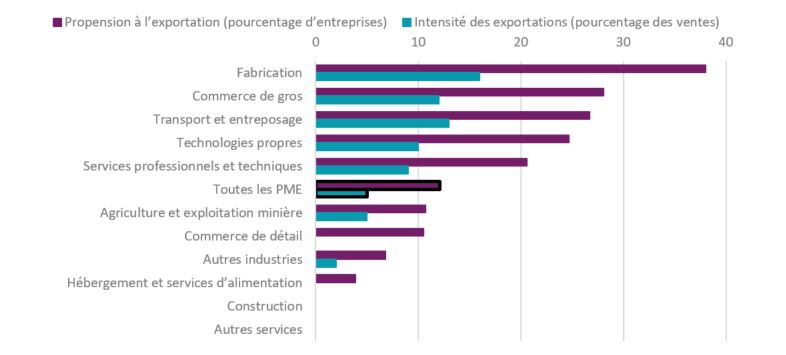

Les PME de l’industrie des technologies propres se classent au quatrième rang de toutes les industries au Canada pour la propension à l’exportation en 2020, après la fabrication, le commerce de gros, le transport et l’entreposage (figure 8). Par destination, les États-Unis arrivent en tête de tous les pays, 88 % des PME des technologies propres exportatrices au Canada ayant déclaré des ventes aux États-Unis. Les autres destinations d’exportation populaires comprennent le Royaume-Uni (8,1 %), la Chine (8,1 %), le Mexique (7,4 %) et le Japon (7,4 %).

De plus, non seulement les PME du secteur des technologies propres ont une forte tendance à exporter, mais elles sont aussi parmi celles qui exportent le plus, avec une moyenne de 10 % de leurs ventes dérivées des exportations, comparativement à seulement 5 % pour l’ensemble des PME canadiennes en 2020. Ce niveau élevé d’engagement international présente un certain nombre d’avantages potentiels, car on a constaté de manière empirique que les entreprises exportatrices affichaient des taux d’échec plus faiblesNote de bas de page 2 et une croissance accrue de la productivitéNote de bas de page 3.

Les PME du secteur des technologies propres ont également une plus forte tendance à exporter des biens que toutes les PME au Canada (c.‑à‑d. propension à l’exportation). De toutes les PME du secteur des technologies propres qui ont exporté, près de la moitié (49 %) ont déclaré exporter des biens seulement, et 33 % ont déclaré exporter des biens et des services, tandis que seulement 18 % ont déclaré n’exporter que des services. En revanche, l’ensemble des PME exportatrices au Canada sont beaucoup plus également réparties entre l’exportation de biens seulement (38 %) et l’exportation de services seulement (45 %).

Figure 8 : Propension et intensité des exportations des PME canadiennes par industrie, 2020

Remarque : Les technologies propres ne font pas partie du Système de classification des industries de l’Amérique du Nord, mais constituent une agrégation particulière de l’enquête.

Source : Tableau 33-10-0448-01 de Statistique Canada. Calculs du Bureau de l’économiste en chef.

Version texte

| Propension à l’exportation (pourcentage d’entreprises) | Intensité des exportations (pourcentage des ventes) | |

|---|---|---|

| Fabrication | 38 | 16 |

| Commerce de gros | 28,1 | 12 |

| Transport et entreposage | 26,7 | 13 |

| Technologies propres | 24,7 | 10 |

| Services professionnels et techniques | 20,6 | 9 |

| Toutes les PME | 12,1 | 5 |

| Agriculture et exploitation minière | 10,7 | 5 |

| Commerce de détail | 10,5 | 0 |

| Autres industries | 6,8 | 2 |

| Hébergement et services d’alimentation | 3,9 | 0 |

| Construction | 0 | 0 |

| Autres services | 0 | 0 |

Conclusion

Le présent rapport donne un aperçu du secteur canadien de l’ETP et examine sa contribution à l’économie nationale. Composé de biens et de services liés à l’environnement et aux technologies propres, le secteur de l’ETP a affiché une croissance constante, dépassant l’ensemble de l’économie canadienne depuis 2012. Il a également créé des possibilités d’emploi assorties d’une rémunération supérieure à la moyenne. Pour ce qui est des exportations, le secteur de l’ETP a connu une forte croissance non seulement aux États-Unis et en Europe, mais aussi dans des pays d’Asie, d’Amérique centrale et d’Amérique du Sud.

Les PME du secteur des technologies propres contribuent également de façon importante à l’économie canadienne, comme en témoignent la croissance plus rapide, la plus grande adoption des technologies de pointe et la présence en ligne plus forte que les PME des autres secteurs. Les PME du secteur des technologies propres ont également une plus grande tendance à être actives sur les marchés internationaux et présentent une plus forte propension à l’exportation et une plus grande intensité d’exportations.

- Date de modification: