Une tendance au rapatriement? Ce que montrent les données probantes

Paul Blais-Morisset

Sheila Rao

Janvier 2024

Principaux résultats

- Le rapatriement, ou la relocalisation des filiales dans leur pays d'origine n'est pas une nouvelle stratégie d’affaire. Les entreprises peuvent choisir de rapatrier pour diverses raisons, notamment la mauvaise qualité de la production ou de faibles profits réalisés à l’étranger. La pandémie et les tensions géopolitiques n'ont fait que mettre en lumière cette stratégie commerciale.

- Le rapatriement est souvent une démarche coûteuse pour les entreprises. Lorsque les entreprises rapatrient des activités, elles ne bénéficient plus des avantages concurrentiels des pays étrangers. Par conséquent, la délocalisation est susceptible d'augmenter les coûts de production et, à terme, les prix pour les consommateurs.

- Le rapatriement ne se fait pas du jour au lendemain. Les pénalités prohibitives en cas de rupture des contrats existants avec les fournisseurs, le délai nécessaire pour transférer les activités vers un autre lieu (par exemple, construire des installations, embaucher et former des employés, etc.) ou les profits des activités abandonnées qui ne sont pas entièrement amorties rend difficile le rapatriement à court terme.

- À ce jour, les recherches et les données disponibles ne permettent pas de conclure à l'existence de rapatriement important au Canada.

Introduction

Les perturbations des chaînes de valeur mondiales (CVM) découlant de la pandémie de COVID-19 et des tensions géopolitiques ont relancé le débat autour du concept de rapatriement (reshoring)Note de bas de page 1 pour accroître la résilience. Le rapatriement, que l’on appelle parfois « homeshoring » ou « back-shoring », ainsi que d’autres stratégies de délocalisation (comme la délocalisation de proximité (« near-shoring »), l’économie d’affinité et la délocalisation durable) sont proposées comme solutions aux problèmes d’approvisionnement à l’échelle mondiale, ce qui renforce encore davantage une tendance qui a pris de l’ampleur depuis le début des années 2010.

Habituellement, par rapatriement on entend la relocalisation dans le pays d’origine de l’entreprise d’une production auparavant délocalisée. Toutefois, la définition de ce terme a été élargie et de nombreuses personnes utilisent désormais ce terme pour désigner l’accroissement de la capacité de fabrication nationale ou le rapatriement de fournisseurs. Bien que ces concepts soient liés, ceux-ci n’impliquent pas nécessairement un déplacement d’installations de l’étranger vers le pays d’origine d’une entreprise multinationale. De plus, les termes « reshoring » et relocatisation sont parfois utilisés comme des synonymes, sans distinction quant à l’endroit où l’activité commerciale est déplacée (à l’intérieur des frontières du pays ou ailleurs à l’étranger). Dans le présent article, le rapatriement est considéré comme le fait de ramener des installations délocalisées dans le pays d’origine de la multinationale. Cela implique un déménagement (une réinstallation) partiel ou complet des filiales sises à l’étranger dans le pays d’origine; il s’agit d’une définition beaucoup plus restrictive que celle retrouvée habituellement dans la littérature.

Le rapatriement est communément associé au secteur manufacturier – c.-à-d. le fait de rapatrier des capacités manufacturières, pour la plupart du temps dans des industries clées. Quelques raisons expliquent l’accent mis sur le secteur manufacturier. Premièrement, initialement, les économies industrialisées délocalisaient beaucoup plus les industries manufacturières que celles des services en raison des différences entre les coûts en main-d’œuvre à l’étranger et dans le pays d’origine des entreprises (De Backer et al., 2016). Par conséquent, il est probable que le nombre de cas de rapatriement soit plus élevé dans ces industries qui ont été fortement délocalisées. Deuxièmement, les perturbations des chaînes de valeur mondiales et les tensions géopolitiques ont mis en lumière la nécessité de réduire les vulnérabilités et de contrôler la production de produits critiques. Finalement, la disponibilité des données internationales pour la production et le commerce des biens manufacturés a permis aux chercheurs d’étudier les tendances de relocalisation en s’appuyant sur la production et le commerce de marchandises. Néanmoins, quelques cas de rapatriement dans les secteurs des services ont été relevés, notamment le rapatriement (et l’automatisation) de centres d’appel dans des économies développées.Note de bas de page 2

Étant donné que l’essor de la mondialisation a commencé à la fin des années 1980, le rapatriement est un phénomène relativement récent, la délocalisation initiale constituant la condition préalable au rapatriement des filiales. Des ajustements apportés aux anciennes stratégies de délocalisation adoptées par les multinationales sont plus susceptibles de se produire à la fin du cycle de vie de l’investissement délocalisé, car un désinvestissement prématuré est indicatif de profits non réalisés et de pertes potentielles. Ainsi, un nombre croissant de cas de délocalisation et de rapatriement ont été rapportés dans des revues d’affaires au cours des deux dernières décennies. Il est toutefois difficile de déterminer si les récentes délocalisations font partie d’une tendance mondiale à se détourner de la mondialisation pour favoriser la production nationale ou s’il s’agit de quelques cas isolés.

Le rapatriement est considéré comme un moyen de susciter de la croissance économique, de créer des emplois dans le secteur manufacturier, d’aider les économies avancées à renforcer leur compétitivité à l’échelle internationale et développer des compétences dans le secteur manufacturier (De Backer et al., 2016). Dans le monde de l’élaboration de politiques, le rapatriement appuie la réalisation de trois objectifs : accroître la résilience en ce qui a trait aux produits essentiels, réduire la vulnérabilité face aux concurrents stratégiques et favoriser le rapatriement d’emplois dans le pays d’origine des entreprises de fabrication (Roberts et Lamp, 2021). À juste titre, la pandémie a stimulé l’intérêt pour le rapatriement, qui est désormais considéré par les gouvernements comme un moyen d’accroître la résilience des chaînes d’approvisionnement.

Indépendamment des objectifs stratégiques du gouvernement, il est important de déterminer si les stratégies commerciales et les décisions relatives à l’emplacement futur évoluent et si le rapatriement en est l’un des résultats. Une modification des stratégies de délocalisation des multinationales étrangères pourrait avoir une incidence sur la capacité du Canada à attirer et à retenir l’investissement direct étranger (IDE), qu’elles décident de quitter le Canada pour rapatrier leurs activités dans leur pays d’origine ou, au contraire, qu’elles décident d’intensifier leurs investissements au Canada en raison de sa proximité avec les États-Unis. Dans le cas précis des multinationales américaines, elles peuvent envisager de déplacer leurs filiales outremer au Canada, donc de les délocaliser dans un pays proche, plutôt que de les rapatrier, une opportunité à saisir pour le Canada. De même, les multinationales canadiennes (EMNC) peuvent décider de rapatrier une partie de leurs activités délocalisées au Canada ou de les déplacer ailleurs.

Cet article fournit un résumé de la littérature récente sur le rapatriement et vise à déterminer si les données indiquent réellement une tendance au rapatriement. La première section porte sur la théorie qui sous-tend la prise de décisions des entreprises en lien avec la délocalisation et le rapatriement. La section suivante recense les méthodologies utilisées pour évaluer si un rapatriement a bien lieu, présente les conclusions de diverses études internationales et les plus récents constats en ce qui concerne le Canada et les États-Unis. L’analyse des données sur l’activité des multinationales dans leur pays d’origine et à l’étranger donne une indication sur la question des savoir si les entreprises relocalisent leurs activités ou si elles les déplacent plutôt ailleurs à l’étranger. Finalement, un résumé des résultats de sondages menés récemment auprès d’entreprises donne un aperçu de leurs intentions pour l’avenir.

Décisions relatives à la localisation des entreprises : de la délocalisation au rapatriement

Avant d’examiner les décisions relatives au rapatriement des entreprises, il est important de comprendre les motifs sous-jacents à la décision initiale de délocaliser. L’établissement d’une filiale dans un pays étranger est une stratégie à long terme qui peut potentiellement se traduire par des économies au niveau des coûts de fonctionnement, mais aussi au niveau des coûts de lancement importants (ou coûts engloutis) liés, entre autres, à l’obtention de permis, à la construction ainsi qu’à l’embauche et à la formation des travailleurs. Le cadre OLI (Ownership, Location and Internalization/propriété, emplacement et internalisation) cible quatre raisons pour lesquelles les multinationales décident de délocaliser leurs activités (Le Point sur le commerce, 2021). Premièrement, la délocalisation peut aider une entreprise à accéder à un nouveau marché étranger (c.-à-d. investissement dans la recherche de marché). Deuxièmement, selon la théorie ricardienne, la délocalisation peut permettre aux entreprises de réduire leurs coûts de production en tirant profit de l’avantage concurrentiel d’un autre pays. Troisièmement, la délocalisation permet à des firmes d’avoir accès à des ressources particulières comme des matières premières. Finalement, les entreprises peuvent ainsi avoir accès à des actifs stratégiques particuliers, notamment en faisant l’acquisition d’entreprises étrangères.

Le motif initial de la délocalisation a une incidence sur la décision de l’entreprise de rapatrier ses activités dans son pays d’origine ou de les relocaliser dans un autre pays (Barbieri et al., 2019). L’IDE pour accéder à de nouveaux marchés est moins susceptible d’être relocalisé (Fel et al., 2020) ou délocalisé dans un autre pays.Note de bas de page 3 De même, les activités délocalisées pour donner accès à des ressources stratégiques sont généralement limitées par le fait que le site est doté de ressources particulières et sont donc moins susceptibles d’être rapatriées.

La théorie de la production de la firme distingue la production à long terme et la production immédiatement réalisable, ou production à court terme, définie comme étant la production réalisable avec une quantité fixe d’intrants. En ce qui concerne la relocalisation des chaînes de valeur, à court terme l’immuabilité de la production peut découler de sanctions prohibitives pour rompre des contrats existants avec des fournisseurs, du temps nécessaire afin de transférer les activités à un autre endroit (p. ex. construction des installations, embauche et formation d’employés, etc.) ou de profits perdus en raison du délaissement d’activités qui ne sont pas entièrement amorties. À long terme, cependant, les coûts liés au rapatriement deviennent moins contraignants pour les entreprises. Elles peuvent ajuster leur production (c.-à-d. par l’entremise de la délocalisation, de la sous-traitance et la recherche de nouveaux fournisseurs, de rapatriement, etc.) pour s’adapter à la réglementation, au climat géopolitique et aux risques prévisibles.

Il ne faut pas sous-estimer le temps nécessaire pour restructurer les activités des entreprises. Barbieri et al. (2020) ont noté que la restructuration d’une chaîne d’approvisionnement intégrée à l’échelle mondiale, qu’elle soit liée à de nouveaux fournisseurs, à une relocalisation des filiales ou aux deux, est un processus graduel, et qu’il faut du temps pour observer les transformations stratégiques des entreprises. Di Stefano et al. (2022) ont souligné que compte tenu des coûts engloutis associés à la délocalisation, les entreprises réagissent aux changements drastiques de la demande, du commerce ou de la production étrangère en relocalisant leur production uniquement lorsque ces changements sont importants et persistants.

Le rapatriement exige que les entreprises étrangères commencent par désinvestir de certaines de leurs activités menées à l’étranger. Le désinvestissement n’est pas un phénomène récent ; les entreprises, qui cherchent à maximiser leurs profits, ont toujours ajusté leurs stratégies aux conditions changeantes du marché. Par exemple, Borga et al. (2020) ont noté que 34 % de l’ensemble total des actifs des entreprises multinationales d’origine étrangère en 2007 (ce qui représente 17 % de leurs ventes et 23 % de leurs employés) avaient été dessaisis en 2014. De plus, pour certaines années, la valeur des dessaisissements étrangers était plus élevée que celle des investissements. Dans le contexte de l’économie mondiale, certains dessaisissements peuvent mener au déplacement ou au rapatriement de filiales de multinationales.

Plusieurs raisons sont fréquemment évoquées pour expliquer le fait que des multinationales décident de relocaliser certaines de leurs activités :

- Coûts : Des modifications aux coûts relatifs des emplacements à l’étranger et dans le pays d’origine de l’entreprise (Albertoni et al., 2015; Dachs et Zanker, 2014; Martinez-Mora et Merino, 2014; De Backer et al., 2016), et des connaissances acquises en lien avec les hypothèses en matière de coûts initiales (Boffelli et al. 2021).

- Qualité : Des problèmes liés à la qualité des intrants reçus de l’étranger, résultant d’activités sous-traitées ou délocalisées (Zhai et al., 2016; T. Kearney, 2022).

- Risques : Une modification des risques perçus ou réels associés à l’approvisionnement sur le marché international et aux activités délocalisées (p. ex. fluctuation des coûts de transport, augmentation des phénomènes météorologiques extrêmes, conflits, variations des taux de change, menaces pour la propriété intellectuelle, difficulté à sécuriser des intrants, goulots d’étranglement de l’offre, etc.).

- Changements de la structure de production : Un changement structurel des intrants nécessaires pour la production, notamment par l’entremise de la numérisation (De Backer et al., 2016) et de l’automatisation des processus.

- Politiques et réglementation : Des mesures d’incitation au rapatriement mises en place par le gouvernement (Affaires mondiales Canada, 2020) et des restrictions de l’approvisionnement sur le marché international ( ex. obstacles au commerce, tarifs douaniers, interdiction des importations, etc.).

- Valeurs de la firme (image de marque) : Des valeurs de la firme en lien avec le nationalisme économique (-à-d. production locale), à la durabilité (Cosimato et Vona, 2021) et à la réduction de l’empreinte carbone (A.T. Kearney, 2022), ainsi qu’à l’approvisionnement inclusif au sein de l’économie nationale.

La réduction (ou l’atténuation) des risques en réponse à l’incertitude mondiale a été présentée comme étant l’une des principales raisons des relocalisations. Toutefois, les risques prévisibles ont déjà été pris en compte par toutes les entreprises cherchant à maximiser leurs profits dans le cadre de leur processus de sélection des emplacements des filiales. Les occasions d’accroître les profits pour un niveau de risque donné ont déjà été prises en considération. Par conséquent, les autres stratégies de localisation génèrent moins de profits et seraient donc laissées de côté par les entreprises, à moins que celles-ci procèdent à une nouvelle évaluation des risques et en viennent à la conclusion que ceux-ci sont plus élevés. Les gouvernements peuvent influencer les décisions des multinationales en ce qui a trait à leurs emplacements en offrant des compensations pour les profits moins élevés. Le coût prohibitif des relocalisations découlant d’incitations fait en sorte qu’elles sont moins viables lorsqu’elles s’appliquent à une économie entière, bien qu’elles soient possibles dans certaines industries (p. ex. fabrication d’automobiles, production de micropuces, etc.). Les choix des gouvernements quant aux industries qu’ils soutiennent ou qu’ils protègent continuent à évoluer en fonction des avancées technologiques et de l’intérêt national ou de questions liées à la sécurité publique. Toutefois, les experts ont des avis partagés sur la durabilité des politiques de réindustrialisation et sur la capacité de générer une expertise locale offrant un avantage comparatif au pays à long terme (Guillou, 2022).

D'autres solutions de relocalisation, telles que le nearshoring - c'est-à-dire la délocalisation de filiales dans des pays proches - sont plus susceptibles d'être des stratégies commerciales favorables que le rapatriement, car les entreprises peuvent encore tirer parti des avantages concurrentiels d'autres pays tout en minimisant les risques liés à la délocalisation. Le "Friendshoring" - c'est-à-dire le déplacement de filiales vers des pays alliés ou des pays avec lesquels le pays d'origine de l'entreprise n'a que peu ou pas de tensions géopolitiques - est un terme qui est apparu en 2022. La pandémie et l'évolution du paysage géopolitique ont mis au premier plan la sécurité économique et la résilience pour les décideurs politiques et les gouvernements. Tel que précédemment noté, les entreprises prennent en compte les politiques et les réglementations gouvernementales lorsqu'elles décident de la localisation de leurs investissements. Ainsi, les entreprises peuvent choisir de délocaliser leurs activités hors d'un pays donné en réponse à un changement de politique gouvernementale, à condition que les bénéfices l'emportent sur les coûts.

Les preuves empiriques de rapatriement sont limitées

Il est difficile de déterminer si le rapatriement devient de plus en plus répandu ou non. Le plus grand défi est d’avoir les données adéquates. Au moment de la rédaction de ce document, il n'existait que peu de données permettant d'effectuer une étude rigoureuse de la question. Une base de données longitudinale des filiales d’entreprises avec une mesure de leurs caractéristiques à l’échelle de l’entreprise, comme leur niveau d’emploi et de capitaux, serait idéale pour suivre les variations au fil du temps. En l’absence d’une telle base de données, diverses méthodologies ont été utilisées pour tenter de mesurer les tendances de rapatriement.

On utilise souvent une diminution des importations dans une économie comme mesure de macro-niveau. Une baisse des importations peut impliquer que l’entreprise s’est détournée de la production à l’étranger pour accroître sa capacité de fabrication nationale. Ce changement peut s’expliquer par le rapatriement de filiales étrangères, mais cela peut aussi signifier que l’entreprise a choisi de délaisser les fournisseurs étrangers au profit de fournisseurs nationaux. De Backer et al. (2016) ont noté un ralentissement de la croissance du ratio des importations par rapport à la demande nationale au sein de grandes économies entre 2005 et 2014, mais n’ont pas noté de diminution du ratio qui aurait pu suggérer une relocalisation. Par ailleurs, Krenz et Strulik (2021) ont estimé l’intensité de rapatriement, définie comme la modification du ratio des intrants nationaux par rapport aux intrants étrangers, au fil du temps. À l’aide du tableau mondial des entrées-sorties (World-Input-Output Table), ils ont mis en lumière une augmentation du ratio des intrants nationaux par rapport aux intrants étrangers entre 2000 et 2014. Krenz et Strulik interprètent le résultat comme un indicateur de relocalisation. Cependant, l’augmentation des intrants nationaux par rapport aux intrants acquis à l’étranger pourrait être attribuable à d’autres facteurs, comme le nombre croissant d’entreprises nationales qui s’approvisionnent en intrants et/ou une composition industrielle changeante. Autrement dit, d’autres facteurs sous-jacents peuvent engendrer ce résultat sans que le niveau original d’intrants étrangers change.

Le ratio importations/production manufacturière (RIPM), une mesure de l’ensemble des importations de produits manufacturés en proportion des extrants nationaux, est une mesure de la relocalisation souvent évoquée. Un accroissement de la fabrication associé à une diminution des importations est le signe d’une potentielle relocalisation puisque cela peut indiquer que les intrants sont désormais produits au pays et qu’ils ne sont plus importés auprès de filiales ayant des installations de production à l’étranger. Cependant, un changement dans le RIPM pourrait refléter d’autres tendances comme une augmentation de la production nationale résultant de développements technologiques. Pendant plus d’une décennie, Kearney a publié son indice de relocalisation annuel pour les États-Unis; cet indice représente la variation du RIPM d’une année à l’autre au niveau agrégé pour l’ensemble du pays. La plus récente publication de Kearney (2023) fait état d’un RIPM de 14,10 en 2022, ce qui représente une diminution de 0,39 par rapport à 2021 (14,49).Note de bas de page 4 Ce résultat indique une dépendance à l’égard des importations plus limitée d’une année à l’autre, ce que Kearney interprète comme un signal de rapatriement. Toutefois, la diminution observée fait suite à une augmentation importante du RIPM entre 2020 et 2021 (+1,54). Donc, cette récente chute du RIPM est relativement faible en comparaison avec la tendance globale sur deux années (+1,15). Il convient de noter que le RIPM a suivi une tendance à la hausse au cours de la dernière décennie et que l’indice pour 2022 est supérieur à la moyenne sur 10 ans de 12,61, contredisant encore davantage l’émergence de rapatriement. Affaires mondiales Canada (2020) a amélioré la méthodologie en examinant le RIPM ajusté pour tenir compte de l’inflation et n’a dénoté aucun signe de rapatriement du secteur manufacturier au Canada. Alors qu’on dénotait des signes limités de relocalisation aux États-Unis dans certains secteurs, il n’y avait aucune indication d’un rapatriement du secteur manufacturier à grande échelle en 2018-2019.

Deloitte (2021) a utilisé le RIPM (non ajusté pour tenir compte de l’inflation) et a dénoté une relocalisation au Canada dans trois industries manufacturières, soit celles des boissons et des produits du tabac, de la machinerie et des fournitures et de l’équipement médicaux. Affaires mondiales Canada a mis à jour son analyse en 2022 et a obtenu des résultats comparables ; il n’y a pas de relocalisation à grande échelle au Canada ou aux États-Unis. Cependant, en tenant compte de l’inflation l’industrie manufacturière des boissons et des produits du tabac était la seule qui semblait montrer des signes de relocalisation au Canada selon l’approche du RIPM.

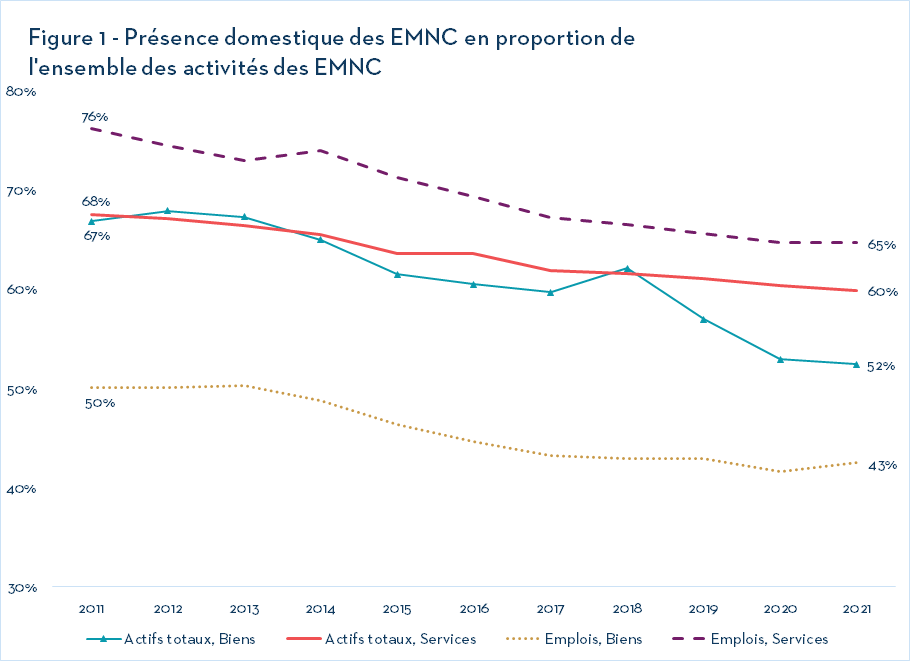

Les données sur les activités des multinationales au cours de la dernière décennie mènent à des conclusions similaires. Entre 2011 et 2021, la part des emplois nationaux des multinationales canadiennes a diminué en raison de la croissance beaucoup plus rapide de l’emploi à l’étranger qu’au niveau domestique, à la fois pour les industries des biens et des services (voir la figure 1). En effet, les données ne fournissent pas d'indication claire d'un rapatriement généralisé - la part de l'emploi national devrait augmenter suivant le rapatriement de la production au Canada des entreprises multinationales canadiennes. Cependant, il convient de noter qu'une diminution de la part de l'emploi national des EMNC pourrait également refléter les progrès technologiques qui réduisent les besoins en main-d'œuvre (ex. l'automatisation) en plus de l'expansion plus rapide des activités et de l'emploi à l'étranger qu'au Canada. En ce qui concerne les actifs des EMNC, au cours de la décennie, ils ont augmenté plus rapidement à l'étranger qu'au niveau national, ce qui a entraîné une baisse de la part nationale des EMNC pour les industries de biens et de services. Cela démontre une fois de plus l'intérêt persistant des entreprises canadiennes pour le développement de leurs activités à l'étranger.

Sources : Affaires mondiales Canada; Statistique Canada. Tableaux 36-10-0440-01, 36-10-0604-01.

Figure 1 – Version texte

Présence domestique des EMNC en proportion de l'ensemble des activités des EMNC

| Année | Actifs totaux, Biens | Actifs totaux, Services | Emplois, Biens | Emplois, Services |

|---|---|---|---|---|

| 2011 | 66,9% | 67,6% | 50,1% | 76,2% |

| 2012 | 67,9% | 67,1% | 50,1% | 74,5% |

| 2013 | 67,3% | 66,4% | 50,3% | 72,9% |

| 2014 | 65,0% | 65,6% | 48,8% | 74,0% |

| 2015 | 61,5% | 63,7% | 46,3% | 71,3% |

| 2016 | 60,5% | 63,6% | 44,7% | 69,4% |

| 2017 | 59,7% | 61,9% | 43,2% | 67,2% |

| 2018 | 62,1% | 61,5% | 43,0% | 66,5% |

| 2019 | 57,0% | 61,1% | 43,0% | 65,6% |

| 2020 | 52,9% | 60,3% | 41,6% | 64,7% |

| 2021 | 52,5% | 59,9% | 42,5% | 64,7% |

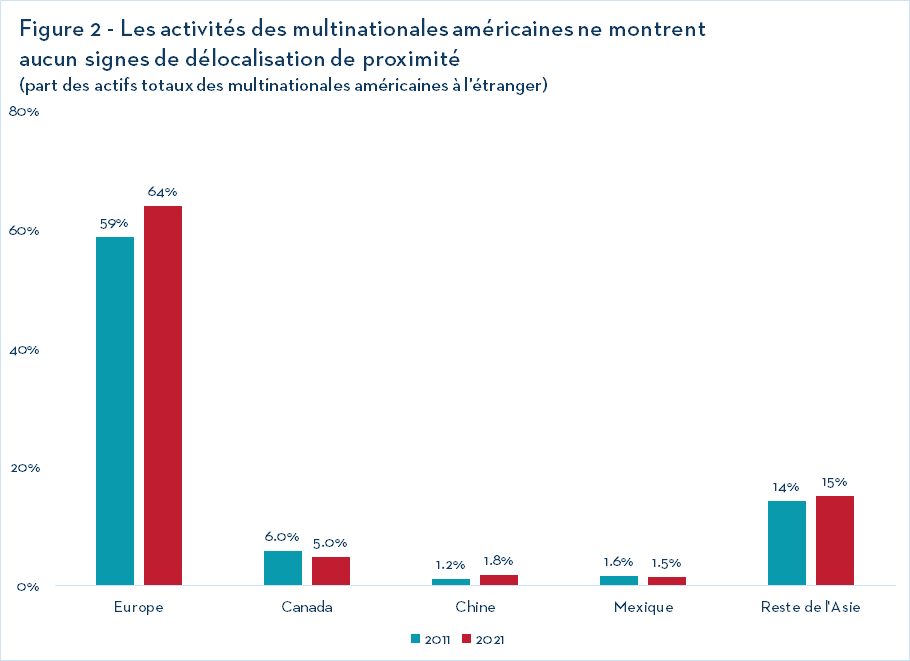

Les données sur les activités des multinationales américaines montrent qu’entre 2011 et 2021, la part des emplois nationaux est demeurée relativement constante, fluctuant entre 66 % en 2011 et 68 % en 2021; il n’y a pas d’indice de changements marqués dans les stratégies commerciales des États-Unis, que ce soit en faveur des emplois nationaux ou étrangers. Comme l’indique la mesure des actifs des multinationales des États-Unis à l’étranger, il n’y a pas non plus eu de délocalisation dans un pays proche ou d’accroissement des investissements au Mexique et au Canada au cours de la dernière décennie (voir la figure 2). En fait, il y a eu une croissance de la délocalisation vers d’autres pays, particulièrement en Europe, où la part des actifs des sociétés américaines a augmenté beaucoup plus rapidement qu’ailleurs. Cependant, la part des emplois à l’étranger des multinationales américaines a augmenté dans les destinations où les coûts sont moins élevés (voir la figure 3). Bien qu’une diminution de la part des emplois en Chine des multinationales américaines ait été observée en 2021, le déclin avait commencé avant le début de la pandémie. De plus, selon le US–China Business Council, en 2020, 87 % des multinationales américaines n’avaient pas déplacé leurs activités à l’extérieur de la Chine et n’avaient pas l’intention de le faire, tandis que seulement 4 % d’entre elles prévoyaient rapatrier leurs opérations aux États-Unis (Brenton et al., 2022). Bien que les multinationales américaines ne désinvestissent pas de la Chine, les données indiquent qu’elles sont moins enclines à y investir qu’elles l’étaient il y a une dizaine d’années (voir l’encadré « La diminution des investissements en Chine: une stratégie de localisation à part? »).

Sources : Affaires mondiales Canada; Bureau of Economic Analysis.

Figure 2 – Version texte

Les activités des multinationales américaines ne montrent aucun signe de délocalisation de proximité

(part des actifs totaux des multinationales américaines à l'étranger)

| Pays | 2011 | 2021 |

|---|---|---|

| Europe | 59% | 64% |

| Canada | 6,0% | 5,0% |

| Chine | 1,2% | 1,8% |

| Mexique | 1,6% | 1,5% |

| Reste de l'Asie | 14% | 15% |

Sources : Affaires mondiales Canada; Bureau of Economic Analysis.

Figure 3 – Version texte

L'emploi des entreprises américaines a augmenté dans les pays où les salaires sont moins élevés

(part des actifs totaux des multinationales américaines à l’étranger)

| Pays | 2011 | 2021 |

|---|---|---|

| Europe | 35% | 33% |

| Canada | 9,4% | 8,6% |

| Chine | 11% | 8,8% |

| Mexique | 9,0% | 11% |

| Reste de l'Asie | 23% | 26% |

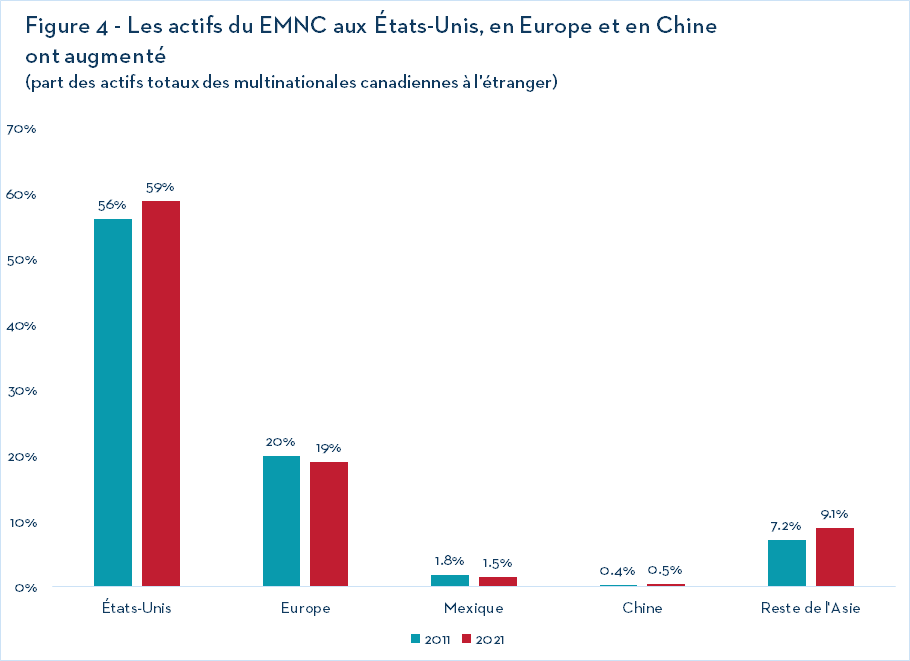

Des comportements similaires parmi les multinationales canadiennes sont observés. Bien que les actifs des multinationales canadiennes à l’étranger demeurent principalement concentrés aux États-Unis, on note une croissance de leurs actifs en Chine et dans les autres pays d’Asie (voir la figure 4). Notons que les parts des actifs totaux des multinationales canadiennes à l’étranger pour 2021 sont similaires à celles de 2019, soit avant la pandémie, pour les États-Unis, le Mexique et la Chine. La part des EMNC en Europe avait, par contre, une plus grande part d’actifs (23 %) en 2019, tandis que la part dans le reste de l’Asie était plus faible (7.3 %).

Sources : Affaires mondiales Canada; Statistique Canada. Tableau 36-10-0470-01 Activités des entreprises multinationales canadiennes à l’étranger, par pays.

Figure 4 – Version texte

Les actifs du EMNC aux États-Unis, en Europe et en Chine ont augmenté

(part des actifs totaux des multinationales canadiennes à l'étranger)

| Pays | 2011 | 2021 |

|---|---|---|

| États-Unis | 56% | 59% |

| Europe | 20% | 19% |

| Mexique | 1.8% | 1.5% |

| Chine | 0.4% | 0.5% |

| Reste de l'Asie | 7.2% | 9.1% |

Certaines bases de données exclusives, ainsi qu’accessibles publiquement, signalent des cas de relocalisation dans des régions particulières.Note de bas de page 5 Albertoni et al. (2015) ont examiné les tendances de rapatriement en s’appuyant sur un ensemble de données du projet Uni-CLUB MoRe Reshoring, élaboré conjointement par cinq universités italiennes. Ils ont trouvé qu’un rapatriement avait effectivement eu lieu dans seulement 7 % de tous les cas de délocalisation suivis. Fel (2022) a utilisé des données sur des sociétés qui ont bénéficié d’incitatifs dans le cadre du volet Relocalisation du plan France Relance et a constaté que pour l’échantillon de 317 « cas de relocalisation » analysés, seuls 7 % de ces cas étaient des projets de relocalisation à proprement parler. Les autres projets impliquaient la construction de nouvelles usines sans délocalisation préalable, l’adaptation d’une usine française existante à l’industrie 4.0 (c.-à-d. la production intelligente ou automatisée) ou une simple augmentation de la capacité de production (une expansion des activités actuelles). Dachs et Zanker (2014) et Dachs et al. (2019) sont arrivés à des conclusions comparables. En s’appuyant sur des sondages menés auprès d’entreprises de fabrication européennes, ils ont montré que la relocalisation était relativement rare ; cela était le cas pour moins de 4 % des sociétés de l’échantillon. Affaires mondiales Canada a tenté d’analyser la relocalisation au Canada et aux États-Unis à l’aide des données de fDi Markets sur les annonces de projets. Cependant, les nombres de cas de relocalisation consignés étaient trop infimes pour être considérés comme un portrait de l’activité des multinationales. Par ailleurs, le nombre peu élevé de cas de rapatriement colligés par fDi Markets pourrait refléter le fait qu’au fond peu de multinationales choisissent de rapatrier leurs filiales. Le faible nombre de cas de rapatriement colligés est conforme aux résultats de l'Enquête sur l'innovation et la stratégie d'entreprise de Statistique Canada, qui indique qu'entre 2017 et 2019, seulement 1,2 % des activités commerciales ont été transférées de l'étranger vers un site canadien.Note de bas de page 6

De Backer et al. (2016) ont utilisé des données à l’échelle de l’entreprise pour chercher des preuves que des multinationales ont procédé à une relocalisation en s’appuyant sur une analyse économétrique des actifs et de l’augmentation des emplois à l’étranger. Certains des modèles ont montré des preuves de rapatriement, bien que dans l’ensemble, les auteurs concluent que ces preuves sont moins probantes et convaincantes que ce que les résultats des sondages et les cas anecdotiques semblaient suggérer. Un récent sondage mené auprès des multinationales italiennes pendant la pandémie a montré qu’il n’y avait pas d’augmentation notable des cas de relocalisation (Di Stefano et al., 2022). De plus, cette étude a démontré que les multinationales ont été plus résilientes que les sociétés domestiques et que les revenus de celles qui avaient des réseaux de filiales étrangères plus diversifiés avaient augmenté de manière bien plus importante que ceux de la moyenne des multinationales pendant la pandémie. Elle a également montré que les sociétés semblaient avoir choisi des stratégies moins dispendieuses que le rapatriement, comme la constitution de stocks et la mise en place de mécanismes de secours. L’étude conclut que l’incertitude des politiques commerciales et les tarifs douaniers sont davantage susceptibles d’engendrer une relocalisation que les perturbations temporaires comme la pandémie de COVID-19. Finalement, De Lucio et al. (2023) se sont penchés sur la manière dont les fabricants espagnols ont réagi face aux perturbations de la chaîne d’approvisionnement engendrées par la pandémie. À l’aide de diverses mesures des tendances en matière d’importation, notamment le RIPM, leur analyse montre que les entreprises n’ont pas encore mis de stratégies de relocalisation en œuvre. Ils concluent que les entreprises n’ont pas apporté de modifications conséquentes à leurs stratégies d’approvisionnement pour accorder une plus grande priorité à la résilience qu’à l’efficacité.

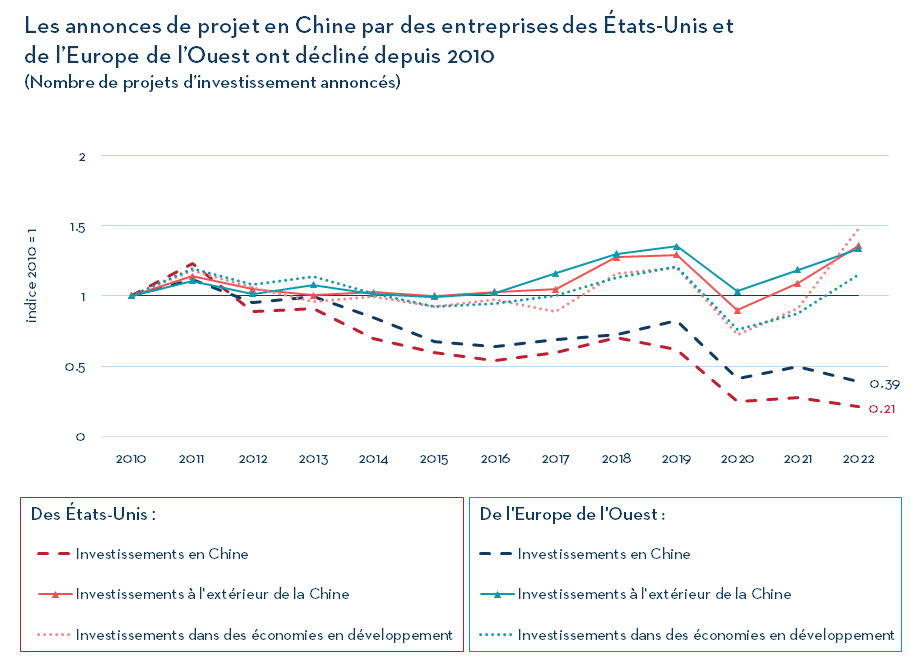

La diminution des investissements en Chine : une stratégie de localisation à part?

Sur fond de tensions géopolitiques entre l'Occident et la Chine durant la dernière décennie, certains signes indiquent que les entreprises occidentales pourraient avoir modifié leur évaluation commerciale des avantages, des coûts et des risques liés à l'investissement en Chine. De 2010 à 2019, le nombre d'annonces de projets d'investissement en Chine par des entreprises américaines et d'Europe de l’Ouest† a connu une diminution de 63 % et 76 % respectivement. Au cours de cette même période, les annonces de projet à l’extérieur de la Chine ainsi que dans d’autres économies en développement ont augmenté, ce qui suggère que les entreprises des pays développés modifient leurs stratégies de délocalisation et investissent dans des pays où les bénéfices nets sont supérieurs, possiblement à cause du risque moindre. Toutefois, cela ne signifie pas que les entreprises désinvestissent de leurs actifs existants en Chine‡. En fait, le stock d’IDE des multinationales américaines en Chine est en augmentation depuis 2012, bien que le taux de croissance ait légèrement fléchi au cours des quelques dernières années. Que les entreprises aient ou non réévalué les avantages, les coûts ou les risques liés à l'investissement en Chine, les données relatives aux annonces de nouveaux projets suggèrent que les entreprises trouvent des destinations alternatives pour leurs nouveaux investissements dans l'espoir de gains plus élevés.

Sources : Affaires mondiales Canada, fDi Markets.

† Il n’y a pas suffisamment d’annonces de projets canadiens en Chine dans la base de données fDi Markets afin d’identifier une tendance.

‡ Hejazi et Blum ont examiné les difficultés que présenterait le découplage d’avec la Chine. https://theconversation.com/why-does-so-much-of-the-worlds-manufacturing-still-take-place-in-china-207178 (en anglais seulement)

Version texte

Les annonces de projet en Chine par des entreprises des États-Unis et de l’Europe de l’Ouest ont décliné depuis 2010

(Nombre de projets d’investissement annoncés)

États-Unis

| Année | Investissements en Chine | Investissements à l’extérieur de la Chine | Investissements dans des économies en développement |

|---|---|---|---|

| 2010 | 1,000 | 1,000 | 1,000 |

| 2011 | 1,231 | 1,140 | 1,179 |

| 2012 | 0,891 | 1,049 | 1,058 |

| 2013 | 0,913 | 1,006 | 0,963 |

| 2014 | 0,698 | 1,027 | 0,992 |

| 2015 | 0,595 | 1,001 | 0,921 |

| 2016 | 0,542 | 1,028 | 0,976 |

| 2017 | 0,595 | 1,047 | 0,889 |

| 2018 | 0,701 | 1,275 | 1,162 |

| 2019 | 0,617 | 1,291 | 1,201 |

| 2020 | 0,249 | 0,898 | 0,723 |

| 2021 | 0,277 | 1,091 | 0,909 |

| 2022 | 0,212 | 1,357 | 1,480 |

Europe de l'Ouest

| Année | Investissements en Chine | Investissements à l’extérieur de la Chine | Investissements dans des économies en développement |

|---|---|---|---|

| 2010 | 1,000 | 1,000 | 1,000 |

| 2011 | 1,120 | 1,107 | 1,194 |

| 2012 | 0,951 | 1,017 | 1,078 |

| 2013 | 0,995 | 1,079 | 1,139 |

| 2014 | 0,850 | 1,015 | 1,020 |

| 2015 | 0,678 | 0,994 | 0,924 |

| 2016 | 0,641 | 1,024 | 0,944 |

| 2017 | 0,690 | 1,163 | 1,004 |

| 2018 | 0,725 | 1,301 | 1,134 |

| 2019 | 0,824 | 1,352 | 1,210 |

| 2020 | 0,408 | 1,034 | 0,758 |

| 2021 | 0,495 | 1,188 | 0,872 |

| 2022 | 0,390 | 1,336 | 1,150 |

Les intentions des entreprises pour l’avenir

Depuis le début de la pandémie, de nombreuses enquêtes ont été menées auprès des entreprises afin de jauger leurs intentions. Bien que certaines ne fassent pas strictement référence au rapatriement des filiales, elles indiquent néanmoins les intentions des entreprises pour faire face aux défis actuels et peuvent mettre en lumière les stratégies de relocalisation.

La relocalisation de fournisseurs et de filiales semble être une option envisagée par de nombreux cadres supérieurs. ABB (2022), un chef de file mondial en matière de technologie, a signalé de fortes intentions de rapatriement et de délocalisation dans des pays proches dans son sondage mené auprès de 1 610 hauts dirigeants d’entreprises américaines et européennes. Les résultats indiquent que 37 % des entreprises américaines envisagent de rapatrier leur production aux États-Unis et que 33 % envisagent de la relocaliser leurs activités plus près. Le sondage mené par Kearney (2023) auprès de PDG et de chefs d’entreprises américaines révèle que les entreprises sont de plus en plus enclines à vouloir rapatrier des activités manufacturières. La grande majorité des répondants (96 %) a indiqué avoir rapatrié certaines de leurs activités, ou prévoit de le faire ou en évalue la possibilité. Mentionnons que la définition de rapatriement utilisée couvre le rapatriement de leurs filiales et la recherche de nouveaux fournisseurs domestiques.

L’Enquête canadienne sur la situation des entreprises (ECSE) de Statistique Canada (2023, T2), à l’opposé, montre que les entreprises canadiennes sont plutôt tièdes à l’idée de rapatrier leurs activités. Seuls 4,4 % des répondants ont indiqué avoir l’intention de rapatrier les activités de leur chaîne d’approvisionnement au Canada; soit 2,6 points de pourcentage de moins que pour le dernier trimestre de 2022. Les intentions de rapatrier les activités sont plus marquées pour les entreprises de l’industrie manufacturière (7,5 %) et pour les entreprises qui comptent entre un et quatre employés. Ces résultats suggèrent une faible intention de rapatrier des activités des chaînes d’approvisionnement au Canada.

D’autres sondages indiquent que l’adoption de stratégies d’entreprise alternatives serait plutôt utilisée pour accroître la résilience. Dans le sondage de Manufacturiers et exportateurs du Québec mené en 2022 auprès de 890 manufacturiers canadiens, 23 % des répondants ont indiqué avoir commencé à délocaliser et à élargir leur noyau de fournisseurs ou prévoient le faire, tandis que 16 % d’entre eux prévoient s’approvisionner dans une autre région d’ici les trois à cinq prochaines années et que 18 % prévoient s’approvisionner davantage au Canada. Cependant, les deux tiers des répondants ont affirmé vouloir maintenir leurs régions d’approvisionnement actuelles au cours des trois à cinq prochaines années. À l’inverse, le sondage mené par McKinsey (2022) auprès de 113 dirigeants de chaînes d’approvisionnement mondiales a révélé un intérêt de s’approvisionner plus près de leur pays d’origine : 81 % des répondants ont indiqué avoir commencé à diversifier leurs sources d’approvisionnement en matières premières au cours de la dernière année, et 44 % ont commencé à régionaliser leur chaîne d’approvisionnement. Notons qu’aucun de ces sondages n’indique si les modifications considérées de l’approvisionnement impliquent le rapatriement de filiales étrangères.

Conclusion

Cette étude résume la littérature récente sur le rapatriement et les preuves empiriques examinant l'existence du rapatriement. La théorie économique peut être utilisée pour comprendre les différents facteurs affectant les décisions de localisation des entreprises. Elle suggère qu'il est peu probable qu'une majorité d'entreprises multinationales procèdent à des rapatriements, étant donné que les entreprises prennent en compte tous les risques et les coûts dans leurs décisions initiales de délocalisation. La littérature sur rapatriement cite un certain nombre de risques et de coûts que les entreprises prennent en compte, ceux-ci sont liés à la qualité, aux politiques, à l'image de marque et aux réglementations. La littérature souligne que la relocalisation tend à être adoptée par les entreprises en réponse à des investissements à l'étranger qui n'ont pas produit les gains escomptés.

Les politiques gouvernementales peuvent influencer les stratégies de localisation des entreprises en modifiant les avantages, les risques et les coûts anticipés. Ainsi, pour qu'une politique gouvernementale conduise à un rapatriement à grande échelle (c'est-à-dire dans plusieurs secteurs et pour un grand nombre d'entreprises), il faudrait que la politique ait une grande portée, ce qui pourrait s’avérer très coûteux - des coûts qui sont ultimement supportés par les contribuables et potentiellement les consommateurs.

Étant donné le manque de données nécessaires à l’analyse du rapatriement de filiales, à ce jour les analyses empiriques se sont principalement concentrées sur les importations d'intrants dans le secteur manufacturier. Peu d'indications de relocalisation ont été trouvées pour ce segment de l'économie.

À l'aide de données sur l'emploi et les actifs des multinationales canadiennes et américaines, l'étude examine également les tendances dans le temps qui pourraient être des signes de rapatriement. Les entreprises canadiennes ont développé leurs activités à l'étranger plus rapidement que dans l'économie nationale. Cette tendance est valable tant pour la production de biens que pour les industries de services. En revanche, l'emploi des multinationales américaines sur le territoire national et à l'étranger semble avoir augmenté au même rythme. Dans un cas comme dans l'autre, les données n'indiquent pas de tendances au rapatriement.

Enfin, notre examen de plusieurs enquêtes auprès des entreprises révèle une situation nuancée en ce qui concerne les intentions futures. Certaines enquêtes révèlent qu'une part importante des répondants envisage de relocaliser et le rapatrier, tandis que d'autres suggèrent un intérêt modéré et décroissant pour le rapatriement et la relocalisation au fil du temps. Les réponses aux enquêtes sur les intentions des entreprises fournissent des informations intéressantes, mais les intentions matérialisées et les actions restent les seules évidences sur lesquelles les politiques devraient être basées.

En résumé, notre analyse de la littérature, de la théorie économique, des données sur les activités des multinationales et des enquêtes auprès des entreprises indique que le rapatriement n'est pas une stratégie d'entreprise efficace et qu'il n'y a pas eu de signes de rapatriement à grande échelle ou d'augmentation notable du rapatriement des entreprises.

Bibliographie

ABB Robotics & Discrete Automation. (28 juin 2022). ABB Supply Chain survey, 2022. (en anglais seulement). Disponible au : https://www.globenewswire.com/en/news-release/2022/06/28/2470499/0/en/ABB-survey-finds-70-of-US-businesses-looking-to-bring-production-closer-to-home-robotic-automation-and-workforce-upskilling-essential-to-return-of-operations.html (consulté le 21 novembre 2023).

Albertoni, F., Elia, S., Fratocchi, L. et Piscitello, L. Returning from Offshore: What Do We Know?(en anglais seulement). AIB Insights, vol. 15, no 4, 2015, p. 9-12. DOI: 10.13140/RG.2.1.1683.7525

Barbieri, P., Elia, S., Fratocchi, L., et Golini, R. Relocation of Second Degree: Moving Towards a New Place or Returning Home? (en anglais seulement). Journal of Purchasing and Supply Management, 25(3), 2019. DOI: 10.1016/j.pursup.2018.12.003

Barbieri, P., Boffelli, A., Elia, S. Fratocchi, L., Kalchschmidt. M. et Samson D. What can we learn about reshoring after Covid-19? (en anglais seulement). Operations Management Research, vol. 13, no 3-4. 2020, p. 131-136. DOI: 10.1007/s12063-020-00160-1

Boffelli, A., Fratocchi, L., Kalchsmidt, M. et Silva, S. Doing the right thing or doing things right: what is better (en anglais seulement). Operations Management Research, vol. 14, no 1-2, 2021, p. 1-16. DOI: 10.1007/s12063-021-00183-2

Borga, M., Ibarlucea Flores, P. et Sztajerowska, M. Drivers of divestment decisions of multinational enterprises - A cross-country firm-level perspective (en anglais seulement). Documents de travail de l’OCDE sur l’investissement international 2019/03, Publications de l’OCDE, 2020. DOI: 10.1787/18151957

Brenton, P., Ferrantino, M.J. et Maliszewska, M. Reshaping Global Value Chains in Light of COVID-19: Implications for Trade and Poverty Reduction in Developing Countries (en anglais seulement). Rapport technique, Banque mondiale, 2022. Disponible au : http://hdl.handle.net/10986/37032 (consulté le 21 novembre 2023).

Manufacturiers et exportateurs du Québec. Sondage sur les chaînes d’approvisionnement de MEQ, mars 2022. Disponible au : https://meq.ca/wp-content/uploads/sites/4/2022/03/MEQ-sondage-chaineappro-mars2022.pdf (consulté le 21 novembre 2023).

Cosimato, S. et Vona, R. Digital Innovation for the Sustainability of Reshoring Strategies: A Literature Review (en anglais seulement). Sustainability, vol. 13, no 14, 2021. DOI: 10.3390/su13147601

Dachs, B. et Zanker, C. Backshoring of Production Activities in European Manufacturing (en anglais seulement). European Manufacturing Survey [Bulletin], 2014. Disponible au: https://www.isi.fraunhofer.de/content/dam/isi/dokumente/modernisierung-produktion/ems/EMS-Bulletin-3_en3.pdf (consulté le 21 novembre 2023).

Dachs, B., Kinkel, S., Jäger, A. et Palčič, I. Backshoring of Production Activities in European Manufacturing (en anglais seulement). Journal of Purchasing and Supply Management, vol. 25, no 3, 2019. DOI: 10.1016/j.pursup.2019.02.003

De Backer, K., Menon, C., Desnoyers-James, I. et Moussiegt, L. Reshoring: Myth or Reality?(en anglais seulement).OECD Science, Technology and Industry Policy Papers, no 27, Publications de l’OCDE, Paris, 2016. DOI: 10.1787/23074957

Deloitte. An Examination of Reshoring in Canada’s Manufacturing Sector (en anglais seulement), juin 2021. Disponible au: https://www.bdc.ca/en/articles-tools/blog/are-canadian-businesses-reshoring-production (consulté le 21 novembre 2023).

De Luciano, J., Díaz-Moram C., Mínguez, R., Minondo, A. et Requena, F. Do firms react to supply chain disruptions (en anglais seulement). Economic Analysis and Policy, vol. 79, 2023, p. 902-916. DOI: 10.1016/j.eap.2023.07.004

Di Stefano, E., Giovannetti, G., Mancini, M., Marvasi, E. et Vannelli, G. Reshoring and Plant Closures in Covid-19 times: Evidence from Italian MNEs (en anglais seulement). International Economics, vol. 172, 2022, p. 255-277. DOI: 10.2139/ssrn.3916557

Fel, Fabienne. Le plan (Re)localiser du gouvernement français : plan de relocalisations ou plan de compétitivité? [Conférence]. GÉRIQ : L’enjeu stratégique de la relocalisation des chaînes de valeur, Montréal (Québec), Canada, 25-26 août 2022.

Fel, F., Cayla, J. et Carbonne, V. L’industrie 4.0 peut-elle favoriser une relocation de la production en France? Logistique & Management, vol. 28, no 1, 2022, p. 18-28. DOI: 10.1080/12507970.2019.1683477

Guillou, Sarah. La souveraineté économique à l’épreuve de la mondialisation [Conférence]. GÉRIQ : L'enjeu stratégique de la relocalisation des chaînes de valeur, Montréal (Québec), Canada, 25-26 août 2022.

Affaires mondiales Canada, Bureau de l’économiste en chef. Vulnérabilité des industries canadiennes aux perturbations dans les chaînes d’approvisionnement mondiales [webinaire], novembre 2020.

Affaires mondiales Canada, Bureau de l’économiste en chef. Le Point sur le commerce 2021 : Les investissements directs étrangers sous la loupe, 2021. ISSN 2562-8321. Disponible au: https://www.international.gc.ca/transparency-transparence/assets/pdfs/state-trade-commerce-international/PSC-FRA.pdf (consulté le 21 novembre 2023).

Affaires mondiales Canada, Bureau de l’économiste en chef. Relocaliser ou non, telle est la question [Conférence]. GÉRIQ : L’enjeu stratégique de la relocalisation des chaînes de valeur, Montréal (Québec), Canada, août 2022.

Fonds monétaire international. Perspectives de l’économie mondiale – Une reprise cahoteuse. Washington D.C., avril 2023. Disponible au: https://www.imf.org/-/media/Files/Publications/WEO/2023/April/English/text.ashx (consulté le 21 novembre 2023).

Kearney. America is ready for reshoring. Are you? (en anglais seulement) – The 2022 Reshoring Index, 2023. Disponible au: https://www.kearney.com/operations-performance-transformation/us-reshoring-index (consulté le 21 novembre 2023).

Krenz, A. et Strulik, H. Quantifying reshoring at the macro-level—Measurement and applications (en anglais seulement). Growth and Change, vol. 52, no 3, 2021, p. 1230-1250. DOI: 10.1111/grow.12513

Martínez-Mora, C. et Merino, F. Offshoring in the Spanish footwear industry: A return journey? (en anglais seulement). Journal of Purchasing& Supply Management, vol. 20, no 4, 2014, p. 225-237. DOI: 10.1016/j.pursup.2014.07.001

Martínez-Mora, C. et Merino, F. Extending the offshoring literature to explain backshoring: An application to the Spanish footwear industry (en anglais seulement). Growth and Change, vol. 52, 2021, p. 1230-1250. DOI: 10.1111/grow.12498

McKinsey. Taking the pulse of shifting supply chains (en anglais seulement), mars 2022. Disponible au: https://www.mckinsey.com/capabilities/operations/our-insights/taking-the-pulse-of-shifting-supply-chains (consulté le 21 novembre 2023).

Roberts, A. et Lamp, N. Six Faces of Globalization: Who Wins, Who Loses, and Why it Matters (en anglais seulement). Havard University Press, 2021.

Zhai, W., Sun, S. et Zhang, G. Reshoring of American manufacturing companies from China (en anglais seulement). Operations Management Research, Springer, vol. 9, no 3, 2016, p. 62-74. DOI: 10.1007/s12063-016-0114-z

- Date de modification: