Informations archivées

L’information dont il est indiqué qu’elle est archivée est fournie à des fins de référence, de recherche ou de tenue de documents. Elle n’est pas assujettie aux normes Web du gouvernement du Canada et elle n’a pas été modifiée ou mise à jour depuis son archivage. Pour obtenir cette information dans un autre format, veuillez communiquer avec nous.

Le Service des délégués commerciaux du Canada et la performance des exportateurs (2010)

1. Aperçu

Jusqu’à récemment, on en savait très peu au sujet des caractéristiques et de la dynamique de la population des entreprises exportatrices au Canada. Avec l’accès au Registre des exportateurs de Statistique Canada, qui fait le lien entre les échanges internationaux du Canada et les données longitudinales sur les entreprises canadiennes, il est maintenant possible d’examiner la performance des exportateurs canadiens sous des dimensions nouvelles. L’ensemble de données permet aussi d’établir un lien entre la performance des exportateurs et l’aide reçue du Service des délégués commerciaux (SDC) du Canada, le service de promotion des exportations du gouvernement canadien.

Ce supplément spécial présente pour la première fois une évaluation économétrique de l’impact du SDC sur la performance à l’exportation des entreprises canadiennes : les résultats montrent que cet impact a été systématiquement positif. En fait, les exportateurs qui ont reçu l’aide du SDC ont exporté, en moyenne, 18 p. 100 de plus que les exportateurs comparables qui n’ont pas eu recours à l’aide du SDC. Les résultats montrent en outre que le SDC aide efficacement les entreprises à se diversifier vers de nouveaux marchés : les clients du SDC exportent vers 36 p. 100 plus de marchés que les non-clients. Enfin, le SDC a eu une influence positive sur la diversification des exportations au niveau des produits.

La seconde partie du supplément spécial explore la performance des exportateurs de façon générale et révèle que c’est l’entrée des entreprises sur de nouveaux marchés, plutôt que la croissance des ventes des exportateurs déjà présents, qui a été le moteur de la croissance des exportations du Canada ces dernières années. Les nouveaux entrants sont à l’origine de l’augmentation des exportations en Asie et en Amérique latine et,même sur lemarché des États-Unis, l’entrée de nouveaux exportateurs a joué un rôle clé en faisant contrepoids à la sortie de nombreuses entreprises de cemarché.

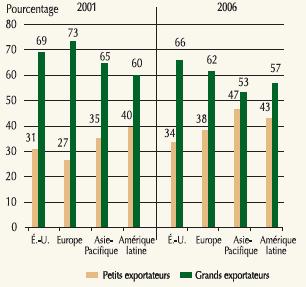

Les petites etmoyennes entreprises (PME) ont été le fer de lance de la pénétration de nouveaux marchés. En fait, la part de chaque marché régional détenue par les PME canadiennes a augmenté; en Asie, les PME représentent près de la moitié des ventes à l’exportation du Canada.

2. L’impact du Service des délégués commerciaux sur la performance des exportateurs canadiens

Observations clés

- Les entreprises qui ont accès aux services du SDC exportent, enmoyenne, 18 p. 100 de plus que les entreprises comparables qui n’ont pas eu recours à ces services.

- Cela signifie que chaque dollar de dépenses consacré au SDC engendre 27 dollars d’exportations supplémentaires.

- Le SDC se révèle efficace également pour ce qui est d’aider les exportateurs à diversifier leurs marchés (les clients du SDC exportent vers 36 p. 100 plus demarchés).

Des études récentes sur le commerce international révèlent que les coûts non récupérables liés à l’entrée sur un marché sont la principale cause de la faible participation des entreprises nationales au marché d’exportation. AuCanada, seulement 24 p. 100 des fabricants canadiens sont présents sur les marchés d’exportation (Baldwin etGu, 2003). Ces coûts non récupérables englobent les frais engagés pour obtenir de l’information sur les marchés des pays étrangers, trouver des clients à l’étranger, localiser des fournisseurs fiables, développer des canaux de distribution sur cesmarchés, satisfaire la réglementation locale, apprendre comment adapter un produit aux conditions du marché local, et bien d’autres choses. Ces coûts sont nécessaires pour faire des ventes à l’exportationmais ne peuvent être récupérés si la tentative de l’exportateur échoue.

Reconnaissant que les entreprises doivent engager des coûts supplémentaires afin de percer sur les marchés étrangers, les gouvernements, partout dans le monde, offrent des programmes de promotion des exportations pour aider leurs exportateurs. Cependant, l’intervention gouvernementale visant à encourager la participation aumarché d’exportation ne se justifie que si le libre marché ne parvient pas à produire l’information requise. Récemment, Copeland (2008) a présenté un plaidoyer en faveur d’une politique de promotion du commerce et de l’investissement. Il fait valoir que l’information générale utile pour faire des affaires à l’étranger comporte de nombreuses caractéristiques d’un bien public en raison de la présence de retombées informationnelles; ainsi, les succès d’exportateurs individuels peuvent être imités par d’autres entreprises à un coût beaucoup plus bas. Ces retombées peuvent entraîner un sousinvestissement en information – une imperfection du marché qui entraînerait un niveau sous-optimal d’exportation.

optimal d’exportation. Les travaux empiriques antérieurs portant sur l’évaluation de l’efficacité des programmes de promotion du commerce se sont intéressés principalement aux liens entre les budgets consacrés à la promotion des exportations et la performance commerciale en général; pour l’essentiel, ils ont été réalisés à l’aide de données agrégées. La disponibilité de données au niveau de l’entreprise depuis quelques années permet une évaluation plus approfondie, et une bonne partie des études publiées montre un impact positif de la promotion du commerce sur la performance à l’exportation1. À titre d’exemple, VolpeMartincus et coll. (2008) affirment que le taux de croissance des exportations parmi les exportateurs qui ont reçu une aide était de 17,0 points de pourcentage plus élevé que le taux correspondant parmi les exportateurs qui n’ont pas eu accès à de l’aide.

Clients du SDC : l’ensemble de données pour l’évaluation de l’impact

L’impact du SDC sur la performance des exportateurs canadiens est évalué en jumelant les données sur la gestion des clients du SDC, maintenues par Affaires étrangères et Commerce international Canada, à celles du Registre des exportateurs et du Registre des entreprises, de Statistique Canada. Pour chaque entreprise exportatrice identifiée, l’ensemble de données jumelées fournit de l’information sur les services de promotion commerciale reçus par l’entreprise, les exportations de marchandises de l’entreprise par destination, ainsi que les principales caractéristiques de l’entreprise (la taille,mesurée par l’emploi, l’expérience en affaires, l’expérience sur le marché d’exportation, le secteur d’activité et la productivité). L’ensemble de données ainsi appariées couvre la période allant de 1999 à 20062. Puisque les données du Registre des exportateurs sont tirées des documents douaniers, elles portent uniquement sur les exportations de marchandises, à l’exclusion des exportations de services.

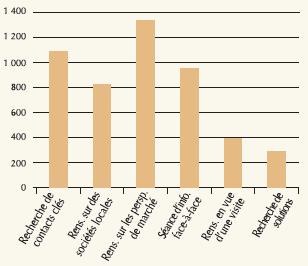

Figure 1

Clients du SDC par type de service (moyenne annuelle)

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel - Figure 1

La figure 1 illustre la moyenne annuelle des clients du SDC par type de service. Recherche de contacts clés : 1 091; renseignements sur les sociétés locales : 829; renseignements sur les perspectives de marché : 1 333; séances d’information face à face : 946; renseignements en vue d’une visite : 387; recherche de solutions : 284.

En moyenne, le SDC a servi 5 747 clients annuellement au cours de la période 1999- 2006. Environ 60 p. 100 des clients du SDC ont été appariés au Registre des entreprises de Statistique Canada. Les clients qui n’ont pas été appariés au Registre des entreprises sont notamment des entités non commerciales telles que les associations d’affaires, les universités, les gouvernements provinciaux, les administrationsmunicipales et les autresministères fédéraux; les entreprises étrangères ciblées par le programme Investir au Canada; et les entreprises canadiennes dont les identificateurs dans le système de gestion des clients du SDC sont enregistrés différemment de l’inscription figurant dans le Registre des entreprises.

Parmi les clients du SDC qui ont été appariés au Registre des entreprises, environ 65 p. 100 (40 p. 100 de l’ensemble des clients du SDC) ont aussi été appariés au Registre des exportateurs de Statistique Canada. L’autre tranche de 35 p. 100 des clients du SDC figurant dans le Registre des entreprises serait constituée d’entreprises recevant des services pour des activités commerciales internationales telles que l’exportation de services ou l’investissement étranger, qui ne sont pas visées par le Registre des exportateurs. Elle comprendrait aussi des entreprises qui se préparent à exporter et des entreprises qui exportent déjà, mais qui ne sont pas l’exportateur inscrit dans les documents douaniers (comme dans le cas des entreprises qui vendent par l’intermédiaire d’un grossiste).

Quant aux types de services de promotion commerciale auxquels ont accès les exportateurs, les demandes d’aide les plus fréquemment traitées portent sur les renseignements permettant de prospecter des marchés et la recherche de contacts clés, ce qui incite à penser que les coûts d’information sont le principal obstacle à l’entrée sur les marchés étrangers que les entreprises tentent de surmonter en demandant l’aide du SDC (voir la figure 1).

Sur la période étudiée, 2 270 clients du SDC ont été appariés au Registre des exportateurs, en moyenne, pour chacune des années. Cela signifie que seulement 5 p. 100 environ de la population des exportateurs demarchandises canadiens ont eu recours aux services du SDC. Cela correspond aux résultats d’une enquête qui indique un faible niveau de sensibilisation au SDC dans les milieux d’affaires canadiens.

Caractéristiques des entreprises qui sollicitent l’aide du SDC

En plus de permettre l’évaluation du programme, l’appariement des clients du SDC au Registre des entreprises et au Registre des exportateurs de Statistique Canada permet de faire une comparaison de la population cliente du SDC avec la population des exportateurs en général, afin de cerner le profil des entreprises qui sont plus susceptibles de demander l’aide du SDC.

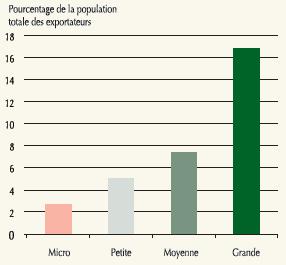

La vastemajorité des clients du SDC sont des PME. Plus de 50 p. 100 des clients du SDC sont des micro-entreprises ou des petites entreprises, tandis que 30 p. 100 sont des entreprises de taille moyenne3. Cependant, au sein de la population des exportateurs, seulement 3 p. 100 des micro-entreprises ont recours au SDC, comparativement à près de 17 p. 100 des exportateurs de grande taille. Cela signifie que plus la taille d’une entreprise est grande, plus il est probable qu’elle sollicitera l’aide du SDC (voir la figure 2).

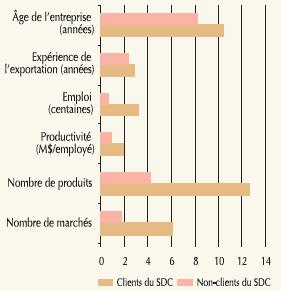

La probabilité que les entreprises demandent l’aide du SDC augmente aussi avec l’âge de l’entreprise (nombre d’années en affaires), le nombre de marchés desservis et le nombre de produits vendus. Les clients du SDC ont aussi une productivité légèrement plus élevée que la moyenne des exportateurs, et ils ont un peu plus d’expérience à l’exportation (voir la figure 3).

Figure 2

Caractéristiques des exportateurs clients du SDC et des non-clients (moyenne annuelle)

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 2

La figure 2 illustre la propension des entreprises à demander l’aide du SDC, par taille de la société : micro entreprises, 2,6; petites entreprises, 5,1; moyennes entreprises 7,4; grandes entreprises, 16,8.

Figure 3

Caractéristiques des exportateurs clients du SDC et des non-clients (moyenne annuelle)

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 3

La figure 3 illustre diverses caractéristiques des exportateurs qui ont sollicité l’aide du SDC par rapport à ceux qui ne l’ont pas fait. Le nombre de marchés des clients du SDC était de 6,1 contre 1,8 pour les non clients; le nombre de produits des clients du SDC était de 12,6 contre 4,2 pour les non clients; la mesure de productivité des clients du SDC était de 12,0 contre 11,8 pour les non clients; la mesure des emplois pour les clients du SDC s’élevait à 2,5 contre 1,8 pour les non clients; l’expérience en exportation des clients du SDC était de 2,8 contre 2,3 pour les non clients; l’âge moyen des entreprises des clients du SDC était de 10,4 contre 8,2 pour les non clients.

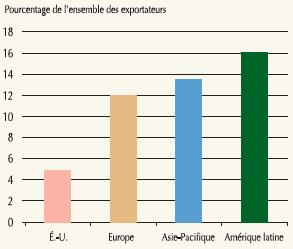

Figure 4

Clients du SDC, selon le marché d’exportation

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel - Figure 4

La figure 4 illustre la répartition (en pourcentage) des clients du SDC par destination des exportations : É. U. 4,9; Europe 12,0; Asie-Pacifique 13,5; Amérique latine 16,1.

Les entreprises qui exportent vers lesmarchés autres que les États-Unis ont fréquemment recours à l’aide du SDC (voir la figure 4). Seulement 5 p. 100 des entreprises qui ont exporté sur le marché des États-Unis ont eu accès à l’aide du SDC, comparativement à 12 p. 100 des entreprises qui ont exporté en Europe, 13,5 p. 100 de celles qui ont exporté en Asie- Pacifique et 16 p. 100 des entreprises qui ont exporté en Amérique latine. Cela confirme que les coûts d’entrée sur un marché sont plus élevés pour les entreprises canadiennes ciblant des marchés autres que les États-Unis; leur incitation à abaisser ces coûts en faisant appel aux services du SDC est donc plus grande.

Les entreprises du secteur des aliments et boissons et du secteur des ordinateurs et du matériel électronique et électrique ont une plus grande probabilité de demander l’aide du SDC. Cela suggère que pour les produits plus différenciés, l’aide du SDC est perçue comme ayant une plus grande valeur. Le tableau 1 fait voir la répartition sectorielle des exportateurs clients et non clients du SDC. La répartition sectorielle des exportateurs clients du SDC est demeurée assez stable au cours des années visées par l’échantillon. Le secteur du commerce de gros et du commerce de détail et celui des autres services comptent le plus grand nombre d’exportateurs, mais ces entreprises étaient, proportionnellement,moins portées à demander l’aide du SDC. Les entreprises de ces secteurs seraient généralement des fournisseurs de services d’importation - exportation agissant comme intermédiaires pour des producteurs de biens.

Évaluation de l’impact du SDC : la méthodologie4

La méthode des effets de traitement moyens a été adoptée comme cadre empirique pour l’analyse. Cette approche est une adaptation des effets expérimentaux comportant un groupe traité et un groupe témoin constitués de façon aléatoire. Dans le cas présent, les exportateurs qui ont reçu l’aide du SDC représentent le groupe « traité ». Ce que l’on cherche à savoir est si les exportateurs ayant bénéficié d’un traitement affichent une meilleure performance que les exportateurs comparables n’ayant pas reçu de traitement, après avoir neutralisé certaines variables. Les variables neutralisées sont notamment les caractéristiques suivantes des entreprises : le nombre d’années en affaires, le nombre d’employés (mesure de la taille), le nombre de produits, le nombre de marchés d’exportation, la productivité à valeur ajoutée décalée, et les années d’expérience sur le marché d’exportation.

| Secteur (code du SCIAN) | Non-clients du SDC | Clients du SDC |

|---|---|---|

| Agriculture (100) | 5,5 % | 3,0 % |

| Mines (200) | 4,3 % | 4,0 % |

| Aliments et boissons (311-312) | 2,4 % | 9,1 % |

| Textiles et vêtements (313-315) | 3,3 % | 3,2 % |

| Bois et papier (321-323) | 5,3 % | 4,0 % |

| Pétrole, produits chimiques et plastiques (324-327) | 6,1 % | 8,7 % |

| Métaux de première transformation et fabrication métallique (331-332) | 6,3 % | 5,3 % |

| Machines (333) | 5,4 % | 8,6 % |

| Ordinateurs et matériel électronique et électrique (334-335) | 3,6 % | 8,2 % |

| Matériel de transport (336) | 2,1 % | 2,5 % |

| Fabrication diverse (316, 337-339) | 5,7 % | 6,1 % |

| Commerce de gros et de détail (400) | 32,1 % | 20,9 % |

| Autres services (500-900) | 17,9 % | 16,6 % |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

La qualité des comparaisons et de l’estimation de l’effet de traitement dépendent de la mesure dans laquelle il est possible de neutraliser les caractéristiques au niveau de l’entreprise. La recherche sur l’hétérogénéité des entreprises montre que les exportateurs qui réussissent sont souvent ceux qui ont une productivité supérieure, ce qui leur permet d’abaisser les coûts irrécupérables propres au marché étranger qu’ils convoitent. De façon similaire, la taille de l’entreprise, l’expérience de l’exportation, le nombre de marchés d’exportation desservis et le nombre de produits ressortent aussi comme ayant un lien avec la performance à l’exportation. Ainsi, en neutralisant ces caractéristiques au niveau de l’entreprise, on devrait pouvoir comparer des exportateurs semblables. Néanmoins, il est toujours possible qu’il y ait des caractéristiques non observées au niveau de l’entreprise qui influent sur le succès des entreprises exportatrices et qui pourraient engendrer un biais dans les résultats.

L’impact de l’aide du SDC est vérifié sur trois horizons temporels différents. Les résultats montrent qu’au cours de l’année où les exportateurs ont reçu de l’aide, ils exportent 17,9 p. 100 plus que les exportateurs comparables qui n’ont pas reçu d’aide. Lorsque l’effet de l’aide est décalé, les résultats montrent que l’impact durant l’année en cours tombe à 5,3 p. 100, mais durant l’année qui suit l’aide, il est de 12,4 p. 100, ce qui indique que l’impact de l’aide augmente avec le temps. Les résultats d’un troisième essaimontrent que les exportateurs qui ont reçu de l’aide plus d’une fois au cours de la période étudiée exportaient, au cours des années subséquentes, 25,6 p. 100 plus que les exportateurs qui n’étaient pas des clients du SDC.

Ces résultats incitent à penser que l’impact dans l’année en cours, soit 17,9 p. 100, saisit probablement plus que l’effet courant. Pour les exportateurs qui ont reçu de l’aide de façon continue au cours de la période de l’échantillon, le coefficient estimé pourrait saisir à la fois des effets courants et des effets décalés. Cependant, dans l’expérience portant sur les effets courants et décalés, les impacts ne peuvent être additionnés parce que toutes les entreprises n’ont pas eu accès aux services au cours de toutes les années visées par l’ensemble de données.

Les résultats montrent que l’impact du SDC sur la performance des exportateurs est important. Ils indiquent également que cet effet s’accroît avec le temps, augmentant au cours de l’année qui suit la réception de l’aide; une fois que l’aide du SDC a commencé à agir sur la performance à l’exportation, l’effet peut se poursuivre et procurer à l’entreprise des avantages aussi longtemps qu’elle exporte. Incidemment, l’impact à long terme du SDC (26 p. 100) est plus élevé que l’effet immédiat ou l’effet observé l’année suivante. Cela pourrait s’expliquer en partie par le fait que la spécification ne retient que les exportateurs continus et, si des exportateurs se sont adressés au SDC à plusieurs reprises, les résultats refléteraient les multiples services obtenus.

Effets au niveau des marchés et des produits

Les résultats indiquent que le SDC joue un rôle important en aidant les entreprises à se diversifier sur de nouveauxmarchés et à lancer de nouveaux produits sur lesmarchés d’exportation. Un exportateur qui a eu accès à l’aide du SDC exporte, enmoyenne, vers 35,7 p. 100 plus de marchés qu’un exportateur comparable qui n’a pas eu accès aux services du SDC. De façon similaire, un exportateur qui a reçu l’aide du SDC exporte, enmoyenne 15,5 p. 100 plus de produits qu’un exportateur comparable qui n’a pas bénéficié de l’aide du SDC.

Tests de robustesse

Trois tests de robustesse ont été effectués (voir l’encadré), et tous ont corroboré les résultats montrant que le SDC avait eu un impact positif sur la performance des exportateurs. Le premier test visait à contrôler des caractéristiques non observables de l’entreprise qui pourraient être à l’origine de leur performance à l’exportation. Le second test visait à contrôler l’influence des « exportateurs pairs », tandis que le troisième adoptait une méthodologie complètement différente (appariement des coefficients de propension) pour comparer clients et non-clients.

Nous évaluons l’impact de la promotion des exportations sur la performance des exportateurs canadiens à l’aide de l’équation suivante :

Ε[y|ω, x] = γ + αω + xβ + ω(x - ψ)δ

où γ est la variablemesurant la performance des exportateurs (exportations au cours d’une année donnée), ω est une variable nominale indiquant si le traitement a été reçu, x représente les variables de contrôle et ψ est la moyenne de l’échantillon x. Le coefficient estimé, α, mesure l’effet du SDC sur la performance des exportateurs.

Le moment où se produit l’impact du SDC est vérifié à l’aide de trois spécifications différentes de l’équation qui précède.

1.1 L’effet courant du SDC sur les exportations : Dans cette spécification, la variable de traitement est une variable nominale qui indique si un exportateur a reçu l’aide du SDC durant l’année en cours.

1.2 L’effet décalé du SDC sur les exportations : Dans cette spécification, la variable de traitement est une variable nominale qui indique si un exportateur a reçu l’aide du SDC au cours de l’année précédente.

1.3 L’effet persistant du SDC sur la valeur des exportations : Dans cette spécification, la variable de traitement est une variable nominale qui indique si un exportateur a reçu l’aide du SDC durant l’une ou l’autre des années qui précèdent la période en cours, mais non durant la période en cours. Cette estimation porte uniquement sur les exportateurs qui étaient actifs sur le marché d’exportation pendant plus d’une année au cours de la période de l’échantillon.

L’équation est ensuitemodifiée afin de dégager une perspective plus complète de l’impact du SDC :

2.1, 2.2 L’effet de diversification du SDC au niveau des marchés et des produits. Dans les deux cas, la variable de traitement est une variable nominale qui indique si un exportateur a reçu l’aide du SDC durant l’année en cours, mais la variable dépendante est le nombre de marchés/produits de l’exportateur plutôt que la valeur de ses exportations totales.

Tests de robustesse

3.1 L’approche des effets fixes par panel. Cette approche est utilisée pour neutraliser en partie l’effet des caractéristiques non observables de l’entreprise. Contrairement aux spécifications antérieures où les données pour les différentes années sont regroupées, dans cette spécification, les données sont structurées en panel. Seuls les exportateurs ayant exporté pendant deux années consécutives sont pris en considération, ce qui réduit sensiblement la taille de l’échantillon par rapport aux régressions précédentes. Les résultats de l’estimation expriment l’impact du SDC sur la croissance plutôt que sur le niveau des exportations (ce qui n’est donc pas directement comparable aux résultats des autres spécifications).

3.2 L’effet du SDC avec influence des pairs. Cette spécification examine si l’effet du SDC diminue après avoir neutralisé l’influence d’autres exportateurs desservant la même destination (exportateurs pairs). Elle englobe la valeur des exportations durant la période précédente des exportateurs pairs qui ont exporté vers la même destination que l’exportateur durant la période en cours. La variable de traitement est la même que celle employée pour l’estimation de l’effet décalé. Les résultatsmontrent qu’après avoir neutralisé l’influence des pairs, l’impact de l’aide du SDC ne disparaît pas et ne diminue pas.

3.3 (Ne figure pas dans le tableau) Évaluation de l’effet du SDC à l’aide d’une technique non paramétrique. Laméthode de l’appariement des coefficients de propension est utilisée dans un algorithme d’appariement par noyau afin de valider davantage les résultats des estimations paramétriques. L’effet de traitement du SDC est positif et significatif, ce qui vient corroborer les résultats des estimations paramétriques. L’impact est beaucoup plus important que celui estimé par la méthode paramétrique, les clients du SDC exportant 54 p. 100 de plus que les entreprises comparables qui ne se sont pas prévalu des services du SDC.

| Numéro | Spécification | Coefficient estimé de la variable de traitement (logarithme) | Gain à l’exportation (équivalant à l’antilogarithme) | |

|---|---|---|---|---|

| Effet courant | Effet décalé sou persistant | |||

Notes :

| ||||

| 1.1 | Effet courant | 0,165a (0,027) | 17,9 % | |

| 1.2 | Effet décalé | 0,052 (0,038) | 0,117a (0,029) | 12,4 % |

| 1.3 | Effet persistant | 0,228a (0,018) | 25,6 % | |

| 2.1 | Diversification des marchés | 0,305a (0,008) | 35,7 % | |

| 2.2 | Diversification des produits | 0,144a (0,013) | 15,5 % | |

| 3.1 | Effets fixes de l’entreprise | 0,046a (0,018) | 4,9 % | |

| 3.2 | Influence des pairs | 0,079b (0,03) | 0,136a (0,029) | 14,6 % |

Caractéristiques des entreprises qui profitent le plus du SDC

éclairage sur le type d’entreprises qui profitent le plus de l’aide du SDC. Ces entreprises sont habituellement « prêtes à exporter », c’està- dire que ce sont des entreprises de plus grande taille comptant un plus grand nombre d’années d’expérience en affaires, mais un moins grand nombre d’années d’expérience à l’exportation, et qui sontmoins diversifiées au niveau desmarchés et des gammes de produits.

En conjuguant ces résultats avec ceux portant sur le type d’entreprises qui ont une plus grande probabilité de demander l’aide du SDC, nous pouvons affirmer que les entreprises de plus grande taille, établies depuis plus longtemps, ont plus de chance de s’adresser au SDC, et de profiter davantage de l’aide reçue. Cependant, même si les clients du SDC ont tendance à avoir un peu plus d’expérience à l’exportation, l’avantage découlant de l’aide reçue de l’organisme diminue avec le nombre d’années expérience à l’exportation. De façon similaire, même si les clients du SDC ont tendance à exporter un plus grand nombre de produits vers un plus grand nombre demarchés, l’avantage découlant de l’aide du SDC diminue à mesure qu’augmente le nombre de produits et de marchés.

Mises en garde

Deux réserves doivent être gardées à l’esprit en interprétant ces résultats. Premièrement, les entreprises qui reçoivent de l’aide du SDC mais qui n’exportent pas ne sont pas incluses dans l’analyse. Cela peut être approprié dans bien des cas, notamment si le service fourni vise à appuyer des activités commerciales autres que les exportations de marchandises et qui n’entrent pas dans le champ de l’étude (p. ex. l’exportation de services ou le soutien d’un investissement à l’étranger). Toutefois, il peut y avoir des cas où le service a été fourni dans le but d’exporter desmarchandisesmais que, par la suite, aucune marchandise n’a été exportée par le client. Ces entreprises ont été exclues de l’ensemble de données employées aux fins de l’étude, ce qui risque de fausser les résultats à la hausse. Cet aspect pourrait être abordé dans une étude ultérieure basée sur un ensemble de données élargi.

Deuxièmement, tel que noté au début, l’estimation de l’effet de traitement fait intervenir ici une comparaison de la performance d’exportateurs qui ont reçu le traitement à celle d’exportateurs comparables qui n’ont pas reçu le même traitement, en neutralisant les caractéristiques observables au niveau de l’entreprise. Néanmoins, il est possible que des caractéristiques non observables des entreprises influent sur leur réussite à l’exportation, biaisant ainsi les résultats d’estimation.

Analyse avantages-coûts

La valeur agrégée des exportations de l’ensemble des clients du SDC sur la période de sept ans couverte par l’étude (2000-2006) atteint 260 milliards de dollars5. Sur la base de l’estimation montrant que les clients du SDC exportent 17,9 p. 100 de plus que les non-clients, la valeur totale des exportations des clients du SDC serait réduite de 17,9 p. 100, à 220,5 milliards de dollars, s’ils n’avaient pas reçu d’aide. Les avantages estimatifs de l’aide du SDC équivalent donc à 39,5 milliards de dollars.

Les dépenses totales du gouvernement consacrées au SDC sur la période sont estimées à 1,4 milliard de dollars6. En divisant l’avantage de 39,5 milliards de dollars par ce coût de 1,4 milliard de dollars, on obtient le résultat suivant : enmoyenne, chaque dollar dépensé par le gouvernement dans le cadre du SDC entraîne une augmentation de 27 dollars des exportations. Ce chiffre doit être interprété comme une approximation. Le résultat est sous-estimé dans la mesure où une partie des coûts liés aux services du SDC engendrent des avantages qui ne sont pas inclus dans l’étude (p. ex. les clients qui exportent des services ou qui participent à des activités commerciales autres que l’exportation de marchandises). En revanche, il y a surestimation si l’avantage estimatif de 17,9 p. 100 englobe l’effet de services reçus au cours d’années antérieures.

3. Évolution du comportement des exportateurs canadiens

Observations clés

- Les exportateurs qui pénètrent de nouveaux marchés font une contribution importante à la performance du Canada à l’exportation. Entre 2000 et 2006, les nouveaux entrants étaient à l’origine de toute la croissance des exportations.

- Les nouveaux entrants ont joué un rôle clé dans l’expansion des exportations vers les marchés d’Asie et d’Amérique latine. Sur lemarché américain, ils ont contribué à compenser la baisse des exportations occasionnée par la sortie d’exportateurs déjà présents sur cemarché.

- Non seulement la diversification desmarchés d’exportation du Canada semble-telle imputable aux nouveaux entrants, mais ce sont les petites etmoyennes entreprises (PME) qui sont à l’avant-garde de cette diversification.

- Les PME ont augmenté leur part de la valeur des exportations vers toutes les régions et représentent aujourd’hui près de lamoitié des exportations canadiennes dans la région de l’Asie-Pacifique.

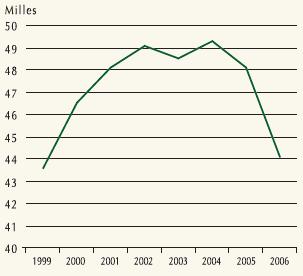

4. Profil général des exportateurs canadiens

Le nombre d’exportateurs canadiens a atteint un sommet en 2004 et affiche une tendance à la baisse depuis (voir la figure 5)7. Comme il est indiqué ci-dessous, cette diminution du nombre d’exportateurs depuis 2004 est principalement attribuable à la sortie de PME du marché américain. Au cours de la période étudiée, les exportateurs canadiens ont exporté 360 milliards de dollars et employé 3,4millions de personnes annuellement. L’emploi des exportateurs canadiens représentait le quart de l’emploi total au Canada durant cette période. Les valeurs exportées et l’emploi ont atteint un sommet en 2005, avant de fléchir en 2006.

Entre 1999 et 2006, en moyenne, l’exportateur canadien représentatif était en affaires depuis 8,8 années, employait 73 personnes, exportait 4,6 produits vers 2,0 pays et réalisait des ventes totales à l’exportation de 7,6 millions de dollars.

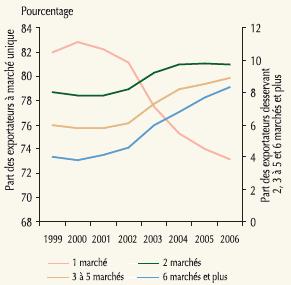

Fait à noter, le nombre moyen de marchés desservis par chaque exportateur est passé de 1,7 en 1999 à 2,5 en 2006. En outre, le nombremoyen d’années d’expérience des exportateurs a doublé, passant de 6 ans en 1999 à près de 12 ans en 2006, tandis que la valeur des exportations par exportateur a progressé constamment, passant de 7,4 millions de dollars en 1999 à 8,6 millions de dollars en 2006. Toutefois, le nombre moyen de produits vendus par entreprise n’a pas augmenté au cours de la période. Le tableau fait donc ressortir une population d’entreprises qui acquièrent de la maturité, qui diversifient progressivement leurs marchés d’exportation et dont les ventes à l’exportation augmentent, mais non leur gamme de produits.

Le nombre moyen de 2,5 marchés desservis par un exportateur canadien représentatif demeure inférieur aux 3,3marchés desservis par l’exportateur américain typique (Bernard, Jensen et Schott, 2005). Cela n’est pas étonnant compte tenu du grand nombre d’exportateurs canadiens qui ne desservent qu’un seul marché, celui des États-Unis. Cependant, àmesure que les entreprises canadiennes ont pénétré d’autresmarchés, le nombre d’exportateurs ne desservant qu’un seul marché a constamment diminué. En 1999, le nombre d’exportateurs qui n’étaient présents que sur un seul marché représentait 82 p. 100 de la population totale des exportateurs canadiens,mais cette proportion était tombée à 73 p. 100 en 2006.

De façon réciproque, il y a eu une augmentation constante du nombre d’exportateurs desservant plusieurs pays. En 1999, seulement 14 p. 100 des exportateurs canadiens expédiaient leurs produits vers deux à cinq destinations; alors que la proportion atteignait 18,6 p. 100 en 2006. Demême, en 1999, seulement 4 p. 100 des exportateurs canadiens desservaient plus de six destinations; en 2006, la proportion atteignait 8,3 p. 100. Le groupe des exportateurs canadiens présents sur six marchés ou plus est celui qui a crû le plus rapidement (voir la figure 6).

Figure 5

Nombre d’exportateurs canadiens

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 5

La figure 5 présente le nombre d’exportateurs canadiens entre 1999 et 2006. En 1999, ce nombre était de 43 568; il a grimpé à 49 314 en 2004 avant de redescendre à 48 126 en 2005, puis à 44 127 en 2006.

Figure 6

Exportateurs selon le nombre de marchés d’exportation

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 6

La figure 6 illustre, pour la période de 1999 à 2006, la part (en pourcentage) du nombre total que représentent les exportateurs en fonction du nombre de marchés sur lesquels ils étaient présents. Le pourcentage de la part des exportateurs qui expédiaient vers un seul marché a peu à peu diminué, passant de 82,0 % en 1999 à 73,2 % en 2006. Le pourcentage de la part des exportateurs qui expédiaient vers deux marchés a augmenté de 8,0 % en 1999 à 9,7 % en 2006. Le pourcentage de la part des exportateurs qui expédiaient vers 3 à 5 marchés a augmenté de 6,0 % en 1999 à 8,9 % en 2006. Le pourcentage de la part des exportateurs qui expédiaient vers 6 marchés ou plus a augmenté de 4,0 % en 1999 à 8,3 % en 2006.

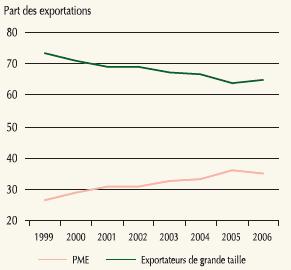

Tendances selon la taille des exportateurs

Figure 7

Part des exportations selon la taille

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel - Figure 7

La figure 7 illustre la part (en pourcentage) des exportations totales que représentaient les différentes entreprises exportatrices en fonction de leur taille, de 1999 à 2006. La part des exportations des grands exportateurs a diminué de 73,3 % en 1999 à 64,8 % en 2006, alors que celle des petits et moyens exportateurs a augmenté de 26,7 % à 35,2 % pendant la même période.

La part des PME au sein de la population des exportateurs canadiens est demeurée stable à 95 p. 100 sur la période, mais leur contribution aux exportations totales du Canada a progressé pour atteindre 35 p. 100 en 2006, alors qu’elle représentait un peu plus de 25 p. 100 en 1999 (voir la figure 7).

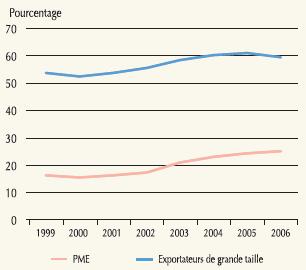

Entre 1999 et 2006, de nombreuses PME qui n’exportaient que sur un seul marché ont pris de l’expansion hors du marché américain pour éventuellement desservir plusieurs marchés. La part des exportateurs multi-marchés dans le groupe des PME exportatrices est passée de 16 p. 100 en 1999 à 25 p. 100 en 2006, un gain de 9 points de pourcentage. En comparaison, la part des exportateurs multi-marchés parmi les entreprises de plus grande taille n’a progressé que de 5 points de pourcentage sur la même période, passant de 54 p. 100 à 59 p. 100 (voir la figure 8). Ainsi, la part des exportateurs multi-marchés a augmenté plus rapidement au sein de la population des PME que parmi les exportateurs de grande taille.

Signalons que le nombre total de PME qui exportent vers plusieurs marchés a augmenté constamment jusqu’en 2005, tandis que le nombre de PME desservant un seul marché (principalement celui des États-Unis) a d’abord grimpé au début des années 2000, pour ensuite retomber rapidement sous l’effet de l’appréciation relative du dollar canadien par rapport au dollar américain après 2002. En fait, le taux d’expansion des PME desservant plusieursmarchés s’est accéléré en 2003 et 2004, les deux premières années durant lesquelles la valeur du dollar canadien a augmenté, coïncidant avec le recul du groupe des exportateurs desservant un seul marché.

Profil sectoriel

Figure 8

Part des exportateurs desservant plusieurs marchés

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel - Figure 8

La figure 8 illustre la part des exportations totales (en pourcentage) que représentent les exportateurs qui expédient vers plusieurs marchés en fonction de leur taille, de 2000 à 2006. La part des grands exportateurs était de 52,3 % en 2000; elle a peu à peu augmenté à 60,8 % en 2005 avant de retomber à 59,2 % en 2006. La part des PME était de 15,2 % en 2000; elle a régulièrement augmenté, pour atteindre 24,9 % en 2006.

Le profil sectoriel de la population des exportateurs est demeuré relativement stable au cours de la période étudiée. Le tableau 2 montre la répartition des exportateurs par secteur en 2006. Les établissements manufacturiers représentaient environ 42 p. 100 de la population totale des exportateurs, mais leur part des exportations totales du Canada était beaucoup plus élevée (62,5 p. 100). Cela est principalement attribuable à la forte concentration de l’activité dans l’industrie dumatériel de transport, qui ne représente que 2,3 p. 100 de la population des exportateurs canadiens mais qui a engendré 20 p. 100 des ventes totales à l’exportation. Les industries primaires (comme l’agriculture et les mines) représentaient environ 10 p. 100 des exportationsmais une proportion légèrement inférieure de la population des exportateurs. Les industries tertiaires, (commerce de gros et commerce de détail, distribution et services) représentaient une part plus élevée du nombre total d’exportateurs, mais fournissaient une proportion beaucoup plus faible de la valeur totale des exportations.

Dans le secteur manufacturier, les industries axées sur les ressources (produits du bois et papier, pétrole, produits chimiques et plastiques, métaux de première transformation et fabrication métallique) représentaient 18 p. 100 de la population des exportateurs canadiens mais plus de 28 p. 100 de la valeur totale des exportations canadiennes. À l’opposé, le secteur des textiles et vêtements et celui des produits manufacturés divers sont dominés par un grand nombre de PME qui engendrent une part relativementmodeste des exportations totales.

| Sectaur (SCIAN) | Nombre d’exportateurs | Proportion de l’ensemble des exportateurs | Valeur des exportations | Proportion de l’ensemble des exportations |

|---|---|---|---|---|

| Agriculture (100) | 2 021 | 4,5 % | 4 100 000 000 $ | 1,1 % |

| Mines (200) | 1 729 | 3,9 % | 34 800 000 000 $ | 9,2 % |

| Aliments et boissons (311-312) | 1 233 | 2,8 % | 12 200 000 000 $ | 3,2 % |

| Textiles et vêtements (313-315) | 1 479 | 3,3 % | 3 100 000 000 $ | 0,8 % |

| Bois et papier (321-323) | 2 283 | 5,1 % | 29 300 000 000 $ | 7,7 % |

| Pétrole produits chimiques et plastiques (324-327) | 2 941 | 6,6 % | 41 900 000 000 $ | 11,0 % |

| Métaux de première transformation et fabrication métallique (331-332) | 2 985 | 6,7 % | 37 500 000 000 $ | 9,9 % |

| Machines (333) | 2 726 | 6,1 % | 13 500 000 000 $ | 3,5 % |

| Ordinateurs et matériel électronique et électrique (334-335) | 1 754 | 3,9 % | 14 700 000 000 $ | 3,9 % |

| Matériel de transport (336) | 1 016 | 2,3 % | 78 300 000 000 $ | 20,6 % |

| Fabrication diverse (316 337-339) | 2 493 | 5,6 % | 7 400 000 000 $ | 1,9 % |

| Commerce de gros et de détail (400 | 13 880 | 31,0 % | 63 500 000 000 $ | 16,7 % |

| Autres services (500-900) | 8 245 | 18,4 % | 40 000 000 000 $ | 10,5 % |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Profil de marché

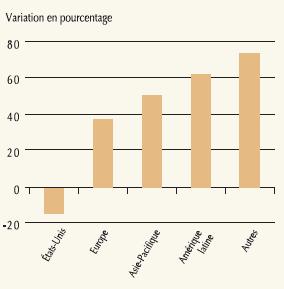

La caractéristique la plus remarquable de la dynamique des exportateurs canadiens sur la période étudiée est le déplacement graduel hors du marché américain, en faveur des marchés de l’Europe, de l’Asie et de l’Amérique latine. Comme il ressort du tableau 3, le nombre d’entreprises canadiennes exportant sur le marché américain a diminué de 15 p. 100 entre 2001 et 20068, tandis que le nombre d’entreprises exportant en Asie, en Europe et en Amérique latine a augmenté rapidement, notamment dans le cas de l’Amérique latine.

| États-Unis | Europe | Asie-Pacifique | Amérique latine | Autres | |

|---|---|---|---|---|---|

| 1999 | 38 862 | 6 371 | 4 502 | 2 675 | 4 383 |

| 2000 | 41 578 | 6 451 | 4 731 | 2 675 | 4 416 |

| 2001 | 42 876 | 6 973 | 5 166 | 2 888 | 4 926 |

| 2002 | 43 111 | 7 638 | 5 880 | 3 118 | 5 647 |

| 2003 | 41 219 | 9 092 | 6 798 | 3 784 | 7 152 |

| 2004 | 40 553 | 10 169 | 7 853 | 4 508 | 8 434 |

| 2005 | 39 519 | 10 253 | 8 126 | 4 903 | 9 038 |

| 2006 | 36 276 | 9 552 | 7 784 | 4 670 | 8 548 |

| Variation numérique 2001/2006 | -6 600 | 2 579 | 2 618 | 1 782 | 3 622 |

| Variation en pourcentage 2001/2006 | -15,4 % | 37,0 % | 50,7 % | 61,7 % | 73,5 % |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Les PME exportatrices ont dominé la migration vers de nouveaux marchés, tant pour le nombre d’exportateurs que pour la valeur des exportations. L’augmentation de la valeur des exportations attribuable aux PME est particulièrement remarquable sur les marchés asiatiques. En 1999, les PME exportatrices représentaient 35 p. 100 des ventes totales en Asie; en 2006, leur part avait atteint 47 p. 100 – presque autant que la contribution des exportateurs de grande taille (voir la figure 10).

Figure 9

Croissance du nombre d’exportateurs, variation en pourcentage, 2001-2006

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 9

La figure 9 illustre la croissance (en pourcentage) du nombre d’exportateurs, par destination des exportations, de 2001 à 2006. Le nombre d’exportateurs qui expédiaient vers les É. U. a diminué de 15,4 % pendant cette période, et le nombre des exportateurs qui expédiaient vers l’Europe a augmenté de 37,0 %; celui des exportateurs vers l’Asie-Pacifique a augmenté de 50,7 %, celui des exportateurs vers l’Amérique latine a augmenté de 61,7 %, et celui des exportateurs vers d’autres destinations a augmenté de 73,5 %.

Figure 10

Part de la valeur des exportations selon la taille des entreprises

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 10

La figure 10 compare la part de la valeur des exportations en fonction de leur valeur et de leur destination, en 2001 et en 2006. En 2001, la part des grandes entreprises exportatrices représentait 69 % des exportations vers les É. U., alors que celle des petites et moyennes entreprises (PME) en constituait 31 %; la part des grandes entreprises représentait 73 % des exportations vers l’Europe en 2001, et celle des PME 27 %; la part des grandes entreprises représentait 65 % des exportations vers l’Asie-Pacifique, en 2001 et celle des PME 35 %; la part des grandes entreprises représentait 60 % des exportations vers l’Amérique latine en 2001, et celle des PME 40 %. En 2006, la part des grandes entreprises représentait 66 % des exportations vers les É. U., et celle des PME en constituait 34 %; la part des grandes entreprises représentait 62 % des exportations vers l’Europe en 2006, et celle des PME 38 %; la part des grandes entreprises représentait 53 % des exportations vers l’Asie-Pacifique en 2006, et celle des PME 47 %; la part des grandes entreprises représentait 57 % des exportations vers l’Amérique latine en 2006, et celle des PME 43 %.

Commerce direct et commerce par le biais d’intermédiaires

Les mécanismes qui sous-tendent la diversification des marchés dépendent d’un certain nombre de facteurs, dont l’éloignement du marché, l’importance des coûts du commerce, ainsi que la taille et la productivité de l’entreprise exportatrice. Lorsque les coûts du commerce (p. ex. l’établissement d’un réseau de distribution exclusif) sont élevés et que les marchés potentiels sont éloignés, les exportateurs (notamment les PME) sont plus portés à faire appel à des intermédiaires tels que des grossistes et des détaillants pour faciliter l’exportation. Ainsi, la part des exportateurs qui ont recours à des grossistes et des détaillants augmente parallèlement aux difficultés rencontrées pour avoir accès aux marchés de destination. Comme l’indique le tableau 4, 70 p. 100 des ventes à l’exportation des PME en Asie et en Amérique latine passaient par l’intermédiaire de grossistes et de détaillants en 2001. Sur les marchés parvenus à une plus grandematurité, comme ceux des États-Unis et de l’Europe, la part des exportations des PME qui transite dans les réseaux des grossistes et des détaillants atteignait environ 50 p. 100.

| États-Unis PME | États-Unis Grande | Asie PME | Asie Grande | Europe PME | Europe Grand | Amérique latine PME | Amérique latine Grand | |

|---|---|---|---|---|---|---|---|---|

| Agriculture et produits de base | 8,5 % | 6,7 % | 13,1 % | 6,6 % | 12,7 % | 12,6 % | 6,9 % | 3,8 % |

| Aliments et boissons | 5,1 % | 4,9 % | 4,7 % | 5,5 % | 5,6 % | 2,4 % | 5,2 % | 5,3 % |

| Bois, papier et produits chimiques | 15,5 % | 20,8 % | 5,0 % | 27,3 % | 9,2 % | 17,3 % | 5,1 % | 30,4 % |

| Autres produits manufacturés | 20,8 % | 55,4 % | 7,0 % | 21,7 % | 25,3 % | 56,6 % | 11,7 % | 33,4 % |

| Commerce de gros et de détail | 49,6 % | 12,2 % | 70,0 % | 39,0 % | 46,8 % | 9,8 % | 70,8 % | 27,1 % |

| États-Unis PME | États-Unis Grande | Asie PME | Asie Grande | Europe PME | Europe Grand | Amérique latine PME | Amérique latine Grand | |

|---|---|---|---|---|---|---|---|---|

| Agriculture et produits de base | 11,4 % | 7,4 % | 29,1 % | 12,0 % | 22,3 % | 18,6 % | 7,6 % | 5,2 % |

| Aliments et boissons | 3,4 % | 4,4 % | 3,0 % | 6,2 % | 4,2 % | 2,3 % | 3,6 % | 6,5 % |

| Bois, papier et produits chimiques | 14,1 % | 22,9 % | 4,1 % | 22,9 % | 6,6 % | 13,7 % | 8,3 % | 28,1 % |

| Autres produits manufacturés | 19,5 % | 52,2 % | 10,9 % | 27,5 % | 37,8 % | 52,1 % | 17,4 % | 32,2 % |

| Commerce de gros et de détail | 51,0 % | 13,1 % | 52,1 % | 31,3 % | 28,5 % | 13,2 % | 57,7 % | 27,9 % |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Le déclin de l’importance des intermédiaires dans les ventes à l’exportation des PME en Asie et en Amérique latine sur la période étudiée mérite d’être souligné. Leur part a chuté de 70 p. 100 en 2001 à environ 50 p. 100 en 2006; on peut penser qu’une fois que les entreprises ont établi leur potentiel de vente directe sur lesmarchés étrangers, le besoin de recourir à des intermédiaires diminue.

Dynamique de l’entrée et de la sortie

Le roulement au sein de la population des exportateurs est considérable. En moyenne, quelque 9 500 nouvelles entreprises canadiennes sont entrées sur le marché d’exportation annuellement entre 2000 et 2006, représentant près du quart de la population totale des exportateurs canadiens. Simultanément un nombre comparable d’entreprises sont sorties du marché d’exportation (voir la figure 11).

Au début de la période étudiée, le nombre d’entreprises entrant sur le marché d’exportation dépassait le nombre d’exportateurs sortants par une marge importante; cependant, à la fin de la période, la situation s’était inversée. La baisse spectaculaire du nombre de nouveaux entrants conjuguée à la forte augmentation du nombre d’entreprises sortant du marché d’exportation s’est soldée par une diminution nette du nombre total d’exportateurs à la fin de la période. Tel que noté précédemment, la diminution nette du nombre d’exportateurs canadiens est un phénomène observé uniquement sur lemarché américain. Les exportateurs canadiens ont continué à pénétrer d’autres marchés étrangers.

L’impact de ce roulement des exportateurs sur la valeur annuelle des exportations n’a pas été très important puisque, en moyenne, les exportateurs continus représentent 99 p. 100 de la valeur totale des exportations. Néanmoins, comme il est souligné ci-dessous, les nouveaux entrants ont une incidence considérable sur la valeur des exportations à plus long terme.

Les nouveaux exportateurs débutent souvent en desservant une seule destination et leurs ventes à l’exportation sont initialement très limitées. Plus de 90 p. 100 des nouveaux exportateurs canadiens ont commencé à exporter vers un seul marché et, dans la plupart des cas (85 p. 100 de ces nouveaux exportateurs), ce sont les États-Unis qui ont été leur première destination. En 2000, la valeur des exportations engendrées par les nouveaux entrants atteignait 1,98 milliard de dollars, soit 0,6 p. 100 des exportations totales. Cette part a fléchi à 0,4 p. 100 en 2006, reflétant le nombre décroissant de nouveaux entrants.

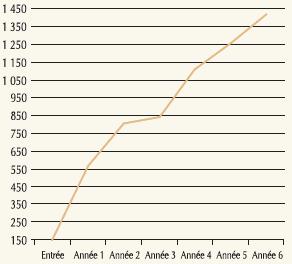

Les nouvelles relations commerciales sont beaucoup plus fragiles et susceptibles d’échouer que celles établies depuis plus longtemps. Environ 50 p. 100 des exportateurs qui ont commencé à exporter en 2000 n’exportaient plus après deux ans. Après six ans, seul le quart exportait toujours.

Cependant, une fois que les nouveaux entrants se sont établis sur le marché d’exportation, leurs recettes à l’exportation augmentent sensiblement (voir la figure 12).

Figure 11

Nombre d’exportateurs entrants, continus et sortants, 2000-2006

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 11

La figure 11 présente le nombre de nouveaux utilisateurs (entrants), d’utilisateurs continus et d’anciens utilisateurs (sortants) des services du SDC, qui ont cessé d’utiliser les services du SDC pendant la période allant de 2000 à 2006. Le nombre d’entrants est passé de 13 164 en 2000 à 4 736 en 2006; le nombre des utilisateurs continus est passé de 33 301 en 2000 à 39 391 en 2006; le nombre des utilisateurs sortants a régulièrement augmenté, passant de 5 642 en 2000 à 13 311 en 2006.

Figure 12

Valeur moyenne des exportations par entreprise après l’entrée initiale

Source : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Équivalent textuel pour Figure 12

La Figure 12 présente la valeur moyenne des exportations, par entreprise, après avoir utilisé les services du SDC pendant divers nombres d’années suivant leur entrée initiale. Pendant la même année que l’utilisation initiale des services du SDC, les entreprises ont accumulé une valeur moyenne d’exportations de 150 697 $CAN; une année après leur utilisation initiale, 566 841 $CAN; deux ans après leur utilisation initiale, 804 456 $CAN; trois ans après leur utilisation initiale, 839 738 $CAN; quatre ans après leur utilisation initiale, 1 108 436 $CAN; cinq ans après leur utilisation initiale, 1 257 768 $CAN; six ans après leur utilisation initiale, 1 414 082 $CAN.

La diversification des marchés des exportateurs canadiens a été dictée par les profils différents d’entrée et de sortie des quatre marchés régionaux. Entre 2000 et 2006, on a observé une sortie nette dumarché américain, le nombre total de nouveaux entrants (49 336) ayant été inférieur au nombre total d’entreprises sortantes (51 091). À l’opposé, le nombre de nouveaux entrants a dépassé celui des entreprises sortantes dans chacun des autres grands marchés régionaux. Le nombre d’entrées nettes a été de 792 en Asie, de 821 en Europe et de 345 en Amérique latine.

Alors que le nombre d’exportateurs continus sur le marché américain est demeuré stable, la situation a été différente sur les trois autresmarchés. L’augmentation nette du nombre d’exportateurs continus a été importante en Asie, en Europe et en Amérique latine. Cela signifie que les nouveaux entrants sur ces trois marchés ont pu consolider leur percée initiale. Ce résultat est important en raison du rôle joué par les exportateurs continus dans les ventes à l’exportation.

| États-Unis Entrants | États-Unis Continus | États-Unis Sortants | Asia Pacific Entrants | Asia Pacific Continus | Asia Pacific Sortants | Europe Entrants | Europe Continus | Europe Sortants | Amérique latine Entrants | Amérique latine Continus | Amérique latine Sortants | |

|---|---|---|---|---|---|---|---|---|---|---|---|---|

| 2000 | 11 129 | 30 449 | 4 668 | 715 | 4 016 | 327 | 966 | 5 485 | 427 | 318 | 2 357 | 162 |

| 2001 | 9 483 | 33 393 | 6 077 | 639 | 4 527 | 366 | 870 | 6 103 | 553 | 263 | 2 625 | 174 |

| 2002 | 7 608 | 35 503 | 7 268 | 866 | 5 014 | 523 | 1 136 | 6 502 | 650 | 340 | 2 778 | 233 |

| 2003 | 6 647 | 34 572 | 8 011 | 924 | 5 874 | 657 | 1 281 | 7 811 | 782 | 403 | 3 381 | 256 |

| 2004 | 6 174 | 34 379 | 7 788 | 1 091 | 6 762 | 745 | 1 417 | 8 752 | 922 | 513 | 3 995 | 285 |

| 2005 | 5 371 | 34 148 | 8 375 | 821 | 7 305 | 910 | 775 | 9 478 | 1 298 | 424 | 4 479 | 447 |

| 2006 | 2 924 | 33 352 | 8 904 | 503 | 7 281 | 1 239 | 598 | 8 954 | 1 590 | 236 | 4 434 | 595 |

| Totale | 49 336 | 51 091 | 5 559 | 4 767 | 7 043 | 6 222 | 2 497 | 2 497 |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

La croissance des exportations peut être décomposée entre les changements survenus dans la valeur des exportations des exportateurs établis (lamarge intensive) et les changements survenus dans la composition des entreprises exportatrices (la marge extensive)9. Si l’on compare la contribution cumulative des entrants et des exportateurs continus à la croissance des exportations totales entre 2000 et 2006, on constate que la diversification des exportations canadiennes vers les marchés autres que les États-Unis a été principalement dictée par les changements survenus à lamarge extensive du commerce. Tandis que les exportateurs continus expliquent une grande partie de la valeur totale des exportations, les nouveaux entrants sont à l’origine de la plus grande partie de la croissance.

Le tableau 6 montre la contribution notable des entrées nettes à la croissance des exportations. Les exportations totales ont progressé de 2,2 p. 10010 entre 2000 et 2006. Les exportateurs continus (les entreprises qui exportaient à la fois en 2000 et en 2006) ont abaissé la croissance globale des exportations de 1,4 point de pourcentage. Par contre, les nouveaux entrants ont fait une contribution positive à la croissance de 9,4 points de pourcentage. Parallèlement, les entreprises sortantes ont retranché 5,8 points de pourcentage de la croissance des exportations. Ainsi, la contribution nette des nouveaux entrants à la croissance des exportations totales sur la période a atteint près de 4 points de pourcentage. L’analyse de la dynamique de l’entrée et de la sortie durant la période étudiée confirme que la marge extensive a joué un rôle beaucoup plus grand dans l’explication de la croissance globale des exportations que la marge intensive.

| Croissance des exportations | Exportateurs continus | Contribution de Entrants | Contribution de Sortants | Entrants nets | |

|---|---|---|---|---|---|

| Totale | 2,2 % | -1,4 % | 9,4 % | -5,8 % | 3,6 % |

| États-Unis | -3,5 % | -5,6 % | 7,6 % | -5,5 % | 2,1 % |

| Asie | 28,7 % | 14,7 % | 30,6 % | -16,7 % | 13,9 % |

| Europe | 33,5 % | 21,9 % | 24,4 % | -12,9 % | 11,5 % |

| Amérique latine | 23,2 % | 5,4 % | 33,1 % | -15,2 % | 17,9 % |

Sources : Registre des exportateurs et Registre des entreprises de Statistique Canada et calculs des auteurs.

Le tableau 6 fait voir également la décomposition de la croissance des exportations canadiennes par région. Les exportations totales du Canada sur le marché américain ont diminué de 3,5 p. 100 entre 2000 et 2006. Cela traduit le fait que la contribution positive des nouveaux entrants, soit 7,6 points de pourcentage, a été plus qu’annulée par la contribution négative des exportateurs continus (-5,6 points de pourcentage) et la contribution négative des entreprises sortantes (-5,5 points de pourcentage). Le recul des ventes des exportateurs continusmet en relief la détérioration des conditions commerciales pour les entreprises canadiennes sur le marché américain, ce qui a incité plusieurs entreprises à quitter ce marché, notamment celles qui étaient moins concurrentielles. Cela dit, en l’absence de la contribution substantielle des nouveaux entrants – qui a annulé les effets négatifs des départs et de la contreperformance des exportateurs continus –, le recul des ventes à l’exportation sur cemarché aurait été beaucoup plusmarqué. Cela souligne l’importance vitale de poursuivre les efforts de promotion des exportations afin d’encourager la venue de nouveaux entrants : les pays qui dépendent de leur base d’exportation actuelle verront se dégrader progressivement leur performance à l’exportation.

En Asie, la croissance des exportations totales du Canada a été robuste, avec un gain de 28,7 p. 100 entre 2000 et 2006. De ce nombre, 14,7 points de pourcentage peuvent être attribués à l’expansion des liens commerciaux existants (croissance à la marge intensive). La contribution des nouveaux entrants a été encore plus grande, soit 30,6 points de pourcentage, tandis que les entreprises sortantes ont soustrait 16,7 points de pourcentage à la croissance, ce qui s’est soldé par une contribution des entrées nettes de 13,9 points de pourcentage.

La croissance des exportations totales en Amérique latine a été de 23,2 p. 100 sur la période étudiée. La croissance à lamarge intensive a fait une contribution de 5,4 points de pourcentage, tandis que les entrées brutes ont fait une contribution beaucoup plus importante (33,1 points de pourcentage). La contribution des entrées nettes a donc été de 17,9 points de pourcentage. Il est clair que la marge extensive a fait une contribution beaucoup plus déterminante à la croissance des exportations totales du Canada en Amérique latine que la marge intensive.

L’Europe est la région qui affiche la plus forte croissance des exportations parmi les destinations des exportations canadiennes, avec un gain de 33,5 p. 100. De ce nombre, 21,9 points de pourcentage peuvent être attribués aux ventes à l’exportation des exportateurs continus. Ce résultat est conforme aux observations présentées dans la section précédente, à savoir que l’Europe a enregistré la croissance la plus forte du nombre d’exportateurs continus parmi l’ensemble des régions. La contribution brute des nouveaux entrants s’est élevée à 24,4 points de pourcentage; celle-ci a été en partie annulée par la contribution négative des entreprises sortantes, soit 12,9 points de pourcentage, entraînant une contribution des entrées nettes de 11,5 points de pourcentage.

5. Conclusion

La disponibilité récente de données sur les exportations au niveau de l’entreprise permet de faire une analyse plus poussée de la performance à l’exportation du Canada qu’avec des données agrégées. En reliant ces données à la base de données sur la gestion des clients du SDC, il a été possible de produire, pour la première fois, une évaluation économétrique de l’impact du Service des délégués commerciaux (SDC) sur la performance des exportateurs canadiens.

Les résultats d’estimation montrent que l’aide du SDC a eu un effet systématiquement positif sur la valeur des exportations canadiennes. Les exportateurs qui ont reçu de l’aide exportent, en moyenne, près de 18 p. 100 de plus que les exportateurs comparables qui n’ont pas reçu l’aide du SDC. Ce résultat est robuste pour diverses spécifications et méthodologies. En outre, une analyse avantages-coûts indique que chaque dollar consacré au SDC engendre 27 dollars de ventes à l’exportation. L’évaluation fait également ressortir que le SDC aide ses clients à exporter 15 p. 100 plus de produits vers 36 p. 100 plus de marchés.

Bien que l’analyse révèle que l’entreprise canadienne typique aurait beaucoup à gagner à solliciter l’aide du SDC, elle montre également que certains types d’entreprises profitent davantage de cette aide que d’autres. C’est le cas notamment des entreprises de plus grande taille qui sont en affaires depuis plus longtemps, ce qui indique qu’elles sont « prêtes à exporter ». Ces entreprises se caractérisent aussi par une productivité plus faible, une expérience à l’exportation plus limitée et une moins grande diversification au niveau des produits et desmarchés, tous des indicateurs qui suggèrent un plus grand besoin de recourir à l’aide du SDC.

Les données au niveau de l’entreprise peuvent aussi servir à analyser la dynamique qui sous-tend la diversification des exportations du Canada hors dumarché américain. Le nombremoyen demarchés d’exportation desservis par une entreprise est passé de 1,7 en 1999 à 2,5 en 2006, tandis que la proportion des exportateurs multi-marchés au sein de la population des exportateurs canadiens est passée de 18 p. 100 à près de 27 p. 100 sur lamême période. La diversification a été dominée par les PME exportatrices, notamment vers l’Asie, où elles représentent aujourd’hui près de la moitié de la valeur des exportations.

En suivant les cohortes d’entrants sur le marché, il est possible de préciser le taux d’attrition des entreprises qui pénètrent les marchés d’exportation. Seulement le quart des 13 000 nouveaux entrants en 2000 exportaient toujours en 2006. Cependant, ces entreprises survivantes avaientmultiplié leurs ventes à l’exportation plus de neuf fois, soit de 150 000 dollars enmoyenne à plus de 1,4million de dollars.

Comme en témoigne l’augmentation rapide des ventes à l’exportation des entreprises qui parviennent à prendre pied sur lesmarchés d’exportation, les nouveaux entrants jouent par la suite un rôle important en soutenant la croissance des exportations canadiennes, notamment vers lesmarchés émergents,même après avoir escompté l’impact négatif des entreprises qui sortent dumarché d’exportation. En Asie, la contribution nette des nouveaux entrants a représenté lamoitié de la croissance des exportations au cours de la période étudiée. En Amérique latine, les nouveaux entrants ont été responsables de près de 80 p. 100 de la croissance des exportations.

Les nouveaux entrants ont aussi joué un rôle clé en limitant la détérioration de la performance à l’exportation du Canada sur le marché névralgique des États-Unis. N’eut été de la contribution des nouveaux entrants, la baisse des exportations aux États-Unis entre 2000 et 2006 aurait été plus de 10 p. 100 au lieu de 4 p. 100.

Pris ensemble, ces résultats sur l’impact des nouveaux entrants sur la croissance des exportations font ressortir l’importance vitale de poursuivre les efforts de promotion des exportations afin d’aider les nouveaux exportateurs à surmonter les barrières à l’entrée, même sur les marchés établis. L’analyse présentée dans ce supplément spécial démontre que le SDC est hautement efficace en aidant les entreprises à franchir les obstacles à l’entrée sur le marché d’exportation ainsi qu’à diversifier leurs marchés.

Références bibliographiques

Alvarez, Roberto E. et Gustavo T. Crespi. 2000. « Exporter Performance and Promotion Instruments: Chilean Empirical Evidence », Estudios de Economía, vol 27, n° 2, p. 225-241.

Baldwin, John R. et Wulong Gu. 2003. Participation aux marchés d’exportation et productivité du secteur canadien de la fabrication, Ottawa, Statistique Canada, n° 11F0027MIF au catalogue.

Bernard, Andrew B., J. Bradford Jensen et Peter K. Schott. 2005. « Importers, Exporters and Multinationals: A Portrait of Firms in theU.S. that TradeGoods », Discussion Paper CES 05-20, Bureau of the Census, Center for Economic Studies, Washington, DC.

Bernard, AndrewB., J. Bradford Jensen, Stephen J. Redding et Peter K. Schott. 2007. « Firms in International Trade », NBER Working Paper No. 13054.

Chen, Shenjie, et Emily Yu. « Dynamique de l’exportation au Canada : Diversification du marché dans un contexte économique international en évolution », dans Les recherches en politique commerciale 2010, Dan Ciuriak (éd.), Ottawa, Affaires étrangères et Commerce international Canada.

Copeland, Brian R. 2008. « Une politique de promotion du commerce et de l’investissement : A-t-elle sa raison d’être? », dans Les recherches en politique commerciale 2007, Dan Ciuriak (éd.),Ottawa, Affaires étrangères et Commerce international Canada, p. 1-74.

Eaton, Jonathan, Samuel Kortumet Francis Kramarz. 2004. « Dissecting Trade: Firms, Industries, and Export Destinations », Research Department Staff Report 332, Federal Reserve Bank of Minneapolis.

Eaton, Jonathan, Marcela Eslava, Maurice Kugler et James Tybout. 2007. « Export Dynamics in Colombia: Firm-Level Evidence », NBER Working Paper No. 13531.

Girma, Sourafel, YundanGong,HolgerGörg, and Zhihong Yu. 2007. « Can Production Subsidies Foster Export Activity? Evidence fromChinese FirmLevel Data », CEPR Discussion Paper No. 6052.

Imbens, Guido W. 2004. « Nonparametric estimation of average treatment effects under exogeneity: A review », Review of Economics and Statistics, vol. 86, n° 1, février, p. 4-29.

Lawless, Martina, 2009. « Firm Export Dynamics and the Geography of Trade », Journal of International Economics vol. 77, n° 2, p. 245-254.

Lederman, Daniel, Marcelo Olarreaga et Lucy Payton. 2010. « Export Promotion Agencies: Do they work? », Journal of Development Economics, vol. 91, n° 2, mars, p. 257-265.

Van Biesebroeck, Johannes, Emily Yu et Shenjie Chen. 2010. « L’impact des services de promotion du commerce sur la performance des exportateurs canadiens », dans Les recherches en politique commerciale 2010, Dan Ciuriak (éd.),Ottawa, Affaires étrangères et Commerce international Canada.

Volpe Martincus, Christian et Jerónimo Carballo. 2008. « Is Export Promotion Effective in Developing Countries? Firm-Level Evidence on the Intensive and the Extensive Margins of Exports », Journal of International Economics, vol. 76, n° 1, septembre, p. 89-106.

Volpe Martincus, Christian, Jerónimo Carballo et Pablo Garcia. 2010. « Taille de l’entreprise et impact des programmes de promotion des exportations », dans Les recherches en politique commerciale 2010, Dan Ciuriak (éd.), Ottawa, Affaires étrangères et Commerce international Canada.

Wagner, Joachim. 2007. « Why MoreWest than East German Firms Export », IZA Working Paper No. 2656, Institute for the Study of Labour, Bonn, Germany.

Wooldridge, Jeffrey M. 2002. Econometric Analysis of Cross Section and Panel Data. MIT Press, Cambridge (Mass.).

1. Alvarez et Crespi (2000), Volpe Martincus et Carballo (2008) et Volpe Martincus, Carballo et Garcia (2010).

2. Les données les plus récentes du Registre des exportateurs, publiées après que la présente étude ait été entreprise, portent sur l’année 2008.

3. La population des clients exportateurs est répartie en quatre groupes : les micro-entreprises (1 à 10 employés), les petites entreprises (11 à 50 employés), les entreprises de taille moyenne (51 à 200 employés) et les grandes entreprises (plus de 200 employés).

4. Voir Van Biesebroeck, Yu et Chen (2010).

5. Il est à noter que la valeur des exportations ne comprend pas les clients du SDC qui ont été exclus de l’analyse de régression en raison de données manquantes dans le Registre des entreprises.

6. Ce montant englobe le coût du maintien des bureaux du SDC à l’étranger et au siège du ministère. Il ne comprend pas le coût de la promotion de l’IED, non mesuré dans l’étude, ni celui des activités du MAECI consacrées à la politique commerciale.

7. La publication de Statistique Canada intitulée « Profil des exportateurs canadiens », exclut les entreprises dont les exportations annuelles sont inférieures à 30 000 dollars. Dans la présente étude, tous les exportateurs sont inclus; par conséquent, le nombre d’exportateurs dont fait état l’étude est plus grand que celui déclaré par Statistique Canada.

8. À noter que les exportateurs qui sortent du marché américain peuvent continuer à exporter vers d’autres marchés, par exemple vers les marchés en émergence, qui connaissent une croissance rapide.

9. Voir Chen et Yu (2010).

10. La publication de Statistique Canada intitulée « Profil des exportateurs canadiens », englobe les exportations de tous les exportateurs, y compris ceux qui n’ont pas été appariés avec le Registre des entreprises, alors que les données présentées dans l’étude correspondent aux seules entreprises appariées avec le Registre des entreprises. Par conséquent, les taux de croissance présentés ici peuvent être différents de ceux calculés à partir des données publiées.

- Date de modification: