Adàwe : Les expériences d’exportation des entrepreneurs autochtones

Rapport élaboré collectivement par le Conseil canadien pour l’entreprise autochtone et Affaires mondiales Canada

Septembre 2023

Table des matières

- À propos du titre

- À propos de la couverture

- Remerciements

- Conseil canadien pour l’entreprise autochtone

- Bureau de l’économiste en chef, Affaires mondiales Canada

- Messages clés

- Résumé

- Chapitre 1 : Introduction

- Chapitre 2 : Peuples autochtones et commerce

- Chapitre 3 : Marchés de destination et plans d’expansion

- Point spécial : Entreprises sans salariés

- Chapitre 4 : Les chances d’exportation des PME autochtones – Une démarche économétrique

- Conclusions

- Bibliographie

- Annexe

À propos du titre

Adàwe est un mot algonquin qui signifie « commercer » ou « échanger ». L’algonquin est la langue mère de nombreuses autres langues autochtones au Canada, telles que le cri, l’ojibwé, le pied‑noir, le cheyenne, le mi'kmaq, l’arapaho et le fox‑sauk‑kickapoo.

Notre utilisation du mot algonquin pour désigner le commerce vise à inclure les cultures autochtones tout en reconnaissant qu’aucun mot ne peut à lui seul rendre compte de toute la diversité qui existe dans les langues autochtones du Canada.

Avant tout, nous utilisons le mot algonquin Adàwe pour rendre hommage au fait que le commerce autochtone existe depuis des temps immémoriaux.Note de bas de page 1

À propos de la couverture

La couverture a été conçue par l’artiste métisse Angie Saltman. L’image centrale représente l’Île de la Tortue et les provinces et territoires entourant le lac Supérieur. Cette image évoque les économies traditionnelles qui existaient avant le Canada et l’importance de nos sources d’eau douce. Le symbole des Métis plane au-dessus des provinces des Prairies, tandis que la plume et l’inukshuk représentent les terres des Premières Nations et des Inuits dans l’ensemble du pays. Selon les sept enseignements sacrés, le castor représente la sagesse. Dans ce dessin, le castor reflète la sagesse nécessaire à l’économie et l’histoire de la traite des fourrures, l’une des économies les plus influentes. À côté du castor se trouve une feuille d’érable, symbole mondialement reconnu du Canada. Elle est étroitement liée à la nature mondiale de l’économie et du commerce. Le huard, à l’autre extrémité, représente le leadership. Avec ses ailes déployées, le huard montre sa puissance. Les ondulations qui irradient du dessin illustrent comment le développement économique se répercute dans le monde. Le motif de points qui orne l’œuvre se veut un reflet numérique de la broderie perlée traditionnelle des Métis. Si vous regardez de près, vous apercevez des f leurs parmi les points, autre clin d’œil à l’histoire métisse de l’artiste. Le motif de points représente également toutes les personnes qui travaillent ensemble pour rendre le Canada plus prospère. Nous sommes tous liés, et les décisions que nous prenons en matière de développement durable et de Terre nourricière auront un impact sur tout le monde. C’est pourquoi nous devons prendre des décisions judicieuses. Angie Saltman est métisse, avec des racines anishinaabe, cries, ukrainiennes, écossaises et anglaises. Elle est membre de la Nation métisse de l’Alberta et possède une entreprise de conception de sites Web et de marketing appelée Saltmedia, située sur le territoire de la Nation métisse de l’Alberta visé par le Traité 8, district 13, Grande Prairie, Alberta.

Remerciements

Cette étude a été réalisée conjointement par le Conseil canadien pour l’entreprise autochtone (CCEA) et le Bureau de l’économiste en chef d’Affaires mondiales Canada (AMC), et financée par AMC.

Les auteurs sont redevables à l’ensemble des entrepreneurs, des collectivités et des conseils autochtones qui ont consacré un temps précieux à nous parler de leurs expériences. Nous espérons que les résultats de notre collaboration leur permettront de voir ces investissements comme étant bénéfiques pour les économies autochtones.

Les auteurs remercient le comité consultatif autochtone du projet, composé de dirigeants des Premières Nations, des Métis et des Inuits, qui a fourni des orientations, des conseils et des commentaires à chaque étape du projet.

Le présent rapport a été rédigé par Lucas Alexiou, Cody Lewis, Kaira Jakobsh et Andy Avgerinos du CCEA, ainsi que par Jacqueline Palladini et Michelle Zilbergerts d’AMC. Les erreurs ou omissions éventuelles sont le fait des auteurs.

Nous remercions Big River Analytics pour son expertise dans la pondération des données de l’enquête nationale et pour ses commentaires sur la conception de l’enquête, Environics Research Group, qui a administré l’enquête nationale, et la Banque du Canada pour ses contributions au questionnaire de l’enquête et au financement du projet.

Nous tenons également à remercier les fonctionnaires de Services aux Autochtones Canada et de Relations Couronne‑Autochtones et Affaires du Nord Canada pour leur examen des versions antérieures de certaines parties du rapport et pour leurs commentaires judicieux.

La conception graphique et la mise en page ont été réalisées par Saltmedia, et la rédaction a été confiée à Kaitlin Littlechild.

En tant qu’organismes nationaux, AMC et le CCEA reconnaissent que notre projet a été entrepris sur de nombreuses terres autochtones. Nous espérons honorer cela en soutenant les peuples autochtones qui vivent, travaillent et font des affaires sur ces terres.

Cet ouvrage est publié sous la responsabilité commune d’Affaires mondiales Canada et du Conseil canadien pour l’entreprise autochtone. Les opinions et les arguments exprimés ne reflètent pas nécessairement les vues officielles du gouvernement du Canada.

Conseil canadien pour l’entreprise autochtone

Le Conseil canadien pour l’entreprise autochtone (CCEA) tient résolument à la pleine participation des peuples autochtones à l’économie canadienne. En tant qu’association nationale non partisane, le CCEA a pour mission de promouvoir, renforcer et améliorer la prospérité de l’économie autochtone en favorisant les relations d’affaires, les opportunités d’affaires et la sensibilisation aux affaires. Le CCEA offre à ses membres des connaissances, des ressources et des programmes qui favorisent les opportunités économiques pour les peuples et les entreprises autochtones au Canada.

Le travail du CCEA consiste à soutenir les économies autochtones au Canada et à renforcer les relations tangibles et mutuellement bénéfiques qui existent entre les peuples, les entreprises et les collectivités autochtones et non autochtones. Pour ce faire, le CCEA propose une programmation diversifiée, des outils, des formations, la création de réseaux, des prix de commerce importants et des événements nationaux.

Les études effectuées par le CCEA montrent que les entrepreneurs autochtones sont motivés par le désir d’innover, de se développer et de tirer profit de leur entreprise, et que nombre d’entre eux s’investissent dans leur collectivité. Cependant, ils se heurtent aussi à des difficultés particulières en matière de croissance et de développement. Une meilleure compréhension de ces réalités par les entreprises et les gouvernements, associée aux compétences des chefs d’entreprise autochtones, crée des opportunités pour tous.

Pour en savoir plus, consultez le site www.ccab.com/fr/.

Bureau de l’économiste en chef, Affaires mondiales Canada

Le Bureau de l’économiste en chef d’Affaires mondiales Canada (AMC) est une équipe d’économistes qui effectuent des recherches et prodiguent des conseils sur des sujets liés au commerce international au profit des Canadiens.

Cette équipe conseille les décideurs politiques et effectue des études sur des questions d’actualité telles que :

- les chaînes d’approvisionnement;

- le commerce inclusif;

- les répercussions des accords commerciaux;

- les investissements directs étrangers;

- le rendement des entreprises exportatrices canadiennes.

Le Bureau de l’économiste en chef soutient le mandat d’AMC en matière de commerce inclusif afin que les avantages du commerce profitent à tous les pans de la société.

La recherche qu’on effectue sur le commerce inclusif évalue l’incidence du commerce sur les groupes historiquement sous‑représentés tels que les femmes, les peuples autochtones et les personnes racisées. Il s’agit notamment de comprendre les activités d’exportation des entrepreneurs autochtones et les difficultés qui les freinent.

Nos travaux éclairent les politiques commerciales d’AMC, y compris la négociation d’accords de libre‑échange, ainsi que les programmes du Service des délégués commerciaux qui aident les entreprises canadiennes à réussir sur les marchés internationaux.

Messages clés

- Le Conseil canadien pour l’entreprise autochtone (CCEA) et Affaires mondiales Canada (AMC) se sont associés pour mieux comprendre le vécu des exportateurs autochtones et les difficultés auxquelles ils se heurtent.

- Il s’agit du premier de deux rapports présentant les résultats de notre collaboration, qui comprend une enquête nationale auprès de 2 603 entreprises autochtones et des études de cas dans trois collectivités autochtones.

- Conscient de la prospérité et de la croissance qui découlent du commerce, ce rapport dresse un portrait des exportateurs autochtones, y compris leurs caractéristiques et les marchés d’exportation qui les intéressent. Il quantifie également la mesure dans laquelle ces facteurs déterminent leurs chances d’exporter à l’aide d’une approche économétrique. Le deuxième rapport portera sur les difficultés liées aux entreprises et à l’exportation.

- Les petites et moyennes entreprises (PME) appartenant à des Autochtones ont tendance à être légèrement plus grandes que la moyenne canadienne et se retrouvent plus dans les secteurs des ressources naturelles, de l’hébergement, des arts et d’autres services.

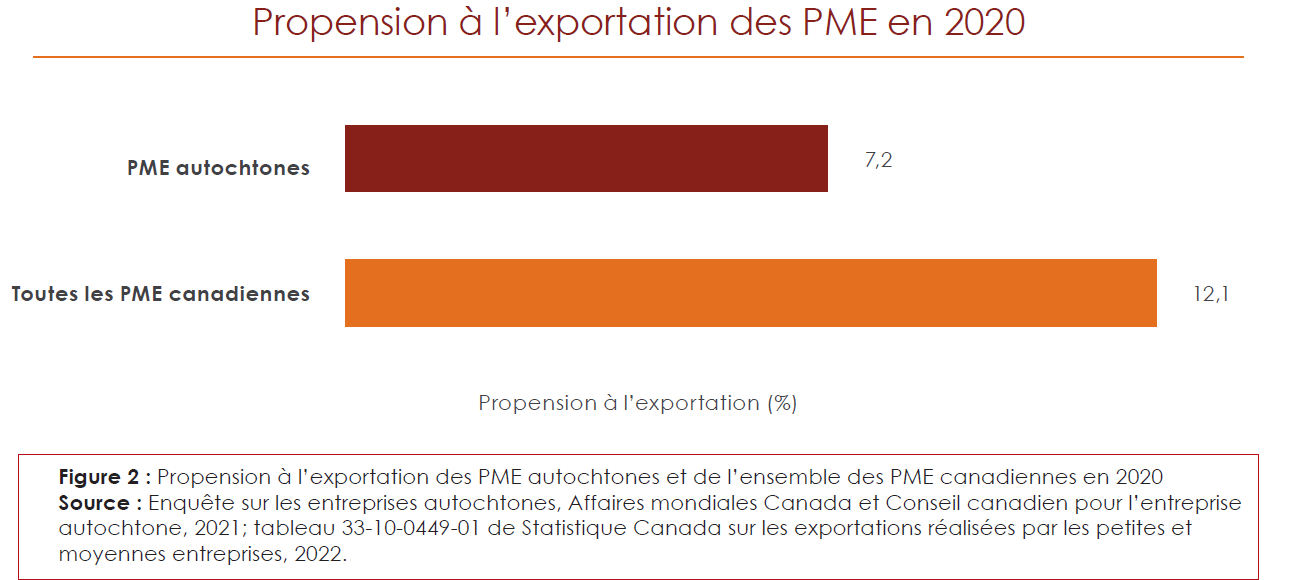

- En 2020, 7,2 % des PME autochtones ont exporté, ce qui est inférieur à la moyenne des PME canadiennes, qui est de 12,1 %Note de bas de page 2. Cette différence s’explique en partie par la diversité des secteurs d’activité, mais en partie seulement.

- L’éloignement est un facteur majeur qui nuit aux chances d’exporter. Les entreprises situées dans des zones reculées voient leurs chances d’exporter réduites de 65 %. D’autre part, les ventes en ligne sont un facteur important qui permet aux entreprises d’exporter : celles qui vendent en ligne ont six fois plus de chances d’exporter que celles qui ne vendent pas en ligne.

- Les entreprises autochtones appartenant majoritairement à des femmes constituent 39,3 % de l’ensemble des exportateurs autochtones, soit plus du double du pourcentage d’exportateurs appartenant à des femmes dans l’ensemble des PME canadiennes (14,5 %).

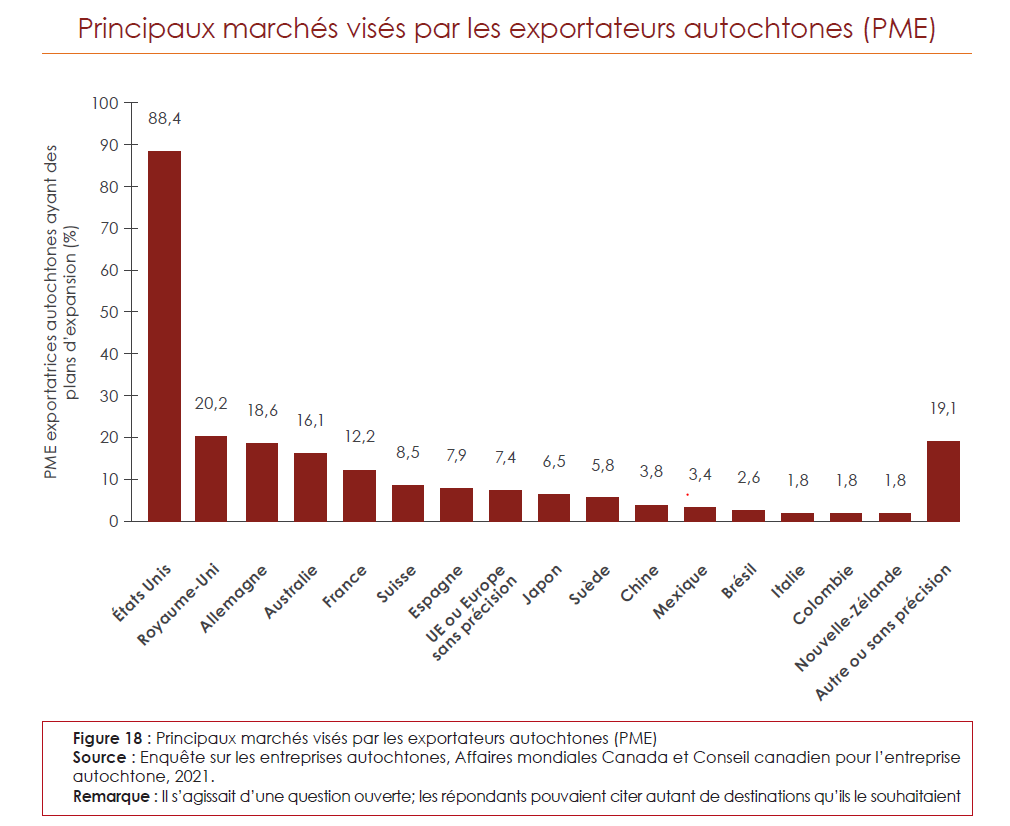

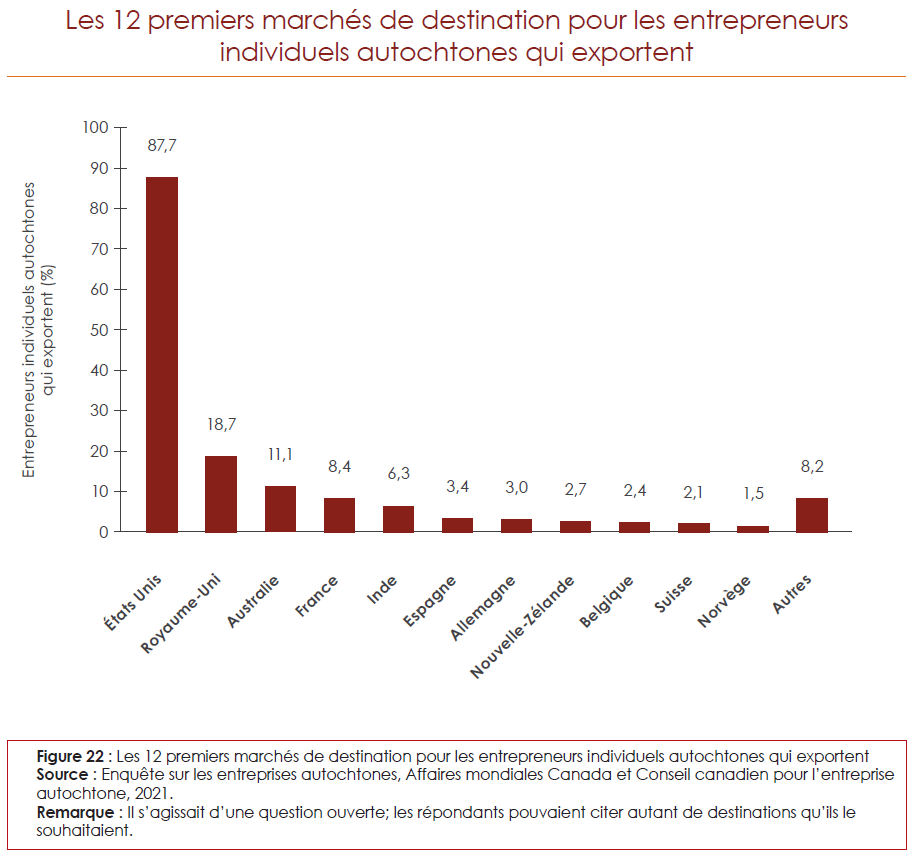

- Bien que les États‑Unis soient le marché de prédilection de la majorité des PME exportatrices (autochtones et non autochtones), les entreprises autochtones ont tendance à s’intéresser davantage aux destinations océaniques (p. ex., l’Australie et la Nouvelle‑Zélande) par rapport à la moyenne canadienne.

Résumé

Ce projet est né de la volonté d’approfondir la connaissance de l’économie autochtone au Canada et de mieux comprendre les obstacles à l’expansion auxquels elle se heurte souvent. Les peuples autochtones ont établi et exploité de vastes réseaux commerciaux bien avant l’arrivée des colons européens, mais très peu de recherches ont été effectuées pour comprendre le vécu actuel des exportateurs autochtones, y compris les difficultés qui les freinent.

Le Conseil canadien pour l’entreprise autochtone (CCEA) et Affaires mondiales Canada (AMC) se sont associés pour mieux comprendre les difficultés auxquelles se heurtent les exportateurs autochtones, dans le but d’améliorer les politiques et les programmes visant à aider les entreprises autochtones à réussir sur la scène internationale et, en fin de compte, à soutenir l’inclusion et la participation équitables des peuples autochtones à la prospérité partagée du Canada.

Dans le cadre de cette collaboration, nous avons mené ce qui pourrait bien être la plus grande enquête sur les entreprises autochtones au Canada, en interrogeant plus de 2 600 entreprises appartenant à des Premières Nations, à des Métis et à des Inuits dans toutes les provinces et tous les territoires.

Cette enquête nationale a révélé que seulement 7,2 % des petites et moyennes entreprises (PME) autochtones exportent, alors que la moyenne des PME canadiennes est de 12,1 %.Note de bas de page 3 Note de bas de page 4 Compte tenu des gains de productivité, du transfert de technologie et de la croissance que le commerce peut apporter aux PME, notre projet met en lumière le milieu opérationnel des entreprises et des collectivités autochtones et définit les difficultés auxquelles elles se heurtent afin de mieux comprendre les causes de ce déficit d’exportation.

Ce premier article renforce notre compréhension de l’activité d’exportation autochtone, y compris les caractéristiques des entreprises (par exemple, la taille, le secteur, le lieu), les activités commerciales (par exemple, les ventes en ligne), l’exportation vers les marchés existants et vers les marchés ciblés pour l’expansion internationale. Notre deuxième article se penchera plus en détail sur la détermination et la compréhension des difficultés auxquelles se heurtent les entreprises et les exportateurs autochtones.

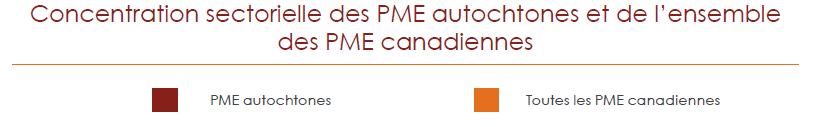

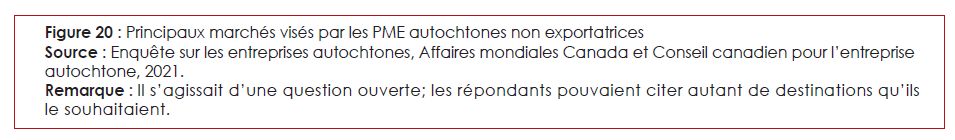

Les PME autochtones ont une composition sectorielle légèrement différente de la moyenne canadienne. Si les trois premiers secteurs sont les mêmes (bâtiment, commerce de détail et services professionnels, scientifiques et techniques), les entreprises autochtones sont comparativement surreprésentées dans les secteurs des ressources naturelles et les services, y compris l’hébergement, la restauration, les arts, le divertissement et les loisirs, ainsi que les secteurs de l’information et de la culture.

Ces PME sont également moins présentes dans certains secteurs traditionnellement exportateurs, en particulier le commerce de gros, le transport et l’entreposage, dont le coût d’entrée est élevé.

Les femmes sont bien représentées dans le paysage commercial autochtone, 39 % des PME autochtones étant détenues par des femmes. Ce chiffre est plus de deux fois supérieur à la moyenne nationale, moins de 17 % des PME canadiennes étant détenues majoritairement par des femmes.

Les PME autochtones sont légèrement plus grandes que la moyenne canadienne en nombre d’employés.

Les activités d’exportation des PME autochtones sont principalement axées sur les États‑Unis et, dans une moindre mesure, sur les marchés européens. Toutefois, les marchés océaniques (c’est‑à‑dire l’Australie et la Nouvelle‑Zélande) suscitent un intérêt particulièrement élevé, étant donné qu’ils ne figurent pas parmi les principaux marchés d’exportation du Canada. Ces marchés se sont révélés à la fois les principaux marchés d’exportation actuels (l’Australie étant le troisième marché après les États‑Unis et le Royaume‑Uni) et des marchés cibles pour l’expansion des PME autochtones interrogées. Cela peut s’expliquer par l’intérêt porté à ces marchés pour les produits autochtones ou par la mise en place de partenariats commerciaux entre Autochtones.

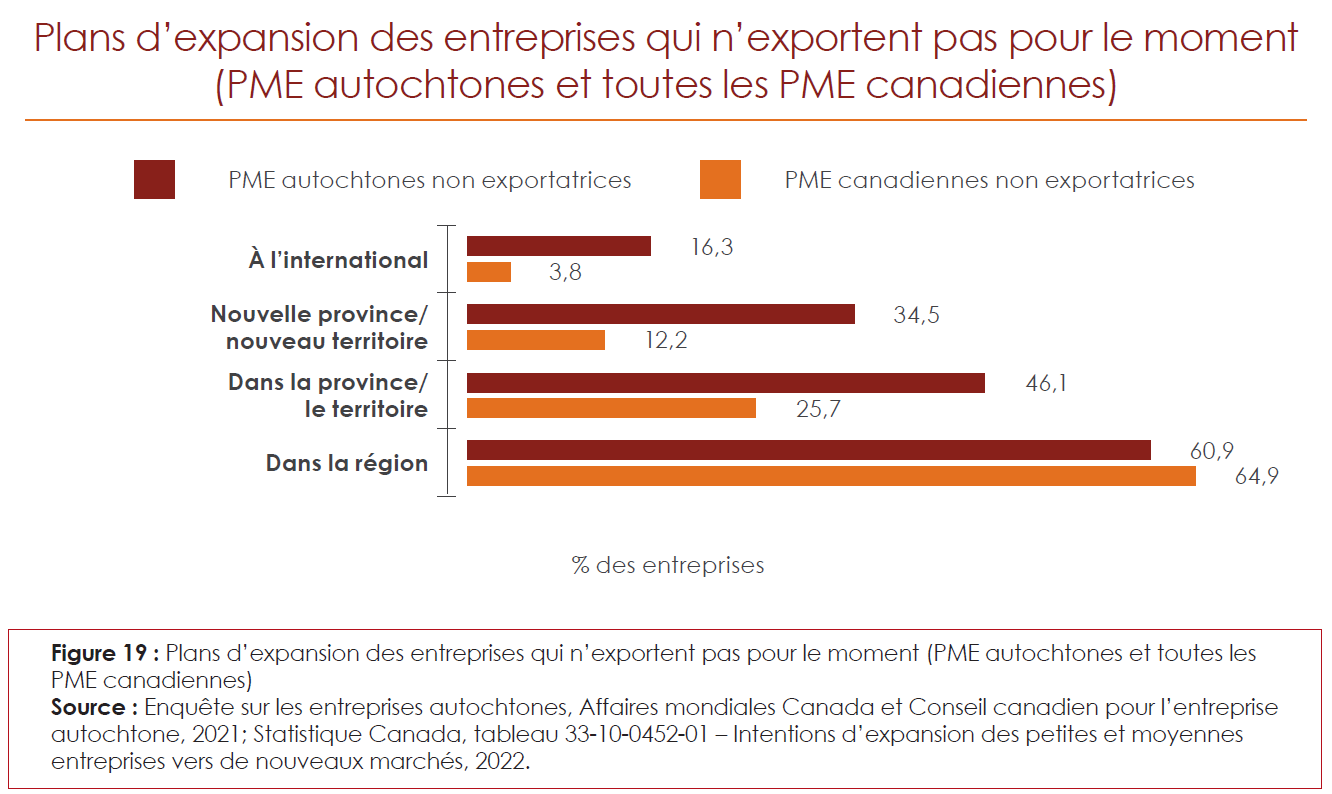

Les PME autochtones qui n’exportent pas encore manifestent un grand intérêt à le faire. Les PME non exportatrices sont plus de quatre fois plus susceptibles de déclarer qu’elles ont l’intention de commencer à exporter (16,3 %) que la moyenne des PME canadiennes (3,8 %).

À l’aide d’un modèle statistique, nous avons constaté que la géographie joue un rôle important dans les activités d’exportation des entreprises autochtones. Les PME autochtones situées dans des régions reculées ont 65 % de chances en moins d’exporter que les PME autochtones situées dans les villes. Cela peut être dû à des lacunes dans les infrastructures (matérielles et numériques) ou à la grande distance qui sépare les marchés internationaux des nombreux entrepreneurs autochtones situés dans des zones reculées.

Dans une moindre mesure, le fait d’appartenir à une collectivité autochtone (par exemple, dans une réserve) réduit de 42 % les chances d’exporter. Toutefois, le commerce électronique peut aider les entreprises autochtones à atténuer ces facteurs et d’autres encore. Les ventes en ligne multiplient par six les chances d’exporter.

Les conclusions de ce rapport soulignent la nécessité de :

- Continuer à promouvoir l’exportation comme un moyen effectif de développer les économies autochtones au Canada et soutenir les entreprises autochtones déjà engagées sur les marchés internationaux afin de combler le déficit d’exportation.

- Tenir compte, lors de l’élaboration des politiques et des programmes, de la répartition particulière par secteur et par taille des PME autochtones.

- Effectuer, avec les entreprises et les collectivités autochtones, une intégration tangible dans les marchés des pays indiqués comme étant des régions d’intérêt, en tirant parti des accords et des programmes commerciaux existants.

- Mieux comprendre les besoins particuliers des entreprises autochtones situées dans des zones reculées et dans des collectivités autochtones.

- Tirer les leçons des réussites obtenues par les PME autochtones détenues par des femmes et de leur importance dans le paysage des exportations effectuées par les entreprises autochtones.

Notre objectif est de communiquer à grande échelle les résultats de ce projet de recherche afin qu’ils puissent être utilisés par les peuples, les entreprises, les collectivités et les gouvernements autochtones, ainsi que par le secteur des affaires dans son ensemble pour créer des outils, des initiatives et des politiques qui permettent aux entreprises autochtones du Canada de réaliser leur plein potentiel.

Chapitre 1 : Introduction

Les peuples autochtones ont une longue et riche histoire de commerce sur l’île de la Tortue.Note de bas de page 5 Bien avant l’arrivée des colonisateurs européens, les collectivités autochtones acquéraient des biens et des connaissances par de vastes réseaux commerciaux, en particulier le long des régions côtières et montagneuses de l’intérieur.Note de bas de page 6

Ces mêmes réseaux ont ensuite servi aux peuples autochtones et aux colons européens pour établir la traite des fourrures, un commerce extrêmement concurrentiel qui a joué un rôle déterminant dans la création et le développement de ce que l’on appelle aujourd’hui le Canada.Note de bas de page 7

Tout au long de l’histoire, les relations entre les économies autochtones et celles des colons ont souvent été tendues, les forces de la colonisation et de l’assimilation supprimant la vitalité économique et sociale des Autochtones. Raison pour laquelle la réconciliation économique est importante pour favoriser des relations de respect mutuel entre les sociétés et les gouvernements autochtones et coloniaux. Il est essentiel de garder à l’esprit cette toile de fond historique et ses ramifications actuelles lorsque l’on travaille avec des organismes, des collectivités et des entreprises autochtones, car, comme le montre cette étude, il reste encore beaucoup à faire sur la voie d’une réconciliation économique à long terme.

L’entrepreneuriat et le commerce sont toujours des moteurs économiques importants pour les collectivités autochtones de l’île de la Tortue. Aujourd’hui, les entrepreneurs autochtones font du commerce international depuis les provinces et territoires du Canada dans un large éventail de secteurs. Cette activité économique dynamique apporte richesse et autonomie économique aux collectivités autochtones.

Toutefois, d’importantes lacunes subsistent, sachant que les gouvernements et les collectivités ont de nombreuses possibilités de soutenir davantage les entrepreneurs autochtones qui s’aventurent sur les marchés mondialisés.

Le présent rapport présente les résultats d’une vaste enquête nationale menée auprès des entreprises autochtones afin de comprendre leur vécu en matière d’exportation. Il commence par une description du projet et des données utilisées, suivie d’une analyse descriptive des résultats de l’enquête. Il conclut par une analyse économétrique qui quantifie la mesure dans laquelle diverses caractéristiques et activités sont statistiquement liées à la probabilité qu’une entreprise autochtone exporte. Cela renforce notre compréhension des moteurs de l’exportation au‑delà des simples corrélations.

L’amélioration de l’accès au marché est une étape importante pour combler les écarts économiques entre les peuples autochtones et la population non autochtone au Canada. Une analyse économique menée par le Conseil national de développement économique des Autochtones en 2016 montre que le fait de combler les écarts en matière de résultats économiques (par exemple, en matière d’éducation et d’emploi) permettrait à l’économie canadienne de croître de 27,7 milliards de dollars par an.Note de bas de page 8

L’économie canadienne dominante n’a pas correctement pris en compte les circonstances particulières des entreprises autochtones et la difficulté qu’elles ont à réussir sur un marché établi pour les économies de colons.Note de bas de page 9 L’accent mis sur la capacité des entreprises autochtones à exporter devrait théoriquement favoriser une collaboration accrue entre les gouvernements et les entreprises autochtones, et créer ainsi des relations économiques plus bénéfiques pour les deux parties.

Ce projet vise la réconciliation économique et s’inscrit dans un mouvement plus large en faveur d’une économie et d’une société équitables pour les peuples autochtones.

La recherche effectuée répond à la Déclaration des Nations Unies sur les droits des peuples autochtones (DNUDPA) et prend des mesures pour la mettre en œuvre. Au fil de ses articles, la DNUDPA fait office de constitution pour les bonnes relations et la bonne gouvernance avec les peuples, les collectivités et les entreprises autochtones.Note de bas de page 10 Plus précisément, les articles 3, 20, 21, 32 et 36 garantissent aux peuples autochtones l’égalité d’accès au développement économique, l’autodétermination, la liberté de rechercher la prospérité économique par le commerce international et la durabilité.

Certains documents novateurs, dont la DNUDPA, constituent un guide pour bien promouvoir la réconciliation, surtout en ce qui concerne les économies autochtones. Alors que les gouvernements et les entreprises entrent dans la phase de rétablissement de la pandémie de COVID‑19, il est important de s’appuyer sur des conclusions et des recommandations qui soient fondées sur des données pour continuer à défendre les dispositions énoncées dans ces documents, notamment la DNUDPA, et progresser vers des relations économiques plus inclusives et réciproques.

Ce projet renforce aussi la capacité des entrepreneurs autochtones à accéder aux données et aux éclairages pertinents, comme le souligne la Stratégie économique nationale pour les Autochtones au Canada (SENAC) de 2022.Note de bas de page 11

La SENAC, dirigée et animée par des Autochtones, est conçue pour mobiliser des changements positifs, remédier à des inégalités de longue date et parvenir à une croissance inclusive pour et avec les collectivités autochtones, en guidant les gouvernements, les secteurs et les institutions dans le travail de réconciliation et de collaboration qu’ils font pour reconstruire les économies autochtones.

Ces travaux soutiennent plusieurs appels de la SENAC en faveur de la prospérité économique, notamment l’appel 28 sur la mesure des contributions économiques autochtones, l’appel 74 sur la conduite d’études autochtones et l’appel 90 sur la recherche et l’action visant à stimuler la prospérité autochtone, et éclairent les travaux liés aux appels 102 à 107 qui traitent précisément de l’amélioration du commerce international autochtone.

1.1 Démarche adoptée par le projet

Le CCEA et AMC se sont associés pour ce projet afin de mieux connaître les expériences et les difficultés des Autochtones en matière d’exportation. L’objectif est d’améliorer les politiques, les programmes, aider les entreprises autochtones à réussir sur la scène internationale et, en fin de compte, soutenir l’inclusion et la participation équitables des peuples autochtones à la prospérité partagée du Canada.

Grâce à une enquête nationale ciblée sur l’exportation, complétée par des études de cas communautaires, ce projet nous aide à mieux comprendre :

- Les caractéristiques des exportateurs autochtones (par exemple, leurs secteurs d’activité, leur taille, leur lieu, le genre des propriétaires, leur identité autochtone).

- L’activité des entreprises (par exemple, exportation, ventes en ligne).

- Les marchés d’exportation d’intérêt.

- Les difficultés auxquelles se heurtent les exportateurs autochtones à l’exportation.

Il s’agit du deuxième projet de recherche sur lequel AMC et le CCEA s’associent. Le rapport publié par AMC et le CCEA en 2019, intitulé Les petites et moyennes entreprises exportatrices appartenant à des Autochtones au Canada, a étudié les expériences en matière d’exportation des entreprises autochtones et a fourni une première conception des caractéristiques de ces exportateurs et des difficultés qu’ils rencontrent.Note de bas de page 12

Les conclusions de ce rapport ont préparé le terrain au présent projet, qui examine ces expériences de manière plus approfondie à l’aide de questions d’enquête ciblées, d’un échantillon plus large et d’une pondération améliorée, ce qui en fait une avancée par rapport au projet de 2019.

Selon l’une des principales conclusions du rapport de 2019, environ 24,4 % des PME autochtones participaient à l’exportation.Note de bas de page 13 Aussi impressionnant que soit ce résultat, nous pensons qu’il s’agit d’une perspective surestimée pour plusieurs raisons.

Le rapport de 2019 repose sur des données recueillies en 2015 depuis la liste interne des entreprises autochtones du CCEA. On a vérifié que ces entreprises étaient en activité, facilement localisées et bien établies, et que nombre d’entre elles avaient une présence en ligne. Point plus important encore, ces propriétaires d’entreprise avaient atteint un niveau de connaissance des affaires qui les rendait plus susceptibles de s’activer dans l’exportation. Par conséquent, les entreprises participantes étaient peut‑être plus susceptibles d’exporter que l’entreprise autochtone moyenne, ce qui a créé un biais de sélection dans l’étude.

Deuxième facteur : la façon dont la question de l’exportation a été formulée. L’étude de 2019 demandait aux répondants s’ils avaient des clients à l’étranger (sans préciser l’année), tandis que la dernière enquête leur demandait s’ils exportaient en 2020 précisément (pour permettre des comparaisons plus précises avec la moyenne des PME au Canada).

Troisièmement, une technique améliorée de pondération a été appliquée dans cette dernière enquête, maximisant l’usage fait de ce plus gros échantillon en le pondérant en fonction de la région et du secteur.

Enfin, la nouvelle étude fournit un aperçu plus robuste de l’économie autochtone au Canada grâce à un échantillon plus large (2 603 entreprises autochtones contre 1 101 en 2019).

Alors que la base de données issue de l’Enquête nationale sur les entreprises autochtones effectuée par le CCEA en 2015 a servi à la constitution de l’échantillon actuel, d’autres éléments de cet échantillon proviennent de ressources communautaires, notamment des registres d’entreprises, des répertoires locaux et des campagnes dans les médias sociaux.

La méthode employée dans le présent rapport a permis une évaluation complète de l’économie autochtone en y incluant les entreprises à l’échelle locale, ou dans les premières étapes de leur parcours entrepreneurial, au lieu de se concentrer principalement sur celles qui figurent dans les répertoires gouvernementaux ou plus largement diffusés.

Une comparaison des démarches appliquées dans les deux documents se trouve dans la partie 1A de l’annexe.

Répercussions de la COVID‑19

La COVID‑19 a eu une incidence considérable sur le commerce mondial en 2020. Pendant la pandémie, les frontières ont été fermées, le commerce international a ralenti et les chaînes d’approvisionnement auxquelles participaient de nombreuses entreprises autochtones se sont effondrées.

De nombreuses entreprises autochtones sont passées en mode « survie », réorientant leurs activités pour stimuler les marchés locaux au lieu de saisir les débouchés économiques qu’elles recherchaient auparavant à l’étranger.Note de bas de page 14 Les perspectives économiques d’un grand nombre d’entreprises ayant participé à notre dernier travail avec les PME autochtones mettaient plus souvent l’accent sur le soutien à l’économie locale que sur le développement de leur présence sur les marchés d’exportation.

1.2 À propos des données

Ce projet commun à AMC et au CCEA comporte plusieurs volets qui visent à recueillir le plus grand nombre possible de points de vue auprès des entreprises autochtones. Il consiste en une enquête nationale approfondie auprès de 2 603 entreprises autochtones au Canada et en des études de cas dans trois collectivités autochtones, qui comprennent des enquêtes approfondies sur les entreprises communautaires et des entretiens avec des responsables du développement économique.

Les entretiens téléphoniques ont été menés entre le 10 mai et le 22 septembre 2021; ils ont porté sur les expériences et le rendement des entreprises en 2020. Au total, 2 603 entreprises autochtones ont participé à l’enquête, y compris des propriétaires d’entreprises des Premières Nations, des Inuits et des Métis de tout le Canada. Le taux de participation effective à l’enquête est de 26 %.Note de bas de page 15

Cet échantillon a été tiré de la liste interne des entreprises du CCEA, qui compte plus de 20 000 entreprises autochtones et qui a été enrichie dans le cadre de ce projet en y ajoutant de nouveaux noms et en menant des recherches dans la collectivité et les médias sociaux. Pour maximiser la participation à l’enquête, aucun autre critère n’a été imposé, hormis le fait d’être une entreprise majoritairement autochtone.

Le questionnaire de l’enquête nationale a été conçu par le CCEA et AMC, avec l’aide de la Banque du Canada et le soutien de Big River Analytics (BRA). L’enquête a été réalisée par Environics Research. Les résultats de l’enquête sont précis à plus ou moins 1,9 point de pourcentage à un degré de confiance de 95 %. La marge d’erreur est plus importante dans les résultats des sous‑échantillons (par exemple, la taille ou le type d’entreprise) que pour l’ensemble de l’échantillon.

L’enquête nationale a été pondérée par BRA à l’aide d’une méthode itérative du quotient. Cette méthode ajuste la pondération de manière répétitive de sorte que les répartitions pondérées pour les variables sélectionnées correspondent aux répartitions de la population pour ces mêmes variables. (Pour en savoir plus sur la pondération, cf. la partie 4A en annexe.)

L’échantillon a été pondéré en fonction de plusieurs variables, notamment la classification des secteurs nord‑américains, la région, la taille de l’entreprise et la présence ou non d’une collectivité autochtone à l’aide du Registre des entreprises du Canada (les collectivités autochtones sont les subdivisions de recensement des Premières Nations, définies par Statistique Canada, et toutes les subdivisions de recensement de l’Inuit Nunangat).Note de bas de page 16 Note de bas de page 17

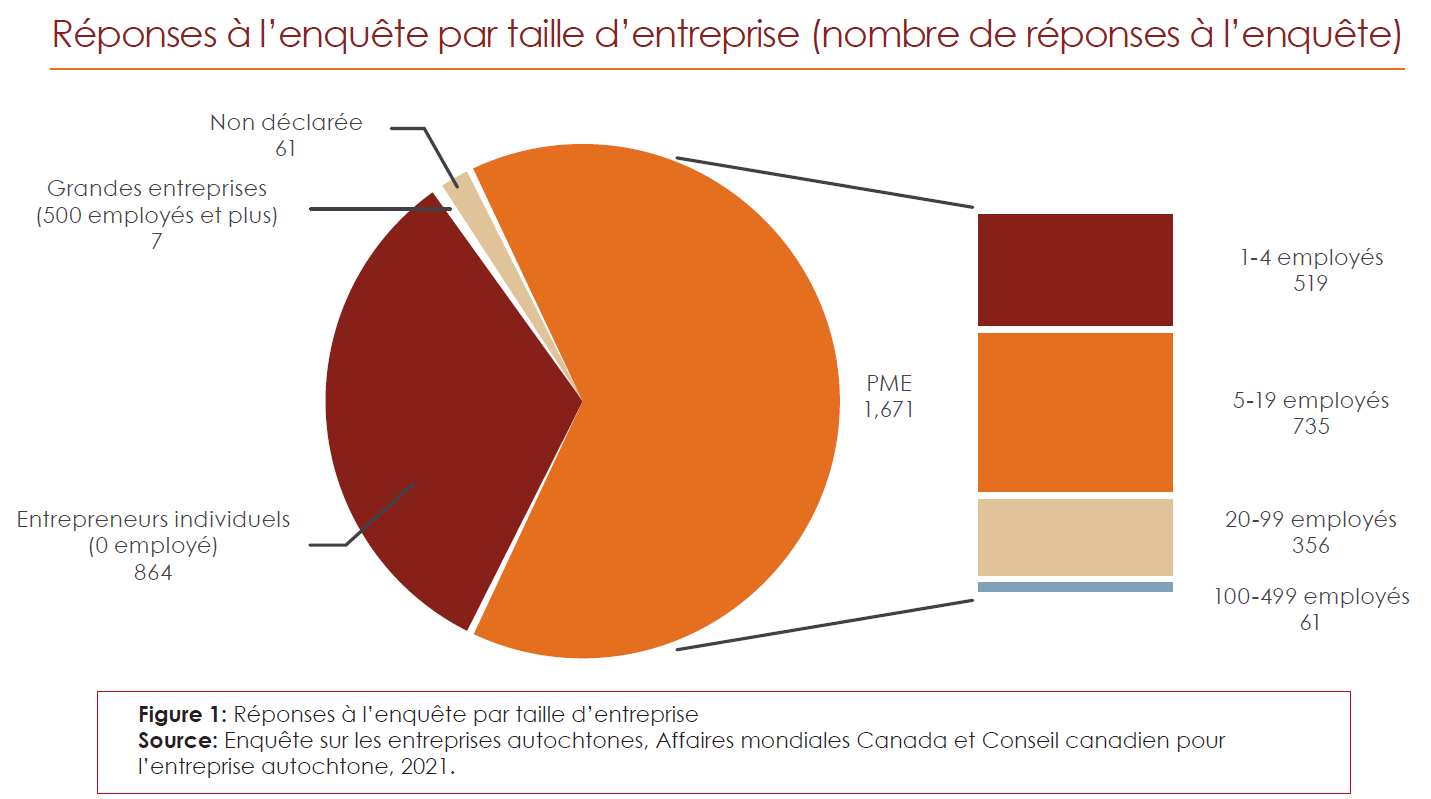

Sur les 2 603 entreprises de l’échantillon, près des deux tiers (non pondérés) sont des PME comptant 1 à 499 employés (1 671 entreprises), un tiers sont des entreprises sans employés (864 entreprises), 0,3 % sont de grandes entreprises comptant 500 employés ou plus (7 entreprises) et les 2,3 % restants (61 entreprises) n’ont pas indiqué le nombre d’employés que comptait leur entreprise.

L’échantillon de l’enquête est assez large. Le nombre total d’entreprises autochtones au Canada n’est pas connu, mais Statistique Canada estime que 11 900 entreprises appartenant à des Autochtones avaient des employés au Canada en 2018.Note de bas de page 18 S’appuyant sur cette estimation, l’enquête du CCEA‑AMC a permis de sonder plus de 14 % des entreprises appartenant à des Autochtones au Canada qui ont des employés.

Version texte

Réponses à l’enquête par taille d’entreprise (nombre de réponses à l’enquête)

| Taille d'entreprise | Réponses à l’enquête |

|---|---|

| PME | 1671 |

| Entrepreneurs individuels (0 employé) | 864 |

| Grandes entreprises (500 employés et plus) | 7 |

| Non déclarée | 61 |

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

| Répartition des PME par taille d'entreprise | Nombre d'entreprises |

|---|---|

| 1-4 employés | 519 |

| 5-19 employés | 735 |

| 20-99 employés | 356 |

| 100-499 employés | 61 |

Figure 1 : Réponses à l’enquête par taille d’entreprise (nombre de réponses à l’enquête)

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

La plupart des résultats présentés dans ce document sont axés sur les expériences des PME, conformément à l’étude menée par AMC et le CCEA en 2019 et à de nombreuses enquêtes sur les entreprises menées par Statistique Canada et par des organismes internationaux, ce qui permet d’établir des comparaisons avec la moyenne canadienne.

L’enquête nationale du CCEA‑AMC a porté sur 210 entreprises exportatrices autochtones au total, dont 111 PME.

Éthique de la recherche

Le projet respecte les pratiques exemplaires en matière d’éthique de la recherche, notamment les principes décrits au chapitre 9 de l’Énoncé de politique des trois Conseils sur la recherche impliquant les Premières Nations, les Inuits ou les Métis du Canada.Note de bas de page 19 Plus précisément, des efforts ont été faits pour prendre en considération les différents sous‑groupes et reconnaître les divers intérêts, respecter les coutumes des collectivités, établir des accords de recherche avec les collectivités, collaborer à la recherche et à l’interprétation des résultats, et veiller à ce que la recherche profite aux peuples, collectivités et dirigeants autochtones ainsi qu’aux décideurs politiques et aux chercheurs du gouvernement.

En outre, les principes de propriété, de contrôle, d’accès et de possession des données des Premières Nations – plus communément appelés PCAP – ont été respectés.

Les données utilisées dans ce projet n’appartiennent pas au gouvernement et ne sont pas détenues par le gouvernement. Les fonctionnaires d’AMC et les responsables de la Banque du Canada ont accédé aux données pour l’analyse quantitative par un portail en ligne sécurisé hébergé par le CCEA et dépourvu de toute donnée d’identification.

Les collectivités qui ont participé aux études de cas communautaires (dont les résultats seront publiés dans un second rapport) conservent le contrôle de leurs données, notamment en ce qui concerne les personnes qui y ont accès et la manière dont elles sont utilisées; elles peuvent également examiner les résultats avant qu’ils soient publiés.

Un comité consultatif d’entreprises et d’universitaires autochtones a été créé pour ce projet; il a prodigué ses conseils à chaque phase du travail, y compris à la création du questionnaire et à l’interprétation des résultats de la recherche. Ce comité est composé d’hommes et de femmes autochtones des Premières Nations, des Inuits et des Métis.

Chapitre 2 : Peuples autochtones et commerce

Messages clés

- Malgré les avantages qu’offrent les marchés internationaux, les PME autochtones exportent moins que la moyenne des PME canadiennes (7,2 % contre 12,1 %).

- Les PME appartenant à des Autochtones ont généralement une composition sectorielle similaire à la moyenne canadienne, sachant qu’il y a quelques différences notables; les entreprises autochtones sont comparativement plus susceptibles de se trouver dans les secteurs des arts, du divertissement et des loisirs, de l’hébergement et de la restauration, de l’information et de la culture, de l’extraction minière et pétrolière, des services publics et de l’administration publique, et sont nettement moins présentes dans les secteurs traditionnellement exportateurs du commerce de gros et de détail et du transport et de l’entreposage. Toutefois, cette différence dans la composition sectorielle ne semble pas, à elle seule, jouer un rôle majeur dans le déficit d’exportation.

- Les PME autochtones sont généralement plus grandes que la moyenne canadienne. Si les grandes entreprises sont plus susceptibles d’exporter, ce n’est pas le cas des PME autochtones. Les petites PME autochtones sont plus susceptibles d’exporter que les grandes entreprises, comme le montre leur plus forte propension à l’exportation.

- La géographie joue un rôle dans la capacité des entreprises à atteindre les marchés étrangers. Les PME autochtones situées dans des zones reculées sont beaucoup moins susceptibles d’exporter (2,6 %) que les entreprises urbaines (11,7 %).

- Les femmes sont fortement présentes parmi les entrepreneurs autochtones. Quelque 39 % des PME autochtones sont détenues majoritairement par des femmes, contre moins de 17 % en moyenne au Canada.

- Les ventes en ligne sont importantes pour les exportateurs autochtones, 80,3 % des entreprises exportatrices ayant des ventes en ligne, contre 27,5 % des PME autochtones non exportatrices. Les entreprises situées dans des régions éloignées sont un peu plus susceptibles de proposer des ventes en ligne (34,2 %) que les PME autochtones des zones urbaines (28 %).

Les entrepreneurs autochtones sont sous‑représentés au sein des entrepreneurs canadiens. Alors que les peuples autochtones constituent 5 % de la population canadienne (et que leur nombre ne cesse de croître), seulement 1 % à 1,5 % de l’ensemble des PME au Canada étaient détenues majoritairement par des Autochtones en 2020.Note de bas de page 20 Note de bas de page 21

Si l’on se penche sur les entreprises exportatrices, la part des Autochtones est encore plus faible : seulement 0,8 % des PME exportatrices du Canada sont détenues majoritairement par des Autochtones.Note de bas de page 22 Étant donné que les entreprises exportatrices peuvent bénéficier d’une clientèle élargie et d’économies d’échelle accrues, il est important de mieux comprendre les facteurs qui expliquent la faible représentation des entrepreneurs autochtones parmi les exportateurs canadiens.

On commence à peine à saisir les lacunes qui existent en matière d’entrepreneuriat et d’exportation autochtones. Un large éventail de facteurs sociétaux, économiques et autres sont probablement à l’origine de ces résultats.

L’objectif de cette partie est de parler des expériences en matière d’exportation des propriétaires d’entreprises autochtones, telles qu’elles sont rapportées par ces propriétaires dans l’enquête du CCEA‑AMC, y compris leurs caractéristiques et les marchés d’exportation.

Il convient de noter que toutes les données présentées dans les chapitres 2 et 3 emploient les données pondérées de l’enquête du CCEA‑AMC.

Définitions clés

- Peuples autochtones : Personnes qui s’identifient comme étant des Premières Nations, des Métis ou des Inuits.

- Entreprise détenue majoritairement par des Autochtones : Entreprise considérée comme étant détenue majoritairement par des Autochtones si ceux‑ci détiennent 51 % ou plus de l’entreprise.

- Petites et moyennes entreprises (PME) : Le présent document définit les PME comme étant des entreprises qui emploient de 1 à 499 personnes.

- Exportateurs : Entreprises qui vendent des biens ou des services à des clients ou à des partenaires à l’étranger.

- Propension à l’exportation : Part des entreprises exportatrices, exprimée en pourcentage du total des entreprises. Il s’agit de la probabilité d’exporter.Note de bas de page 23

2.1 Probabilité que les PME exportent

Les PME autochtones sont moins susceptibles d’exporter que la moyenne des PME canadiennes. En 2020, 7,2 % des PME autochtones ont exporté des biens ou des services, contre 12,1 % en moyenne de PME canadiennes. Les facteurs qui contribuent à cette faible propension à l’exportation seront examinés plus en détail tout au long du présent rapport.Note de bas de page 24

Version texte

Propension à l’exportation des PME en 2020

| Entreprises | Propension à l’exportation (%) |

|---|---|

| PME autochtones | 7,2 |

| Toutes les PME canadiennes | 12,1 |

Figure 2 : Propension à l’exportation des PME autochtones et de l’ensemble des PME canadiennes en 2020

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; tableau 33-10-0449-01 de Statistique Canada sur les exportations réalisées par les petites et moyennes entreprises, 2022.

2.2 Concentrations industrielles et expériences d’exportation

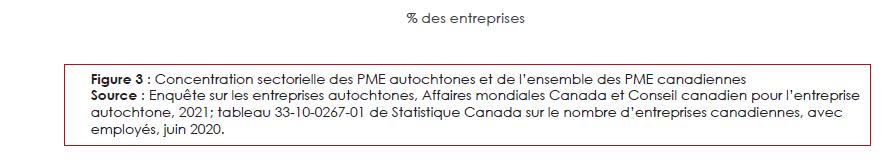

Les PME autochtones sont similaires à l’ensemble des PME canadiennes en ce qui concerne la répartition sectorielle : le bâtiment, le commerce de détail et les services professionnels, scientifiques et techniques sont les trois principaux secteurs d’activité des PME autochtones et des PME canadiennes moyennes.

Version texte

Concentration sectorielle des PME autochtones et de l’ensemble des PME canadiennes

| Secteur | PME autochtones (% des entreprises) | Toutes les PME canadiennes (% des entreprises) |

|---|---|---|

| Bâtiment | 13,2 | 12,1 |

| Commerce de détail | 12,8 | 11,8 |

| Services professionnels, scientifiques et techniques | 12,0 | 12,2 |

| Autres services (hors administration publique) | 10,9 | 9,2 |

| Hébergement et restauration | 8,7 | 6,9 |

| Arts, spectacles et loisirs | 5,0 | 1,6 |

| Soins de santé et assistance sociale | 4,7 | 10,2 |

| Fabrication | 4,3 | 4,2 |

| Transport et entreposage | 4,2 | 5,9 |

| Agriculture, sylviculture, pêche et chasse | 4,0 | 4,0 |

| Administration publique | 3,4 | 0,7 |

| Information et culture | 3,1 | 1,5 |

| Exploitation minière, carrières et extraction d’hydrocarbures | 2,7 | 0,7 |

| Finance et assurance | 2,4 | 3,5 |

| Services éducatifs | 2,1 | 1,2 |

| Services publics | 1,8 | 0,1 |

| Immobilier, location et crédit‑bail | 1,5 | 4,7 |

| Gestion des sociétés et des entreprises | 1,4 | 0,5 |

| Services administratifs et de soutien, gestion des déchets | 1,3 | 4,4 |

| Commerce de gros | 0,6 | 4,6 |

Figure 3 : Concentration sectorielle des PME autochtones et de l’ensemble des PME canadiennes

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; tableau 33-10-0267-01 de Statistique Canada sur le nombre d’entreprises canadiennes, avec employés, juin 2020.

Les PME autochtones sont bien présentes dans les trois secteurs les plus représentés, mais elles se distinguent de l’entreprise canadienne moyenne par des différences notables.

Les PME autochtones sont presque trois fois plus concentrées dans le secteur des arts, du divertissement, des loisirs, et deux fois plus concentrées dans le secteur de l’information et de la culture que la moyenne des PME canadiennes.

Les secteurs des ressources naturelles (par exemple, la sylviculture, l’exploitation minière) ont également des concentrations plus élevées de PME appartenant à des Autochtones. Les PME autochtones sont également plus concentrées dans le commerce de détail, ainsi que dans certains secteurs de services tels que l’administration publique, l’hébergement, la restauration et les « autres » services.

Certains secteurs où les PME autochtones sont concentrées sont moins exportateurs; par exemple, 1,8 % des entreprises autochtones sont dans le secteur des services publics, contre seulement 0,1 % de l’ensemble des PME canadiennes.

D’autre part, les PME autochtones sont moins concentrées dans certains secteurs connus pour être très propices à l’exportation. Par exemple, seulement 0,6 % des PME autochtones travaillent dans le commerce de gros, alors que la moyenne canadienne est de 4,6 %.

Le transport et l’entreposage englobent 4,2 % des PME autochtones, soit 1,7 point de pourcentage de moins que la moyenne canadienne. Dans certains cas, les barrières à l’entrée sont élevées dans ces secteurs, ce qui oblige les entreprises à surmonter une myriade de difficultés administratives, économiques, financières et sociales.

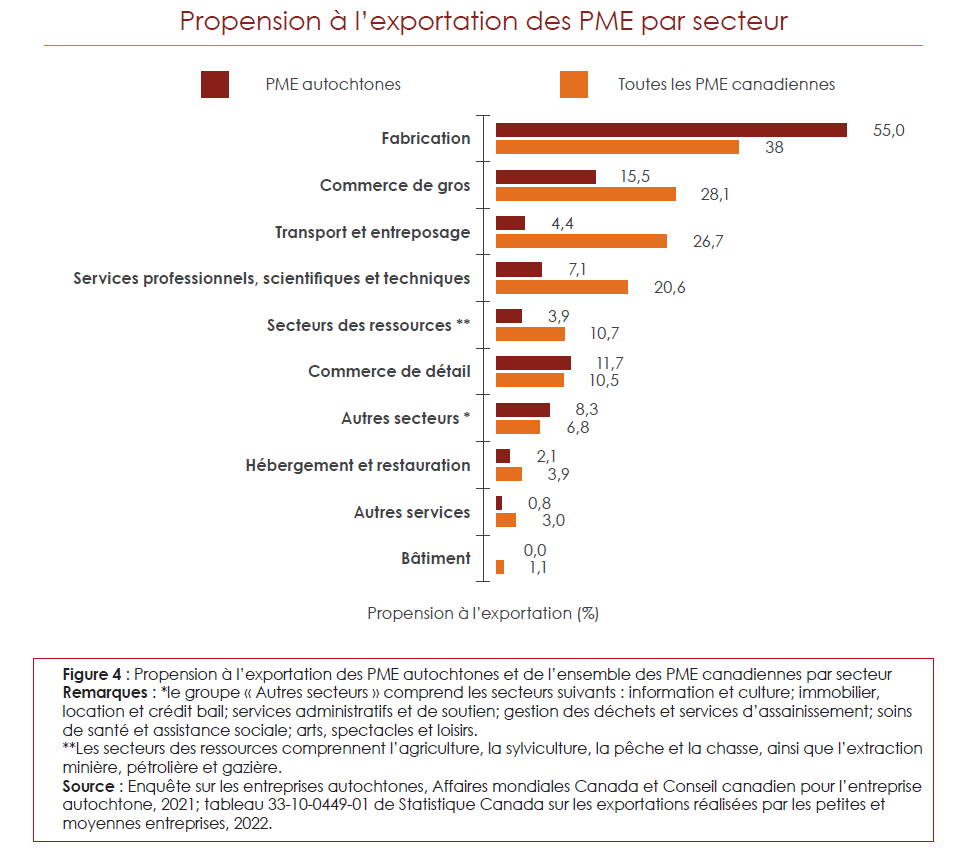

La composition sectorielle n’explique pas à elle seule l’écart d’exportation observé. Il existe notamment d’importantes différences dans la propension à l’exportation entre les PME autochtones et la moyenne des PME canadiennes par secteur, ce qui explique davantage la faiblesse de la propension à l’exportation des PME autochtones.

Version texte

Propension à l’exportation des PME par secteur

| Secteur | PME autochtones (propension à l’exportation ) | Toutes les PME canadiennes (propension à l’exportation ) |

|---|---|---|

| Fabrication | 55,0 | 38,0 |

| Commerce de gros | 15,5 | 28,1 |

| Transport et entreposage | 4,4 | 26,7 |

| Services professionnels, scientifiques et techniques | 7,1 | 20,6 |

| Secteurs des ressources ** | 3,9 | 10,7 |

| Commerce de détail | 11,7 | 10,5 |

| Autres secteurs * | 8,3 | 6,8 |

| Hébergement et restauration | 2,1 | 3,9 |

| Autres services | 0,8 | 3,0 |

| Bâtiment | 0,0 | 1,1 |

Figure 4 : Propension à l’exportation des PME autochtones et de l’ensemble des PME canadiennes par secteur

Remarques : *le groupe « Autres secteurs » comprend les secteurs suivants : information et culture; immobilier, location et crédit‑bail; services administratifs et de soutien; gestion des déchets et services d’assainissement; soins de santé et assistance sociale; arts, spectacles et loisirs.

**Les secteurs des ressources comprennent l’agriculture, la sylviculture, la pêche et la chasse, ainsi que l’extraction minière, pétrolière et gazière

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; tableau 33-10-0449-01 de Statistique Canada sur les exportations réalisées par les petites et moyennes entreprises, 2022.

Dans de nombreux secteurs, les PME autochtones sont moins susceptibles d’exporter que la moyenne canadienne. Le commerce de gros, le transport et l’entreposage, les secteurs de ressources, les services professionnels, l’hébergement et la restauration, et les autres services sont quelques exemples de secteurs où les PME autochtones ont une propension à l’exportation inférieure à la moyenne canadienne.

Dans ces secteurs, les entreprises autochtones peuvent servir les économies locales ou des entreprises plus importantes qui exportent, ce qui fait d’elles un élément important du paysage international du Canada (par exemple, les PME qui fournissent des services aux entreprises forestières ou minières qui exportent à l’étranger). En outre, même si elles n’exportent pas directement, ces entreprises subissent certains facteurs externes tels que les fluctuations des prix des produits de base et les investissements internationaux.

Si cette situation rend les entreprises autochtones plus vulnérables aux chocs du marché, elle leur permet également de bénéficier indirectement du commerce international. Cette situation souligne également l’importance des exigences en matière de sous‑traitance pour les entreprises autochtones présentes dans ces chaînes d’approvisionnement et les possibilités d’approvisionnement des grandes entreprises exportatrices et des multinationales.

Exception notable : le secteur manufacturier, où les PME autochtones sont 1,4 fois plus susceptibles d’exporter; le commerce de détail est un autre secteur où la propension à exporter est légèrement plus élevée parmi les PME autochtones (11,7 % contre 10,5 %).

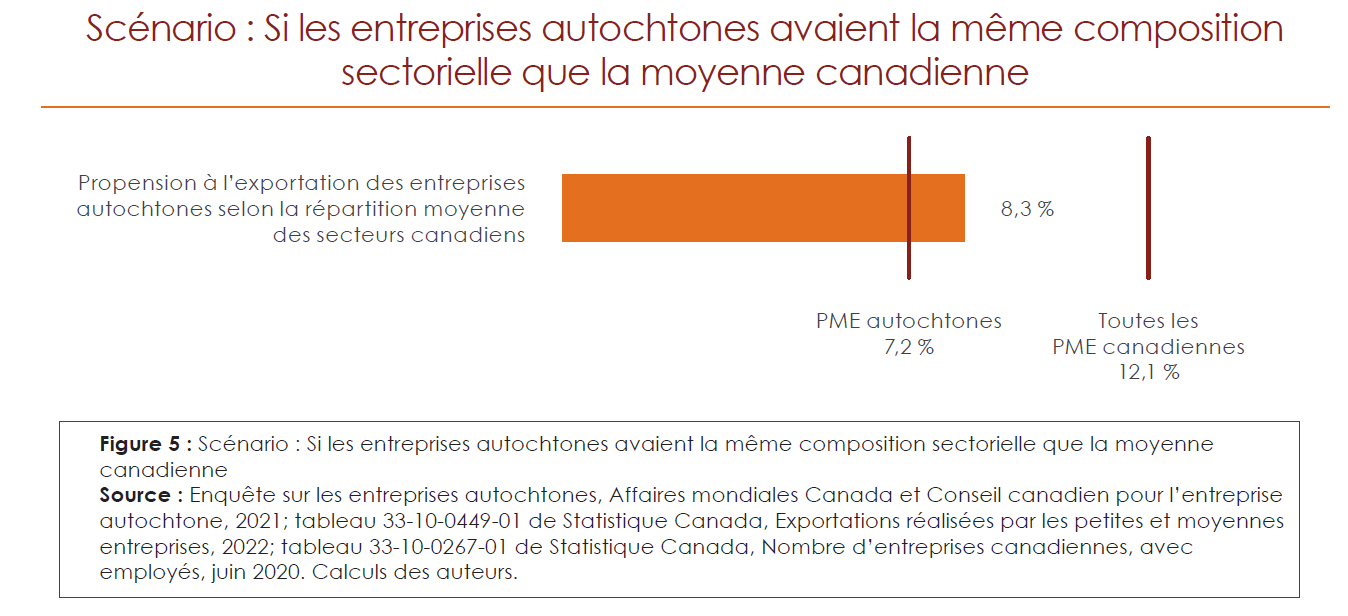

Les différences qui existent dans la composition sectorielle et la propension à l’exportation expliquent en partie l’écart relevé entre la propension globale à l’exportation des PME autochtones et la moyenne canadienne. Si les PME autochtones avaient les mêmes concentrations sectorielles que la moyenne des PME canadiennes, la propension globale à exporter des PME autochtones ne serait que légèrement supérieure, soit 8,3 % par rapport aux 7,2 % que nous observons actuellement. Cela signifie que l’écart d’exportation s’explique davantage par un profil d’exportation différent chez les PME d’un même secteur et moins par la diversité des secteurs d’activité.

Version texte

Scénario : Si les entreprises autochtones avaient la même composition sectorielle que la moyenne canadienne

| Scénario | Pourcentage (%) |

|---|---|

| PME autochtones | 7,2 |

| PME autochtones (si les entreprises autochtones avaient la même composition sectorielle que la moyenne canadienne) | 8,3 |

| Toutes les PME canadiennes | 12,1 |

Figure 5 : Scénario : Si les entreprises autochtones avaient la même composition sectorielle que la moyenne canadienne

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; tableau 33-10-0449-01 de Statistique Canada, Exportations réalisées par les petites et moyennes entreprises, 2022; tableau 33-10-0267-01 de Statistique Canada, Nombre d’entreprises canadiennes, avec employés, juin 2020. Calculs des auteurs.

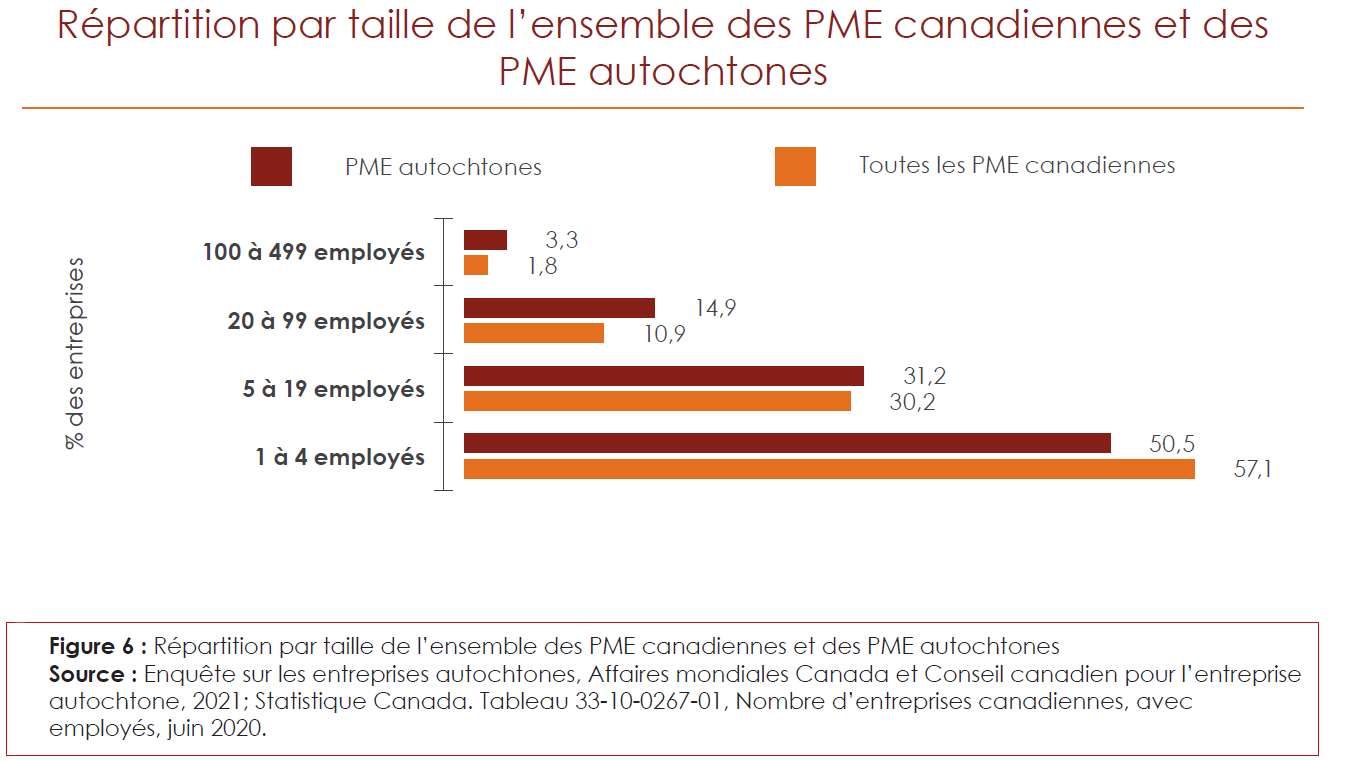

2.3 Taille de l’entreprise

Les PME autochtones sont généralement un peu plus grandes que la moyenne canadienne. Les PME autochtones sont notamment 1,8 fois plus représentées dans le groupe des entreprises de 100 à 499 employés (considérées comme « moyennes ») que les PME canadiennes et sont moins concentrées dans les entreprises de 1 à 4 employés.

Version texte

Répartition par taille de l’ensemble des PME canadiennes et des PME autochtones

| Taille de l'entreprise | PME autochtones (% des entreprises) | Toutes les PME canadiennes (% des entreprises) |

|---|---|---|

| 100 à 499 employés | 3,3 | 1,8 |

| 20 à 99 employés | 14,9 | 10,9 |

| 5 à 19 employés | 31,2 | 30,2 |

| 1 à 4 employés | 50,5 | 57,1 |

Figure 6 : Répartition par taille de l’ensemble des PME canadiennes et des PME autochtones

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; Statistique Canada. Tableau 33 10 0267 01, Nombre d’entreprises canadiennes, avec employés, juin 2020.

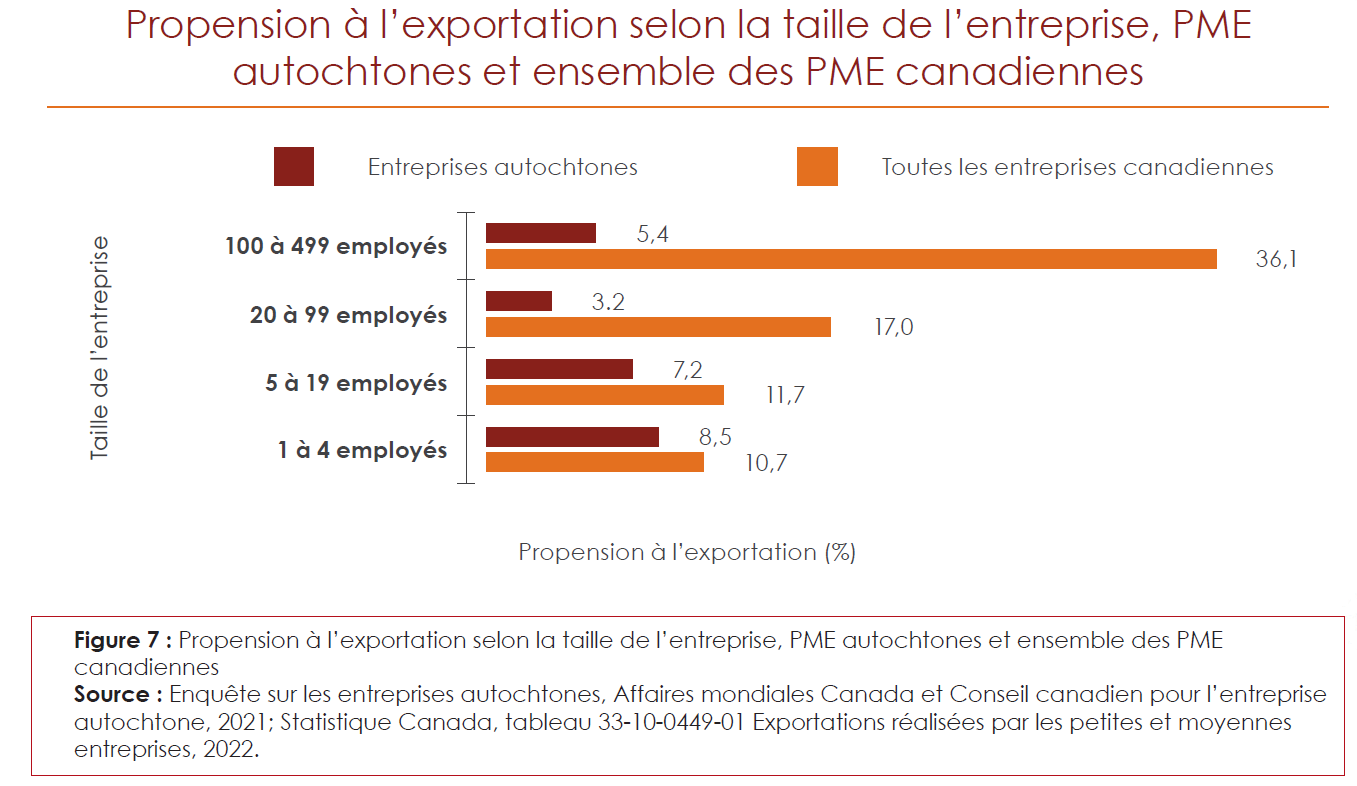

La probabilité qu’une entreprise autochtone exporte est généralement plus élevée pour les petites PME. Cette constatation est en contradiction directe avec la théorie économique et le vécu de la PME canadienne moyenne.

L’exportation s’accompagne de coûts fixes inhérents, qui vont de la logistique à l’étude de marché en passant par les déclarations en douane. Ces coûts sont généralement plus facilement supportés par les grandes PME, qui vendent des volumes plus importants de biens et de services à l’étranger. Il est donc frappant de constater que la propension à exporter est plus forte pour les petites PME autochtones.

Version texte

Propension à l’exportation selon la taille de l’entreprise, PME autochtones et ensemble des PME canadiennes

| Taille de l'entreprise | Entreprises autochtones (propension à l’exportation) | Toutes les entreprises canadiennes (propension à l’exportation) |

|---|---|---|

| 100 à 499 employés | 5,4 | 36,1 |

| 20 à 99 employés | 3,2 | 17,0 |

| 5 à 19 employés | 7,2 | 11,7 |

| 1 à 4 employés | 8,5 | 10,7 |

Figure 7 : Propension à l’exportation selon la taille de l’entreprise, PME autochtones et ensemble des PME canadiennes

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; Statistique Canada, tableau 33 10 0449 01 Exportations réalisées par les petites et moyennes entreprises, 2022.

2.4 Géographie

La géographie peut jouer un rôle important dans la capacité d’exportation d’une entreprise. La proximité des frontières et des ports, la capacité d’accéder aux infrastructures de transport telles que les chemins de fer et les autoroutes, et la possession d’infrastructures techniques telles qu’une connexion Internet stable et de haute qualité peuvent être essentielles pour les entreprises exportatrices.

En outre, les centres urbains permettent aux entreprises de puiser dans des réserves de main‑d’œuvre plus importantes. Si les entreprises éloignées peuvent avoir des coûts moindres (par exemple, le prix de l’immobilier), elles paient un supplément pour accéder aux marchés éloignés, ce qui peut limiter leur activité économique.Note de bas de page 25

Éloignement

Plus l’entreprise est éloignée, plus il lui est difficile d’exporter. À l’aide de l’indice d’éloignement de Statistique Canada, nous avons créé des groupes d’éloignement pour les entreprises autochtones concernées par notre enquête en reliant les codes postaux de ces entreprises aux subdivisions de recensement.Note de bas de page 26

L’indice d’éloignement est compris entre 0 (plus faible éloignement) et 1 (plus grand éloignement) pour chaque subdivision de recensement; le calcul se fait par la distance par rapport aux centres de population et la taille de la population de ces centres.

Nous avons regroupé les entreprises autochtones en trois catégories d’éloignement (avec des fourchettes correspondantes dans les valeurs de l’indice d’éloignement) :

- Urbaine (0‑0,15) : par exemple, Toronto, Vancouver, Edmonton, Winnipeg.

- Semi‑connectée (0,15‑0,4) : par exemple, Belleville, Thunder Bay, Whitehorse, Nanaimo.

- Éloignée (0,4‑1) : par exemple, Igloolik, Yellowknife, Iqaluit, Arctic Bay.

Les entreprises des zones urbaines et semi‑connectées ont accès à des bassins de main‑d’œuvre plus importants que celles des zones éloignées. Ces entreprises sont généralement situées plutôt près de la frontière canado‑américaine ou d’une infrastructure de transport importante, ce qui facilite les exportations.

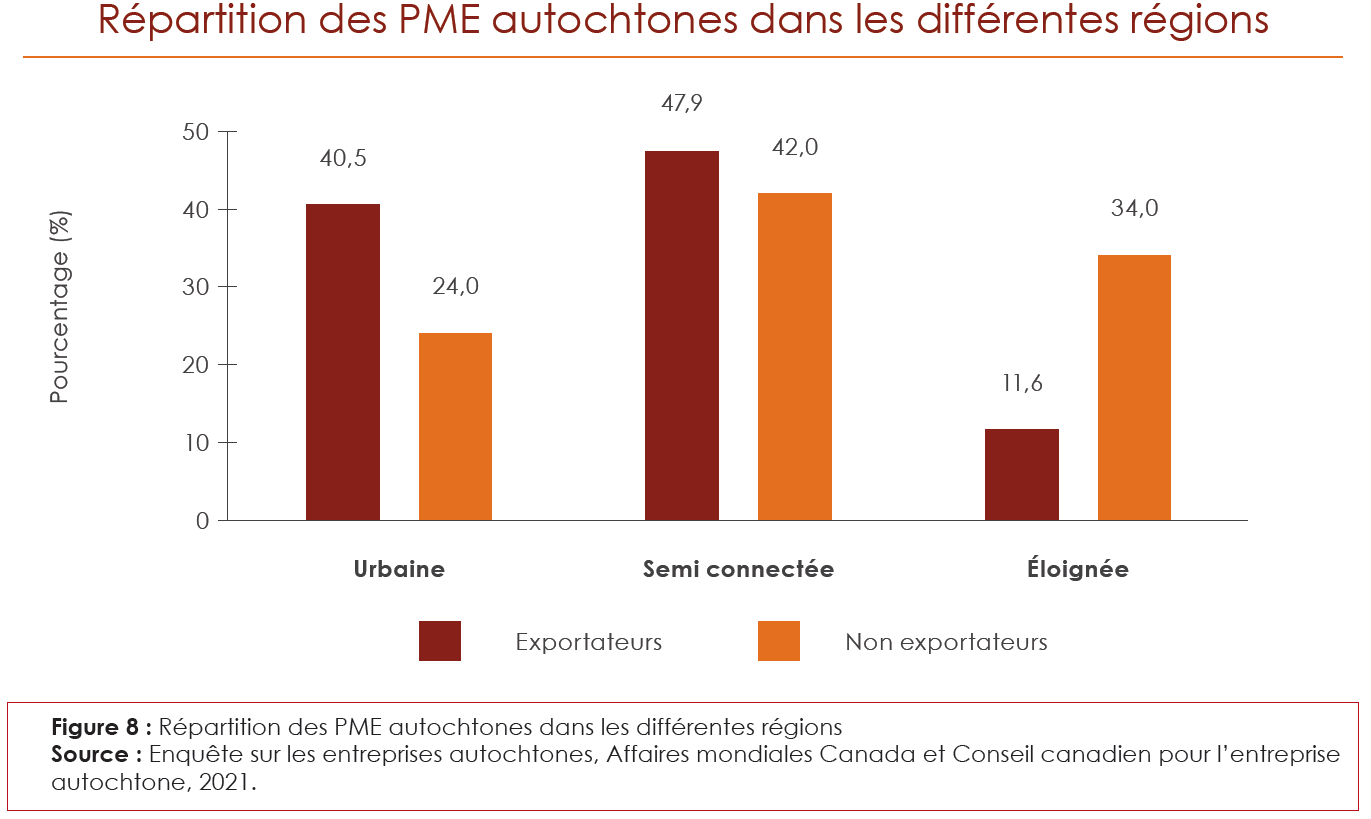

Sans surprise, les PME exportatrices autochtones sont beaucoup plus susceptibles de se trouver dans des régions urbaines ou semi‑connectées, seuls 11,6 % des exportateurs se trouvant dans des régions éloignées. En comparaison, les entreprises autochtones non exportatrices sont réparties plus uniformément entre les différentes régions, plus d’un tiers d’entre elles se trouvant dans des régions éloignées.

Ainsi, la propension à exporter est beaucoup plus élevée pour les PME autochtones urbaines (11,7 %) que pour les PME autochtones des régions semi‑connectées (8,2 %) et des régions éloignées, où seulement 2,6 % des PME autochtones exportent. (Aucune répartition comparative n’est disponible pour la moyenne des PME canadiennes.)

Version texte

Répartition des PME autochtones dans les différentes régions

| Répartition des PME autochtones dans les différentes régions | Exportateurs | Non‑exportateurs |

|---|---|---|

| Urbaine | 40,5 | 24,0 |

| Semi‑connectée | 47,9 | 42,0 |

| Éloignée | 11,6 | 34,0 |

Figure 8 : Répartition des PME autochtones dans les différentes régions

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

Le rôle des collectivités autochtones dans les activités d’exportation

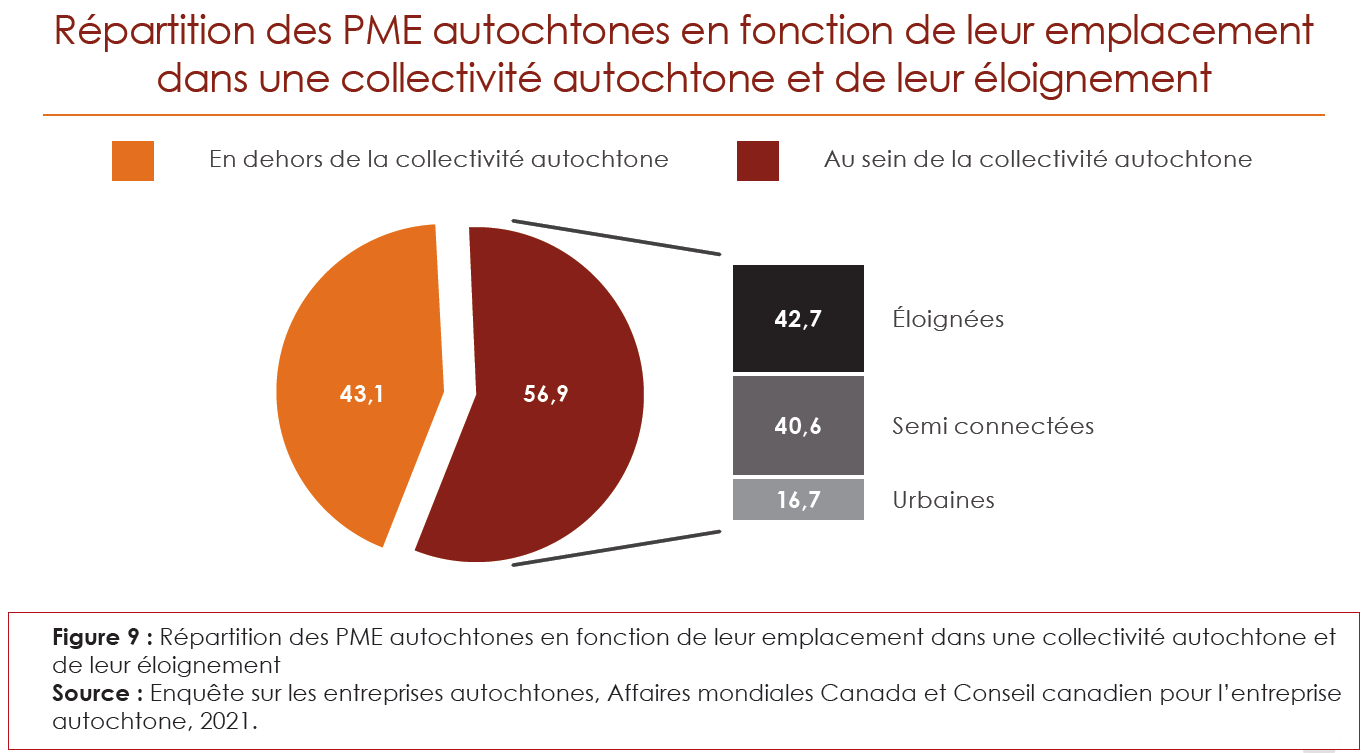

Au Canada, environ 750 000 Autochtones vivent dans une réserve des Premières Nations, une collectivité métisse ou une collectivité de l’Inuit Nunangat. Ces collectivités autochtones ont une population moyenne de 407 personnes.Note de bas de page 27

L’enquête du CCEA‑AMC révèle que 56,9 % des PME autochtones se trouvent dans des collectivités autochtones. Près de 43 % de ces entreprises communautaires sont également situées dans des zones éloignées, alors que seulement 17 % d’entre elles se trouvent dans des zones urbaines.

Version texte

Répartition des PME autochtones en fonction de leur emplacement dans une collectivité autochtone et de leur éloignement

<| Emplacement | Pourcentage (%) |

|---|---|

| En dehors de la collectivité autochtone | 43,1 |

| Au sein de la collectivité autochtone | 56,9 |

| Éloignées | 42,7 |

| Semi‑connectées | 40,6 |

| Urbaines | 16,7 |

Figure 9 : Répartition des PME autochtones en fonction de leur emplacement dans une collectivité autochtone et de leur éloignement

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

Les PME autochtones situées dans les collectivités autochtones sont moins susceptibles d’exporter (3,9 %) que celles qui vivent hors des collectivités autochtones (11,7 %). Près de 81 % des entreprises situées dans les collectivités autochtones se déclarent détenues par les Premières Nations. Ainsi, une part importante des entreprises communautaires concernées par notre étude pourrait être affectée par la législation sur les réserves, telle que la Loi sur les Indiens.

Les droits de propriété dans les réserves ont été soumis aux dispositions de la Loi sur les Indiens, qui ont limité les droits de gestion et de propriété des terres pour les peuples des Premières Nations. Certes, des politiques et des accords de gouvernement à gouvernement ont été établis pour transférer progressivement un semblant de responsabilité en matière de gestion des terres aux Premières Nations, mais il reste encore beaucoup à faire.Note de bas de page 28,Note de bas de page 29

Par défaut, le gouvernement fédéral supervise l’administration des terres et des ressources naturelles dans les réserves, ce qui s’incruste dans la propriété et les droits des Autochtones sur les terres traditionnelles. Cette situation a engendré des problèmes de gouvernance, notamment des lacunes dans les infrastructures, dans les investissements, dans la prestation de services et dans les stratégies de développement, ainsi qu’une mobilisation fédérale‑provinciale non coordonnée ou incohérente avec les collectivités en matière de licences environnementales, pour n’en citer que quelques‑uns.Note de bas de page 30 La Loi sur les Indiens a limité, et continue de limiter, la capacité des entreprises autochtones en entravant leur participation économique.Note de bas de page 31,Note de bas de page 32

L’existence de lacunes en matière d’infrastructuresNote de bas de page 33 est un autre aspect qui affecte les activités des entreprises dans les collectivités autochtones. Selon un rapport du Conseil canadien pour les partenariats public‑privé, le déficit d’infrastructures pour les collectivités des Premières Nations est estimé à environ 30 milliards de dollars.Note de bas de page 34

En outre, une étude menée récemment par Statistique Canada et Services aux Autochtones Canada révèle, qu’en moyenne, la disponibilité du réseau à large bande est inférieure dans les subdivisions de recensement autochtones que dans les subdivisions de recensement non autochtones.Note de bas de page 35

Une étude réalisée en 2020 par l’Organisation de coopération et de développement économiques (OCDE) a révélé que de nombreuses entreprises situées dans ces collectivités disposaient d’une forte acceptabilité sociale, en grande partie parce que de nombreux droits fonciers (chasse, pêche, terres territoriales, etc.) sont détenus par la collectivité, et non par des individus. Par conséquent, l’exploitation qui fait appel à ces ressources doit être communautaire (par exemple, coopératives ou sociétés de développement économique) ou avoir la bénédiction de la collectivité.

Les entreprises implantées dans les collectivités autochtones se mobilisent souvent pour des objectifs financiers, sociaux, environnementaux et culturels, visant bien plus que le profit.Note de bas de page 36 En tant que telles, elles fonctionnent différemment des entreprises situées hors des collectivités autochtones. Notre étude révèle que 42,3 % des entreprises situées dans des collectivités autochtones appartiennent à une bande des Premières Nations ou à une collectivité autochtone, ce qui peut influer sur les résultats qui en sont escomptés.

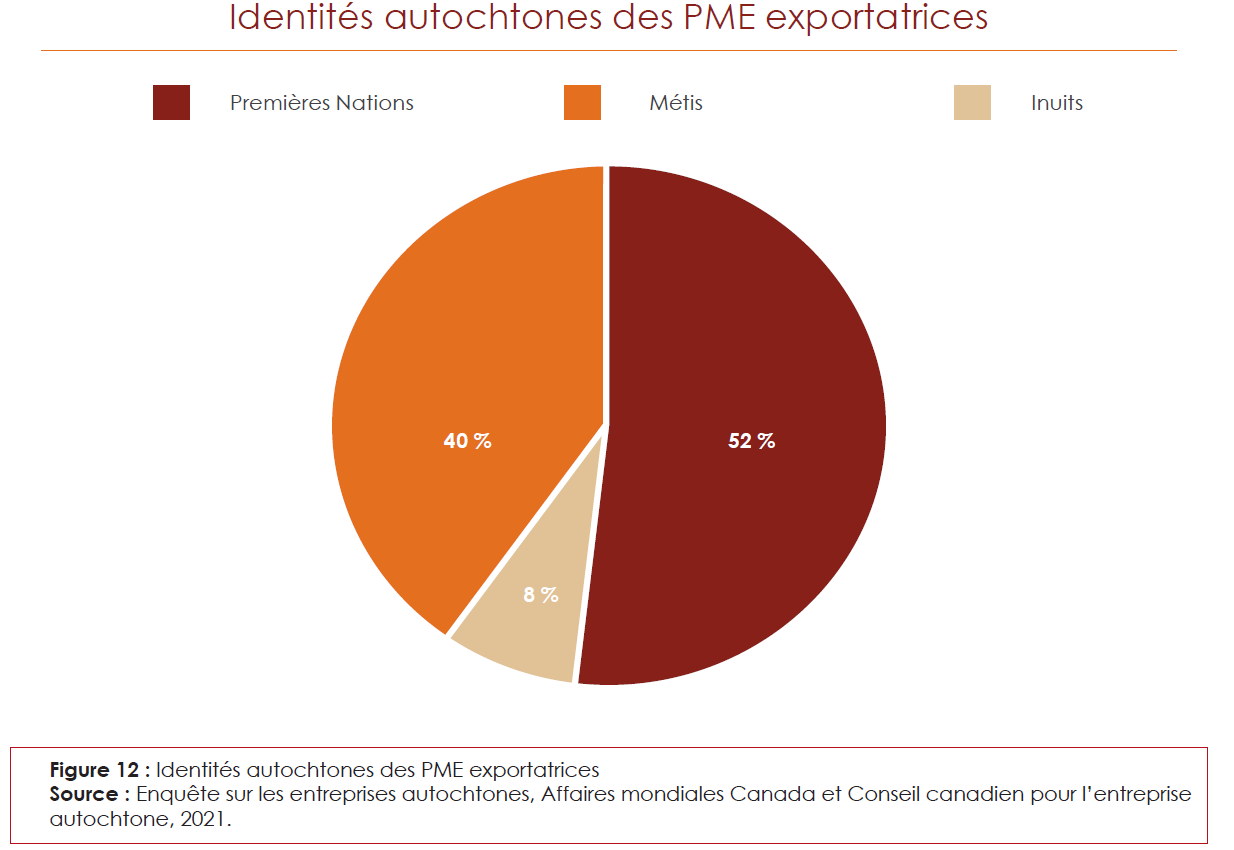

Répartitions provinciales

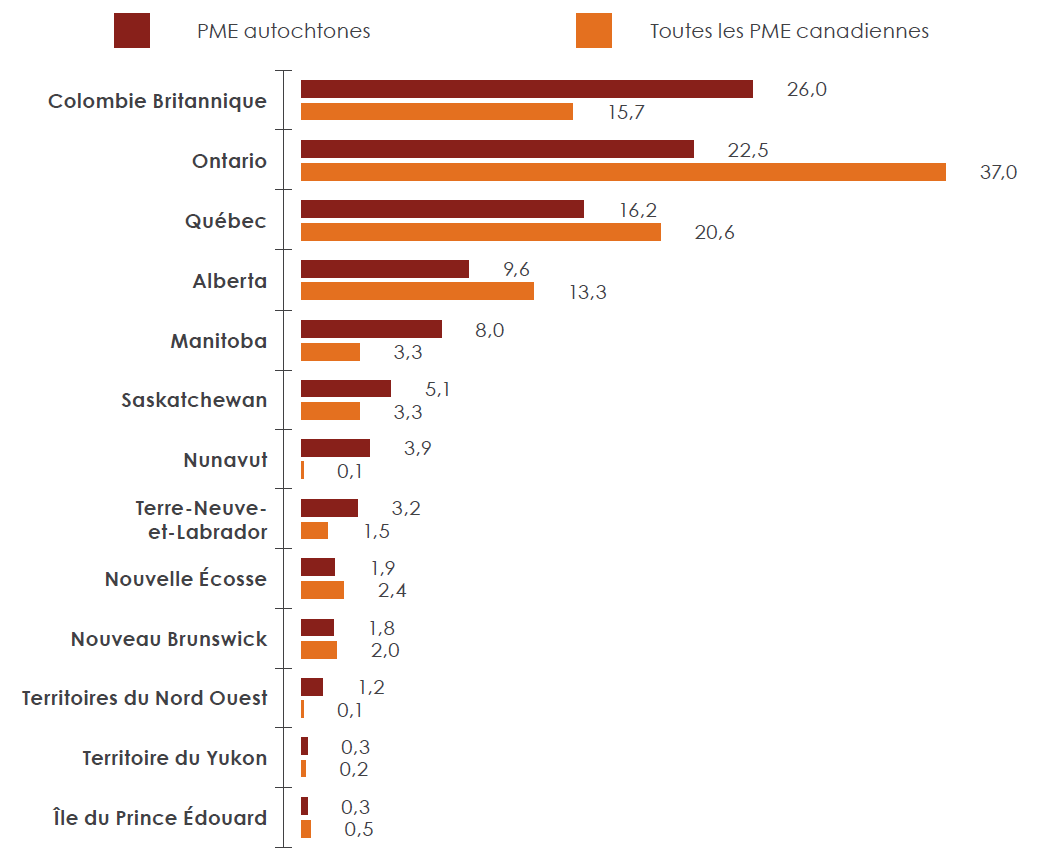

Près des deux tiers des PME autochtones se trouvent dans les provinces de la Colombie‑Britannique (26 %), de l’Ontario (22,5 %) et du Québec (16,2 %). Les PME autochtones sont davantage présentes dans les provinces de l’Ouest (à l’exception de l’Alberta), dans les trois territoires et à Terre‑Neuve‑et‑Labrador, et moins en Ontario, au Québec et dans les provinces maritimes par rapport à la moyenne canadienne.

Version texte

Concentrations provinciales et territoriales de PME autochtones et de l’ensemble des PME canadiennes

| Province ou territoire | PME autochtones (% des entreprises) | Toutes les PME canadiennes (% des entreprises) |

|---|---|---|

| Colombie‑Britannique | 26,0 | 15,7 |

| Ontario | 22,5 | 37,0 |

| Québec | 16,2 | 20,6 |

| Alberta | 9,6 | 13,3 |

| Manitoba | 8,0 | 3,3 |

| Saskatchewan | 5,1 | 3,3 |

| Nunavut | 3,9 | 0,1 |

| Terre‑Neuve‑et‑Labrador | 3,2 | 1,5 |

| Nouvelle‑Écosse | 1,9 | 2,4 |

| Nouveau‑Brunswick | 1,8 | 2,0 |

| Territoires du Nord‑Ouest | 1,2 | 0,1 |

| Territoire du Yukon | 0,3 | 0,2 |

| Île‑du‑Prince‑Édouard | 0,3 | 0,5 |

Figure 10 : Concentrations provinciales et territoriales de PME autochtones et de l’ensemble des PME canadiennes

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; Statistique Canada, tableau 33 10 0267 01, Nombre d’entreprises canadiennes, avec employés, juin 2020.

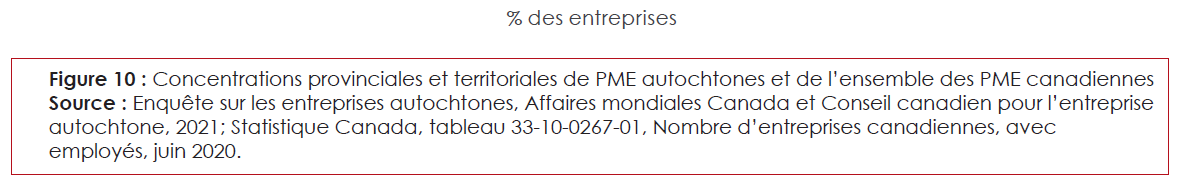

En ce qui concerne la propension à l’exportation par province, les PME autochtones de l’Ontario arrivent en tête (12,6 %), suivies de la Nouvelle‑Écosse (8,9 %) et de l’Alberta (7 %).Note de bas de page 37

Une différence notable existe dans la propension à l’exportation en Colombie‑Britannique et aux territoires : celle des PME autochtones qui s’y trouvent n’est que de 7 %, contre 14,6 % pour l’ensemble des PME canadiennes.

Version texte

Propension à l’exportation par région des PME autochtones et de l’ensemble des PME canadiennes

| Région | PME autochtones (propension à l’exportation) | Toutes les PME canadiennes (propension à l’exportation) |

|---|---|---|

| Région de l’Ontario | 12,6 | 14,6 |

| Région de la Colombie‑Britannique et des territoires | 7,0 | 14,6 |

| Région des Prairies | 6,1 | 8,8 |

| Région du Québec | 5,4 | 9,7 |

| Région de l’Atlantique | 4,4 | 8,4 |

Figure 11 : Propension à l’exportation par région des PME autochtones et de l’ensemble des PME canadiennes

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; Statistique Canada, tableau 33 10 0449 01 Exportations réalisées par les petites et moyennes entreprises, 2022.

2.5 Caractéristiques de la propriété : genre et identité autochtone

Les expériences des PME autochtones ne sont pas uniformes en fonction des caractéristiques des propriétaires. Dans cette partie, nous examinerons les manières dont l’exportation diffère entre les PME autochtones aux caractéristiques différentes en matière de propriété, en particulier l’identité autochtone et le genre.

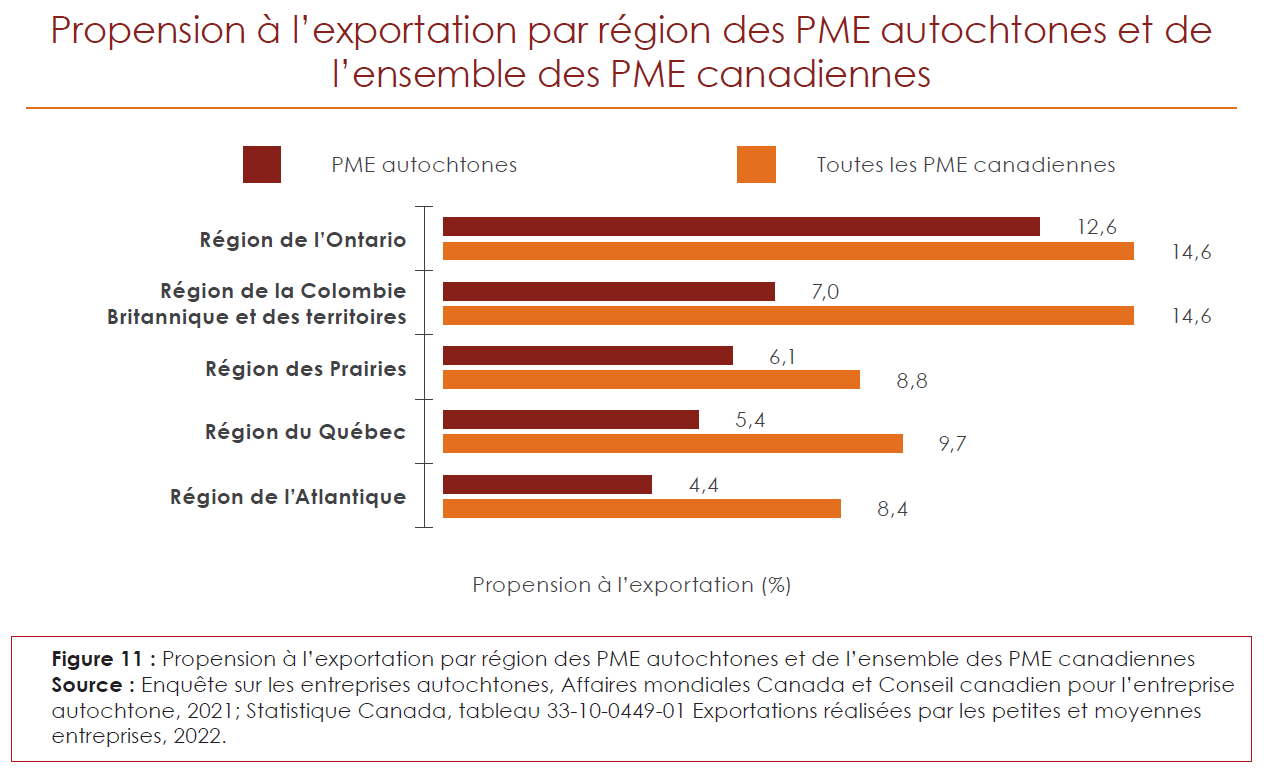

Les Premières Nations constituent le groupe autochtone à la plus grande population du Canada, suivi par les Métis et les Inuits.Note de bas de page 38 Il existe une grande diversité parmi les peuples autochtones du Canada, y compris au sein des identités des Premières Nations, des Métis et des Inuits. Il s’agit notamment d’histoires, de langues, de systèmes de gouvernance, d’économies et de cultures différentes. À titre d’exemple, plus de 60 langues autochtones sont parlées au Canada.Note de bas de page 39 Il est donc important, dans la mesure du possible, de saisir ces nuances afin de mieux éclairer les interactions, les initiatives de recherche, de politique et le développement des relations avec les peuples autochtones et les collectivités qu’ils habitent. Dans le cadre de la présente étude, on a écouté les peuples autochtones du Canada tel qu’il est connu aujourd’hui, et tenté de rendre compte de leurs différents vécus. Toutefois, les résultats sont présentés à une échelle macroscopique.

En ce qui concerne les exportateurs autochtones, les Premières Nations sont également le groupe le plus représenté. Plus de la moitié des PME exportatrices appartiennent aux Premières Nations, 40 % aux Métis et à peine, mais tout de même, 8 % des PME autochtones exportatrices appartiennent aux Inuits.

Version texte

Identités autochtones des PME exportatrices

| Identité autochtone | Pourcentage (%) |

|---|---|

| Premières Nations | 52 |

| Métis | 40 |

| Inuits | 8 |

Figure 12 : Identités autochtones des PME exportatrices

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

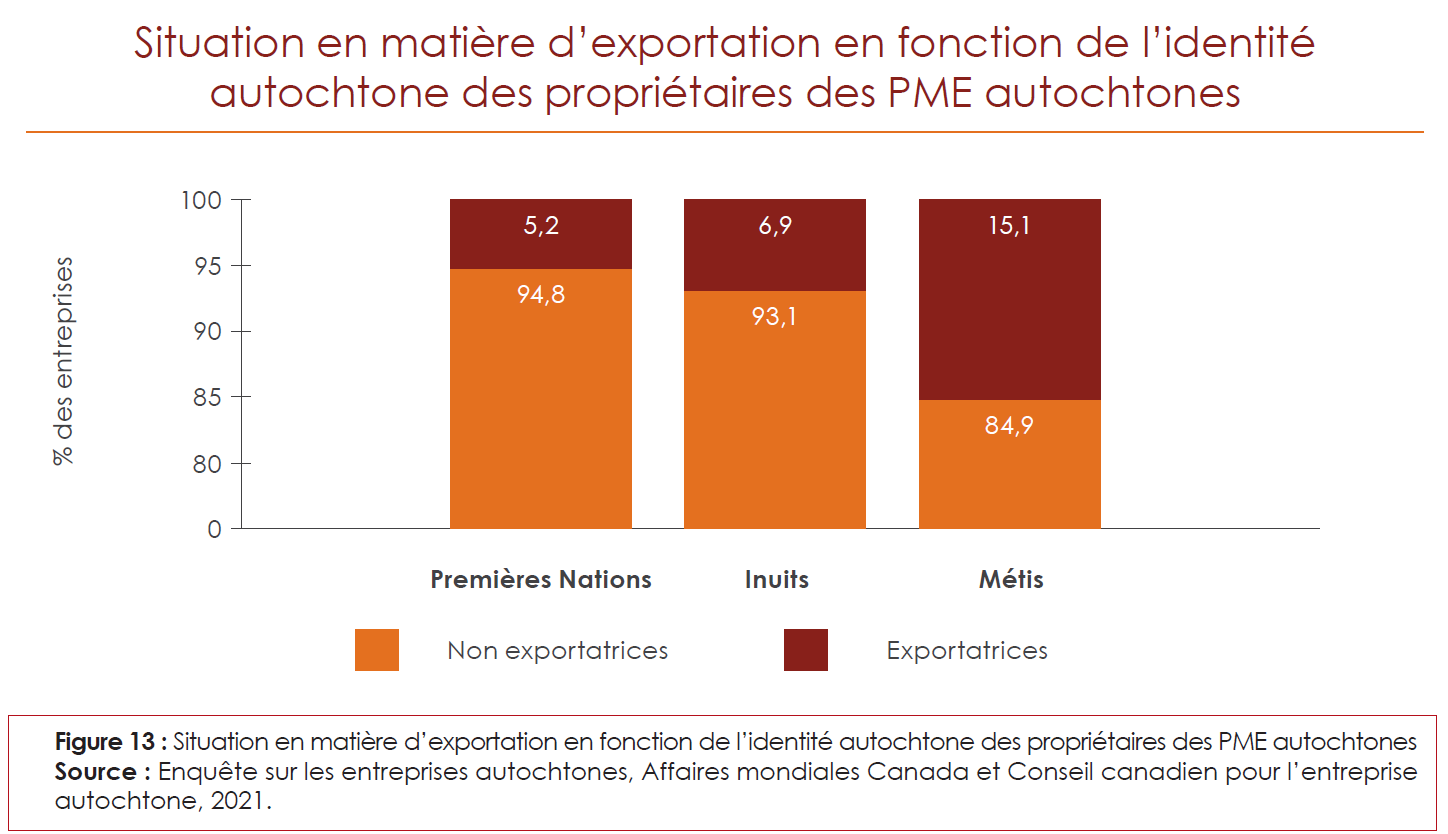

Concernant la propension à l’exportation, les PME appartenant à des Métis arrivent en tête à 15,1 %, suivies des PME appartenant à des Inuits (6,9 %), puis par celles appartenant à des Premières Nations (5,2 %).

Version texte

Situation en matière d’exportation en fonction de l’identité autochtone des propriétaires des PME autochtones

| Identité autochtone | Non exportatrices (% des entreprises) | Exportatrices (% des entreprises) |

|---|---|---|

| Premières Nations | 94,8 | 5,2 |

| Inuits | 93,1 | 6,9 |

| Métis | 84,9 | 15,1 |

Figure 13 : Situation en matière d’exportation en fonction de l’identité autochtone des propriétaires des PME autochtones

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

Ayant une propension à l’exportation de 15,1 %, les PME appartenant à des Métis exportent plus de deux fois plus que la moyenne des PME autochtones. L’emplacement géographique des PME appartenant à des Métis pourrait jouer un rôle à cet égard, car elles sont moins susceptibles de se trouver dans des régions éloignées (22,3 %) et dans des collectivités autochtones (moins d’un quart). La composition sectorielle est également importante, car il y a une plus grande concentration dans le secteur manufacturier.

Près des deux tiers des PME appartenant aux Premières Nations sont situés dans des collectivités autochtones, et près de 30 % dans des zones éloignées. Ainsi, bien que les PME appartenant aux Premières Nations soient prédominantes dans les secteurs à forte propension à l’exportation, comme le commerce de détail et les services professionnels, les coûts d’exportation pourraient être plus prohibitifs dans les réserves en raison de l’éloignement et d’autres obstacles liés à l’exploitation.

Les PME appartenant à des Inuits constituent une exception aux tendances observées en matière d’exportation en fonction de l’emplacement géographique. Le pourcentage de PME appartenant à des Inuits et situées dans des collectivités autochtones est de près de 80 %, le plus élevé de tous les groupes autochtones. En outre, près de 85 % des PME appartenant à des Inuits se trouvent dans des zones éloignées. Pourtant, la propension à l’exportation des PME inuites est supérieure de 1,7 point de pourcentage à celle des PME appartenant aux Premières Nations.

La concentration sectorielle permet de contextualiser cette observation; une part importante des PME appartenant à des Inuits se trouve dans le secteur des services professionnels, qui a une plus grande propension à l’exportation. Cette observation peut également être contextualisée par le fait que les Inuits n’ont jamais été soumis à la Loi sur les Indiens, et n’ont donc pas eu à surmonter les obstacles auxquels se heurtent les Premières Nations lorsqu’elles exploitent des entreprises dans leurs collectivités, notamment les droits de propriété dans les réserves. La petite taille démographique et le marché limité des collectivités inuites peuvent également nécessiter l’exportation pour soutenir les activités et la croissance des entreprises.

Femmes autochtones

Les femmes autochtones jouent un rôle essentiel dans le façonnage du paysage entrepreneurial canadien. Une étude réalisée en 2020 par l’Atlantic Aboriginal Economic Development and Integrated Research Program a révélé que les femmes autochtones créent deux fois plus d’entreprises que les femmes canadiennes.Note de bas de page 40

Les données de notre étude mettent également en évidence la prévalence des femmes autochtones dans l’économie : 39 % des PME autochtones sont majoritairement détenues par des femmes. Le contraste est saisissant avec le fait que moins de 17 % des PME canadiennes sont détenues majoritairement par des femmes.

Le nombre d’entreprises appartenant à des femmes autochtones ne cesse d’augmenter dans l’économie canadienne. Selon une étude de Statistique Canada, de 2005 à 2018, le nombre d’entreprises autochtones détenues par des femmes a augmenté en moyenne de 3,3 %, 1,5 fois plus vite que les entreprises autochtones détenues par des hommes.Note de bas de page 41

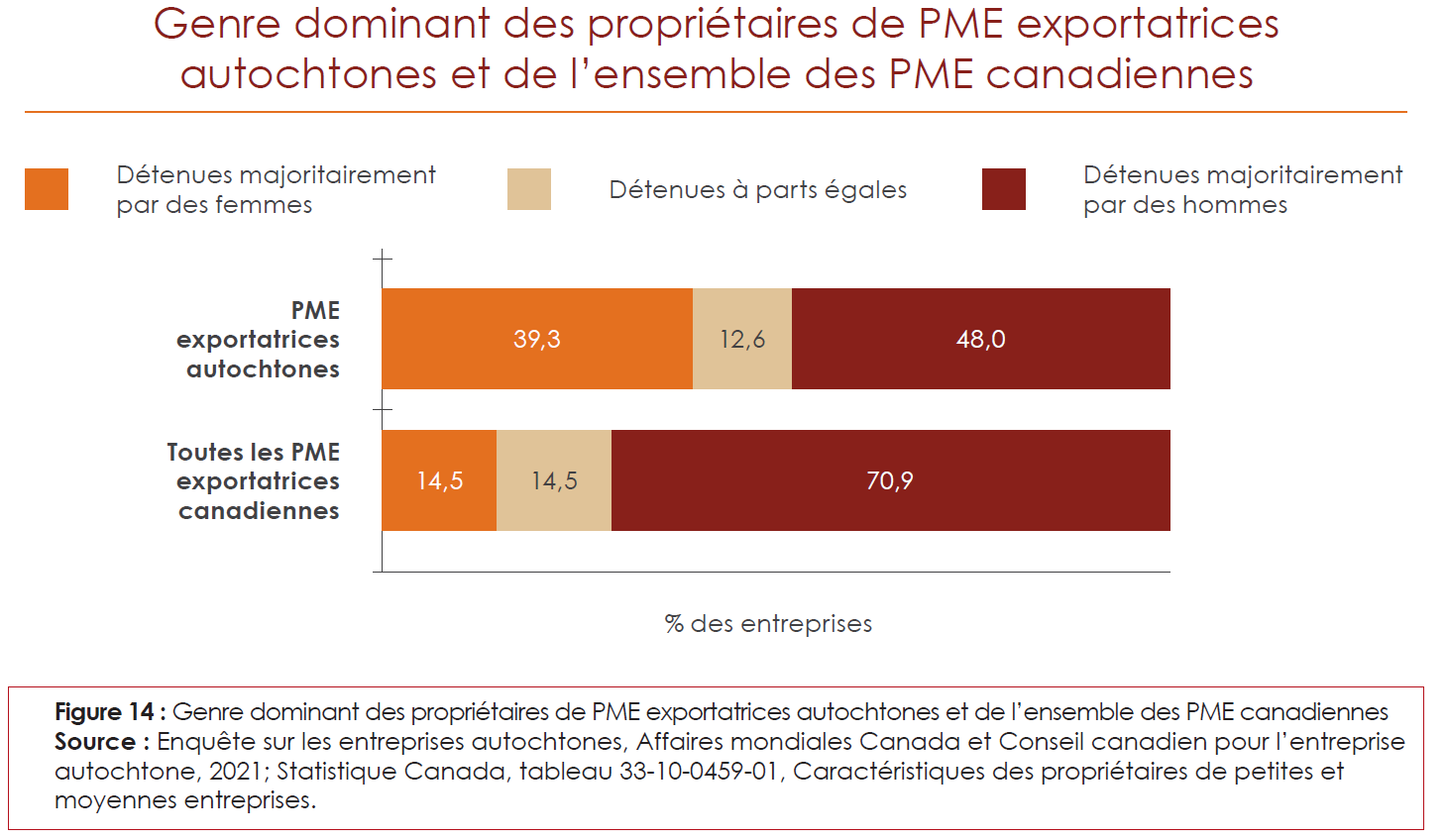

Les PME autochtones majoritairement détenues par des femmes sont non seulement des acteurs majeurs de l’économie nationale, elles contribuent aussi de manière tangible au commerce international du Canada. En 2020, 39,3 % des PME autochtones exportatrices étaient majoritairement détenues par des femmes. C.‑à‑d. 24,8 points de pourcentage de plus que la moyenne canadienne.

Les PME détenues majoritairement par des hommes constituent toujours l’essentiel des PME autochtones exportatrices (48 %), tandis que les PME détenues à parts égales constituent le plus faible pourcentage d’exportateurs (12,6 %).

Version texte

Genre dominant des propriétaires de PME exportatrices autochtones et de l’ensemble des PME canadiennes

| Genre dominant des propriétaires | PME exportatrices autochtones (% des entreprises) | Toutes les PME exportatrices canadiennes (% des entreprises) |

|---|---|---|

| Détenues majoritairement par des femmes | 39,3 | 14,5 |

| Détenues à parts égales | 12,6 | 14,5 |

| Détenues majoritairement par des hommes | 48,0 | 70,9 |

Figure 14 : Genre dominant des propriétaires de PME exportatrices autochtones et de l’ensemble des PME canadiennes

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021; Statistique Canada, tableau 33 10 0459 01, Caractéristiques des propriétaires de petites et moyennes entreprises.

Les PME autochtones détenues par des femmes se concentrent dans des secteurs à fort potentiel d’exportation.Note de bas de page 42 Des études antérieures ont montré que les entreprises les plus souvent détenues par les femmes autochtones œuvrent dans les secteurs des arts et de la vente au détail.Note de bas de page 43 Notre étude révèle que près d’une PME majoritairement détenue par des femmes sur cinq œuvre dans le secteur des services professionnels, tandis que le commerce de détail (14,9 %) et les arts, les spectacles et les loisirs (7 %) restent des secteurs importants pour les PME majoritairement détenues par des femmes.

2.6 Ventes en ligne

La numérisation a joué un rôle essentiel en permettant aux PME d’accéder aux marchés internationaux. Des études antérieures ont montré qu’il y a plus de neuf fois plus de petites entreprises exportatrices canadiennes qui sont dotées de technologies que de PME qui n’en sont pas dotées.Note de bas de page 44

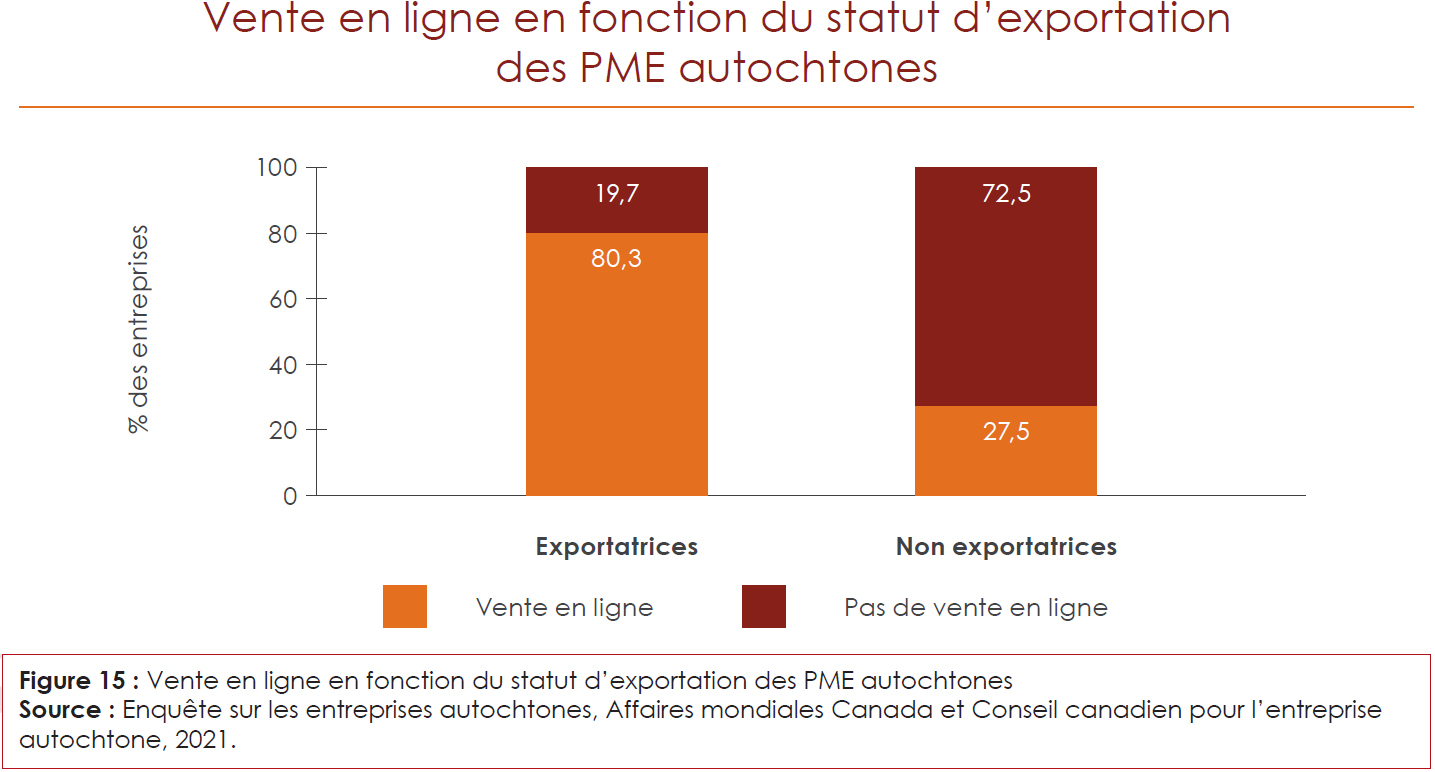

Comme les autres PME canadiennes, les PME autochtones ont innové et adopté les plateformes en ligne pour développer leurs ventes. Pour les PME autochtones exportatrices, les plateformes numériques font partie intégrante de leur stratégie commerciale : 80,3 % des PME exportatrices déclarent réaliser des ventes en ligne, contre seulement 27,5 % des PME non exportatrices.

La disparité qui existe dans la vente en ligne entre les exportateurs et les non‑exportateurs n’est pas surprenante, car la numérisation est un facteur déterminant qui permet aux PME de surmonter les barrières géographiques pour atteindre une clientèle internationale. En particulier pour les PME éloignées, les plateformes de commerce électronique peuvent ouvrir tout un nouveau monde de marchés qui dépasse les régions où elles sont situées. Nous le constatons dans l’activité numérique des PME autochtones, les entreprises éloignées étant un peu plus susceptibles de vendre en ligne (34,2 %) que les PME autochtones urbaines (28 %).

Toutefois, les entreprises situées dans les collectivités autochtones sont beaucoup moins susceptibles de vendre en ligne. Seulement 23,9 % des entreprises situées dans les collectivités autochtones vendent en ligne, contre 41,6 % des entreprises situées hors de ces collectivités.

Version texte

Vente en ligne en fonction du statut d’exportation des PME autochtones

| Vente en ligne | Exportatrices (% des entreprises) | Non exportatrices (% des entreprises) |

|---|---|---|

| Vente en ligne | 80,3 | 27,5 |

| Pas de vente en ligne | 19,7 | 72,5 |

Figure 15 : Vente en ligne en fonction du statut d’exportation des PME autochtones

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

Les PME autochtones des collectivités éloignées se heurtent à des obstacles infrastructurels qui les empêchent de participer à l’économie numérique. Le Canada souffre d’un déficit national en connectivité, les collectivités rurales et éloignées n’ayant pas accès à l’Internet à haut débit à un prix abordable.

L’écart de connectivité est également prononcé dans les réserves des Premières Nations. En 2019, seuls 34,8 % des ménages vivant dans les réserves des Premières Nations avaient une connexion Internet illimitée de 50 Mo/s en téléchargement et de 10 Mo/s en téléversement (50/10), la vitesse minimale nécessaire pour utiliser Internet de manière régulière selon le Conseil de la radiodiffusion et des télécommunications canadiennes.Note de bas de page 45 Dans les régions les plus éloignées du Canada, le déficit de connectivité est encore plus important. Aucun résident du Nunavut, du Yukon et des Territoires du Nord‑Ouest n’avait une connexion illimitée 50/10 en 2019.Note de bas de page 46

Chapitre 3 : Marchés de destination et plans d’expansion

Messages clés

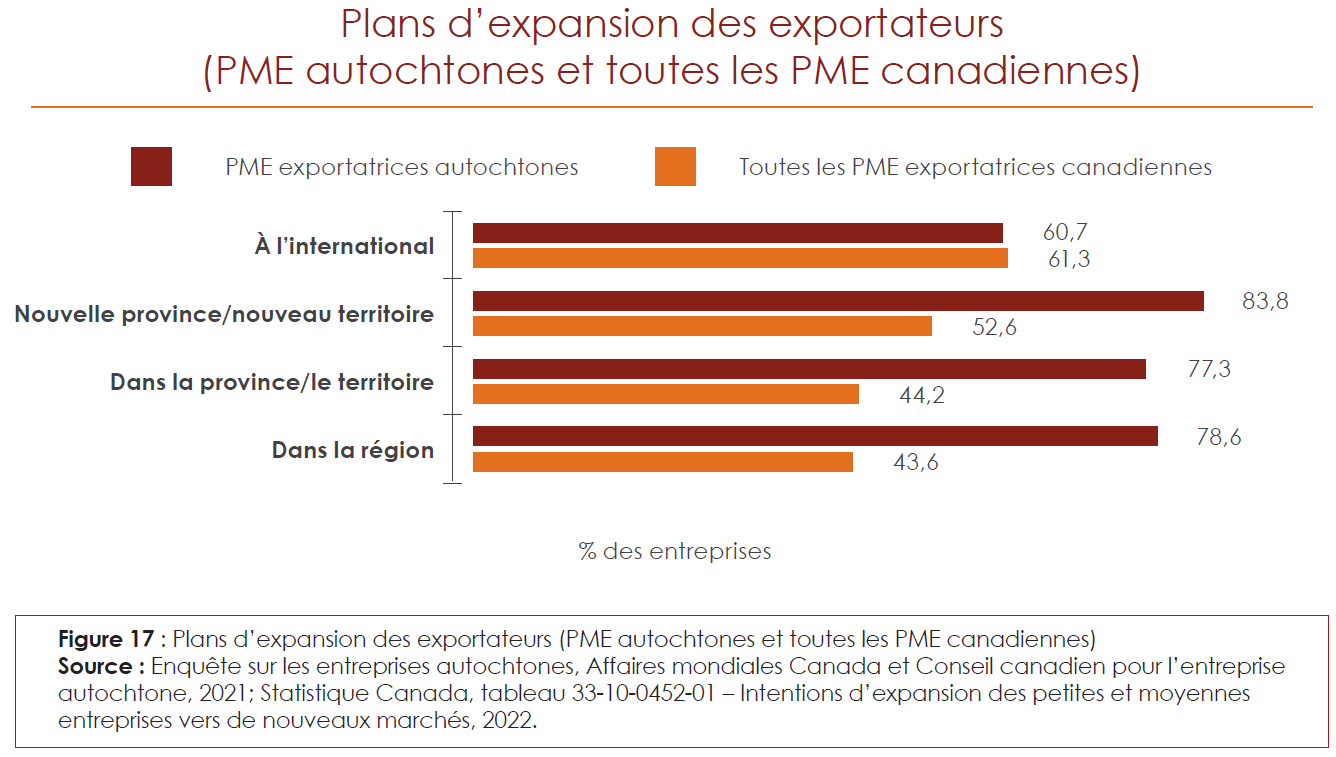

- Si les États‑Unis sont le marché de prédilection de la plupart des exportateurs canadiens, qu’ils soient autochtones ou non, les exportateurs autochtones s’intéressent un peu plus aux destinations océaniques (Australie et Nouvelle‑Zélande, par exemple) que la moyenne canadienne.

- Plus de 60 % des PME exportatrices autochtones déclarent avoir l’intention d’élargir leurs marchés internationaux, en particulier dans les secteurs de fabrication, du commerce de détail, des arts, des spectacles et des loisirs.

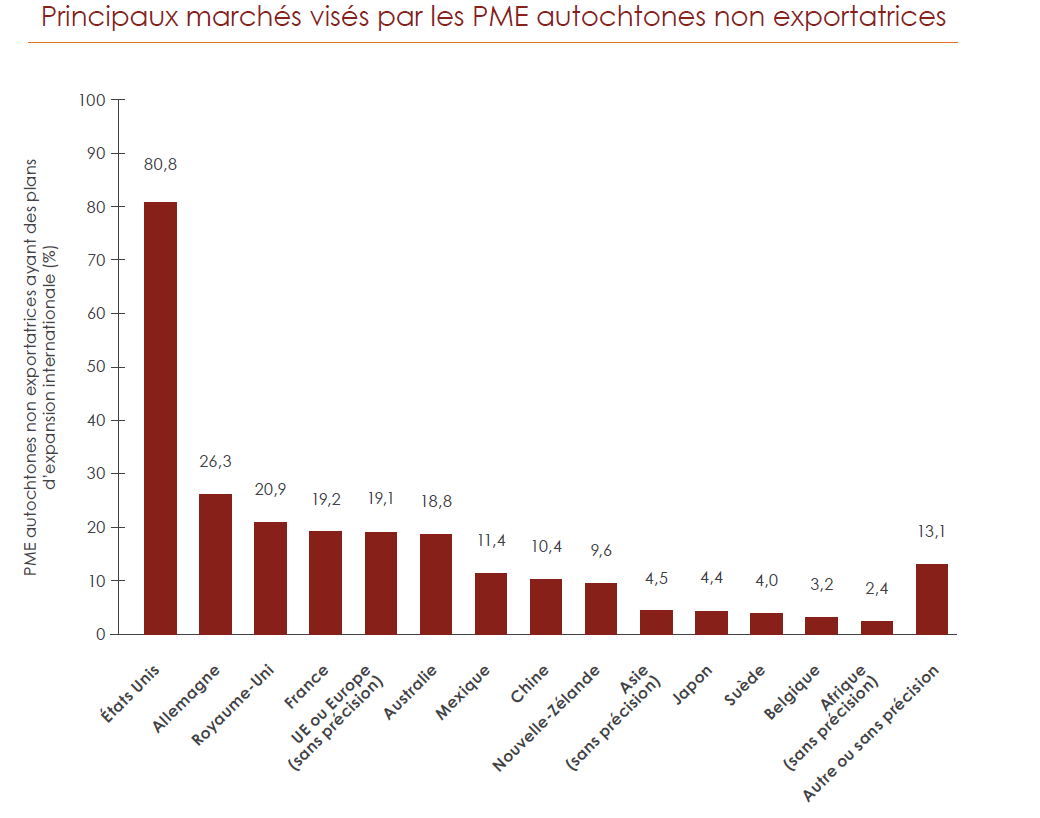

- Les PME autochtones qui n’exportent pas sont quatre fois plus susceptibles de déclarer qu’elles ont l’intention de commencer à exporter (16,3 %) que la moyenne des PME canadiennes (3,8 %). Là encore, de nombreux marchés cibles sont similaires (États‑Unis, Royaume‑Uni, par exemple), mais les destinations océaniques ont suscité un intérêt plus marqué.

- Près d’un quart des PME autochtones non exportatrices vendent des produits et des services à d’autres provinces. En théorie, ces produits et services pourraient être exportés, mais ils ne le sont pas à cause d’un manque d’intérêt ou d’obstacles; environ 30 % de ces entreprises ont des projets d’expansion internationale.

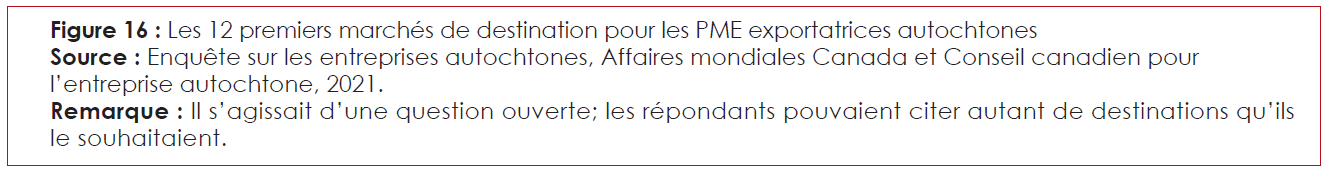

3.1 Marchés de destination

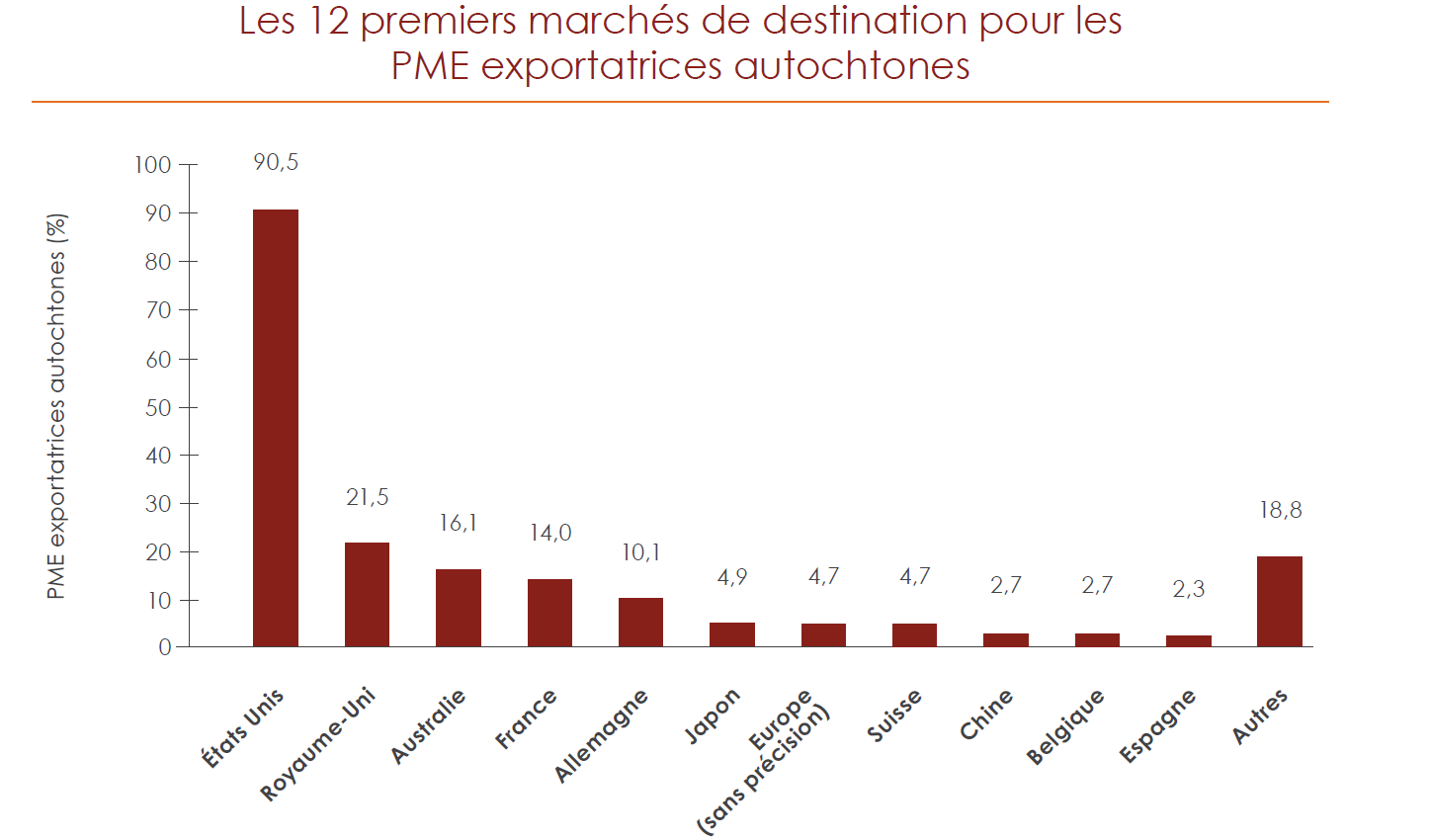

Les PME autochtones exportent vers des marchés du monde entier. Les États‑Unis étaient la destination la plus prisée, plus de 90 % des exportateurs autochtones ayant déclaré y vendre des biens ou des services (chiffre similaire à la moyenne canadienne, 83,7 % de toutes les PME canadiennes exportant vers ce pays en 2020).Note de bas de page 47

Cette forte concentration autochtone sur le marché américain a été mise en évidence dans notre rapport de 2019; elle pourrait s’expliquer par des liens historiques et entre autochtones, en plus du fait qu’il s’agit d’un grand marché à notre porte.Note de bas de page 48 Les États‑Unis comptent plus de 7 millions d’Autochtones, soit environ 2 % de la population de ce pays.Note de bas de page 49,Note de bas de page 50,Note de bas de page 51 Nombre de ces groupes partagent des liens ethniques, linguistiques et culturels avec les peuples autochtones du Canada, étant simplement séparés par une frontière internationale.

Le Royaume‑Uni est la deuxième destination en importance, 21,5 % des répondants y exportant des biens ou des services, suivi de l’Australie (16,1 %), de la France (14 %) et de l’Allemagne (10,1 %).

Version texte

Les 12 premiers marchés de destination pour les PME exportatrices autochtones

| Marchés de destination | PME exportatrices autochtones (%) |

|---|---|

| États‑Unis | 90,5 |

| Royaume‑Uni | 21,5 |

| Australie | 16,1 |

| France | 14,0 |

| Allemagne | 10,1 |

| Japon | 4,9 |

| Europe (sans précision) | 4,7 |

| Suisse | 4,7 |

| Chine | 2,7 |

| Belgique | 2,7 |

| Espagne | 2,3 |

| Autres | 18,8 |

Figure 16 : Les 12 premiers marchés de destination pour les PME exportatrices autochtones

Source : Enquête sur les entreprises autochtones, Affaires mondiales Canada et Conseil canadien pour l’entreprise autochtone, 2021.

Remarque : Il s’agissait d’une question ouverte; les répondants pouvaient citer autant de destinations qu’ils le souhaitaient.

Il existe une divergence notable entre les principaux marchés d’exportation des PME autochtones et la PME canadienne moyenne: l’Australie est un marché de destination qui intéresse davantage les exportateurs autochtones, peut‑être parce qu’elle accorde une grande valeur aux produits autochtones ou parce qu’ils partagent le même intérêt pour le soutien aux entreprises autochtones.

Arrangement de coopération économique et commerciale avec les peuples autochtones (ACECPA)