L’accord Canada-États-Unis-Mexique : analyse des répercussions économiques

2020-02-26

Table des matières

- Résumé

- Introduction

- Résumé des résultats de l’ACEUM

- Cadre de modélisation et évaluation

- Retombées économiques potentielles de la mise en œuvre des résultats de l’ACEUM

- Annexe 1 : Module relatif au marché du travail

- Annexe 2 : Modélisation relative aux services financiers

- Annexe 3 : Modélisation relative à l’administration des douanes, à la facilitation des échanges et aux procédures dorigine

Résumé

Le 30 novembre 2018, le Canada, les États-Unis et le Mexique ont signé un protocole visant à moderniser l’Accord de libre-échange nord-américain (ALENA). Au Canada, le nouvel accord est appelé Accord Canada–États-Unis–Mexique (ACEUM)Footnote 1. Par la suite, le 10 décembre 2019, les parties ont signé un Protocole d’amendement pour modifier certains éléments du nouvel accord dans les domaines du règlement des différends entre États, du travail, de l’environnement, de la propriété intellectuelle et des règles d’origine. Le résultat final de l’ACEUM préserve les éléments clés de l’ALENA, modernise les disciplines de façon à tenir compte des enjeux du commerce moderne, réduit les formalités administratives à la frontière et procure une plus grande certitude et stabilité aux travailleurs et aux entreprises dans l’ensemble du marché nord-américain intégré. De façon générale, la modernisation de l’ALENA marque un important jalon dans les relations économiques du Canada avec les États-Unis et le Mexique.

L’ALENA a eu une incidence positive sur l’économie canadienne et a favorisé la mise en place d’un marché nord-américain stable, intégré et compétitif. L’entrée en vigueur de l’ALENA en 1994 a entraîné la création de la plus vaste zone de libre-échange du monde. En renforçant les règles et les procédures qui régissent les échanges commerciaux et les investissements en Amérique du Nord, cet accord a jeté des bases solides en vue de renforcer la prospérité du Canada et donné au reste du monde un excellent exemple des bienfaits qui sont susceptibles de découler de la libéralisation du commerce. Depuis 1994, l’ALENA a contribué à stimuler la croissance économique et à rehausser le niveau de vie de la population des trois pays membres. En particulier, l’ALENA a favorisé la mise en place d’un marché nord-américain intégré et concurrentiel, en procurant un environnement commercial sûr et prévisible aux fabricants, aux producteurs, aux investisseurs et aux consommateurs.

D’un point de vue trilatéral, l’ALENA a contribué à une hausse sans précédent des courants commerciaux en Amérique du Nord depuis son entrée en vigueur en 1994. Entre 1993 et 2018, le commerce total de marchandises a triplé entre le Canada et les États-Unis et a presque été multiplié par dix entre le Canada et le Mexique. Au total, les échanges trilatéraux de marchandises (le cumul des importations mutuelles réalisées entre les trois pays) ont augmenté pour se chiffrer à près de 1,2 billion de dollars de dollars américains en 2018.

Il était important que le Canada participe aux négociations visant à moderniser l’ALENA pour contrer l’effet négatif d’un retrait possible des États-Unis de cet accord et la menace que faisait planer sur les entreprises et les travailleurs canadiens l’imposition éventuelle de droits en application de l’article 232 de la loi américaine. Même si, dans l’ensemble, l’ALENA s’est avéré porteur de bienfaits sur le plan économique, le mécontentement suscité par les effets de la mondialisation et la suppression d’emplois a donné lieu à une certaine remise en question des avantages de la libéralisation du commerce et à des appels en faveur d’un plus grand protectionnisme commercial, en particulier aux États-Unis. Ce climat général défavorable au commerce a contribué à amener les États-Unis à menacer de se retirer de l’ALENA, ainsi qu’à imposer unilatéralement des droits sur les importations d’acier et l’aluminium (ce qui a engendré la prise de mesures de rétorsion par le Canada) et à faire planer la menace de frapper aussi les véhicules automobiles et les pièces d’automobiles de droits au titre de l’article 232 de leur loi. Dans ces circonstances, le Canada s’est trouvé devant deux options : 1) refuser de participer à des négociations et risquer que les États-Unis se retirent de l’ALENA ou 2) participer aux négociations en vue de défendre les intérêts canadiens et de moderniser l’ALENA. C’est dans ce contexte que le Canada a décidé d’engager des négociations avec les États-Unis en vue de moderniser cet accord. Le processus a été unique en son genre, puisqu’il a constitué la première initiative visant à actualiser à grande échelle un accord de libre-échange (ALE) du Canada. Les négociations se sont aussi déroulées à un moment complexe dans les relations commerciales trilatérales, ce qui a amené de nombreux politiciens, intervenants et membres du grand public à se prononcer en faveur de l’accord et des bienfaits économiques pouvant découler du libre-échange lorsqu’il se déroule dans des conditions équitables.

Le Canada a fixé ses objectifs de négociations sur la base de vastes consultations menées avec les provinces et les territoires, les entreprises canadiennes, les associations sectorielles, les syndicats, la société civile, des groupes autochtones, les jeunes et des universitaires. Dans l’ensemble, le gouvernement du Canada a obtenu l’avis de plus de 1 300 intervenants au sujet de la modernisation de l’ALENA entre février 2017 et décembre 2019. En vue de l’ouverture des négociations en août 2017, le gouvernement a aussi reçu plus de 47 000 communications écrites de Canadiens intéressés au sujet de leurs priorités pour les négociations. À la lumière de ces vastes consultations, le Canada s’est fixé trois grands objectifs dans ces négociations :

- préserver les dispositions importantes de l’ALENA et l’accès préférentiel aux marchés des États-Unis et du Mexique;

- moderniser et améliorer l’accord lorsqu’il est possible de le faire;

- procurer aux entreprises canadiennes un accès plus sûr et stable aux marchés des États-Unis et du Mexique.

Ces négociations ont été uniques en leur genre, et le Canada a dû faire face à une série de propositions non conventionnelles qui visaient à rééquilibrer l’accord en faveur des États-Unis. Ces propositions, qui auraient entraîné d’importants effets négatifs pour l’économie canadienne, comprennent : l’exigence d’un teneur de 50 % de contenu américain pour les automobiles; le démantèlement complet du système canadien de gestion de l’offre; l’élimination du mécanisme de groupes spéciaux binationaux prévus au chapitre 19 de l’ALENA pour régler les différends en matière de droits antidumping et compensateurs; la suppression de l’exception prévue dans le domaine de la culture; un mécanisme de règlement des différends entre États qui auraient rendu l’accord complètement inapplicable; un résultat dans le domaine des marchés publics qui aurait retiré l’accès prévu dans l’ALENA et défavorisé le Canada par rapport à tous les autres partenaires d’ALE des États-Unis; et la dénonciation automatique de l’accord après cinq ans (« clause d’extinction »). À l’extérieur du contexte des négociations, le Canada a aussi subi d’importantes pressions à la suite de l’imposition par les États-Unis de droits sur l’acier (25 %) et l’aluminium (10%) en mai 2018, en application de l’article 232 de la loi américaine (ce qui a touché des exportations canadiennes d’une valeur avoisinant 17,2 milliards de dollars vers les États-Unis). Les États-Unis ont aussi menacé d’imposer des droits analogues sur les produits automobiles canadiens, ce qui aurait grandement nui au secteur automobile du Canada, y compris les industries d’aval et d’amont.

Dès le début, le Canada a cherché à innover et a placé la barre haut dans les négociations en vue de surmonter ces nouveaux défis complexes. Dans plus de la moitié des domaines des négociations, le Canada a proposé des propositions complètes et ambitieuses pour moderniser l’ALENA, y compris en ce qui concerne le règlement des différends, les marchés publics, l’admission temporaire des gens d’affaires, le travail, l’environnement et la propriété intellectuelle. Certaines des propositions – en particulier dans le domaine des marchés publics – étaient les plus audacieuses qu’il ait jamais faites dans toute négociation d’un ALE. Le Canada a aussi joué un rôle actif pour proposer des améliorations à des éléments plus structurels ou techniques de l’ALENA, dans le but de simplifier les règles et les procédures, de réduire les formalités administratives et d’accroître la coopération trilatérale. Tout le long du processus, le Canada a travaillé de façon constructive pour dénouer les impasses, y compris en présentant des propositions novatrices pour régler les questions subsistantes et trouver de nouvelles voies pour faire avancer les discussions sur les points les plus épineux et inhabituels. En particulier, le Canada a proposé une nouvelle façon de procéder au sujet des règles d’origine pour le secteur automobile afin de faire porter les discussions sur les règles qui favoriseraient la production en Amérique du Nord, au lieu de la teneur exigée en contenu américain. Il a aussi suggéré un mécanisme de modernisation continu pour contrer les effets négatifs que pourrait avoir la clause d’extinction proposée après cinq ans. Enfin, il a présenté un mécanisme renforcé et exécutoire de règlement des différends, en réponse aux propositions qui auraient permis aux parties de ne pas tenir compte des décisions des groupes spéciaux, ce qui aurait rendu l’accord inapplicable.

Le résultat final obtenu dans l’ACEUM a permis au Canada d’atteindre ses grands objectifs : préserver les éléments clés de l’ALENA, moderniser et actualiser cet accord afin de faciliter l’accès et l’intégration du Canada à l’économie nord-américaine, assurer globalement un accès sûr et stable aux marchés et remédier aux effets négatifs des droits imposés sur l’acier et l’aluminium en application de l’article 232 de la loi américaine, ainsi que la menace de droits similaires pour les véhicules automobiles et les pièces d’automobiles. Le nouvel accord préserve l’accès en franchise de droits qui était prévu dans l’ALENA pour presque toutes les exportations canadiennes, consolide l’intégration du secteur automobile en Amérique du Nord, renforce l’avantage concurrentiel relatif du Canada à titre de lieu d’investissement pour la production d’automobiles et de pièces et ouvre de nouveaux débouchés dans le marché américain tout en préservant le système de gestion de l’offre du Canada. Le nouvel accord comprend aussi des dispositions modernisées qui correspondent à celles qui figurent dans les plus récents ALE du Canada, de manière à réduire les formalités administratives, à faciliter les échanges et à protéger le droit du gouvernement d’adopter des règlements dans l’intérêt public, y compris pour protéger la santé et la sécurité. Dans le cadre du résultat négocié, le Canada a obtenu d’être exempté des droits que les États-Unis pourraient imposer dans l’avenir sur les automobiles et les pièces au titre de l’article 232 de leur loi. Point important, comme condition à la mise en œuvre du nouvel accord, le Canada a obtenu le 17 mai 2019 la levée des droits imposés sur l’aluminium et l’acier en application de l’article 232 de la loi américaine, ce qui a rétabli le libre-échange dans ces secteurs et éliminé un important obstacle à la participation du Canada dans les chaînes d’approvisionnement nord-américaines.

Un retrait des États-Unis de l’ALENA aurait eu des effets négatifs sur l’économie nord-américaine, en particulier dans le secteur automobile. Le maintien des droits imposés en application de l’article 232 de la loi américaine sur l’acier et l’aluminium et l’imposition de droits similaires sur les produits automobiles auraient causé un tort irréparable aux entreprises et aux travailleurs canadiens. Si les Américains se retiraient de l’ALENA, l’économie des trois parties en pâtirait. Le commerce entre le Canada et les États-Unis serait uniquement régi par les règles de l’OMC, tandis que les échanges entre le Canada et le Mexique continueraient de bénéficier du traitement préférentiel prévu par l’ALENA ou par l’Accord de partenariat transpacifique global et progressiste (PTPGP). Les échanges de marchandises entre le Canada et les États-Unis seraient assujettis aux droits de la nation la plus favorisée (NPF) prévus à l’OMC. Si le traitement NPF était appliqué, environ 40,5 % des exportations canadiennes vers les États-Unis et 66,7 % des exportations américaines au Canada bénéficieraient de la franchise de droits, ce qui signifie que le reste des échanges seraient assujettis aux taux de droits respectifs des deux pays. Le taux moyen pondéré de droits NPF est estimé à 1,7 % dans le cas des exportations du Canada vers les États-Unis et à 2,5 % dans le cas des expéditions américaines au Canada, mais des droits plus élevés s’appliqueraient à certains produits exportés par le Canada vers les États-Unis, dont les camions (25 %), les chaussures (jusqu’à 35 %) et les vêtements (jusqu’à 32 %). Dans les domaines du commerce des services et de l’investissement, les dispositions des accords de l’OMC auraient continué d’assurer une certaine certitude et sécurité pour les entreprises canadiennes actives aux États-Unis, à l’exception d’un changement de taille : le Canada et les États-Unis ne bénéficieraient plus du traitement préférentiel prévu dans le chapitre sur l’admission temporaire des hommes et des femmes d’affaires. Par conséquent, un plus grand nombre d’obstacles se poseraient à la frontière pour les ressortissants des deux parties, qui pourraient compliquer les voyages d’affaires ou les réinstallations temporaires dans un but commercial précis. De plus, les droits imposés par les États-Unis sur l’acier et l’aluminium canadiens au titre de l’article 232 de leur loi auraient été maintenus et le risque que ces droits soient étendus aux produits automobiles canadiens aurait augmenté.

Le résultat obtenu dans l’ACEUM préserve d’importants avantages conférés par l’ALENA, modernise les disciplines prévues dans cet accord et permet aux entreprises canadiennes de profiter plus facilement de l’accès préférentiel aux marchés américain et mexicain. En conséquence, les principaux éléments de l’ALENA seront préservés, et les obligations qui régissent le commerce nord-américain seront actualisées de façon à procurer plus de certitude et de stabilité aux entreprises et aux travailleurs, à réduire les formalités à la frontière et à faciliter le commerce, et ce, tout en répondant mieux aux intérêts de tous les Canadiens. À la suite de cet exercice de modernisation, il sera plus facile pour les exportateurs canadiens de se prévaloir du traitement tarifaire préférentiel prévu par l’accord. Ces gains seront cependant annulés en partie par l’élargissement de l’accès au marché canadien accordé dans des secteurs soumis à la gestion de l’offre et par l’établissement de règles d’origine plus restrictives pour les automobiles et les pièces, ce qui devrait accroître la fabrication de pièces d’automobiles en Amérique du Nord, mais aussi faire augmenter les coûts de production. Plus particulièrement, la mise en œuvre du résultat convenu dans l’ACEUM entraînera les effets suivants :

- L’accès en franchise prévu par l’ALENA sera préservé pour des exportations de biens industriels d’une valeur de 294,5 milliards de dollars et des exportations de produits énergétiques d’une valeur de 87,4 milliards de dollars à la fois vers les États-Unis et le Mexique, et des frais inutiles qui étaient perçus sur des exportations de produits énergétiques, ainsi que de textiles et de vêtements seront éliminés.

- L’accès en franchise sera assuré pour des exportations d’une valeur de 21,2 milliards de dollars de produits agricoles, de produits de la pêche et de produits forestiers vers les États-Unis et le Mexique, et les dispositions tournées vers l’avenir prévues au sujet de la biotechnologie agricole viendront assurer une plus grande transparence et établir des procédures pratiques et propres à faciliter le commerce en vue de permettre la mise en marché de produits sûrs.

- De nouveaux débouchés ont été créés pour le secteur agricole par l’élargissement de l’accès au marché pour les produits laitiers provenant tant du Canada que des États-Unis, pour le sucre et les produits contenant du sucre provenant du Canada, ainsi que pour la volaille les œufs provenant des États-Unis, et ce, tout en assurant le maintien du système canadien de gestion de l’offre.

- L’intégrité de la plateforme nord-américaine de production automobile a été préservée et renforcée, et de nouvelles mesures viendront favoriser l’utilisation de matériaux produits en Amérique du Nord, ce qui sera profitable aux secteurs canadiens de l’acier de l’aluminium, mais pourrait faire augmenter le coût global de production et diminuer la compétitivité par rapport aux producteurs de l’extérieur de l’Amérique du Nord.

- Le fait que les exportations canadiennes de véhicules automobiles et de pièces d’automobiles seront exemptées des droits imposés au titre de l’article 232 de la loi américaine procurera une plus grande certitude aux entreprises et aux travailleurs du Canada, ce qui s’ajoute à la levée des droits que les États-Unis appliquaient sur l’acier et l’aluminium.

- Les échanges seront facilités à la frontière, car les exportateurs auront moins de formalités à accomplir et ils seront davantage assurés de pouvoir acheminer leurs produits sur les marchés sans subir de retards inutiles et arbitraires; les entreprises canadiennes pourront donc se prévaloir plus facilement du traitement préférentiel prévu par l’accord pour profiter des débouchés qui s’offrent dans les marchés de l’ACEUM.

- Le mécanisme de groupes spéciaux binationaux prévus au chapitre 19 de l’ALENA pour régler les différends en matière de recours commerciaux a été préservé, ce qui protège les entreprises et les travailleurs canadiens contre l’application déloyale de droits antidumping et compensateurs, particulièrement dans l’industrie du bois d’œuvre.

- Les fournisseurs de services canadiens bénéficieront d’un accès plus sûr et prévisible pour leurs exportations d’une valeur de 68,0 milliards de dollars vers les États-Unis et le Mexique, notamment grâce à la modernisation des disciplines sur le commerce des services et les télécommunications et à l’ajout d’un chapitre sur le commerce numérique.

- Les engagements relatifs à l’admission temporaire maintiennent l’accès préférentiel dont bénéficient les gens d’affaires canadiens aux États-Unis et au Mexique, ce qui est essentiel pour permettre aux investisseurs canadiens de se rendre sur place pour superviser leurs investissements et aux fournisseurs de service canadiens d’être admis dans le marché pour aller y remplir des contrats.

- L’exception prévue dans le domaine de la culture dans l’ALENA a été préservée, de sorte que le Canada conserve toute latitude pour mettre en œuvre des programmes qui soutiennent le rayonnement de notre identité linguistique et culturelle.

- Des règles plus prévisibles s’appliqueront aux investissements en Amérique du Nord, tandis que la suppression du mécanisme de règlement des différends entre investisseurs et États éliminera le risque de devoir verser des indemnisations dans l’avenir, puisque de telles procédures ont coûté jusqu’ici plus de 275 millions de dollars aux contribuables canadiens en indemnités et en frais d’avocats.

- Les partenaires du Canada seront tenus d’assurer un degré élevé de protection à l’égard des travailleurs et de l’environnement, ce qui aidera à réduire les disparités en Amérique du Nord et à assurer qu’aucun pays partie ne dérogera à ses lois sur le travail et sur l’environnement dans le but d’attirer des échanges commerciaux ou des investissements.

- Un mécanisme de réaction rapide novateur a été établi entre le Canada et le Mexique en vue d’examiner la mesure dans laquelle les lois nationales sur le travail sont respectées en ce qui concerne le droit à la négociation collective et à liberté d’association et de remédier sans tarder à tout manquement à ces égards.

- Le mécanisme de règlement entre États a été renforcé afin d’assurer que les différends entre les parties sont réglés efficacement et que les entreprises canadiennes peuvent continuer de bénéficier du traitement préférentiel prévu par l’accord.

- Les PME, les femmes et les Autochtones profiteront de plus de possibilités de participer au commerce nord-américain et d’en bénéficier.

La mise en œuvre de l’ACEUM assure des gains de PIB de l’ordre de 6,8 milliardFootnote 2 de dollars (5,1 milliards de dollars américains), ou 0.249%, qui seraient perdus dans l’éventualité d’un retrait des États-Unis de l’ALENA. Pour ce qui est des effets sur l’économie canadienne qu’il est possible de quantifier, la présente analyse s’est concentrée sur l’incidence des nouvelles règles d’origine pour le secteur automobile, des nouveaux contingents tarifaires établis pour certains produits agricoles, des exigences quant au lieu où les données doivent être conservées dans le secteur des services financiers, ainsi que de certaines dispositions concernant l’administration des douanes et la facilitation des échanges, ainsi que les procédures d’origine. Dans le secteur automobile, on s’attend à ce que les résultats obtenus stimulent la production au Canada et en Amérique du Nord, tout en entraînant l’achat de pièces plus chères provenant de l’intérieur de la région. Les fabricants de pièces d’automobiles et les secteurs de l’acier et de l’aluminium du Canada bénéficieraient de cette activité accrue, qui risque cependant de faire augmenter le coût total de la production de pièces d’automobiles et des véhicules complets assemblés.

Sur le plan du marché du travail, l’ACEUM assure le maintien de près de 38 000 emplois qui auraient autrement été perdus, tout en préservant les gains relatifs au salaire réel pour les travailleurs canadiens, en particulier les opérateurs de machinerie, les travailleurs manuels et les travailleurs du secteur de la vente. De plus, du point de vue de l’égalité hommes-femmes, les emplois conservés seraient répartis presque également entre les hommes et les femmes : 18 708 emplois préservés pour les hommes et 18 853 emplois préservés pour les femmes. Dans l’ensemble, ces résultats devraient avoir une incidence positive sur les emplois pour la classe moyenne et réduire les inégalités de revenu au Canada.

En conclusion, les résultats d’analyse découlant des modélisations économiques autorisent à penser que l’ACEUM aura des retombées économiques positives pour l’économie canadienne comparativement à un scénario où les États-Unis se retireraient de l’ALENA et continueraient à imposer des droits au titre de l’article 232 sur les produits de l’acier et l’aluminium du Canada. Point important, la mise en œuvre de l’ACEUM préservera l’accès du Canada aux marchés américain et mexicain, de même que des gains économiques, des emplois et des revenus qui auraient autrement pu être perdus au Canada.

Introduction

Affaires mondiales Canada a préparé le présent rapport en se fondant sur une évaluation des effets économiques probables de l’ACEUM sur l’économie canadienne. Le rapport donne un bref aperçu historique des résultats commerciaux du Canada sous le régime de l’ALECEU et de l’ALENA afin de mettre en lumière l’importance de ces accords sur le plan économique pour le Canada. Le rapport présente ensuite une vue d’ensemble des résultats obtenus dans l’ACEUM, et de leurs retombées économiques potentielles, lorsque comparée à un point de référence sans ALENA, en vertu duquel les États-Unis se retirent de l’ALENA et continuent d’imposer des droits sur l’acier et l’aluminium conformément à l’article 232. Dans le contexte de cette évaluation, l’analyse a porté sur les effets probables sur le produit intérieur brut (PIB) du Canada, les exportations et les importations, et des secteurs particuliers, de même que sur les implications possibles en ce qui concerne le marché du travail, l’égalité hommes-femmes, et les jeunes.

Résultats commerciaux du Canada sous le régime de l’ALECEAU et de l’ALENA

Commerce avec les États-Unis

À la suite de l’entrée en vigueur de l’ALECEU en 1989, le commerce canado-américain a affiché une croissance considérable. La mise en œuvre de l’ALENA en 1994 a permis au commerce bilatéral de croître à un rythme accéléré, malgré un ralentissement de la cadence de la croissance dans les années 2000. En 2018, le Canada a exporté vers les États-Unis pour 438,3 milliards de dollarsFootnote 3 de marchandises au total, soit quatre fois plus qu’en 1989, où ses exportations s’établissaient à 101,6 milliards de dollars. Cette progression spectaculaire des exportations du Canada à destination d’un seul pays est sans précédent.

Depuis 1989, les importations de marchandises du Canada en provenance des États-Unis ont aussi enregistré une vigoureuse croissance, passant d’une valeur de 88,1 milliards de dollars en 1989 à 304,7 milliards de dollars en 2018, soit une augmentation nette de 216,6 milliards de dollars (voir la figure 1).

Source : Statistique Canada. Tableau 12-10-0011-01 – Commerce international de marchandises pour tous les pays et les principaux partenaires commerciaux, mensuel (x 1 000 000).

Version texte

Figure 1 : Commerce de marchandises entre le Canada et les États-Unis, 1981-2018, $ milliards

L’ALECEU entre en vigueur en 1989

L’ALENA entre en vigueur en 1994

| Année | Exportations | Importations |

|---|---|---|

| 1981 | 55,5 | 53,6 |

| 1982 | 57,7 | 46,9 |

| 1983 | 66,0 | 52,9 |

| 1984 | 84,9 | 66,5 |

| 1985 | 93,1 | 72,0 |

| 1986 | 93,2 | 75,2 |

| 1987 | 94,5 | 76,7 |

| 1988 | 100,9 | 86,0 |

| 1989 | 101,6 | 88,1 |

| 1990 | 111,6 | 87,9 |

| 1991 | 109,7 | 86,4 |

| 1992 | 125,7 | 96,5 |

| 1993 | 150,7 | 113,8 |

| 1994 | 183,3 | 137,3 |

| 1995 | 207,8 | 150,7 |

| 1996 | 223,2 | 157,0 |

| 1997 | 243,9 | 184,4 |

| 1998 | 269,9 | 203,6 |

| 1999 | 308,1 | 215,6 |

| 2000 | 359,3 | 229,7 |

| 2001 | 351,8 | 218,3 |

| 2002 | 345,4 | 218,5 |

| 2003 | 326,8 | 203,8 |

| 2004 | 348,1 | 209,0 |

| 2005 | 365,7 | 215,2 |

| 2006 | 359,1 | 217,8 |

| 2007 | 355,6 | 220,9 |

| 2008 | 375,5 | 227,2 |

| 2009 | 270,1 | 186,8 |

| 2010 | 298,6 | 203,3 |

| 2011 | 329,8 | 221,3 |

| 2012 | 339,1 | 233,9 |

| 2013 | 357,9 | 247,8 |

| 2014 | 404,7 | 278,5 |

| 2015 | 402,2 | 285,3 |

| 2016 | 394,2 | 278,2 |

| 2017 | 414,3 | 288,3 |

| 2018 | 438,3 | 304,7 |

Par suite de la mise en œuvre de l’ALECEU et de l’ALENA, il s’est produit une remarquable évolution dans l’orientation des échanges commerciaux du Canada, ainsi que dans la structure de son économie. En particulier, l’économie canadienne est devenue considérablement plus axée sur le commerce extérieur et intégrée à l’économie nord-américaine. Au début des années 2000, les États-Unis étaient la destination de 87 % des exportations de marchandises du Canada dans le monde, alors que cette proportion s’établissait à 60 % au début des années 1980. L’importance relative des États-Unis à titre de marché d’exportation du Canada a quelque peu décliné depuis le début des années 2000, mais ils demeuraient néanmoins la destination de 75 % des expéditions de marchandises du Canada dans le monde en 2018.

La part occupée par les exportations de marchandises dans le PIB du Canada est passée de 21 % à la fin des années 1980 à un sommet de près de 30 % en 2008 (avant la crise financière), pour ensuite tomber à 26,3 % en 2018.

Commerce avec le Mexique

L’ALENA a eu des effets considérables, mais inégaux, sur la relation commerciale Canada-Mexique, en ce sens que les importations de marchandises du Canada en provenance du Mexique ont crû plus rapidement que les exportations de marchandises vers ce pays. Les importations totales en provenance du Mexique, qui progressaient déjà avant l’ALENA, ont connu une forte expansion après l’entrée en vigueur de celui-ci. Les importations totales en provenance du Mexique ont presque décuplé, passant de 3,7 milliards de dollars en 1993 à 36,8 milliards de dollars en 2018. Pendant la même période, la valeur totale des exportations du Canada vers le Mexique a elle aussi décuplé, passant de 0,8 milliard à 8,2 milliards de dollars (voir la figure 2).

Source : Statistique Canada. Tableau 12-10-0011-01 – Commerce international de marchandises pour tous les pays et les principaux partenaires commerciaux, mensuel (x 1 000 000).

Version texte

Figure 2 : Commerce de marchandises entre le Canada et le Mexique, 1981-2018, $ milliards

L’ALENA entre en vigueur en 1994

| Année | Exportations | Importations |

|---|---|---|

| 1981 | 0,7 | 1,0 |

| 1982 | 0,5 | 1,0 |

| 1983 | 0,4 | 1,1 |

| 1984 | 0,4 | 1,4 |

| 1985 | 0,4 | 1,3 |

| 1986 | 0,4 | 1,2 |

| 1987 | 0,5 | 1,2 |

| 1988 | 0,5 | 1,3 |

| 1989 | 0,6 | 1,7 |

| 1990 | 0,7 | 1,7 |

| 1991 | 0,6 | 2,6 |

| 1992 | 0,8 | 2,8 |

| 1993 | 0,8 | 3,7 |

| 1994 | 1,1 | 4,5 |

| 1995 | 1,2 | 5,4 |

| 1996 | 1,3 | 6,0 |

| 1997 | 1,3 | 7,0 |

| 1998 | 1,5 | 7,7 |

| 1999 | 1,6 | 9,5 |

| 2000 | 2,0 | 12,1 |

| 2001 | 2,8 | 12,1 |

| 2002 | 2,4 | 12,7 |

| 2003 | 2,2 | 12,2 |

| 2004 | 3,1 | 13,4 |

| 2005 | 3,4 | 14,6 |

| 2006 | 4,4 | 16,0 |

| 2007 | 5,0 | 17,2 |

| 2008 | 5,8 | 17,9 |

| 2009 | 4,8 | 16,5 |

| 2010 | 5,0 | 22,1 |

| 2011 | 5,5 | 24,6 |

| 2012 | 5,4 | 25,5 |

| 2013 | 5,4 | 26,7 |

| 2014 | 5,7 | 28,8 |

| 2015 | 6,6 | 31,2 |

| 2016 | 7,6 | 33,2 |

| 2017 | 7,9 | 35,5 |

| 2018 | 8,2 | 36,8 |

Commerce des services

Le commerce du Canada avec les États-Unis et le Mexique dans le secteur des services a fortement progressé sous le régime de l’ALECEU et de l’ALENA. Les importations de services du Canada en provenance des États-Unis ont affiché une croissance continue depuis 1981 : de 15,2 milliards de dollars en 1988, elles ont atteint une valeur de 78,7 milliards de dollars en 2018. Une croissance similaire est observée à l’égard des exportations de services du Canada vers les États-Unis, dont la valeur totale est passée de 11,4 milliards de dollars en 1988 à 66,6 milliards de dollars en 2018 (voir la figure 3).

Source : Statistique Canada. Tableau 36-10-0014-01 – Balance des paiements internationaux, compte courant et compte capital, annuel (x 1 000 000).

Version texte

Figure 3: Commerce de services entre le Canada et les États-Unis, 1981-2018, $ milliards

L’ALECEU entre en vigueur en 1989

L’ALENA entre en vigueur en 1994

| Année | Exportations | Importations |

|---|---|---|

| 1981 | 5,61 | 8,357 |

| 1982 | 5,439 | 8,727 |

| 1983 | 6,278 | 9,583 |

| 1984 | 7,314 | 10,514 |

| 1985 | 8,544 | 11,454 |

| 1986 | 10,165 | 13,096 |

| 1987 | 10,318 | 13,648 |

| 1988 | 11,353 | 15,161 |

| 1989 | 11,532 | 17,445 |

| 1990 | 12,076 | 20,223 |

| 1991 | 12,511 | 22,22 |

| 1992 | 13,337 | 23,41 |

| 1993 | 15,275 | 24,964 |

| 1994 | 17,531 | 25,685 |

| 1995 | 19,124 | 27,132 |

| 1996 | 21,339 | 30,138 |

| 1997 | 24,022 | 31,409 |

| 1998 | 28,615 | 33,758 |

| 1999 | 32,143 | 37,112 |

| 2000 | 36,681 | 41,066 |

| 2001 | 36,626 | 40,286 |

| 2002 | 38,54 | 41,642 |

| 2003 | 37,906 | 42,75 |

| 2004 | 40,452 | 44,577 |

| 2005 | 42,672 | 46,627 |

| 2006 | 41,619 | 47,952 |

| 2007 | 42,747 | 50,663 |

| 2008 | 45,257 | 55,143 |

| 2009 | 43,535 | 54,722 |

| 2010 | 43,109 | 57,784 |

| 2011 | 45,867 | 60,551 |

| 2012 | 45,588 | 61,986 |

| 2013 | 51,681 | 66,917 |

| 2014 | 54,221 | 68,628 |

| 2015 | 58,343 | 71,484 |

| 2016 | 61,504 | 73,412 |

| 2017 | 63,732 | 75,788 |

| 2018 | 66,55 | 78,682 |

Les importations de services du Canada en provenance du Mexique ont augmenté graduellement depuis la mise en œuvre de l’ALENA en 1994. Les exportations de services du Canada vers ce pays ont aussi crû graduellement, mais plus lentement à partir de 2006. La valeur totale des importations de services depuis le Mexique est passée de 0,4 milliard de dollars en 1993 à 2,9 milliards de dollars en 2018, tandis que celle des exportations de services du Canada vers le Mexique est passée de 0,2 milliard de dollars en 1993 à 1,4 milliard de dollars en 2018 (voir la figure 4).

Source : Statistique Canada. Tableau 36-10-0007-01 – Transactions internationales de services, par certains pays, annuel (x 1 000 000) et Tableau 36-10-0024-01 – Balance des paiements internationaux, compte courant, services par principaux partenaires commerciaux, trimestriel (x 1 000 000).

Version texte

Figure 4: Commerce de services entre le Canada et le Mexique, 1990-2018, $ milliards

L’ALENA entre en vigueur en 1994

| Année | Exportations | Importations |

|---|---|---|

| 1990 | 0,123 | 0,447 |

| 1991 | 0,128 | 0,393 |

| 1992 | 0,178 | 0,427 |

| 1993 | 0,179 | 0,438 |

| 1994 | 0,185 | 0,446 |

| 1995 | 0,21 | 0,448 |

| 1996 | 0,283 | 0,496 |

| 1997 | 0,23 | 0,647 |

| 1998 | 0,342 | 0,717 |

| 1999 | 0,368 | 0,722 |

| 2000 | 0,439 | 0,897 |

| 2001 | 0,521 | 0,913 |

| 2002 | 0,814 | 0,889 |

| 2003 | 0,7 | 1,015 |

| 2004 | 0,735 | 1,029 |

| 2005 | 0,692 | 1,215 |

| 2006 | 0,854 | 1,172 |

| 2007 | 0,916 | 1,389 |

| 2008 | 0,967 | 1,573 |

| 2009 | 0,779 | 1,829 |

| 2010 | 0,753 | 2,089 |

| 2011 | 0,8 | 2,127 |

| 2012 | 0,989 | 2,338 |

| 2013 | 0,941 | 2,459 |

| 2014 | 0,966 | 2,652 |

| 2015 | 1,053 | 3,068 |

| 2016 | 1,28 | 3,087 |

| 2017 | 1,499 | 3,303 |

| 2018 | 1,42 | 2,91 |

Investissement

Les investissements directs étrangers entre le Canada et les États-Unis ont connu une progression exceptionnelle en valeur absolue depuis la mise en œuvre de l’ALECEU et de l’ALENA. Alors que le stock d’investissement direct des États-Unis au Canada a crû de manière continue – pour atteindre 406 milliards de dollars en 2018 –, le stock d’investissement direct du Canada aux États-Unis a fortement augmenté depuis 2012 pour se chiffrer à 595 milliards de dollars en 2018 (voir la figure 5).

Source : Statistique Canada. Tableau 36-10-0008-01 – Bilan des investissements internationaux, investissements directs canadiens à l’étranger et investissements directs étrangers au Canada, par pays, annuel (x 1 000 000).

Version texte

Figure 5: Investissements directs étrangers entre le Canada et les États-Unis, 1987-2018, $ milliards

| Année | Investissements directs canadiens aux États-Unis | Investissements directs américains au Canada |

|---|---|---|

| 1987 | 48,876 | 74,022 |

| 1988 | 51,025 | 76,049 |

| 1989 | 56,578 | 80,427 |

| 1990 | 60,049 | 84,089 |

| 1991 | 63,379 | 86,396 |

| 1992 | 64,502 | 88,161 |

| 1993 | 67,677 | 90,600 |

| 1994 | 77,987 | 102,629 |

| 1995 | 84,562 | 112,948 |

| 1996 | 93,939 | 121,943 |

| 1997 | 110,707 | 128,978 |

| 1998 | 133,267 | 146,893 |

| 1999 | 151,775 | 176,045 |

| 2000 | 177,943 | 193,651 |

| 2001 | 188,481 | 219,927 |

| 2002 | 199,992 | 231,566 |

| 2003 | 169,605 | 238,057 |

| 2004 | 198,460 | 243,328 |

| 2005 | 202,398 | 251,477 |

| 2006 | 224,020 | 265,096 |

| 2007 | 226,116 | 288,257 |

| 2008 | 290,830 | 292,364 |

| 2009 | 255,396 | 299,260 |

| 2010 | 251,342 | 317,746 |

| 2011 | 272,443 | 309,804 |

| 2012 | 275,598 | 307,967 |

| 2013 | 307,010 | 334,847 |

| 2014 | 346,484 | 351,788 |

| 2015 | 448,334 | 369,482 |

| 2016 | 490,233 | 376,760 |

| 2017 | 524,976 | 386,869 |

| 2018 | 594,994 | 406,051 |

Les investissements directs étrangers entre le Canada et le Mexique ont fortement augmenté au cours des dernières décennies. Le stock d’investissements directs canadiens au Mexique s’est chiffré à 22,5 milliards de dollars en 2018 (voir la figure 6), tandis que les investissements directs mexicains au Canada ont été plus modestes, leur stock ayant atteint 2,7 milliards de dollars en 2018Footnote 4.

Source : Statistique Canada. Tableau 36-10-0008-01 – Bilan des investissements internationaux, investissements directs canadiens à l’étranger et investissements directs étrangers au Canada, par pays, annuel (x 1 000 000)Footnote 5.

Version texte

| Année | Investissements directs canadiens au Mexique | Investissements directs mexicains au Canada |

|---|---|---|

| 1987 | 206 | 14 |

| 1988 | 201 | 31 |

| 1989 | 237 | 12 |

| 1990 | 245 | -13 |

| 1991 | 199 | -21 |

| 1992 | 451 | 60 |

| 1993 | 530 | 154 |

| 1994 | 1 073 | 177 |

| 1995 | 948 | 161 |

| 1996 | 1 933 | Aucune donnée |

| 1997 | 2 163 | Aucune donnée |

| 1998 | 2 864 | 117 |

| 1999 | 3 325 | 101 |

| 2000 | 3 857 | 215 |

| 2001 | 3 291 | 167 |

| 2002 | 3 201 | 182 |

| 2003 | 3 047 | 214 |

| 2004 | 2 649 | 287 |

| 2005 | 4 397 | 322 |

| 2006 | 5 157 | 232 |

| 2007 | 5 100 | 294 |

| 2008 | 4 781 | 285 |

| 2009 | 4 837 | 169 |

| 2010 | 4 902 | 191 |

| 2011 | 9 583 | 134 |

| 2012 | 10 109 | -38 |

| 2013 | 13 061 | 89 |

| 2014 | 13 762 | 1 500 |

| 2015 | 16 788 | 1 775 |

| 2016 | 17 604 | 2 847 |

| 2017 | 19 534 | 2 696 |

| 2018 | 22 495 | 2 730 |

Création et modification de courants commerciauxFootnote 6

De l’avis général, l’ALENA a bien fonctionné et a donné les résultats escomptés en venant développer les échanges commerciaux, augmenter l’investissement, stimuler la croissance économique, rehausser le niveau de vie et soutenir la mise en place d’un marché nord-américain intégré et concurrentielFootnote 7. La forte croissance du commerce des marchandises et des services, ainsi que de l’investissement entre les trois pays partenaires depuis la mise en œuvre de l’ALENA témoigne de son succès.

Même si l’ALENA demeure important pour le marché nord-américain, des éléments nouveaux aux États-Unis et au Canada ont érodé les avantages de cet accord sur le plan bilatéral. Par ces éléments nouveaux, il y a :

- la libéralisation du commerce multilatéral et les réductions tarifaires unilatérales;

- l’expansion des échanges commerciaux des États-Unis avec le reste du monde;

- la réorientation vers le sud de l’assise manufacturière des États-Unis.

La libéralisation du commerce multilatéral et les réductions tarifaires unilatérales auxquelles ont procédé les États-Unis et le Canada depuis 1994 ont amoindri l’importance que présentent aujourd’hui les taux de droits préférentiels prévus dans l’ALENA par rapport au moment où cet accord est entré en vigueur pour la première fois. Par exemple, la moyenne simple des taux de droits de la nation la plus favorisée (NPF) que le Canada applique aux produits non agricoles a diminué, pour passer de 9,3 % en 1989 à 2,1 % en 2018. Pendant la même période, la moyenne simple des taux de droits NPF appliqués par les États-Unis aux produits non agricoles a aussi décru, pour passer de 6,3 % à 3,1 % (voir la figure 7). Dans la pratique, cela signifie que l’ALENA procure aujourd’hui aux pays partenaires moins d’avantages préférentiels par rapport au traitement tarifaire accordé aux importations provenant des pays ne faisant pas partie de l’ALENA.

Source : Affaires mondiales Canada, Bureau de l’économiste en chef.

Version texte

Figure 7: Taux de droits NPF s’appliquant aux produits non agricoles: Moyenne simple des taux de droits NPF appliqués

Canada:- 1989: 9,3

- 2018: 2,1

- 1989: 6,3

- 2018: 3,1

L’expansion des échanges commerciaux des États-Unis avec le reste du monde, que ce soit sous le régime d’un ALE ou non, a érodé le traitement préférentiel dont bénéficie le Canada dans le marché américain. Cette situation est particulièrement évidente dans le cas de la Chine, même si celle-ci ne profite pas d’un traitement préférentiel dans le marché américain. La part occupée par la Chine dans les importations totales des États-Unis a considérablement augmenté, pour passer de 3,1 % en 1990 à 21,2 % en 2018. La part occupée par le Mexique dans les importations totales des États-Unis est aussi passée de 6,1 % à 13,6 % pendant la même période (voir la figure 8).

Données : Global Trade Atlas; Source : Affaires mondiales Canada, Bureau de l’économiste en chef

Version texte

Figure 8: Part occupée par les partenaires commerciaux majeurs dans les importations totales de marchandises des États-Unis , 1990-2018 (%)

| Année | UE28 | Chine | Mexique | Canada | Japon |

|---|---|---|---|---|---|

| 1990 | 20,3% | 3,1% | 6,1% | 18,5% | 18,1% |

| 1991 | 19,3% | 3,9% | 6,4% | 18,7% | 18,8% |

| 1992 | 19,3% | 4,8% | 6,6% | 18,5% | 18,2% |

| 1993 | 18,5% | 5,4% | 6,9% | 19,1% | 18,5% |

| 1994 | 18,4% | 5,8% | 7,5% | 19,4% | 17,9% |

| 1995 | 18,1% | 6,1% | 8,3% | 19,5% | 16,6% |

| 1996 | 18,4% | 6,5% | 9,2% | 19,8% | 14,6% |

| 1997 | 18,6% | 7,2% | 9,9% | 19,3% | 13,9% |

| 1998 | 19,8% | 7,8% | 10,4% | 19,1% | 13,3% |

| 1999 | 19,6% | 8,0% | 10,7% | 19,4% | 12,8% |

| 2000 | 18,7% | 8,2% | 11,2% | 18,8% | 12,0% |

| 2001 | 19,9% | 9,0% | 11,5% | 18,9% | 11,1% |

| 2002 | 20,1% | 10,8% | 11,6% | 18,0% | 10,5% |

| 2003 | 20,2% | 12,1% | 11,0% | 17,6% | 9,4% |

| 2004 | 19,3% | 13,4% | 10,6% | 17,5% | 8,8% |

| 2005 | 18,6% | 14,5% | 10,2% | 17,3% | 8,3% |

| 2006 | 17,9% | 15,5% | 10,7% | 16,3% | 8,0% |

| 2007 | 18,1% | 16,4% | 10,8% | 16,2% | 7,5% |

| 2008 | 17,5% | 16,2% | 10,3% | 16,1% | 6,6% |

| 2009 | 18,1% | 19,0% | 11,3% | 14,5% | 6,1% |

| 2010 | 16,7% | 19,1% | 12,0% | 14,5% | 6,3% |

| 2011 | 16,7% | 18,1% | 11,9% | 14,3% | 5,8% |

| 2012 | 16,8% | 18,7% | 12,2% | 14,2% | 6,4% |

| 2013 | 17,1% | 19,4% | 12,4% | 14,7% | 6,1% |

| 2014 | 17,9% | 19,9% | 12,6% | 14,8% | 5,7% |

| 2015 | 19,0% | 21,5% | 13,2% | 13,2% | 5,8% |

| 2016 | 19,0% | 21,2% | 13,4% | 12,7% | 6,0% |

| 2017 | 18,6% | 21,5% | 13,4% | 12,8% | 5,8% |

| 2018 | 19,2% | 21,2% | 13,6% | 12,5% | 5,6% |

L’assise manufacturière américaine s’est graduellement réorientée vers les États plus au sud, ce qui a eu une incidence négative sur les industries canadiennes en rendant plus difficile leur intégration dans les chaînes d’approvisionnement américaines. Par le passé, l’assise manufacturière des États-Unis se trouvait dans la partie nord du pays, le long des Grands Lacs.

La conjugaison de ces facteurs a fait en sorte que la part occupée par le Canada dans les importations totales des États-Unis a chuté, pour tomber d’un sommet de 20 % en 1996 à 12,5 % en 2018.

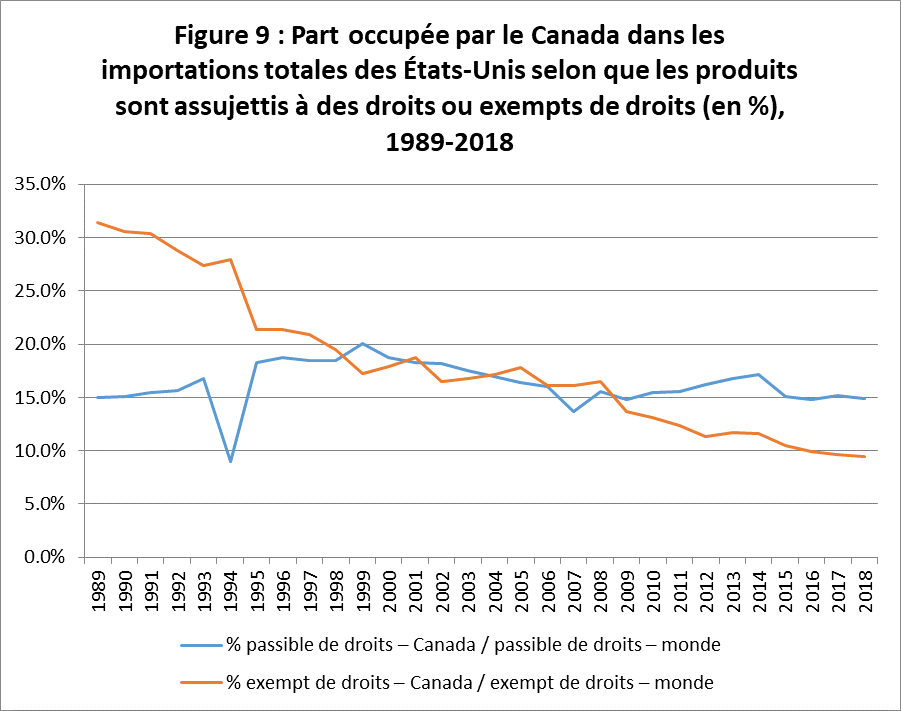

Il est difficile de discerner la véritable incidence des accords commerciaux sur la création de courants d’échanges si l’on se fonde sur les données globales relatives au commerce, puisque celles-ci portent sur tous les produits, et pas seulement ceux qui bénéficient d’un traitement préférentiel sous le régime de l’ALENA. Si l’on sépare les produits en deux groupes, soit, d’une part, les produits assujettis aux taux de droits NPF courants des États-Unis, mais exemptés des droits sous le régime de l’ALENA et, d’autre part, les produits bénéficiant de la franchise de droits selon le traitement NPF prévu par les règles de l’OMC, les avantages de l’ALENA ressortiraient clairement. Même si le Canada a vu diminuer au fil du temps sa part des importations totales des États-Unis dans le monde, le traitement préférentiel prévu par l’ALENA a aidé les exportateurs canadiens à limiter, dans le cas des produits assujettis à des droits, la concurrence exercée par les importations en provenance de pays ne faisant pas partie de l’ALENA. La figure 9 montre que la part de marché du Canada dans les importations américaines de produits assujettis à des droits est demeurée stable, malgré l’afflux de produits provenant de pays non membres de l’ALENA. En revanche, dans le cas des produits exempts de droits, la part de marché du Canada a chuté, pour passer de plus de 30 % en 1989 à moins de 10 % en 2018. Autrement dit, même si la part de marché globale du Canada dans les importations totales des États-Unis dans le monde est en baisse depuis plusieurs décennies, le traitement préférentiel prévu par l’ALENA a aidé à maintenir la part de marché du Canada aux États-Unis dans le cas des produits assujettis à des droits.

Données : Global Trade Atlas, Center for International Data (UC Davis), CNUCED, World Integrated Trade Solution, gouvernement du Canada, USITC Tariff Database; Source : Affaires mondiales Canada, Bureau de l’économiste en chef.

Version texte

Figure 9 : Part occupée par le Canada dans les importations totales des États-Unis selon que les produits sont assujettis à des droits ou exempts de droits (en %), 1989-2018

| Année | % passible de droits – Canada / passible de droits – monde | % exempt de droits – Canada / exempt de droits – monde |

|---|---|---|

| 1989 | 15,0% | 31,4% |

| 1990 | 15,1% | 30,5% |

| 1991 | 15,4% | 30,4% |

| 1992 | 15,6% | 28,8% |

| 1993 | 16,7% | 27,4% |

| 1994 | 9,0% | 27,9% |

| 1995 | 18,3% | 21,4% |

| 1996 | 18,7% | 21,4% |

| 1997 | 18,4% | 20,9% |

| 1998 | 18,4% | 19,5% |

| 1999 | 20,0% | 17,3% |

| 2000 | 18,8% | 17,9% |

| 2001 | 18,3% | 18,8% |

| 2002 | 18,2% | 16,5% |

| 2003 | 17,5% | 16,8% |

| 2004 | 17,0% | 17,1% |

| 2005 | 16,4% | 17,8% |

| 2006 | 16,0% | 16,1% |

| 2007 | 13,7% | 16,1% |

| 2008 | 15,5% | 16,5% |

| 2009 | 14,8% | 13,7% |

| 2010 | 15,4% | 13,1% |

| 2011 | 15,5% | 12,4% |

| 2012 | 16,2% | 11,3% |

| 2013 | 16,8% | 11,7% |

| 2014 | 17,2% | 11,6% |

| 2015 | 15,1% | 10,5% |

| 2016 | 14,8% | 9,9% |

| 2017 | 15,2% | 9,7% |

| 2018 | 14,9% | 9,4% |

Résumé des résultats de l’ACEUM

Le résultat global de l’ACEUM permet au Canada d’atteindre efficacement ses objectifs généraux de négociation, en ce sens que le nouvel accord préserve les éléments clés de l’ALENA, modernise et met à jour ce dernier afin d’appuyer l’accès et l’intégration du Canada à l’économie nord-américaine, et assure une stabilité et une prévisibilité importantes par rapport à la menace d’imposition de droits de douane en vertu de l’article 232 des États-Unis. Le nouvel accord préserve l’accès au marché pratiquement exempt de droits de de l’ALENA pour les exportations canadiennes, renforce l’intégration du secteur automobile nord-américain, consolide la position relative du Canada en tant que destination concurrentielle pour les investissements dans la production d’automobiles et de pièces automobiles et offre de nouvelles possibilités d’accès au marché des États-Unis tout en préservant le système canadien de gestion de l’offre. Le nouvel accord comprend également des dispositions modernisées qui sont conformes aux ALE les plus récents du Canada et qui aident à réduire les formalités administratives, à faciliter le commerce et à protéger le droit du gouvernement de réglementer dans l’intérêt public, notamment dans les domaines de la santé et de la sécurité. Un aperçu des principaux résultats de l’accord est présenté ci-dessous.

Traitement national et accès aux marchés

Le chapitre modernisé sur le traitement national et l’accès aux marchés pour les produits établit les disciplines fondamentales du commerce des produits, dans le but d’éliminer ou de réduire les obstacles à celui-ci. Ce chapitre prend appui sur les engagements existants entre les parties et renferme des dispositions concernant les restrictions à la circulation transfrontalière des produits, ainsi que le traitement de ces produits une fois qu’ils se trouvent sur le marché étranger. Le chapitre :

- maintient les engagements tarifaires actuels de l’ALENA, y compris ceux qui sont intégrés à l’ALECEU de 1989;

- maintient les obligations clés qui régissent le commerce de produits en Amérique du Nord, ce qui inclut les dispositions sur le traitement national, l’admission temporaire de produits, les restrictions à l’importation et à l’exportation, les redevances et les formalités administratives et les produits réadmis après des réparations ou des modifications;

- renferme des dispositions visant à accroître la transparence des procédures de délivrance de licences d’importation et d’exportation, de façon à assurer une plus grande certitude et prévisibilité à cet égard, ainsi que de nouvelles règles sur les obstacles non tarifaires au commerce des produits remanufacturés (à savoir, des produits usagés, mais qui demeurent fonctionnels et qui ont été réassemblés, remis en état ou réusinés de sorte que leur fonctionnement est identique ou semblable à celui d’un produit neuf).

Énergie

Les dispositions régissant le commerce des biens énergétiques, ainsi que d’autres activités dans le secteur de l’énergie, sont réparties dans l’ensemble de l’accord, plutôt que dans un chapitre spécifique comme c’était le cas dans l’ALENA. Il s’agit notamment de disciplines et de dispositions dans les domaines du traitement national et de l’accès aux marchés, des règles d’origine, des procédures douanières et de la facilitation des échanges, du commerce transfrontière des services et des investissements. En reconnaissance de l’importance du secteur de l’énergie en Amérique du Nord, l’ACEUM contient également une lettre d’accompagnement bilatérale exécutoire entre le Canada et les États-Unis sur les mesures de réglementation de l’énergie et la transparence en matière de réglementation. Les engagements contenus dans l’annexe à la lettre permettront d’accroître la transparence et la coopération en matière de réglementation dans le secteur nord-américain de l’énergie, et comprennent des disciplines concernant l’accès aux installations de transport d’électricité et aux réseaux de pipelines. Aspect important pour les exportateurs de pétrole canadiens, l’ACEUM traite un irritant de longue date par le biais d’une modification des règles d’origine qui permet l’utilisation de certains diluantsFootnote 8non originaires dans les pipelines pour le transport du pétrole brut, une demande de longue date de l’industrie canadienne.

L’ACEUM ne contient pas la disposition connue sous le nom de « clause de proportionnalité sur l’énergie ». Conformément à cette clause qui figurait dans l’ALENA initial, le Canada et les États-Unis avaient convenu de se donner mutuellement accès à une part proportionnelle des échanges commerciaux récents d’un produit énergétique en cas de restrictions à l’exportation imposées par le gouvernement.

Agriculture

Dans l’ACEUM, les produits agricoles et agroalimentaires canadiens continueront de bénéficier d’un accès en franchise de droits pour près de 89 % des lignes tarifaires agricoles américaines et 91 % des lignes tarifaires mexicaines. Pour ce qui est des 11 % qui restent des lignes tarifaires agricoles américaines, le Canada a obtenu un nouvel accès au marché sous la forme de contingents tarifaires (CT) ou par l’élimination des droits. Parmi les résultats obtenus, figurent l’accès supplémentaire au marché des États-Unis pour des produits laitiers, le sucre raffiné et les produits contenant du sucre, entre autres, ainsi qu’un accès amélioré pour la margarine faisant l’objet d’un commerce entre le Canada et les États-Unis. De leur côté, les États-Unis profiteront d’un nouvel accès au marché canadien pour un volume limité de certains produits laitiers, de volaille et d’œufs, sous le régime de CT. Fait important, le résultat préserve le système de gestion de l’offre du Canada.

L’ACEUM améliore l’ALENA dans divers domaines. Plus précisément, le Canada a obtenu divers résultats bénéfiques pour le secteur agricole, notamment un mécanisme de consultation permettant aux parties d’aborder les mesures internes qui pourraient avoir des effets de distorsion sur le commerce, des engagements qui reflètent le caractère unique de la vente de vins et de spiritueux au Canada, et des dispositions tournées vers l’avenir pour la biotechnologie agricole qui augmentent la transparence et établissent des approches pratiques qui facilitent le commerce afin d’assurer la mise en marché de produits sûrs.

Dans le cadre de l’accord global, le Canada a également consenti à ce qui suit :

- assurer l’élimination des classes de lait 6 et 7;

- veiller à ce que certains produits précédemment classés dans les classes 6 et 7 du lait soient tarifés en fonction d’un prix de référence américain, et à ce que d’autres produits soient reclassés en fonction de leur utilisation finale;

- établir un mécanisme pour surveiller les exportations de lait écrémé en poudre, de concentrés de protéines de lait et de préparations pour nourrissons; ces produits seront assujettis à une surtaxe si leurs exportations dépassent certains seuils;

- Autoriser l’attribution d’un grade de grain canadien officiel au blé cultivé aux États-Unis de variétés enregistrées au Canada

Produits laitiers

Dans l’ACEUM, les États-Unis obtiendront un accès additionnel en franchise de droits au marché canadien pour le lait, la crème, la poudre de lait écrémé, le beurre et la crème en poudre, le fromage et d’autres produits laitiers, sous le régime de nouveaux CT. Le Canada obtiendra aussi un accès réciproque en franchise de droits aux États-Unis pour les produits laitiers, sous la forme de CT. Les CT seront mis en œuvre graduellement, au moyen de six augmentations égales effectuées sur une période de cinq ans. Après la sixième année, un facteur de croissance de 1 % sera ajouté pendant une période de 13 ans par la suite (p. ex. la 7e année, le lait sera en franchise de droits jusqu’à concurrence de 50 000 tonnes métriques (tm) + 1 % = 50 500 tm).

Le Canada et les États-Unis ont également convenu dans le cadre de l’ACEUM d’éliminer les droits appliqués sur les produits à base de lactosérum dans un délai de 10 ans.

Volaille et œufs

Pour le poulet, l’ACEUM établit un CT en franchise de droits propre aux États-Unis de 57 000 tm qui sera appliqué progressivement à partir de 47 000 tm sur une période de cinq ans, assorti d’un facteur de croissance annuel de 1 % qui s’appliquera sur une période de 10 ans par la suite. Le volume maximal du CT sera atteint à la 16e année. Comme les engagements au titre de l’ALENA ne s’appliquent plus, l’engagement du Canada en matière d’accès mondial pour le poulet sera établi uniquement par le volume prévu dans son engagement dans le cadre de l’OMC.

Pour les œufs, l’ACEUM établit un CT en franchise de droits propre aux États-Unis équivalant à 10 millions de douzaines d’œufs, qui sera appliqué progressivement sur une période de cinq ans, assorti d’un facteur de croissance annuel de 1% qui s’appliquera sur une période de 10 ans par la suite. Le volume maximal du CT sera atteint à la 16e année. Comme les engagements au titre de l’ALENA ne s’appliquent plus, l’engagement du Canada en matière d’accès mondial pour les œufs sera établi uniquement par le volume prévu dans son engagement dans le cadre de l’OMC.

Pour le dindon, le Canada remplacera son engagement d’accès mondial aux termes de l’ALENA, qui correspond au volume le plus élevé entre soit une proportion de 3,5 % de la production prévue pour cette année-là, soit le volume prévu dans les engagements pris à l’OMC, par un nouvel engagement pris dans l’ACEUM. Le volume de ce nouvel engagement d’accès mondial sera déterminé chaque année et correspondra au volume le plus élevé entre soit une proportion de 3,5 % de la production intérieure de l’année précédente, soit l’engagement d’accès minimal du Canada dans le cadre de l’OMC. Pendant 10 ans après l’entrée en vigueur de l’accord, le Canada calculera la différence entre le volume correspondant à 3,5 % de la production intérieure de l’année précédente et à 3,5 % de la production intérieure prévue pour l’année en cours. Si la différence dépasse 1 000 tm, le Canada limitera l’accès à un volume maximal équivalant à 3,5 % de la production intérieure prévue pour cette année-là plus 1 000 tm.

Pour les œufs d’incubation de poulet à chair et poussins, le Canada continuera d’assurer le même accès global que celui prévu dans une entente conclue à ce sujet en 1990 entre le Canada et les États-Unis. L’accès annuel du Canada continuera à correspondre au volume le plus élevé entre soit une proportion de 21,1 % de la production intérieure prévue cette année-là, soit le volume de l’engagement du Canada dans le cadre de l’OMC.

Sucre et produits contenant du sucre

Dès l’entrée en vigueur de l’ACEUM, les États-Unis accorderont au Canada de nouveaux CT qui lui sont propres et qui permettront l’exportation en franchise de droits de 9 600 tm de sucre raffiné et de 9 600 tm de produits contenant du sucre. L’ACEUM maintiendra également l’accès existant du Canada aux États-Unis pour 10 300 tm de sucre raffiné et 59 250 tm de produits contenant du sucre; cet accès maintenant prévu dans l’ACEUM découlait d’un protocole bilatéral conclu en 1997 entre le Canada et les États-Unis.

Margarine

Le Canada éliminera ses droits hors contingent sur la margarine importée des États-Unis sur une période de cinq ans, tandis que les États-Unis élimineront leurs droits hors contingent sur les mélanges comestibles semblables à la margarine au cours de la même période. De plus, la margarine produite à partir d’huile de palme non originaire pourra désormais bénéficier d’un traitement tarifaire préférentiel entre le Canada et les États-Unis, ce qui n’était pas le cas selon la règle d’origine spécifique à ce produit qui était prévue dans l’ALENA.

Règles d’origine

Les règles d’origine sont les critères qui permettent de déterminer si un produit a fait l’objet d’une production suffisante dans la zone de libre-échange pour donner droit au traitement tarifaire préférentiel. Ces règles permettent d’assurer que ce sont les producteurs établis dans les pays de l’ALE qui bénéficient principalement de l’accord. Dans l’ACEUM, les règles d’origine de l’ALENA ont été modernisées et, dans certains cas, renforcées. C’est particulièrement vrai dans le domaine des automobiles et des pièces automobiles.

Règles d’origine pour le secteur automobile

Par comparaison avec l’ALENA, les règles d’origine de l’ACEUM pour les produits automobiles sont nettement renforcées, et de nouvelles exigences relatives à l’origine ont été ajoutées pour les véhicules utilitaires légers et les camions lourds. Le nouveau régime de règles d’origine pour le secteur automobile comporte également des changements à la méthode de calcul de la teneur en valeur régionale (TVR).

Il est important de noter que l’ACEUM apporte des modifications importantes aux critères que les fabricants d’automobiles et de pièces automobiles doivent remplir pour pouvoir bénéficier de la franchise de droits. Ces changements comprennent l’élimination de l’exigence de « traçabilité » de l’ALENA qui oblige les entreprises à suivre la valeur de certaines matières non originaires utilisées dans la production, indépendamment de la quantité de production que ces matières subissent en Amérique du Nord. L’exigence de traçabilité imposait aux fabricants d’automobiles et de pièces automobiles le fardeau de collecter des données sur les coûts auprès des fournisseurs. L’élimination de l’exigence de traçabilité signifie que les matériaux utilisés dans la construction automobile seront traités de la même manière que les matériaux utilisés dans la production de tous les autres biens.

Des approches novatrices sont adoptées en vue de simplifier le respect des nouvelles règles d’origine de l’ACEUM pour les produits automobiles. Par exemple, les constructeurs automobiles seront autorisés à certifier la conformité aux exigences relatives à l’acier et à l’aluminium d’origine à l’échelle de l’entreprise, ce qui élimine la nécessité de tenir des registres et d’établir des rapports traditionnels par usine ou par modèle.

L’ACEUM comprend également des exigences de teneur en valeur régionale beaucoup plus élevées que celles de l’ALENA, notamment un seuil de 75 % pour les véhicules et les pièces principales (moteurs, transmissions, carrosseries, essieux, systèmes de direction, systèmes de suspension et batteries lithium-ion), ainsi qu’un seuil de 70 % pour les pièces principales (p. ex. démarreurs, pare-chocs, freins et sièges), et de 65 % pour les pièces complémentaires (batteries, ensembles de câblage et instruments de mesure tels que les odomètres).

Modifications apportées aux règles d’origine pour le secteur automobile dans l’ACEUM

Pour les véhicules utilitaires légers, les moteurs et les transmissions utilisés dans la production de véhicules, l’ALENA exige une TVR de 62,5 %. Pour les camions lourds, les autobus, les tracteurs et les véhicules spécialisés (p. ex. ambulances, camions de pompiers), ainsi que la plupart des autres principales pièces d’automobiles, l’ALENA exige une TVR de 60 %. Les pièces d’automobiles résiduelles, dont de nombreuses composantes électroniques (p. ex. GPS, caméras), sont assujetties à une TVR de 50 %.

L’ACEUM porte à 75 % le seuil de la TVR exigée pour les véhicules légers et leurs « pièces essentielles » (à savoir, celles définies dans l’ACEUM comme les moteurs, les transmissions, les carrosseries, les essieux, les systèmes de direction, les systèmes de suspension et les batteries de pointe lorsqu’elles sont utilisées dans la propulsion de véhicules). Toutes les autres pièces d’automobiles principales, pour lesquelles une TVR de 60 % est actuellement exigée dans la plupart des cas en vertu de l’ALENA, verront ce taux augmenter pour passer à une TVR de soit 65 %, soit 70 %. Ces seuils relevés pour les véhicules et les pièces seront appliqués progressivement sur une période de trois ans.

L’ACEUM relève le seuil pour les camions lourds et leurs pièces principales, afin que la TVR exigée passe du taux actuel de 60 % à 70 %, au moyen d’une application progressive reportée sur sept ans. Point important, les voitures, autobus, tracteurs et véhicules spécialisés au diesel continueront d’être régis par les seuils actuels de l’ALENA (une TVR de 60 % ou de 62,5 %, selon le véhicule).

Nouvelles exigences prévues par les règles d’origine pour le secteur automobile dans l’ACEUM

Pour avoir droit au traitement tarifaire préférentiel prévu par l’ALENA, les véhicules légers doivent se conformer à une seule exigence : une TVR de 62,5 %. Dans l’ACEUM, les véhicules légers devront se conformer à cinq exigences :

- un TVR de 75 % pour le véhicule;

- toutes les pièces essentielles du véhicule doivent remplir les conditions requises pour être considérées comme originaires (à savoir se conformer à une TVR de 75 %);

- 70 % de l’acier acheté par un constructeur en vue d’être utilisé dans la production de véhicules doit être originaire de la zone de libre-échange;

- 70 % de l’aluminium acheté par un constructeur en vue d’être utilisé dans la production de véhicules doit être originaire de la zone de libre-échange (aucune période d’application progressive);

- une exigence relative à la teneur en valeur-travail (TVT), selon laquelle une proportion donnée des activités de production d’un constructeur automobile doit être réalisée par des ouvriers qui gagnent au moins 16 $ US l’heure, soit :

- une TVT de 40 % pour les voitures de promenade (appliquée progressivement sur trois ans);

- une TVT de 45 % pour les véhicules utilitaires légers (aucune période d’application progressive).

Les camions lourds seront assujettis aux exigences suivantes : un seuil de TVR de 70 % (appliqué progressivement sur sept ans), une proportion de 70 % d’acier et d’aluminium originaires et une exigence de TVT de 45 % (aucune période d’application progressive).

Aluminium et acier

L’ACEUM comprend de nouvelles dispositions précises qui auront un effet positif sur les secteurs canadiens de l’aluminium et de l’acier. L’ALENA n’avait pas de dispositions pour encourager l’utilisation de l’acier ou l’aluminium nord-américain. L’ALENA exige que les véhicules légers (c.‑à‑d., les véhicules de promenade et les véhicules utilitaires légers) aient un contenu d’origine de 62,5 % afin d’être admissibles au traitement en franchise. Lorsque l’ACEUM entrera en vigueur, les constructeurs automobiles devront se plier à une exigence selon laquelle 70 % de l’aluminium et de l’acier achetés en vue de la production de véhicules légers respectent les règles d’origine spécifiques en vertu de l’ACEUM. Cette exigence s’appliquera à l’achat d’aluminium et d’acier effectué par les constructeurs automobiles pour la production de leurs propres pièces et aux achats d’acier et d’aluminium destinés aux fabricants de pièces en vue de la fabrication de pièces. Les véhicules construits par les constructeurs automobiles qui ne pourront pas répondre à cette exigence ne seront pas admissibles au traitement en franchise en vertu du nouvel accord.

Bon nombre de constructeurs automobiles ont des activités d’estampage et de moulage pour fabriquer des pièces comme des panneaux de carrosserie et des blocs-moteurs, et ils achètent des tôles, des largets ou des lingots d’acier et d’aluminium à utiliser dans le cadre de leurs activités. Pour ces activités, seuls l’aluminium et l’acier produits au Canada, aux États‑Unis ou au Mexique seront comptabilisés dans l’atteinte de l’objectif de 70 %; l’aluminium et l’acier importés de l’extérieur de l’Amérique du Nord ne seront pas pris en compte dans le calcul. Plus précisément, en ce qui concerne la teneur en acier originaire exigée pour les voitures de promenade, les véhicules utilitaires légers et les camions lourds, les critères pour déterminer si l’acier est originaire seront renforcés sept ans après l’entrée en vigueur de l’accord. Ainsi, pour que l’acier puisse remplir les conditions requises afin d’être considéré comme originaire de l’Amérique du Nord sept ans après l’entrée en vigueur de l’accord, tous les procédés de fabrication de l’acier devront avoir lieu sur le territoire de l’une ou de plusieurs des parties, à l’exception des procédés métallurgiques comportant l’affinage d’additifs pour l’acier. Pour ce qui est de l’aluminium, 10 ans après l’entrée en vigueur de l’accord, les parties se sont engagées à réviser les règles d’origine applicables à l’exigence de teneur en aluminium de 70 % en vue de la renforcer. Cet engagement n’empêche pas les autres parties de réviser les règles d’origine applicables à l’aluminium en tout temps.

En plus des exigences relatives à l’aluminium et à l’acier, l’ACEUM comporte d’autres dispositions qui devraient avoir un effet positif sur les secteurs canadiens de l’aluminium et de l’acier. Plus précisément, l’accord contient des exigences renforcées en matière de contenu régional pour les pièces essentielles (moteurs, boîtes de vitesses, carrosseries, essieux, direction et suspension) et les pièces principales (y compris les pièces qui nécessitant beaucoup d’acier comme les freins, les paliers, les radiateurs, les pare‑chocs et les roues). L’ACEUM veut qu’il y ait 75 % de contenu régional pour les parties essentielles et 70 % pour les parties principales; ces chiffres étaient de 60 et de 62,5 % respectivement dans l’ALENA. Une augmentation des exigences en matière de contenu régional incitera autant les constructeurs automobiles que les fabricants de pièces à se servir d’aluminium et d’acier nord-américain pour produire ces pièces en vue de s’assurer d’être admissibles au traitement en franchise au titre du nouvel accord.

Indépendamment de l’ACEUM, le 17 mai 2019, le Canada a réussi à négocier avec les États-Unis l’élimination des droits imposés au titre de l’article 232 qui étaient de 10 et 25 % respectivement sur l’aluminium et l’acier canadiens. Dans le cadre de l’accord sur les droits imposés au titre de l’article 232, le Canada et les États-Unis ont convenu de mettre en œuvre des mesures efficaces pour empêcher l’importation d’aluminium et d’acier injustement subventionnés ou vendus à prix cassés et pour empêcher le transbordement de l’aluminium et de l’acier fabriqués à l’extérieur du Canada ou des États-Unis vers l’autre pays. S’inscrivant dans un objectif semblable, le Mexique a également entrepris de mettre en œuvre les mêmes mesures.

Dépenses liées à la teneur en valeur-travail (TVT)

L’exigence relative à la TVT est fondée sur trois types de dépenses : matières et fabrication, technologie, et montage.

- Dépenses liées aux matières et à la fabrication à rémunération élevée: proportion de la production d’un véhicule (à savoir, le coût net) effectuée dans des usines de montage des véhicules ou de fabrication de pièces où le taux salarial moyen des ouvriers (sans avantages sociaux) est d’au moins 16 $ US l’heure (minimum de 25 à 30 points de pourcentage des véhicules d’un producteur). Il s’agit de la seule dépense liée directement à la valeur de chaque véhicule individuel.

- Dépenses liées à la technologie à rémunération élevée: salaires que le producteur de véhicules verse annuellement à ses employés en recherche et développement et en technologies de l’information, exprimés en pourcentage des salaires totaux que le producteur verse annuellement (maximum de 10 points de pourcentage qui s’appliquent aux véhicules d’un producteur). Les salaires sont totalisés dans les diverses opérations d’un producteur de véhicules sur les trois territoires des parties à l’ACEUM.

- Dépenses liées au montage à rémunération élevée: dépenses se rapportant à l’usine de montage de moteurs, de transmissions ou de batteries de pointe d’un producteur, où le taux salarial moyen des ouvriers est d’au moins 16 $ US l’heure (maximum de 5 points de pourcentage qui s’appliquent aux véhicules d’un producteur).

Les producteurs de véhicules seront responsables en dernier ressort de certifier que leurs véhicules satisfont à l’exigence globale de la TVT.

Lettres d’accompagnement visant le secteur automobile

Les lettres d’accompagnement États-Unis–Canada visant le secteur automobile, entrées en vigueur le 30 novembre 2018, garantissent que les exportations canadiennes de véhicules de promenade et de pièces d’automobiles (sous réserve des limites quantitatives annuelles) et de véhicules utilitaires légers (p. ex. camionnettes) seront exemptées de toute mesure que les États-Unis pourraient imposer en vertu de l’article 232 de leur loi à l’égard de ces produits dans l’avenir. Si les États-Unis devaient imposer des mesures en vertu de l’article 232, les lettres d’accompagnement garantissent une exemption annuelle de ces mesures pour 2,6 millions de véhicules de promenade canadiens et des pièces d’automobiles canadiennes d’une valeur de 32,4 milliards de dollars américains. Les véhicules utilitaires légers sont entièrement exemptés de toute mesure en vertu de l’article 232 et ne font pas partie de l’exemption annuelle sur 2,6 millions de véhicules de promenade. Plus particulièrement, les limites de volume annuel pour les exemptions dépassent largement le nombre de véhicules de promenade et de pièces automobiles exportés par le Canada aux États-Unis, ce qui laisse de la place pour une future croissance.

Qu’ils soient originaires ou non originaires, les véhicules de promenade, les véhicules utilitaires légers et les pièces d’automobiles exportés du Canada aux États-Unis peuvent bénéficier de l’exemption. Toutefois, les produits non originaires demeureraient assujettis aux droits de douane appliqués par les États-Unis, mais ceux-ci ne doivent pas dépasser le taux de droit NPF qui était en vigueur le 1er août 2018. Cela signifie que les États-Unis ne peuvent pas appliquer de droits de douane supérieurs à 2,5 % aux véhicules de promenade ni des droits supérieurs à 25 % dans le cas des véhicules utilitaires légers.

Procédures d’origine

Les administrations douanières de chaque pays utilisent le chapitre sur les procédures d’origine (auparavant appelées procédures douanières) pour gérer les règles d’origine des produits afin de permettre aux acteurs commerciaux de bénéficier du traitement tarifaire préférentiel prévu dans l’ACEUM. Les procédures d’origine de l’ACEUM comportent des obligations dans des domaines tels que le certificat d’origine, la tenue de registres, la vérification de l’origine, les décisions anticipées, les recours, les sanctions et la coopération. Ainsi, le chapitre prescrit les processus nécessaires pour que les négociants tirent pleinement profit de l’ACEUM et fournit aux administrations douanières la méthodologie à suivre pour garantir que seuls les produits admissibles bénéficient de l’accord.

Les procédures d’origine ont été modernisées pour mieux les adapter à l’environnement commercial actuel et limiter les coûts administratifs pour les commerçants en prévoyant des processus électroniques, une participation accrue des commerçants à la certification et à la vérification, et un moyen plus simple de certifier l’origine des produits. Par exemple, il n’existe pas de format prescrit dans l’ACEUM pour signaler l’origine, mais il y a plutôt ensemble d’exigences minimales en matière de données; ces données peuvent être inscrites sur un document de format quelconque qui peut être rempli et soumis par voie électronique. En outre, tant l’exportateur que le producteur ou l’importateur peuvent établir un certificat d’origine et prendre part, en conséquence, à une vérification de l’origine. L’ACEUM favorise également l’application transparente et cohérente des règles d’origine en venant renforcer la coopération entre les parties à cet égard, notamment en ce qui concerne la vérification de l’origine du produit.

Produits textiles et vêtements

L’ACEUM comprend un nouveau chapitre distinct sur les règles d’origine et les procédures d’origine pour les produits textiles et les vêtements. Ce chapitre préservera l’accès des Canadiens aux marchés américain et mexicain, y compris les niveaux de préférence tarifaire dont bénéficient de nombreux producteurs canadiens, tout en incluant de nouvelles mesures destinées à encourager l’utilisation du fil à coudre, des élastiques étroits et du tissu pour poches nord-américains. Il en résulte une souplesse accrue pour les producteurs qui utilisent de petites quantités de matières non originaires, une mesure qui aidera ces produits à être admissibles à un traitement préférentiel. Le chapitre maintient les règles d’origine de l’ALENA fondées sur la provenance du fil, tout en assouplissant la démarche pour certains fils et tissus d’origine végétale de niche qui proviennent souvent d’autres pays que ceux du territoire de l’ACEUM. En outre, le chapitre élargit la disposition existante de l’ALENA dans le but d’établir une procédure spéciale afin qu’il soit plus facile pour les produits textiles et vêtements autochtones de remplir les conditions requises aux fins de la détermination de l’origine. Le chapitre comprend des dispositions uniques pour la mise en vigueur et pour une meilleure coopération entre les parties en vue d’une administration efficace des règles d’origine visant cette industrie. De plus, contrairement à l’ALENA, les niveaux de préférence tarifaire (NPT) sont maintenant exemptés de la taxe à l’ouvraison des marchandises aux États-Unis.

Administration des douanes et facilitation des échanges

Le nouveau chapitre sur l’administration des douanes et la facilitation des échanges s’appuie sur l’Accord de l’OMC sur la facilitation des échanges et vise à réduire le coût des transactions supporté par les négociants en venant simplifier, normaliser et moderniser les procédures douanières liées aux échanges pour faciliter la circulation des marchandises dans le territoire sous le régime de l’ACEUM. Le nouveau chapitre comprend des engagements qui permettront de rendre les procédures douanières plus prévisibles, cohérentes et transparentes. Les partenaires de l’ACEUM ont également convenu de continuer à collaborer, à échanger de l’information et à explorer de nouvelles façons novatrices de faciliter les échanges après l’entrée en vigueur de l’ACEUM.

Ce chapitre comprend aussi de nouveaux engagements et concepts visant à faciliter les échanges, comme :

- l’engagement pris par le Canada d’appliquer aux envois par service de messagers d’une valeur inférieure à 3 300 $ des formalités douanières simplifiées par rapport à celles exigées dans le cadre des procédures de déclaration officielle;

- des décisions anticipées sur les critères d’évaluation en douane conformément à l’Accord de l’OMC sur l’évaluation en douane;

- des mesures qui visent à rendre plus cohérents et prévisibles le classement tarifaire et l’évaluation en douane des marchandises;

- le maintien par chaque partie d’un guichet unique qui permet aux négociants de soumettre par voie électronique les documents requis aux fins de l’importation, à quelques exceptions près;

- l’obligation d’informer les importateurs lorsque la mainlevée de leurs marchandises est retardée;

- des dispositions qui permettent aux négociants de corriger les erreurs sans pénalité;

- des dispositions qui encouragent les fonctionnaires des douanes des trois pays à remplir leurs fonctions avec professionnalisme et intégrité.

Dans ce chapitre, les parties s’engagent aussi à coopérer pour s’aider mutuellement à assurer l’application de leurs lois et règlements visant les infractions douanières, ainsi que l’exactitude des demandes présentées en vue de bénéficier du traitement tarifaire préférentiel prévu dans l’ACEUM. Le chapitre engage en outre les parties à renforcer leurs efforts pour assurer l’application de l’accord et à intensifier leur coopération en vue de favoriser la conformité dans la région visée par l’ACEUM et d’aider les administrations douanières à détecter les actes frauduleux.