Comparution du Ministre de la Promotion des exportations, du Commerce international et du Développement économique devant le comité permanent du commerce international (CIIT) sur l’examen de l’ACEUM prévu pour 2026

Le 13 juin 2024

Publié : Le 26 septembre 2024

Table des matières

- Aperçu

- Tab A – ACEUM

- Mise en œuvre de l’ACEUM

- Examen de l’ACEUM prévu pour 2026

- Le commerce inclusif dans le cadre de l’ACEUM et des PME

- Travail, y compris le mécanisme de réaction rapide

- Environment

- Règles d’origine pour le secteur automobile de l’ACEUM

- Véhicules électriques

- Compétitivité nord-américaine

- Points litigieux dans le commerce canado-américain

- Irritants commerciaux entre le Canada et le Mexique

- L'acier et l'aluminium

- Tab B – Autres questions liées au commerce

- Tab C – Matériel supplémentaire

- Bilan d’ Équipe Canada

- Relations commerciales Canada-États-Unis

- Relations commerciales Canada-Mexique

- Survol du commerce Canada- États-Unis

- Survol du commerce Canada-Mexique

- Survol du commerce Canada-États-Unis-Mexique

- Rapport trimestriel sur l’économie et le commerce T4 2023

- Investissement étranger en Amériques du Nord

- Réimposition partielle du visa au Mexique

- Mesures syndicales possibles à l’agence des services frontaliers du Canada et à la compagnie des chemins de fer nationaux du Canada (et incidence sur la chaîne d’approvisionnement)

- La Inflation Reduction Act américaine et les investissements environnementAux

- Frais des visas « P » et « O » pour les artistes de spectacle aux États-Unis

Scénario de la réunion

- Vous comparaissez dans le cadre de l’étude du Comité sur l’examen de l’ACEUM prévu pour 2026.

- Avant votre comparution, le Comité aura tenu quatre autres réunions sur cette étude, entre le 30 mai et le 11 juin 2024.

- Votre comparution durera une heure, de 15 h 30 à 16 h 30.

- Les fonctionnaires suivants vous accompagnent en personne lors de la comparution et peuvent être appelés à répondre aux questions. Ils resteront pendant la deuxième heure, de 16 h 30 à 17 h 30 :

- Affaires mondiales Canada

- Rob Stewart, sous-ministre du Commerce international

- Aaron Fowler, sous-ministre adjoint délégué, Politique commerciale et négociations

- Mary‑Catherine Speirs, directrice générale, Direction générale de la politique commerciale et des négociations pour l’Amérique du Nord

- Mark Allen, directeur général, Amérique du Nord

- Agriculture et Agroalimentaire Canada

- Matthew Smith, négociateur en chef pour l’agriculture

- Affaires mondiales Canada

Contexte du comité

- Après vos remarques préliminaires de 5 minutes, le Comité passera à une série de questions.

- Première série

- Conservateurs (6 minutes)

- Libéraux (6 minutes)

- Bloc Québécois (6 minutes)

- NPD (6 minutes)

- Deuxième série

- Conservateurs (5 minutes)

- Libéraux (5 minutes)

- Bloc Québécois (deux minutes et demie – 2.5)

- NPD (deux minutes et demie – 2,5)

- Conservateurs (5 minutes)

- Libéraux (5 minutes)

- Première série

- Les séries de questions suivantes suivront l’ordre et le calendrier de la deuxième série.

Motion concernée

Le mardi 17 octobre 2023, il a été convenu, « Que, conformément à l’article 108(2) du Règlement, le Comité entreprenne une étude sur l’examen en cours de l’ACEUM qui aura lieu en 2026 afin d’aider à identifier les irritants commerciaux qui existent actuellement entre le Canada, les États-Unis et le Mexique et qui pourraient potentiellement créer des problèmes avant le processus d’examen s’ils ne sont pas résolus avant qu’il ait lieu, ainsi que les solutions possibles à ces irritants; que le comité invite le ministre du Commerce international et tout autre représentant gouvernemental et expert que le comité juge pertinent; que le comité tienne un minimum de 5 réunions; et que le comité fasse rapport de ses conclusions et recommandations à la Chambre. »

Membres et intérêts du comité

Plus récemment, en 2023-2024, le Comité s’est penché sur les sujets d’étude suivants :

- l’examen de l’ACEUM prévu pour 2026;

- les effets des politiques américaines et européennes d’importation de produits de la mer sur l’industrie de la pêche au Canada;

- le système Gestion des cotisations et des recettes de l’ASFC (GCRA);

- les négociations de libre-échange entre le Canada et l’Équateur;

- la grève de 2023 au port de Vancouver : impacts, réponses et innovations liées à des ports;

- le projet de règlementation sur les biocides au Canada : répercussions commerciales pour certains secteurs canadiens;

- les barrières non tarifaires dans les accords commerciaux internationaux actuels et futurs s’appliquant au Canada;

- le projet de loi C‑57 : Loi portant mise en œuvre de l’Accord de libre-échange entre le Canada et l’Ukraine de 2023;

- les droits compensateurs et antidumping imposés par les États-Unis sur les exportations canadiennes de certains produits de bois d’œuvre résineux;

- les considérations relatives à l’environnement et aux droits de la personne au sein des sociétés minières canadiennes à l’étranger;

- les répercussions commerciales potentielles de la loi « Inflation Reduction Act of 2022 » adoptée aux États-Unis sur certaines entreprises et certains travailleurs au Canada

- le projet de loi C-282, Loi modifiant la Loi sur le ministère des Affaires étrangères, du Commerce et du Développement (gestion de l’offre);

- les répercussions commerciales potentielles du transport de marchandises dans des conteneurs ferroviaires;

- l’interdiction de l’importation de biens liés au recours au travail forcé et l’élaboration d’une stratégie connexe.

Les questions posées par les membres du Comité lors des réunions précédentes ont porté sur les points suivants:

- Membres conservateurs – importation de biens liés au travail forcé; inclusion de dispositions relatives à la taxe carbone et à la tarification du carbone dans les accords de libre-échange du Canada; mises à jour sur l’état des différends relatifs au bois d’œuvre résineux à l’OMC; soutien aux chaînes d’approvisionnement canadiennes et à une stratégie de la chaîne d’approvisionnement; investissements dans les infrastructures canadiennes (ferroviaires, routières, maritimes, etc. ); garantir l’approvisionnement canadien en minéraux critiques et soutien à la fabrication de batteries au Canada; enjeux sanitaires et phytosanitaires avec l’UE et le Royaume-Uni; règles d’origine pour le secteur automobile; protection des investissements étrangers; soutien à l’industrie laitière; coopération Canada-États-Unis sur les chaînes d’approvisionnement; attraction des investissements étrangers; admission de Taïwan au PTPGP; débouchés pour le secteur de l’aluminium.

- Membres libéraux – relation économique entre le Canada et les États-Unis; programmes et services qui soutiennent divers secteurs canadiens; mécanismes de règlement des différends; diversification des marchés; répercussions des perturbations de la chaîne d’approvisionnement et stratégies d’atténuation; investissements directs étrangers; dispositions relatives à l’égalité des genres dans les accords de libre-échange du Canada; leadership mondial en matière de lutte contre les changements climatiques et initiatives gouvernementales pour la carboneutralité; impact des accords commerciaux du Canada et petites et moyennes entreprises; débouchés pour l’industrie sidérurgique; véhicules électriques et atteinte de la carboneutralité au Canada; sociétés minières canadiennes à l’étranger; bois d’œuvre résineux; débouchés pour le secteur canadien des technologies propres et des énergies renouvelables; diversification des exportations et croissance des échanges commerciaux en Afrique; Stratégie pour l’Indo-Pacifique; bureau pour l’agriculture et l’agroalimentaire à Manille, aux Philippines; et investissements du gouvernement dans l’infrastructure pour soutenir le commerce.

- Membres du Bloc Québécois – soutien à l’industrie forestière; mises à jour sur l’état des différends sur le bois d’œuvre résineux à l’OMC; droits compensateurs et antidumping sur le bois d’œuvre résineux; entrée de Taïwan au sein du PTPGP; chaînes d’approvisionnement canadiennes; accès aux chaînes d’approvisionnement internationales; mécanismes de règlement des différends; industrie aérospatiale; droits de la personne et normes environnementales dans les accords de libre-échange du Canada; et mesures de diligence raisonnable pour aborder le comportement des sociétés minières à l’étranger.

- Membre du NPD – relations entre le Canada et les États-Unis; maintien de la compétitivité du Canada dans l’industrie automobile (véhicules électriques) tout en luttant contre les changements climatiques; protection des droits de la personne et de l’environnement, en particulier dans les mines à l’étranger; protection des sociétés canadiennes et des investissements étrangers; minéraux critiques, production et recyclage des batteries.

Mot d’ouverture de MINT pour l’étude du CIIT sur l’examen de l’ACEUM en 2026 (5 minutes)

Introduction

Merci, Madame la Présidente. Bonjour à vous, aux vice-présidents et à tous les membres du comité.

Je tiens d’abord à souligner que je m’adresse à vous depuis le territoire traditionnel et non cédé du peuple algonquin Anishinaabe.

Je remercie le Comité permanent du commerce international de m’avoir invitée à faire le point sur le travail du gouvernement concernant l’Accord Canada–États-Unis–Mexique, l’ACEUM, et ce, à l’intention non seulement du comité, mais aussi de toute la population canadienne.

À titre de ministre de la Promotion des exportations, du Commerce international et du Développement économique, je m’efforce d’accroître l’accès du Canada aux marchés du monde entier, de l’Europe jusqu’aux Amériques, en passant par la région indo-pacifique et au-delà. Cependant, aucune relation n’est plus importante que celle que nous entretenons avec nos voisins, les États-Unis et le Mexique.

Relations commerciales de longue date entre le Canada et les États-Unis

De profonds liens économiques unissent le Canada et les États-Unis, compte tenu de leurs relations de longue date aux multiples facettes.

Depuis 1988, année où nous avons signé l’Accord de libre-échange historique entre le Canada et les États-Unis, le commerce et l’investissement fondés sur des règles prévisibles et exécutoires entre nos pays ont soutenu des millions d’emplois et contribué à ce que les biens et les personnes circulent en toute sécurité à la frontière. Cette relation est essentielle à la compétitivité économique et à la prospérité de nos deux pays.

C’est pourquoi le gouvernement a déployé la stratégie de mobilisation d’Équipe Canada cette année, et nous avons discuté avec des entreprises ici, au Canada, ainsi qu’aux États-Unis pour bien faire ressortir la valeur que leur procure l’accord commercial entre nos pays.

Renforcer les liens commerciaux en Amérique du Nord

Après l’adhésion du Mexique à notre partenariat commercial et l’entrée en vigueur de l’Accord de libre-échange nord-américain en 1994, nous nous sommes concentrés sur l’accroissement des échanges, l’intégration de nos chaînes d’approvisionnement et le renforcement de la compétitivité commerciale sur notre continent.

Aujourd’hui, l’ACEUM, qui a modernisé et remplacé l’ALENA en 2020, continue de protéger l’accès préférentiel du Canada aux États-Unis et au Mexique et de favoriser l’intégration de notre marché nord-américain – qui représente un bassin de 506 millions de consommateurs et un PIB combiné de 42 000 milliards de dollars!

Et l’ACEUM procure des avantages économiques importants aux trois pays. En 2023, la valeur totale du commerce trilatéral de marchandises entre le Canada, les États-Unis et le Mexique s’élevait à près de 2 000 milliards de dollars [1 930 milliards de dollars], en hausse par rapport à l’année précédente [augmentation de 3,5 % par rapport à 2022]!

L’ACEUM procure également la certitude voulue pour les entreprises et les investissements en Amérique du Nord, un aspect qui gagne en importance face à l’incertitude mondiale et à l’apparition de nouvelles menaces pour la croissance économique et la prospérité de notre région.

L’ACEUM, un accord de grande qualité qui devrait le rester

Le 22 mai, je me suis jointe à la représentante américaine au Commerce, Katherine Tai, et à la secrétaire mexicaine à l’Économie, Raquel Buenrostro, à Phoenix, en Arizona, pour la quatrième réunion de la Commission du libre-échange de l’ACEUM.

Nous avons convenu que l’ACEUM est un accord de grande qualité et très ambitieux qui fait avancer les droits de nos travailleurs et nos priorités environnementales et crée de nouvelles possibilités pour nos producteurs.

Et il ne fait aucun doute que la mise en œuvre de l’accord se déroule bien, en particulier dans les domaines où la coopération trilatérale est solide. Nous avons fait le point sur le travail accompli par les comités de l’ACEUM et avons fourni à ceux-ci des orientations à suivre pour que l’ACEUM soit mis en œuvre dans son intégralité.

Nous avons reconnu la nécessité de veiller à ce que l’ACEUM demeure à jour et adapté à l’évolution de la conjoncture économique, compte tenu des défis mondiaux posés par la pandémie de COVID-19, l’invasion de l’Ukraine par la Russie et d’autres menaces à la croissance économique de l’Amérique du Nord. Pour relever les nouveaux défis qui se dessinent à l’horizon, nous avons convenu d’élargir conjointement notre collaboration à l’égard des politiques et pratiques non conformes à l’économie de marché d’autres pays qui viennent saper l’ACEUM, notamment dans le secteur de l’automobile.

Nous avons aussi convenu de continuer à renforcer la coopération trilatérale, en venant notamment favoriser l’intégration des PME dans les chaînes d’approvisionnement régionales et mondiales, renforcer la compétitivité nord-américaine et ouvrir plus de possibilités pour les travailleuses et les travailleurs nord-américains.

Pour la suite des choses, nous avons insisté sur la nécessité de respecter des normes rigoureuses en matière d’environnement et de travail, d’accorder la priorité à l’inclusion de tous les groupes dans les efforts pour atteindre les objectifs commerciaux et environnementaux et de coopérer pour lutter contre le travail forcé et d’autres formes d’exploitation de la main-d’œuvre. Enfin, nous avons convenu de renforcer la préparation aux situations d’urgence.

ACEUM : prochaines étapes et stratégie du Canada

Un examen régulier du fonctionnement de l’ACEUM est prévu dans l’accord même, afin de faire en sorte qu’il demeure un accord de référence bien adapté pour soutenir la compétitivité nord-américaine dans un contexte mondial difficile. Le premier examen conjoint, qui devrait commencer en 2026, donnera aux parties l’occasion de faire le point sur le fonctionnement de l’ACEUM afin de s’assurer qu’il demeure à jour.

Le Canada continuera de plaider en faveur d’un processus d’examen conjoint qui ne soit pas une renégociation, mais plutôt une vérification ciblée pour s’assurer que l’ACEUM demeure pertinent et continue de renforcer la compétitivité et la résilience de notre région, tout en continuant de servir les intérêts supérieurs du Canada.

Nous sommes bien conscients que nos partenaires pourraient vouloir revoir certains éléments de l’ACEUM, notamment pour répondre aux préoccupations concernant les pratiques non commerciales d’autres pays. Nous comprenons aussi que les États-Unis ou le Mexique peuvent être frustrés par des décisions qui n’ont pas été rendues en leur faveur à l’issue de procédures de règlement des différends. Mais c’est ainsi que le règlement impartial des différends est censé fonctionner.

Le Canada s’est battu avec acharnement pour conserver les dispositions relatives au règlement des différends lors de la négociation de l’ACEUM. Le règlement des différends fait partie intégrante de l’ACEUM. Seulement six procédures de règlement des différends ont été engagées et trois ont déjà été réglées efficacement, ce qui démontre que l’ACEUM est solide et fonctionne comme prévu. Il s’agit également d’un outil clé dans nos contestations juridiques de longue date dans le contexte du différend sur le bois d’œuvre avec les États-Unis.

Nous continuerons de protéger les intérêts supérieurs du Canada dans les années qui viennent, et nous serons prêts à défendre les résultats négociés dans l’ACEUM qui jouent en faveur du Canada. De plus, nous resterons disposés à tenir des discussions stratégiques avec nos partenaires pour aborder de nouveaux enjeux et veiller à ce que l’accord continue de répondre aux besoins des Canadiennes et des Canadiens à l’avenir.

En 2025, le Canada présidera la cinquième réunion de la Commission du libre-échange de l’ACEUM, qui supervise la mise en œuvre et le fonctionnement continus de l’accord. En 2025, les travaux de la Commission comprendront des examens des chapitres sur l’environnement et le travail et prépareront le terrain pour l’examen conjoint en 2026.

Pour se préparer à ces discussions, Affaires mondiales Canada compte lancer des consultations publiques cet été. Nous souhaitons connaître les points de vue et les expériences des Canadiennes et des Canadiens concernant les principaux domaines de l’ACEUM qui fonctionnent bien et les points qui pourraient être améliorés. Les commentaires que nous recevrons éclaireront les priorités du Canada pour 2025 et nos préparatifs pour l’examen conjoint en 2026.

Conclusion

Merci. Je serai heureuse de répondre aux questions du comité, Madame la Présidente.

Comité permanent du commerce international (CIIT)

Mandat :

Le Comité permanent du commerce international de la Chambre des communes étudie et rend compte des questions qui lui sont soumises par la Chambre des communes. Le Comité peut également entreprendre des études sur des sujets relevant de son mandat. En tant que comité permanent constitué en vertu du Règlement de la Chambre des communes, le Comité peut être amené à formuler des commentaires sur des projets de loi, sur les activités et les dépenses des ministères, ainsi que sur d’autres questions relevant de sa compétence. Le Compendium de procédure de la Chambre des communes contient des informations supplémentaires sur le mandat et les pouvoirs des comités permanents.

Le champ d’action général du Comité comprend les éléments suivants :

- la politique de commerce international, y compris la libéralisation du commerce et de l’investissement ainsi que la relation économique du Canada avec les pays étrangers;

- la compétitivité internationale du Canada et les effets de la concurrence mondiale sur les entreprises canadiennes et l’économie canadienne;

- le milieu du commerce et de l’investissement mondial, y compris l’Organisation mondiale du commerce, les marchés internationaux et les blocs commerciaux régionaux.

Les organismes et ministères fédéraux sous le contrôle direct du Comité sont les suivants :

- Affaires mondiales Canada (composante du commerce international)

- Exportation et développement Canada

- Corporation commerciale canadienne

- Investir au Canada

L’Hon. Judy A. Sgro

Présidente

(PLC—Humber River-Black Creek, Ontario)

Élection à la chambre des communes

Élue pour la première fois : 1999

Réélue : 2000, 2004, 2006, 2008, 2011, 2015, 2019 et 2021

Expérience professionnelle

Politique municipale : conseil municipal de North York (1987-1994); conseil municipal de Toronto (1994-1999); au niveau municipal, Mme Sgro s’est concentrée sur la réduction de la pauvreté et de la criminalité.

Rôles politiques et parlementaires

- Ministre : ministre de la Citoyenneté et de l’Immigration (2003-2005)

- Secrétaire parlementaire : secrétaire parlementaire du ministre des Travaux publics et des Services gouvernementaux (2003)

- Vice-présidente d’association parlementaire : Groupe interparlementaire Canada-Italie (2019-2020); Groupe interparlementaire Canada—États-Unis (2016-2018)

- Membre d’association parlementaire : Section canadienne de l’Association parlementaire du Commonwealth(de 2006 à ce jour); Association parlementaire Canada-Europe (de 2006 à ce jour); Groupe interparlementaire Canada-Israël (de 2005 à ce jour); Groupe interparlementaire Canada-Italie (de 2005 à ce jour); Groupe interparlementaire Canada-Japon (de 2006 à ce jour); Association parlementaire canadienne de l’OTAN

Membre de comités

- Présidente : Comité permanent du commerce international(de 2020 à ce jour); Comité de liaison (de 2016 à ce jour); Comité permanent des transports, de l’infrastructure et des collectivités (2016-2019); Comité permanent des transports, de l’infrastructure et des collectivités (2016-2019); Comité permanent de la condition féminine (2006-2007)

- Vice-présidente : Comité permanent de l’industrie, des sciences et de la technologie (2013-2015); Comité permanent de la condition féminine (2011-2012); Comité permanent des anciens combattants (2009-2010)

- Membre : Comité spécial sur la pandémie de la COVID-19 (2020); Comité permanent des ressources humaines, du développement social et de la condition des personnes handicapées (2007-2008); Comité permanent de la santé (2001-2003); Comité permanent de la justice et des droits de la personne (2000-2001)

Récents points d'intérêt pour AMC

Relation canado-américaine

- MmeSgro a souligné l’importance de la relation économique entre le Canada et les États-Unis et soutient les mesures économiques visant à renforcer cette relation.

Ukraine

- Le 20 mars 2024, un débat exploratoire sur les relations entre le Canada et l’Ukraine a eu lieu. Au cours de ce débat, la députée Sgro a soutenu l’intégration de l’Ukraine dans l’Union européenne et l’OTAN et a fait l’éloge du travail accompli pour obtenir la sanction royale pour l’Accord de libre-échange Canada-Ukraine (ALECA) modernisé.

Taïwan

- MmeSgro, qui préside le Groupe d’amitié Canada-Taïwan, a manifesté son intérêt pour le Bureau économique et culturel de Taipei au Canada, pour l’importance des discussions exploratoires sur les accords de promotion et de protection des investissements étrangers entre le Canada et Taïwan, et pour les possibilités offertes dans les domaines de l’économie verte, des marchés agricoles, de l’industrie des semi-conducteurs, de l’éducation et de la science.

Droits de la personne : Iran, Russie

- En février 2023, MmeSgro s’est exprimée sur la liberté de religion à la Chambre des communes. Elle a attiré l’attention sur les violations des droits de la personne commises à l’encontre de la communauté musulmane Ahmadiyya dans le monde entier.

- Dans une déclaration à la Chambre des communes en septembre 2022, MmeSgro a exprimé son soutien au peuple iranien qui est descendu dans la rue pour protester contre le gouvernement après l’arrestation et le meurtre d’une femme par la police iranienne de la moralité.

Kyle Seeback

Porte-parole pour le commerce international

(PCC – Dufferin – Caledon, Ontario)

Élection à la chambre des communes

Élu pour la première fois : 2011

Réélu : 2019 et 2021

Expérience professionnelle

Études : baccalauréat en droit

Expérience en matière de droit : avocat associé à Speigel Nichols Fox LLP (2000-2022); avocat associé à Simmons Da Silva & Sinton LLP (2001-2012); Seeback Mediation (2019)

Rôles politiques et parlementaires

- Membre d’association parlementaire : Groupe interparlementaire Canada-Italie (2013); Association parlementaire Canada-Afrique (2011-2012); Association législative Canada-Chine (2011-2012); Association parlementaire Canada-Europe (2011-2012); Association interparlementaire Canada-France (2011-2012); Groupe interparlementaire Canada-Japon(2011-2012); Association parlementaire canadienne de l’OTAN (2011-2012); Section canadienne de l’Association parlementaire du Commonwealth (2011-2012); Groupe interparlementaire Canada—États-Unis (2011-2012); Groupe interparlementaire Canada—Royaume-Uni (2011-2012); et Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (2011-2012).

Membre de comités

- Vice-président : Comité permanent du commerce international(de 2022 à ce jour); Comité permanent de la citoyenneté et de l’immigration (2021-2022)

- Membre : Comité spécial sur la relation entre le Canada et la République populaire de Chine (2022-2024); Comité permanent de l’environnement et du développement durable (2022); Comité permanent de la citoyenneté et de l’immigration (2020-2022); Comité permanent des anciens combattants (2020-2021); Comité spécial sur la pandémie de la COVID-19 (2020); Comité permanent des affaires autochtones et du développement du Grand Nord (2011-2015); Comité permanent de la justice et des droits de la personne (2011-2015)

Point liés à l'ACEUM

Article 23.6 : Travail forcé ou obligatoire

- Lors des réunions du CIIT, dont la dernière a eu lieu le 8 février 2024, le député Seeback soulève souvent l’article 23.6 de l’ACEUM, qui stipule que « […] chacune des Parties interdit l’importation sur son territoire de produits provenant d’autres sources et issus, en entier ou en partie, du travail forcé ou obligatoire […] ».

- Le député Seeback s’est montré critique à l’égard des quelques marchandises saisies aux frontières du Canada et liées au travail forcé. Ses questions ont porté sur la comparaison entre la méthode d’application choisie par le Canada et celle des États-Unis. Il a déclaré qu’en 2022, la représentante au Commerce des États-Unis, MmeTai, avait eu des discussions avec le Canada, dont le sujet principal était l’élimination du travail forcé dans les chaînes d’approvisionnement canadiennes, et qu’elle avait apparemment reproché au Canada de ne pas avoir agi en la matière.

Taxe sur le carbone et tarification du carbone (sécurité énergétique)

- Le 7 novembre 2023, la ministre du Commerce international s’est présentée au CIIT pour discuter du projet de loi C-57, Loi portant mise en œuvre de l’Accord de libre-échange entre le Canada et l’Ukraine de 2023. Au cours de cette réunion, le député Seeback a insisté à plusieurs reprises auprès de la ministre sur l’inclusion d’une section sur le prix du carbone ou la tarification du carbone dans les accords commerciaux du Canada, notamment le PTPGP, l’AECG et l’ACEUM.

Bois d’œuvre

- Le 8 avril 2024, un débat exploratoire a eu lieu sur le bois d’œuvre. Au cours de ce débat, le député Seeback a déclaré que la question relative au différend sur le bois d’œuvre ne pourrait être résolue que par des négociations directes entre les chefs de gouvernement. Il a critiqué l’approche d’Équipe Canada du gouvernement pour ce qu’il perçoit comme une mauvaise gestion de la relation du Canada avec les États-Unis.

Récents points d'intérêt pour AMC

Projet de loi C-282, Loi modifiant la Loi sur le ministère des Affaires étrangères, du Commerce et du Développement (gestion de l’offre)

- Lors du débat sur le projet de loi à la Chambre des communes le 15 mai 2023, le député Seeback a montré son soutien à la gestion de l’offre, mais a également exprimé sa crainte que le projet de loi ne nuise aux secteurs agricoles en dehors de la gestion de l’offre, citant des soupçons qu’il limiterait leurs possibilités d’exporter leurs produits à l’échelle mondiale.

ALE Canada-Équateur

Lors d’une réunion du CIIT le 29 février 2024, le député Seeback a critiqué la poursuite d’un accord de libre-échange avec l’Équateur, affirmant qu’il ne profiterait pas au PIB du Canada. Il a suggéré que le gouvernement utilise plutôt ses ressources commerciales pour résoudre les problèmes sanitaires et phytosanitaires de longue date avec l’Union européenne et le Royaume-Uni.

Entreprises du Canada dans les chaînes d’approvisionnement et sur les marchés mondiaux

- Lors d’une réunion du CIIT le 1erfévrier 2024, le député Seeback a critiqué le rapport du gouvernement sur les chaînes d’approvisionnement, car il lui semblait que l’infrastructure du Canada était en déclin, et il s’est inquiété du fait que l’infrastructure du Canada ne serait pas en mesure de soutenir de nouveaux accords commerciaux pour augmenter les exportations canadiennes.

Simon-Pierre Savard-Tremblay

Porte-parole pour le commerce international; Commerce international, Aérospatiale et automobile

(Bloc québécois — Saint-Hyacinthe — Bagot, Québec)

Criticional Trade

Élection à la chambre des communes

Élu pour la première fois : 2019

Réélu : 2021

Expérience professionnelle

Études : baccalauréat en sciences politiques, maîtrise en sociologie et doctorat en sociologie et développement

Chroniqueur : chroniqueur à Radio VM (2015-2019); chroniqueur au journal Le Mag (2017-2019); chroniqueur à Cogéco 106,9 Fm Mauricie (2016-2019); chroniqueur au journal La Vie Agricole (2017-2019)

Blogueur : Blogueur au Journal de Montréal (2016-2019)

Rôles politiques et parlementaires

- Vice-président d’association parlementaire : Groupe interparlementaire Canada—États-Unis (de 2021 à ce jour)

- Membre d’association parlementaire :Groupe interparlementaire Canada—États-Unis (de 2019 à ce jour); Association parlementaire Canada-Afrique (de 2020 à ce jour); Association législative Canada-Chine (de 2019 à ce jour); Groupe interparlementaire Canada-Allemagne (de 2020 à ce jour); Association parlementaire Canada-Europe (de 2020 à ce jour); Association interparlementaire Canada-France (de 2019 à ce jour); Groupe interparlementaire Canada-Irlande (de 2020 à ce jour); Groupe interparlementaire Canada-Israël (de 2020 à ce jour); Groupe interparlementaire Canada-Italie (de 2020 à ce jour); Groupe interparlementaire Canada-Japon (de 2020 à ce jour); Association parlementaire canadienne de l’OTAN (de 2020 à ce jour); Section canadienne de l’Assemblée parlementaire de la Francophonie (de 2020 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth; Section canadienne de ParlAmericas; Association interparlementaire Canada—Royaume-Uni (de 2020 à ce jour); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (de 2020 à ce jour)

Membre de comités

- Vice-président : Comité permanent du commerce international (de 2020 à ce jour); Comité spécial sur la relation économique entre le Canada et les États-Unis (2021)

- Membre : Comité spécial sur la pandémie de la COVID-19 (2020)

Points liés à l'ACEUM

Bois d’œuvre

- Le 8 avril 2024, lors d’un débat exploratoire sur le bois d’œuvre, le député Savard‑Tremblay a critiqué la ministre du Commerce international pour ne pas avoir profité de la conférence ministérielle de l’Organisation mondiale du commerce à Abou Dhabi, le 2 mars 2024, pour accorder la priorité au bois d’œuvre. Il a critiqué le soutien minimal du gouvernement à l’industrie forestière comparativement à son soutien et à son financement continus de l’industrie pétrolière canadienne.

- Le député Savard‑Tremblay a souvent parlé du bois d’œuvre et de l’augmentation des droits compensateurs et antidumping imposés par les États-Unis sur le bois d’œuvre canadien.

Récents points d'intérêt pour AMC

PTPGP : Taïwan

- Le 11 avril 2024, le député Savard‑Tremblay a fait une déclaration pendant les affaires courantes exprimant son soutien à l’entrée de Taïwan dans l’Accord de Partenariat transpacifique global et progressiste (PTPGP), soulignant que Taïwan serait un atout inestimable dans la chaîne d’approvisionnement mondiale. Cependant, il a également déclaré qu’il continuait à avoir des réserves sur l’accord commercial.

Récents points d'intérêt pour AMC (...suite)

Règlement des différends entre investisseurs et États (RDIE)

- Le député Savard‑Tremblay déconseille souvent l’inclusion de dispositions en matière de RDIE dans les accords et profitera des réunions du CIIT pour poser des questions aux témoins afin de sonder l’opinion publique sur les mécanismes de règlement des différends. Plus récemment, le 13 février 2024, il a demandé aux témoins si l’élimination des dispositions en matière de RDIE de l’ACEUM avait découragé les investisseurs.

Industrie aérospatiale

- Le député Savard‑Tremblay est un fervent défenseur de l’industrie aérospatiale, dont il promeut souvent les intérêts lors des réunions du CIIT et à la Chambre des communes, citant Montréal comme l’une des cinq plus grandes plaques tournantes de l’aérospatiale au monde. Lors d’une déclaration des députés à la Chambre des communes le 8 février 2024, il a plaidé en faveur de l’élaboration d’une stratégie de l’aérospatiale en consultation avec les parties prenantes, fondée sur des politiques d’approvisionnement public et un soutien aux projets et aux PME pour qu’ils accèdent à la chaîne d’approvisionnement internationale.

Exploitation minière à l’étranger

- Depuis l’étude du CIIT sur les considérations environnementales et les droits de la personne concernant les sociétés minières canadiennes à l’étranger, qui a débuté en février 2023, le député Savard‑Tremblay a soulevé des préoccupations concernant les entreprises canadiennes exerçant des activités à l’étranger et qui pourraient contribuer à des violations des droits de la personne.

- Plus récemment, lors d’une réunion du CIIT le 15 février 2024 sur le sujet des négociations de libre-échange entre le Canada et l’Équateur, le député Savard‑Tremblay a soulevé des préoccupations concernant le comportement des sociétés minières en Équateur et a axé ses questions sur la mise en place de mesures efficaces de diligence raisonnable dans les accords commerciaux canadiens.

Chandra Arya

(PLC — Nepean, Ontario)

Élection à la chambre des communes

Élu pour la première fois : 2015

Réélu : 2019 et 2021

Expérience professionnelle

Études : baccalauréat en génie et maîtrise en administration des affaires.

Technologie : M. Arya était cadre dans le secteur de la haute technologie avant de se lancer en politique.

Affaires : Il a siégé au conseil d’administration d’Investir Ottawa et a présidé la Chambre de commerce indo-canadienne d’Ottawa.

Organismes à but non lucratif : M. Arya a siégé au conseil d’administration de la Unity Non-Profit Housing Corporation Ottawa et a été vice-président de l’Organisme Communautaire des Services aux Immigrants d’Ottawa.

Rôles politiques et parlementaires

- Vice-président d’association parlementaire : Association parlementaire Canada-Afrique (2017)

- Membre d’association parlementaire : Association parlementaire Canada-Afrique (de 2016 à ce jour); Association législative Canada-Chine (de 2015 à ce jour); Groupe interparlementaire Canada-Allemagne; Association parlementaire Canada-Europe (de 2016 à ce jour); Association interparlementaire Canada-France (de 2019 à ce jour); Groupe interparlementaire Canada-Irlande (de 2018 à ce jour); Groupe interparlementaire Canada-Israël (de 2018 à ce jour); Groupe interparlementaire Canada-Italie (de 2018 à ce jour); Groupe interparlementaire Canada-Japon (de 2016 à ce jour); Association parlementaire canadienne de l’OTAN (de 2016 à ce jour); Section canadienne de l’Assemblée parlementaire de la Francophonie (de 2019 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth (de 2016 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2016 à ce jour); Section canadienne de ParlAmericas; Association interparlementaire Canada—Royaume-Uni (de 2016 à ce jour); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (de 2016 à ce jour); Groupe canadien de l’Union interparlementaire (2016-2019)

Membre de comités

- Membre : Comité permanent du commerce international(de 2020 à ce jour); Comité spécial sur la pandémie de la COVID-19 (2020); Comité permanent des comptes publics (2016-2019); Comité permanent de l’industrie, des sciences et de la technologie (2016-2017)

Points liés à l'ACEUM

Projet de loi C-282, Loi modifiant la Loi sur le ministère des Affaires étrangères, du Commerce et du Développement (gestion de l’offre)

- Lors d’une réunion du CIIT le 15 mai 2023, le jour même où le projet de loi était débattu à la Chambre des communes, le député Arya a déclaré que le projet de loi était « […] une mesure législative néfaste pour le Canada, en tant que pays qui fait la promotion du libre-échange. » Il souhaitait connaître l’avis des témoins sur les mécanismes de règlement des différends dans le cadre de l’ACEUM.

- Lors d’une réunion le 23 mars 2023, il a demandé aux témoins comment le projet de loi affecterait les renégociations de l’ACEUM dans trois ans, principalement parce qu’il s’agit de l’un des plus grands marchés pour le canola canadien.

- Il s’interroge sur la position du Canada dans la renégociation de l’ACEUM si le projet de loi est adopté.

Récents points d'intérêt pour AMC

ALE Canada-Équateur

- Le 29 février 2024, le député Arya a fait part de son soutien à un ALE entre le Canada et l’Équateur. Il a déclaré que, quelle que soit la taille du marché, la conclusion d’un ALE dans la mesure du possible est toujours avantageuse pour la compétitivité du Canada.

Entreprises canadiennes dans les chaînes d’approvisionnement et sur les marchés mondiaux

- Lors d’une réunion du CIIT le 6 février 2024, le député Arya a parlé de l’importance des chaînes d’approvisionnement mondiales et de la dépendance du Canada à leur égard. Il s’est réjoui de l’augmentation des investissements directs étrangers (IDE) au Canada, mais s’est montré préoccupé par les conséquences de la pandémie dues aux perturbations de la chaîne d’approvisionnement. Ses questions ont porté sur les mesures prises par le gouvernement pour atténuer les problèmes liés aux perturbations de la chaîne d’approvisionnement mondiale.

Tony Baldinelli

Porte-parole pour le tourisme

(PCC — Niagara Falls, Ontario)

Élection à la chambre des communes

Élu pour la première fois : 2019

Réélu : 2021

Expérience professionnelle

Consultant : Consultant principal à Hill & Knowlton (1997-2001)

Communication : Gestionnaire des communications à la Commission des parcs du Niagara (2001-2019)

Rôles politiques et parlementaires

- Membre d’association parlementaire : Groupe interparlementaire Canada-Italie (de 2020 à ce jour); Association parlementaire canadienne de l’OTAN (de 2020 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2020 à ce jour)

Membre de comités

- Membre : Comité permanent du commerce international (de 2022 à ce jour); Comité permanent de la science et de la recherche (2021-2022); Comité permanent de l’industrie, des sciences et de la technologie (2021); Comité permanent des transports, de l’infrastructure et des collectivités (2020); Comité spécial sur la pandémie de la COVID-19 (2020); Comité permanent des comptes publics (2016-2019)

Point liés à l'ACEUM

Projet de loi C-282, Loi modifiant la Loi sur le ministère des Affaires étrangères, du Commerce et du Développement (gestion de l’offre)

- Lors des réunions des 4 et 8 mai 2023 portant sur l’étude des obstacles non tarifaires dans les accords commerciaux internationaux actuels et potentiels du Canada, le député Baldinelli s’est interrogé sur l’impact du projet de loi sur les renégociations de l’ACEUM à l’avenir, partageant ses inquiétudes sur le fait que ce projet de loi pourrait être perçu comme un irritant commercial.

Règles d’origine pour les automobiles

- Lors d’une réunion du CIIT le 1ermai 2023, le député Baldinelli a soulevé la question de la compétitivité du Canada en raison de l’exigence de contenu nord-américain de 70 % qui s’applique à l’acier mais pas à l’aluminium, et a souligné que le Mexique est en mesure d’utiliser des lingots fabriqués en Chine pour contourner la disposition.

Récents points d'intérêt pour AMC

ALE Canada‑Équateur

- Lors d’une réunion du CIIT le 29 février 2024, le député Baldinelli a critiqué la proposition du gouvernement d’ajouter une taxe carbone à un accord commercial avec un pays comme l’Équateur qui connaît des problèmes de stabilité. Il a cité l’exemple des émeutes qui ont eu lieu en 2019 lorsque le gouvernement équatorien avait réduit les subventions aux carburants.

- Le 15 février 2024, ses questions ont porté sur la question de savoir si l’Équateur avait des politiques en matière de protection des exportations de pétrole brut vers le Canada.

Dispositions relatives à la taxe sur le carbone

- Lors d’une réunion du CIIT le 7 novembre 2023 (où la ministre du Commerce international a comparu) et le 23 novembre 2023, sur le sujet du projet de loi C-57, Loi portant mise en œuvre de l’Accord de libre-échange entre le Canada et l’Ukraine de 2023, le député Baldinelli a cherché à justifier l’inclusion de dispositions relatives à la tarification du carbone et à la taxe sur le carbone dans l’ALEUC, alors qu’elles ne figurent pas dans d’autres ALE pour le Canada, y compris l’ACEUM, le PTPGP et l’AECG.

Richard Cannings

Porte-parole pour la protection civile (résilience face aux changements climatiques); Petite entreprise et toursime; Commerce international

(NPD — Okanagan-Sud — Kootenay-Ouest, Colombie-Britannique)

Porte-parole adjoint : Innovation, sciences et industrie; Ressources naturelles

Élection à la chambre des communes

Élu pour la première fois : 2015

Réélu : 2019 et 2021

Expérience professionnelle

Études : maîtrise en zoologie de l’Université Memorial de Terre-Neuve

Biologiste : Dix‑sept ans en tant que professeur à l’Université de la Colombie-Britannique, biologiste consultant, notamment pour l’organisme à but non lucratif Études d’Oiseaux Canada, 8 ans en tant que coprésident du Comité sur la situation des espèces en péril au Canada, 11 ans à la commission d’appel en matière d’environnement de la Colombie-Britannique et 5 ans à la commission d’appel en matière de forêts de la Colombie-Britannique. De 2006 à 2015, il a été membre du conseil d’administration de la Société canadienne pour la conservation de la nature, et il est l’auteur de nombreux ouvrages ou y a contribué.

Rôles politiques et parlementaires

- Membre d’association parlementaire :Section canadienne de l’Association parlementaire du Commonwealth (de 2015 à ce jour); Association parlementaire Canada-Afrique (de 2023 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth (de 2015 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2020 à ce jour); Section canadienne de ParlAmericas (de 2015 à ce jour)

Membre de comités

- Vice-président : Comité permanent des ressources naturelles (2020)

- Membre : Comité permanent du commerce international (de 2023 à ce jour); Comité permanent de la science et de la recherche (de 2021 à ce jour); Comité permanent des ressources naturelles (2016- 2021); Comité spécial sur la pandémie de la COVID-19 (2020)

Récents points d'intérêt pour AMC

Relations Canada–États-Unis

- Au CIIT, le député Cannings montre souvent de l’intérêt pour la position commerciale du Canada avec les États-Unis, demandant aux témoins d’expliquer comment le Canada peut maintenir sa position commerciale avec les États-Unis en ce qui concerne la lutte contre les changements climatiques et rester compétitif dans le domaine des véhicules électriques.

Règlement des différends entre investisseurs et États (RDIE)

- Lors d’une réunion du CIIT le 29 février 2024 concernant les négociations de libre-échange entre le Canada et l’Équateur, le député Cannings a exprimé sa confusion quant aux priorités du Canada de protéger les droits de la personne et les droits environnementaux tout en protégeant les entreprises canadiennes au moyen de dispositions en matière de RDIE, en particulier dans le secteur minier, à l’étranger. Il a exprimé des inquiétudes concernant les allégations de violence de la part des sociétés minières canadiennes exerçant des activités en Équateur; il a soulevé des inquiétudes semblables concernant les activités minières aux Philippines.

- Lors d’une réunion du CIIT le 21 novembre 2023, le député Cannings s’est inquiété du retrait des dispositions en matière de RDIE de l’ALEUC et de son impact sur l’accord sur la promotion et la protection des investissements étrangers (APIE) avec l’Ukraine.

Projet de loi C-57 : Loi portant mise en œuvre de l’Accord de libre-échange entre le Canada et l’Ukraine de 2023

- Le 5 février 2024, le député Cannings a pris la parole à la Chambre des communes au sujet du projet de loi C-57, exprimant son soutien et celui du NPD à l’ALE. Il a critiqué les tactiques du Parti conservateur pour retarder l’adoption du projet de loi.

Minéraux critiques et écosystème

- Lors d’une réunion du CIIT en novembre 2022, le député Cannings a montré son intérêt pour les minéraux critiques et la nécessité d’un écosystème vertical, allant de l’exploration à l’exploitation minière – graphite, lithium, cobalt, métaux des terres rares, etc. – jusqu’à la production de pièces de batteries, la production et le recyclage des batteries et la fabrication de voitures.

Mona Fortier

(PLC — Ottawa — Vanier, Ontario)

Élection à la chambre des communes

Élue pour la première fois : 2017

Réélue : 2019 et 2021

Expérience professionnelle

Études : baccalauréat en sociologie et maîtrise en administration des affaires

Gestion/affaires : directrice principale des communications et du développement des marchés au Collège La Cité (2011-2015); directrice principale, marketing stratégique au Collège La Cité (2008-2011); directrice exécutive à Equinox Inc. (2005-2008)

Affaires publiques : vice-présidente à Solugik Public Affairs (2002-2005); gestionnaire de projets chez NBA Communications (1993-2002)

Rôles politiques et parlementaires

- Ministre : présidente du Conseil du Trésor (2021-2023); ministre de la Prospérité de la classe moyenne (2019-2021); ministre associée des Finances (2019-2021)

- Adjointe :whip adjointe du gouvernement (de 2024 à ce jour)

- Membre : Conseil interparlementaire mixte (de 2024 à ce jour); Bureau de régie interne (de 2024 à ce jour)

- Membre d’association parlementaire : Association interparlementaire Canada-France (de 2017 à ce jour); Association parlementaire Canada-Afrique (de 2018 à ce jour); Association parlementaire Canada-Europe (de 2017 à ce jour); Groupe interparlementaire Canada-Irlande (de 2023 à ce jour); Groupe interparlementaire Canada-Italie (de 2024 à ce jour); Groupe interparlementaire Canada-Japon (de 2023 à ce jour); Association parlementaire canadienne de l’OTAN (de 2018 à ce jour); Section canadienne de l’Assemblée parlementaire de la Francophonie (de 2017 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth (de 2018 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2024 à ce jour); Section canadienne de ParlAmericas (de 2017 à ce jour); Association interparlementaire Canada—Royaume-Uni (de 2023 à ce jour); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (de 2017 à ce jour)

Membre de comités

- Vice-présidente : Comité permanent de l’accès à l’information, de la protection des renseignements personnels et de l’éthique (2023-2024)

- Membre : Comité permanent du commerce international (de 2023 à ce jour); Comité permanent de la procédure et des affaires de la Chambre (de 2024 à ce jour); Comité spécial sur la pandémie de la COVID-19 (2020); Comité permanent des langues officielles (2018-2019); Comité permanent de l’accès à l’information, de la protection des renseignements personnels et de l’éthique (2017-2019); Comité permanent des ressources humaines, du développement des compétences, du développement social et de la condition des personnes handicapées (2017-2018)

Récents points d'intérêt pour AMC

Lutte contre les changements climatiques

En réponse à une question posée lors d’une période des questions en février 2023, Mona Fortier, qui était alors présidente du Conseil du Trésor, a réaffirmé que le Canada faisait preuve d’un leadership mondial en matière de lutte contre les changements climatiques en adhérant à l’initiative gouvernementale de carboneutralité et en s’engageant à réduire à zéro les émissions provenant des activités du gouvernement d’ici 2050.

Ukraine : Soutien militaire, aide financière aux Ukrainiens au Canada

- En mars 2022, Mona Fortier, qui était alors présidente du Conseil du Trésor, a participé à une réunion du Comité permanent des opérations gouvernementales et des prévisions budgétaires (OGGO) afin d’obtenir l’approbation de fonds pour soutenir les priorités du Budget supplémentaire des dépenses, y compris le soutien militaire continu à l’Ukraine et l’aide financière aux Ukrainiens qui sont venus au Canada pour échapper au conflit.

Matt Jeneroux

Porte-parole pour les enjeux relatifs aux chaînes d'approvisionnement

(PCC — Cypress Hills-Grassands, Saskatchewan)

Élection à la chambre des communes

Élu pour la première fois : 2015

Réélu : 2019 et 2021

Expérience professionnelle

Études : baccalauréat ès arts de l’Université de l’Alberta

Politique provinciale : député du Parti progressiste conservateur à l’Assemblée législative de l’Alberta (2012-2015)

Fonction publique : conseiller, Politique et planification stratégiques à Santé Canada (2008-2012)

Santé mentale : fondateur de la Hi Dad Foundation pour sensibiliser à l’importance de la santé mentale des hommes pour les familles (de 2022 à ce jour)

Rôles politiques et parlementaires

- Membre d’association parlementaire : Groupe interparlementaire Canada-Allemagne (de 2016 à ce jour); Groupe interparlementaire Canada-Irlande (de 2016 à ce jour); Groupe interparlementaire Canada-Israël (de 2016 à ce jour); Groupe interparlementaire Canada-Italie (de 2020 à ce jour); Association parlementaire Canada-Afrique (de 2017 à ce jour); Association législative Canada-Chine (de 2015 à ce jour); Association parlementaire Canada-Europe (de 2015 à ce jour); Association interparlementaire Canada-France (de 2016 à ce jour); Groupe interparlementaire Canada-Japon (de 2018 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth (de 2015 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2015 à ce jour); Section canadienne de ParlAmericas (de 2015 à ce jour); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (de 2015 à ce jour); Groupe canadien de l’Union interparlementaire (de 2015 à ce jour)

Membre de comités

- Vice-président : Comité permanent de la santé (2020); Comité permanent de l’industrie, des sciences et de la technologie (2018-2019)

- Membre : Comité permanent du commerce international (de 2023 à ce jour); Comité permanent de la santé (2020-2023); Comité permanent des ressources humaines, du développement des compétences, du développement social et de la condition des personnes handicapées (2021-2022); Comité permanent de l’environnement et du développement durable (2020-2021); Comité spécial sur la pandémie de la COVID‑19 (2020); Comité permanent de l’industrie, des sciences et de la technologie (2017-2019); Comité permanent des transports, de l’infrastructure et des collectivités (2018-2019); Comité permanent de l’accès à l’information, de la protection des renseignements personnels et de l’éthique (2016-2017); Comité permanent des comptes publics (2017)

Récents points d'intérêt pour AMC

Chaînes d’approvisionnement

- Lors d’une réunion du CIIT le 8 février 2024, le député Jeneroux s’est montré sceptique quant au projet de Transports Canada d’achever une stratégie en matière de chaîne d’approvisionnement et de données et de lancer une réforme réglementaire et législative d’ici octobre 2024. Il était impatient de connaître les progrès réalisés d’ici octobre 2024.

Région de l’Asie-Pacifique : Projets humanitaires

- En septembre 2023, le député Jeneroux a demandé, par le biais d’une question inscrite au Feuilleton, des informations détaillées sur tous les projets humanitaires ou de défense des droits de la personne financés par AMC dans la région de l’Asie-Pacifique depuis 2016, y compris le lieu, le bénéficiaire du financement, la description du projet, l’organisation de supervision, le montant du financement, la date de début et la date de fin.

Soutien aux Ukrainiens au Canada

- En décembre 2022, le député Jeneroux a déposé une pétition demandant au gouvernement fédéral de créer un programme d’accueil temporaire des enfants ukrainiens au Canada et de leur donner accès aux services médicaux, à l’éducation et aux bourses d’études, et de soutenir financièrement leurs familles d’accueil.

Richard Martel

Porte-parole pour les sports et l'agence de développement économique du Canada pour les régions du Québec

(PCC — Chicoutimi-Le Fjord, Québec)

Élection à la chambre des communes

Élu pour la première fois : 2018

Réélu : 2019 et 2021

Expérience professionnelle

Hockey : A occupé le poste d’entraîneur principal dans la Ligue de hockey junior majeur du Québec (LHJMQ) (1993-2017)

Rôles politiques et parlementaires

- Membre d’association parlementaire : Section canadienne de l’Assemblée parlementaire de la Francophonie (2019-2021); Groupe interparlementaire Canada-Allemagne (2019-2020); Association parlementaire Canada-Europe (2019-2020); Groupe interparlementaire Canada-Israël (2019-2020); Association parlementaire canadienne de l’OTAN (2019-2021); Section canadienne de l’Association parlementaire du Commonwealth (2019-2020); Groupe interparlementaire Canada—États-Unis (2019-2020); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (2019-2020)

Membre de comités

- Membre : Comité permanent du commerce international(de 2021 à ce jour); Comité permanent de la défense nationale (2018-2020)

Point liés à l'ACEUM

Bois d’œuvre

- Le député Martel est un défenseur de l’industrie du bois d’œuvre. Au CIIT, il critique régulièrement ce qu’il perçoit comme le manque de protection de cette industrie par le gouvernement dans ses accords de libre-échange tels que l’ACEUM, et profitera de l’occasion pour demander des mises à jour concernant la situation des différends sur le bois d’œuvre avec les États-Unis à l’OMC, y compris tout récemment lors d’une réunion du CIIT le 8 mai 2023.

Récents points d'intérêt pour AMC

Relations commerciales Canada–États-Unis

- Lors d’une réunion au CIIT le 6 février 2024, le député Martel s’est enquis de la coopération canado-américaine en matière de chaînes d’approvisionnement.

Industrie laitière

- L’industrie laitière de la région du député Martel est très développée et le député Martel fait régulièrement la promotion de ses intérêts au sein du Comité. Plus récemment, le 19 juin 2023, lors d’un débat à la Chambre des communes sur le projet de loi C-282, Loi modifiant la Loi sur le ministère des Affaires étrangères, du Commerce et du Développement (gestion de l’offre), le député Martel a appuyé le projet de loi et ses dispositions en matière de protection de la gestion de l’offre, en particulier pour l’industrie laitière.

Taïwan

- Lors d’une réunion du CIIT en juin 2022, le député Martel s’est montré intéressé par l’admission de Taïwan au PTPGP et a demandé aux témoins quel rôle le Canada pourrait jouer.

Investissement direct étranger

- Lors d’une réunion du CIIT en mai 2022, le député Martel a déclaré que si le Canada veut attirer davantage d’investissements étrangers, il doit offrir des conditions favorables aux entreprises, telles que moins de règlements, un meilleur environnement fiscal et une réduction des délais et des coûts pour les nouveaux projets.

Récents points d'intérêt pour AMC (...suite)

Métaux critiques

- Lors d’une réunion du CIIT en mai 2022, le député Martel a déclaré : « […] le Canada doit absolument sécuriser l’approvisionnement canadien en métaux critiques afin de limiter l’emprise de la Chine ou de la Russie dans ce marché. »

Aluminium

- Le député Martel vient d’une région productrice d’aluminium; il est donc très intéressé par les débouchés et les impacts des accords commerciaux du Canada sur le secteur de l’aluminium.

Wilson Miao

(PLC — Richmond centre, Colombie-Britannique)

Élection à la chambre des communes

Élu pour la première fois : 2021

Expérience professionnelle

Études : baccalauréat en administration des affaires et en commerce international

Affaires : coordonnateur des ventes de clôture chez Polygon Homes Ltd. (2014-2016); directeur des communications et du marketing à Richmond Sentinel (2018-2021); conseiller en investissement chez Hoovest Financial Inc. (de 2021 à ce jour)

Santé : conseiller en mode de vie chez Opulence Global Partner, Opulence Global (de 2011 à ce jour)

Membre de comités

- Membre : Comité permanent du commerce international(de 2021 à ce jour); Comité permanent des anciens combattants (de 2021 à ce jour)

Point liés à l'ACEUM

Bois d’œuvre

- Lors d’un débat exploratoire le 8 avril 2024, le député Miao s’est intéressé aux dernières mises à jour concernant l’évolution de l’industrie du bois d’œuvre et les mesures prises par le Canada pour résoudre les différends.

Récents points d'intérêt pour AMC

Diversification commerciale

- Le député Miao a tendance à discuter de l’importance de la diversification commerciale avec les témoins lors des réunions du CIIT. Plus récemment, le 29 février 2024, il a posé des questions sur l’importance de la diversification des échanges pour le secteur canadien des légumineuses.

Petites et moyennes entreprises

- Lors des réunions du CIIT, le député Miao défend les intérêts des petites et moyennes entreprises. Il pose régulièrement des questions sur l’impact des accords commerciaux sur les activités des petites et moyennes entreprises canadiennes.

Investissements pour atteindre la carboneutralité

- Lors des réunions du CIIT en novembre et décembre 2022, le député Miao a déclaré que pour atteindre l’objectif de carboneutralité d’ici 2050, les ressources énergétiques propres du Canada nécessiteraient des investissements transformationnels pour moderniser son réseau électrique. Il a manifesté un intérêt particulier pour les technologies sans fil et les exportations de béton à faible teneur en carbone.

Philippines

- Lors d’une réunion du CIIT en juin 2022, le député Miao a souligné que les Philippines constituent un partenaire commercial important et un acteur économique clé dans la région indo-pacifique.

ALE avec L’ANASE

- Lors des réunions du CIIT entre mai et juin 2022, le député Miao a demandé aux témoins comment le Canada pouvait diversifier au mieux ses exportations de viande de porc, en particulier dans la région de l’ANASE, et quel type d’impact un marché diversifié aurait sur l’industrie porcine canadienne. Il a également demandé quel serait l’impact d’un ALE sur les exportateurs canadiens de produits agroalimentaires.

Terry Sheelan

(PLC — Sault Ste. Marie, Ontario)

Élection à la chambre des communes

Élu pour la première fois : 2015

Réélu : 2019 et 2021

Expérience professionnelle

Secteurs privé et public : Avant de se lancer en politique, le député Sheehan a fait carrière dans les secteurs privé et public, dans le domaine des affaires, de la communauté et du développement économique

Consultant : Le dernier poste qu’il a occupé avant d’être élu député était celui de consultant en matière d’emploi et de formation pour le ministère de la Formation et des Collèges et Universités

Rôles politiques et parlementaires

- Secrétaire parlementaire : Travail (Emploi et développement social) (de 2021 à ce jour); développement économique et langues officielles (FedNor) (2019-2021)

- Coprésident : Groupe interparlementaire Canada-Japon (de 2016 à ce jour)

- Membre : Groupe interparlementaire Canada-Japon (de 2016 à ce jour); Association législative Canada-Chine (de 2016 à ce jour); Association parlementaire Canada-Afrique (2023-2024); Association parlementaire Canada-Europe (2016-2024); Association interparlementaire Canada-France (2023-2024); Groupe interparlementaire Canada-Italie (2017-2020); Groupe interparlementaire Canada-Irlande (2016-2020); Groupe interparlementaire Canada-Israël (2016)

Membre de comités

- Membre : Comité permanent du commerce international (de 2021 à ce jour); Comité permanent des anciens combattants (de 2021 à ce jour)

Récents points d'intérêt pour AMC

Industrie sidérurgique

- En tant que coprésident du caucus multipartite sur l’acier et ayant plusieurs entreprises sidérurgiques dans sa circonscription, le député Sheehan accorde une attention particulière à cette industrie. Lors des réunions du CIIT, dont la plus récente a eu lieu le13 mai 2023, il a posé des questions sur les possibilités d’exportation d’acier vers les États-Unis et sur l’impact que les projets de loi américains, par exemple la loi sur la réduction de l’inflation (Inflation Reduction Act), auraient sur cette industrie. En outre, lors d’une réunion du CIIT en février 2022, il a posé plusieurs questions sur les pratiques environnementales liées à l’utilisation du charbon dans l’industrie sidérurgique aux États-Unis et en Chine.

Véhicules électriques

- Le député Sheehan considère que l’industrie des véhicules électriques permet de réduire les émissions de carbone du Canada. Lors des réunions du CIIT, il préconise une plus grande collaboration entre le Canada et ses partenaires commerciaux dans ce secteur.

Technologies propres

- Lors d’une réunion du CIIT en juin 2022, le député Sheehan a reconnu les enjeux liés aux changements climatiques pour les pays de l’ANASE. Il a interrogé les témoins sur les occasions pour l’industrie canadienne des technologies propres sur ces marchés.

Environnement et égalité des genres

- Lors d’une réunion du CIIT en mai 2022, M. Sheehan a déclaré que le Canada pourrait améliorer la situation en matière d’environnement et d’égalité des genres dans certaines régions, telles que la région de l’ANASE, par le biais d’accords commerciaux.

Bois d’œuvre : droits de douane américains

- Lors d’une réunion du CIIT en mars 2022, M. Sheehan a déclaré que l’application des droits de douane américains sur le bois d’œuvre était injuste et inéquitable et a demandé comment cette réalité affectait les exportateurs canadiens, leurs travailleurs et les communautés concernées.

Maninder Sidhu

Secrétaire parlementaire de la ministre du commerce international, de la promotion des exportations, de la petite et moyenne entreprise et du développement économique

(PLC — Brampton-Est, Ontario)

Élection à la chmabre des communes

Élu pour la première fois : 2019

Réélu : 2021

Expérience professionnelle

Commerce international : spécialiste du commerce international, indépendant (2007-2019)

Rôles politiques et parlementaires

- Secrétaire parlementaire :ministre du Commerce international (de 2023 à ce jour); ministre des Affaires étrangères (2021-2023); ministre du Développement international (2021)

- Membre d’association parlementaire : Association parlementaire Canada-Afrique (de 2020 à ce jour); Association parlementaire Canada-Europe (de 2020 à ce jour); Association interparlementaire Canada-France (de 2020 à ce jour); Groupe interparlementaire Canada-Japon (de 2020 à ce jour); Association parlementaire canadienne de l’OTAN (de 2020 à ce jour); Section canadienne de l’Association parlementaire du Commonwealth (de 2020 à ce jour); Groupe interparlementaire Canada—États-Unis (de 2020 à ce jour); Section canadienne de ParlAmericas (de 2020 à ce jour); Association interparlementaire Canada—Royaume-Uni (de 2020 à ce jour); Délégation canadienne à l’Assemblée parlementaire de l’Organisation pour la sécurité et la coopération en Europe (de 2020 à ce jour); Groupe canadien de l’Union interparlementaire (de 2020 à ce jour)

Membre de comités

- Membre: Comité permanent du commerce international (de 2023 à ce jour); Comité permanent des comptes publics (2022); Comité spécial sur l’Afghanistan (2021-2023); Comité permanent de la citoyenneté et de l’immigration (2021); Comité permanent des ressources naturelles (2020-2021); Comité permanent des transports, de l’infrastructure et des collectivités (2020-2021); Comité permanent de l’environnement et du développement durable (2020-2021)

Récents points d'intérêt pour AMC

Bois d’œuvre

Lors d’un débat exploratoire le 8 avril 2024, le député Sidhu a parlé des arbitres internationaux impartiaux qui ont toujours trouvé que le Canada était un partenaire commercial juste et fiable lors des précédents cycles du différend sur le bois d’œuvre. Il a exprimé son soutien à l’approche du gouvernement fédéral dans le cadre du différend sur le bois d’œuvre.

Relations commerciales Canada-Afrique

Lors de la période des questions du 22 mars 2024, le député Sidhu a informé la Chambre des communes de sa participation à la Conférence d’affaires Canada-Afrique. Il a réaffirmé la valeur de la diversification des exportations et de la croissance du commerce en Afrique pour les entreprises canadiennes.

Accord de libre-échange Canada-Équateur

- Lors d’une réunion du CIIT le 13 février 2024, le député Sidhu a souhaité savoir comment un ALE aiderait les industries (le secteur des technologies propres et des énergies renouvelables en particulier) à atteindre la croissance et la diversité commerciale sur les marchés du monde entier, y compris l’Équateur.

Indo-Pacifique

- Lors d’une réunion du CIIT le 8 février 2024, le député Sidhu a voulu en savoir plus sur les marchés émergents de l’Indo-Pacifique. Il a discuté de la Stratégie du Canada pour l’Indo-Pacifique et de la manière dont le nouveau bureau de l’agriculture et de l’agroalimentaire à Manille, aux Philippines, aiderait les entreprises canadiennes à accéder aux marchés d’exportation mondiaux.

Points d'intérêt pour AMC (…suite)

Infrastructure commerciale

- Lors d’une réunion du CIIT le 1erfévrier 2024, le député Sidhu a évoqué les investissements critiques du gouvernement dans les infrastructures, comme le pont Gordie‑Howe, qu’il a qualifié de corridor important pour la croissance du commerce, en particulier avec les États-Unis, premier partenaire commercial du Canada.

Inde

- Lors d’un débat en septembre 2023 sur le lien potentiel entre des agents du gouvernement indien et le meurtre d’un citoyen canadien, le député Sidhu a condamné l’ingérence étrangère au Canada et a souligné l’importance des valeurs canadiennes, telles que le multiculturalisme et la primauté du droit, tout en appelant à l’unité des Canadiens et de leurs représentants politiques face aux défis posés à leur souveraineté et à leur sécurité.

Afghanistan : Crise humanitaire

- Lors d’une réunion du FAAE en juin 2023, le député Sidhu a abordé la crise humanitaire en Afghanistan et le manque de possibilités d’éducation pour les femmes sous le régime taliban, et a demandé des réflexions sur ce que le Canada peut faire pour aider à résoudre la situation.

Droits mondiaux des femmes et des filles : Politique étrangère féministe du Canada

- Lors d’une réunion du SDIR en novembre 2022, le député Sidhu a demandé des informations sur la manière dont la communauté internationale peut renforcer la participation des femmes à la résolution des conflits et à la reconstruction post-conflit, conformément à la politique étrangère féministe du Canada. Il a également demandé des informations sur la promotion et la protection des droits fondamentaux des femmes et des filles, l’égalité des genres et l’autonomisation dans les situations de fragilité, de conflit et d’après-conflit.

Mise en œuvre de l’ACEUM

- Le Canada s’est engagé à mettre en œuvre l’ACEUM et de s’assurer que l’Accord fonctionne comme il se doit, au bénéfice de tous les Canadiens.

- L’ACEUM comporte également des engagements importants en matière de protection de l’environnement, de respect des droits des travailleurs et de développement d’opportunités économiques pour un plus grand nombre de communautés.

- Je viens de participer à la quatrième commission du libre-échange de l’ACEUM, où j’ai rencontré mes homologues américains et mexicains pour discuter de nos priorités commerciales communes, des progrès réalisés dans la mise en œuvre de l’ACEUM et de la manière dont l’Accord peut être adapté aux défis futurs.

Messages supplémentaires

- Il est dans l’intérêt du Canada que les parties continuent de mettre activement en œuvre l’Accord, en particulier à l’approche de l’examen conjoint de l’ACEUM de 2026.

- L’Accord comprend une solide structure institutionnelle et de gouvernance, comptant 25 comités et groupes de travail, pour soutenir la mise en œuvre et fournir un cadre pour discuter des questions qui pourraient survenir.

- Au besoin, les parties ont eu recours aux mécanismes de règlement des différends de l’ACEUM pour tenter de résoudre leurs désaccords.

- Seulement 6 procédures de règlement des différends ont été engagées et 3 ont déjà été résolues efficacement, ce qui démontre que l’ACEUM est solide et fonctionne comme prévu.

- Les domaines d’intérêt prioritaires pour les trois pays sont la compétitivité nord-américaine, la main-d’œuvre, l’environnement et le commerce inclusif.

Derniers développements

Vous venez de participer à la 4e réunion de la Commission du libre-échange en Arizona, avec la représentante au Commerce des États-Unis Katherine Tai et la secrétaire mexicaine à l’Économie Raquel Buenrostro. En plus des discussions bilatérales et de l’examen des travaux en cours des comités de l’ACEUM, vous avez participé à des discussions approfondies sur la compétitivité nord-américaine, le commerce inclusif et l’environnement, les obligations en matière de travail de l’ACEUM et le travail forcé, et vous avez rencontré des représentants syndicaux et des peuples autochtones locaux. Vous et vos homologues avez également signé un addendum à la décision n° 5 de la Commission pour adopter les procédures élaborées par le Sous-Comité de la compétitivité sur les flux commerciaux dans les situations d’urgence.

Faits à l'appui

- En 2023, la valeur totale du commerce trilatéral de marchandises entre le Canada, les États-Unis et le Mexique s’est élevée à 1,93 billion de dollars, une hausse par rapport aux échanges d’une valeur de 1,86 billion de dollars enregistrés en 2022.

- Les comités établis dans l’Accord ont tenu une soixantaine de réunions depuis l’entrée en vigueur de l’ACEUM.

- Plus de 195 délégués des trois pays signataires de l’ACEUM ont récemment participé au troisième Dialogue sur les PME à Montréal, dont plus de 80 % étaient des PME et des représentants de PME.

Contexte

Depuis l’entrée en vigueur de l’ACEUM le 1er juillet 2020, les parties se sont concentrées sur la mise en œuvre de l’Accord. Le Canada est en voie de remplir tous ses engagements dans les délais convenus et, de concert avec les États-Unis, continue d’encourager le Mexique à en faire de même, en particulier en ce qui concerne les nouvelles obligations qu’il a prises dans le domaine du travail. Six procédures de règlement des différends entre États ont été engagées en vertu de l’ACEUM, dont trois sont toujours en cours : l’interprétation par les États-Unis des règles d’origine visant les pièces essentielles dans le secteur de l’automobile (décisions de groupes spéciaux adoptées mais pas encore mises en œuvre par les États-Unis); les mesures du Mexique concernant les produits génétiquement modifiés; et les mesures prises par le Mexique dans le secteur de l’électricité. Les procédures réglées concernaient les produits solaires et les contingents tarifaires s’appliquant aux produits laitiers (2 cas). Le Canada poursuit aussi diverses procédures liées au bois d’œuvre résineux devant des groupes spéciaux binationaux constitués en vertu du chapitre 10 de l’ACEUM (Recours commerciaux) et du chapitre 19 de l’ALENA (Examen et règlement des différends en matière de droits antidumping et compensateurs). La Commission du libre-échange de l’ACEUM est le principal organe ministériel chargé de superviser la mise en œuvre et le fonctionnement global de l’Accord, y compris le Secrétariat de l’ACEUM et les 25 organes subsidiaires trilatéraux.

Examen conjoint de l’ACEUM en 2026

- L’ACEUM fonctionne bien – Le Canada a atteint, l’année dernière, son plus haut niveau d’échanges commerciaux (biens et services) avec les États-Unis et le Mexique.

- Important de prendre note que l’examen de 2026 ne requière pas une renégociation – Il s’agit d’une occasion de faire le bilan et de discuter de la façon de s’assurer que l’Accord demeurera pertinent.

- Le gouvernement se prépare à plusieurs cas de figure pour l’examen, et sera prêt à promouvoir et à défendre les intérêts du Canada.

Messages supplémentaires

- L’ACEUM doit demeurer pertinent dans une conjoncture économique en pleine évolution, où différents obstacles se posent au commerce mondial. L’examen à venir de l’Accord nous offre l’occasion d’y parvenir, d’envisager la suite des choses et de nous assurer que l’ACEUM continue de servir les intérêts du Canada.

- Nous préférons que l’examen soit aussi restreint et ciblé que possible. Nous avons pour priorité de préserver l’accès aux marchés et un environnement commercial stable et prévisible pour les entreprises et les investisseurs canadiens.

- Le gouvernement lancera bientôt des consultations publiques pour solliciter les commentaires de la population canadienne afin d’éclairer la démarche à suivre à l’égard de l’ACEUM en fonction des intérêts du Canada.

Au besoin

- Nous pouvons nous attendre à ce que les États-Unis (quel que soit le résultat de l’élection présidentielle) cherchent à réexaminer certaines dispositions de l’Accord, par exemple dans les cas où des groupes spéciaux de règlement des différends n’ont pas tranché en leur faveur.

Faits et chiffres à l'appui

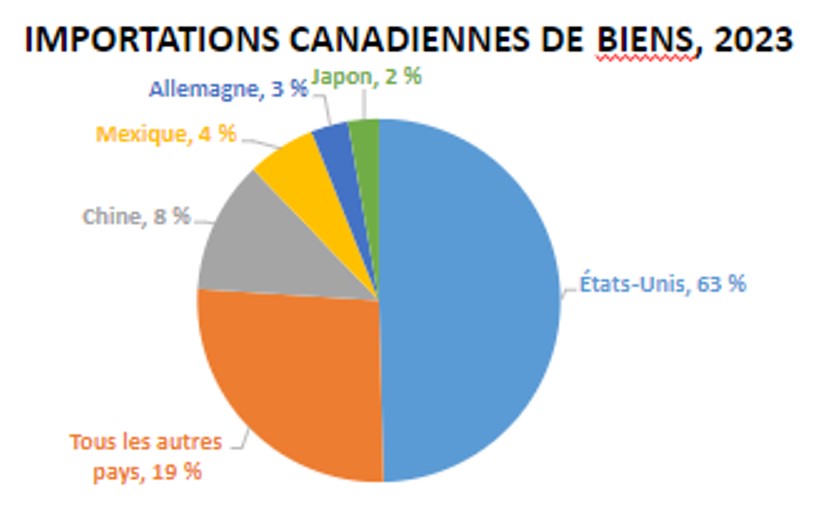

- En 2023, la valeur totale du commerce bilatéral de marchandises entre le Canada et les États-Unis s’est établie à 942,4 milliards de dollars, soit une hausse de 0,9 % par rapport à 2022.

- La valeur des échanges entre le Canada et le Mexique a atteint 57,9 milliards de dollars, une hausse de 8,7 % par rapport à 2022.

- À la fin de 2023, le stock d’investissements directs au Canada en provenance des États-Unis et du Mexique s’élevait à 700 milliards de dollars, alors que le Canada avait investi un total de 1 100 milliards de dollars chez ses deux partenaires nord-américains.

Contexte

L’article 34.7 (Examen et reconduction) vise à faire en sorte que les parties à l’ACEUM aient l’occasion, à compter de 2026, d’examiner le fonctionnement de l’Accord, d’examiner les recommandations présentées par l’une ou l’autre des parties et de décider trilatéralement des mesures appropriées. Les parties ont également la possibilité de confirmer si elles souhaitent reconduire l’Accord pour une autre période de 16 ans.

Bien que l’obligation soit d’examiner – et pas nécessairement de renégocier – l’Accord, le Canada ne devrait pas supposer que les États-Unis ou le Mexique accepteront de prolonger l’ACEUM en 2026 et surveille de près les discussions sur l’ACEUM pendant la campagne électorale de 2024 aux États-Unis.

À la lumière de récentes déclarations publiques, le Bureau de la représentante au Commerce des États-Unis semble avoir une vision très large de l’examen, notant qu’il pourrait porter sur des questions telles que les défis posés par la Chine, notamment en ce qui concerne les automobiles et les véhicules électriques, ainsi que les préoccupations des États-Unis concernant les mécanismes de règlement des différends de l’ACEUM.

La position de départ du Mexique concernant l’examen semble concorder de près avec celle du Canada pour ce qui est de tenir un examen aussi restreint et ciblé que possible, même si ce pays s’est dit ouvert à aborder de nouvelles questions, comme les règles pour les véhicules zéro émission, qui n’étaient pas primordiales lorsque l’ACEUM a été négocié initialement.

Le scénario privilégié par le Canada serait de prolonger la durée de l’Accord dès que possible afin de démontrer l’engagement des parties et de procurer plus de certitude et de prévisibilité aux entreprises et aux investisseurs. Le Canada peut aussi profiter de l’examen pour faire progresser les intérêts communs des trois pays dans le contexte d’une plus grande intégration économique en Amérique du Nord.

Les représentants canadiens se préparent à une série de scénarios possibles pour l’examen conjoint de 2026. Dans le cadre de ces efforts préparatoires, les fonctionnaires consultent de manière informelle les partenaires au pays (représentants commerciaux des provinces et territoires) et des parties prenantes ciblés (entreprises et associations de gens d’affaires) afin d’obtenir leurs commentaires en vue des plus vastes consultations officielles qui seront lancées à l’été 2024. Ces consultations éclaireront l’élaboration de la position du Canada et aideront à faire en sorte que le Canada soit en mesure de présenter des propositions à l’appui de ses intérêts offensifs et défensifs, au besoin.

Le commerce inclusif dans le cadre de l’ACEUM et des PME

- L’approche inclusive du Canada en matière de commerce vise à faire en sorte que les avantages du commerce soient plus largement partagés avec les groupes sous-représentés, notamment les PME, les femmes et les peuples autochtones.

- L’ACEUM comprend un chapitre distinct sur les PME et des dispositions sur le commerce inclusif qui favorisent l’objectif commun des parties de faire progresser le commerce inclusif en aidant les groupes sous-représentés à accéder à l’Accord et à en bénéficier.

- L’ACEUM a eu un impact positif sur la participation des PME au commerce. De 2020 à 2023, le nombre de PME canadiennes exportant vers les États-Unis et le Mexique a augmenté respectivement d’environ 14 % et de 8 %.

Points supplémentaires