Le point sur le commerce 2024 : Les chaînes d’approvisionnement

ISSN 2562-8348

Table des matières

- Message de la ministre

- Sommaire

- Partie 1 : Bilan de 2023

- Partie 2 : Les chaînes d’approvisionnement

- Vue d'ensemble

- 2.1 Avant la pandémie : L’évolution des chaînes d’approvisionnement internationales et leur importance pour le Canada

- 2.2 Chaînes d’approvisionnement internationales pendant la pandémie de COVID-19

- 2.3 Les chaînes d’approvisionnement internationales après la pandémie de COVID-19 et à l’avenir

- 2.4 Rapatriement et autres stratégies de localisation

- 2.5 Conclusion

- Bibliographie

Message de la ministre

J’ai le grand plaisir de vous présenter le rapport Le point sur le commerce 2024 du Canada, qui offre un aperçu complet de l’économie et du commerce international du Canada en 2023.

Le commerce fait partie intégrante de l’économie canadienne. En effet, il représente les deux tiers du PIB du Canada, et les exportations soutiennent à elles seules près de 3,3 millions d’emplois canadiens, soit 1 emploi sur 6. Malgré un contexte mondial exigeant, 2023 a montré la résilience du commerce canadien. Nos exportations ont augmenté de 1,4 %, et les importations ont suivi avec une augmentation de 3,1 %, ce qui témoigne de la ténacité des importatrices et importateurs et des exportatrices et exportateurs canadiens.

Ces chiffres soulignent la confiance que le monde continue d’accorder aux biens, aux services, aux talents et à l’innovation du Canada. Le monde continue également de considérer le Canada comme une destination de choix pour les investissements – nos entreprises et nos industries ont attiré plus de 60 milliards de dollars d’investissements directs étrangers en 2023.

Tout cela est de bon augure pour les entreprises et les investisseuses et investisseurs canadiens qui cherchent à s’implanter sur de nouveaux marchés à l’étranger. Lorsqu’ils le font, ils créent davantage d’emplois de qualité, de meilleures possibilités et une économie canadienne plus solide.

C’est pourquoi le Canada demeure déterminé à renforcer le commerce international fondé sur des règles en travaillant avec l’Organisation mondiale du commerce et, plus particulièrement, avec le Groupe d’Ottawa sur la réforme de l’OMC, dirigé par le Canada. En outre, nous restons déterminés à créer de nouveaux débouchés sur de nouveaux marchés – comme les économies croissantes et dynamiques de la région indo-pacifique – grâce aux missions commerciales ciblées d’Équipe Canada.

Je vous invite à découvrir le dossier spécial de cette année sur les chaînes d’approvisionnement mondiales, qui met en évidence une résilience remarquable face aux défis. L’intégration du Canada dans les chaînes d’approvisionnement mondiales favorise la productivité des entreprises canadiennes, diversifie le choix des consommatrices et consommateurs et contribue à la baisse des prix – des avantages indéniables qui nécessitent une innovation et une adaptation permanentes à mesure que le contexte mondial évolue.

À l’avenir, nous continuerons à promouvoir les entreprises, les industries et l’innovation canadiennes partout dans le monde, tout en attirant les talents, les capitaux et les investissements étrangers. Nous continuerons également à créer des possibilités pour accroître le commerce afin qu’il profite à un plus grand nombre d’entrepreneures et entrepreneurs, de consommatrices et consommateurs et d’industries.

Nous poursuivons ces efforts en sachant qu’un commerce solide mène à des économies fortes et à un avenir meilleur pour les Canadiennes et les Canadiens d’un océan à l’autre. Je me réjouis de communiquer les résultats de ces efforts fructueux dans les prochains rapports faisant le point sur le commerce.

L’honorable Mary Ng

Ministre de la Promotion des exportations, du Commerce international et du Développement économique

Sommaire

Les économies mondiale et canadienne ont de nouveau ralenti en 2023, mais ont néanmoins résisté aux vents contraires. Après avoir atteint des niveaux record en 2022, l’inflation a baissé dans plusieurs économies, mais pas sans conséquence. Dans de nombreux pays, la politique monétaire a été restrictive, ce qui a entraîné un ralentissement des investissements et des dépenses. Les économies avancées ont enregistré un ralentissement de la croissance à 1,6 % en 2023, alors que la faible croissance dans l’Union européenne et une récession au Royaume-Uni ont compensé la vigueur des États-Unis et du Japon. Dans les marchés émergents et les économies en développement, la croissance s’est accélérée pour atteindre 4,3 % malgré une réouverture plus faible que prévu de l’économie chinoise et la poursuite des conflits en Ukraine et au Moyen-Orient.

Le paysage mondial du commerce et de l’investissement s’est heurté à des obstacles tels qu’un protectionnisme accru, des perturbations maritimes comme celles du canal de Panama et de la mer Rouge, et des tensions géopolitiques. En conséquence, le volume des échanges mondiaux a considérablement diminué et les données préliminaires indiquent un ralentissement des investissements mondiaux pour 2023. Dans l’ensemble, la croissance économique mondiale a ralenti, passant de 3,5 % en 2022 à 3,2 % en 2023.

L’économie canadienne s’en est moins bien sortie, mais a réussi à éviter une récession, avec une croissance passant de 3,8 % en 2022 à 1,2 % en 2023. L’inflation est passée d’un pic de 6,8 % en 2022, le plus élevé en 40 ans, à 3,9 % en 2023, ralentissant encore au cours des premiers mois de 2024. Toutefois, les taux d’intérêt directeurs de la Banque du Canada ayant atteint en 2023 leur niveau le plus élevé depuis 23 ans, l’investissement et les dépenses des ménages ont été limités tout au long de l’année et les effets de la hausse des taux devraient perdurer. Les dépenses des ménages ont soutenu la croissance globale, mais ont diminué par personne. Les exportations nettes, soutenues par la vigueur de l’économie américaine, ont été le principal facteur de croissance en 2023.

En 2023, la croissance a été menée par les services, qui ont augmenté de 2,0 %, tandis que les industries de biens ont enregistré une baisse de 1,2 %. Les services de transport et d’entreposage ainsi que l’administration publique, stimulée en grande partie par des gains dans les administrations locales, municipales, régionales, provinciales et territoriales, ont contribué le plus à la croissance des services. Alors que l’expansion des voyages après la pandémie se poursuivait et que de plus en plus de travailleurs retournaient au bureau, les transports aériens et les services de transport urbain ont été à l’origine de l’augmentation des transports et de l’entreposage. En revanche, la baisse enregistrée dans les secteurs des biens a été généralisée, les secteurs de la construction et de l’agriculture, sensibles aux taux d’intérêt, jouant un rôle important dans cette situation.

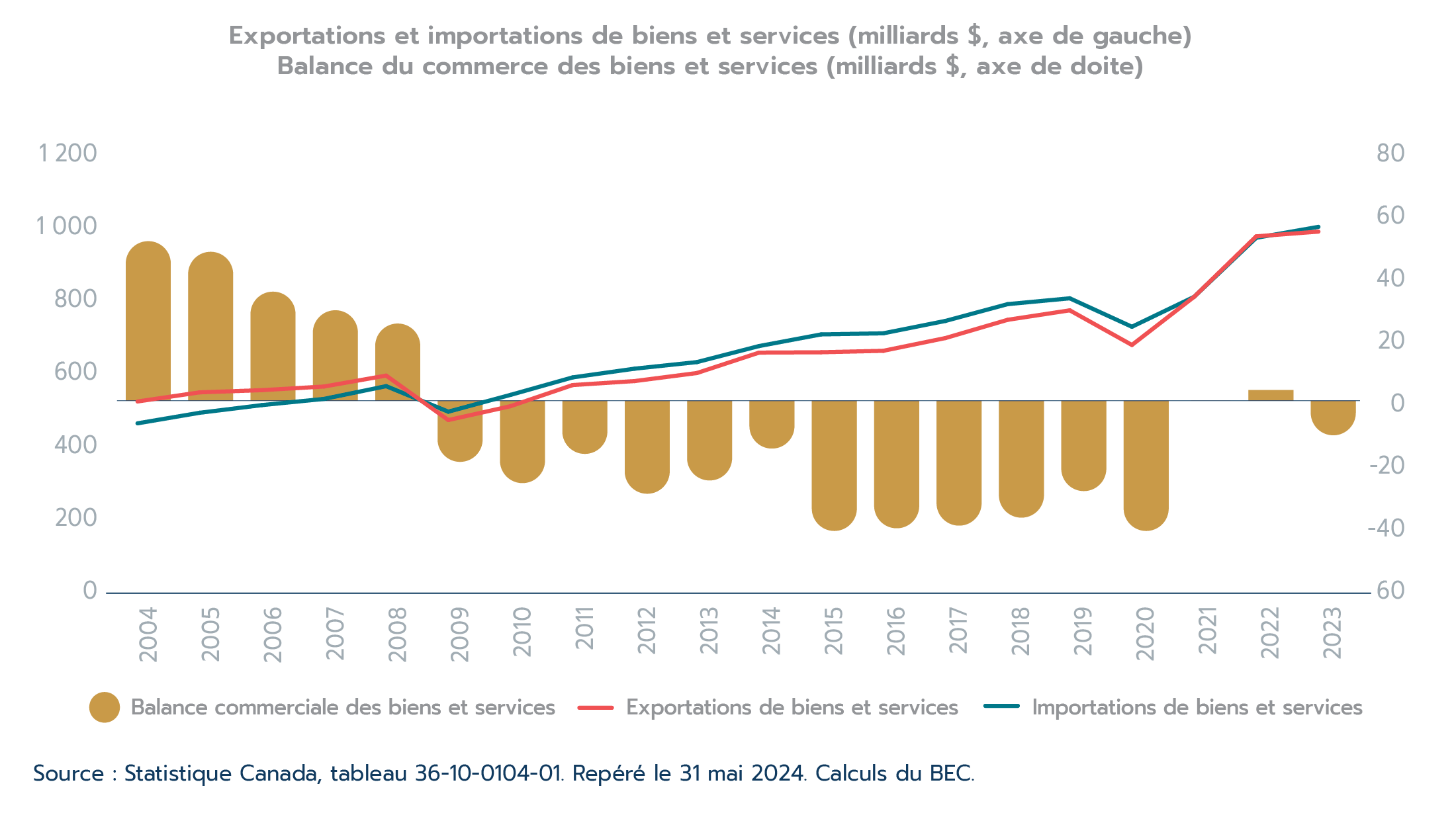

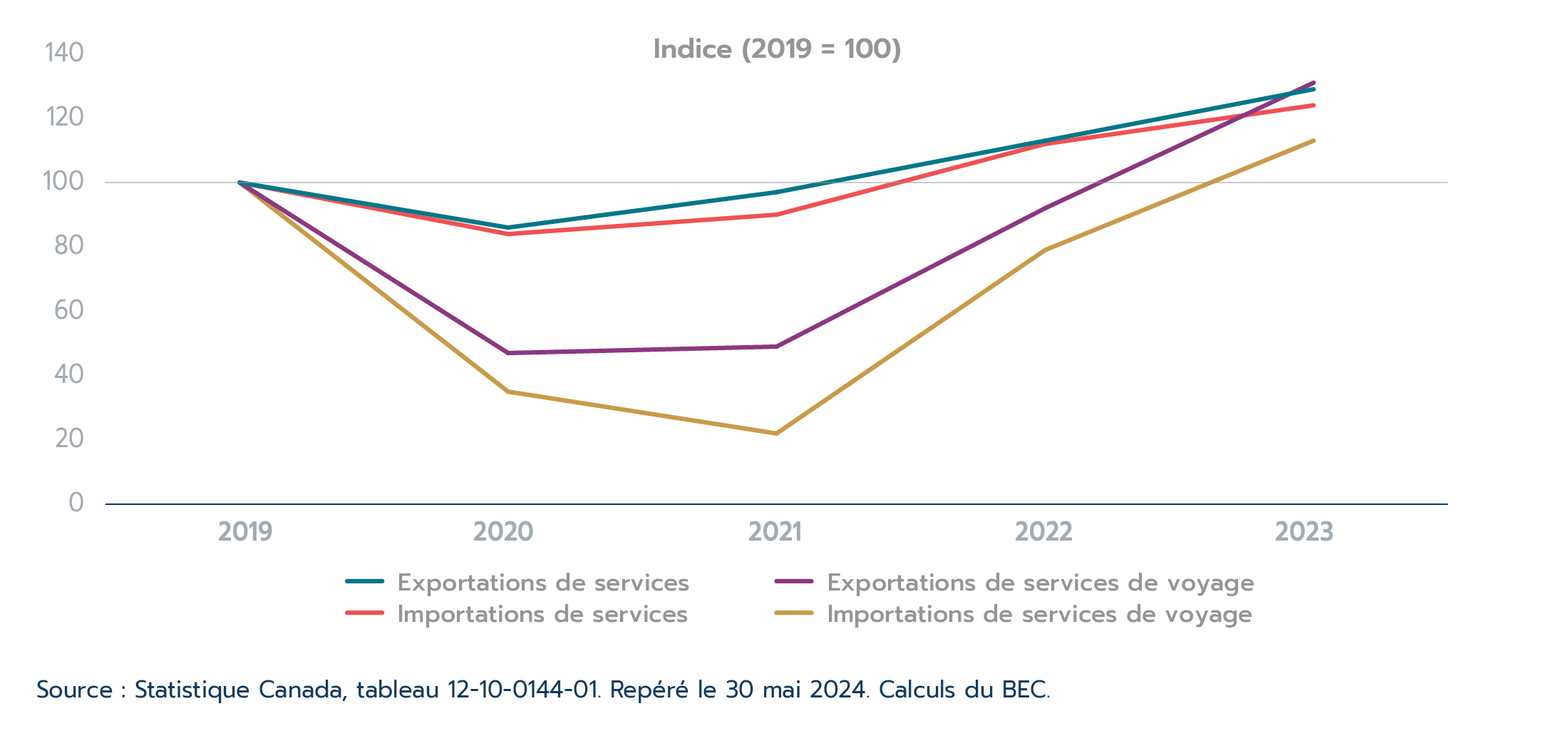

Malgré une nouvelle année de faible croissance mondiale ainsi qu’une contraction des prix mondiaux des matières premières, le commerce international du Canada a de nouveau enregistré de nouveaux records en 2023. Toutefois, la croissance a été beaucoup plus lente que celle observée en 2022. Les exportations de biens et de services ont augmenté de 1,4 % pour atteindre 965,1 milliards de dollars en 2023. Cette croissance est entièrement due aux services, les exportations de biens ayant diminué en raison de la baisse des prix des matières premières, en particulier des produits énergétiques. Une forte augmentation des exportations de véhicules à moteur, soutenue par l’amélioration continue des chaînes d’approvisionnement internationales, a partiellement compensé la diminution des biens. Dans le même temps, les exportations de voyages ont stimulé les échanges de services et ont finalement dépassé leurs niveaux d’avant la pandémie. Les importations de biens et services ont augmenté de 3,1 % pour atteindre 978,2 milliards de dollars, les biens et services progressant. Tout comme pour les exportations, les véhicules automobiles et les voyages ont stimulé la croissance des importations.

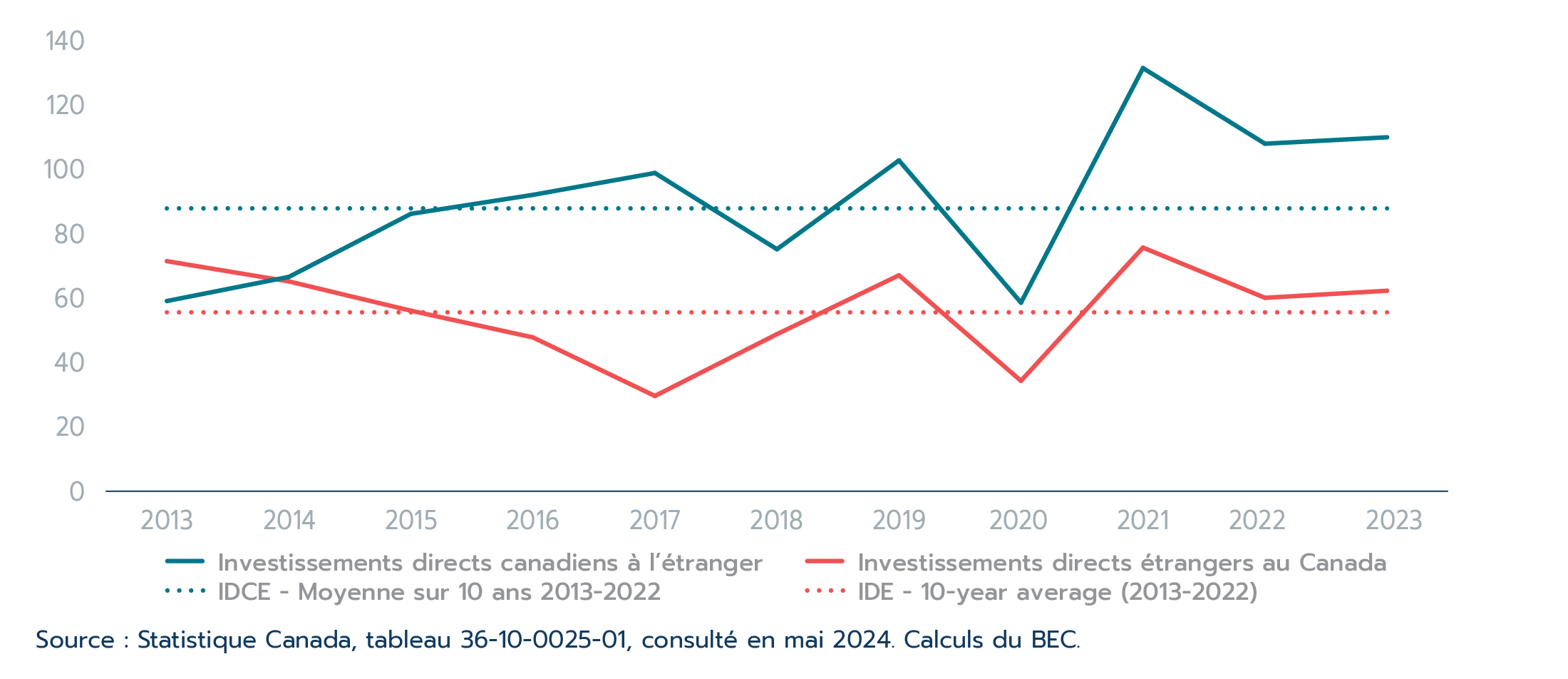

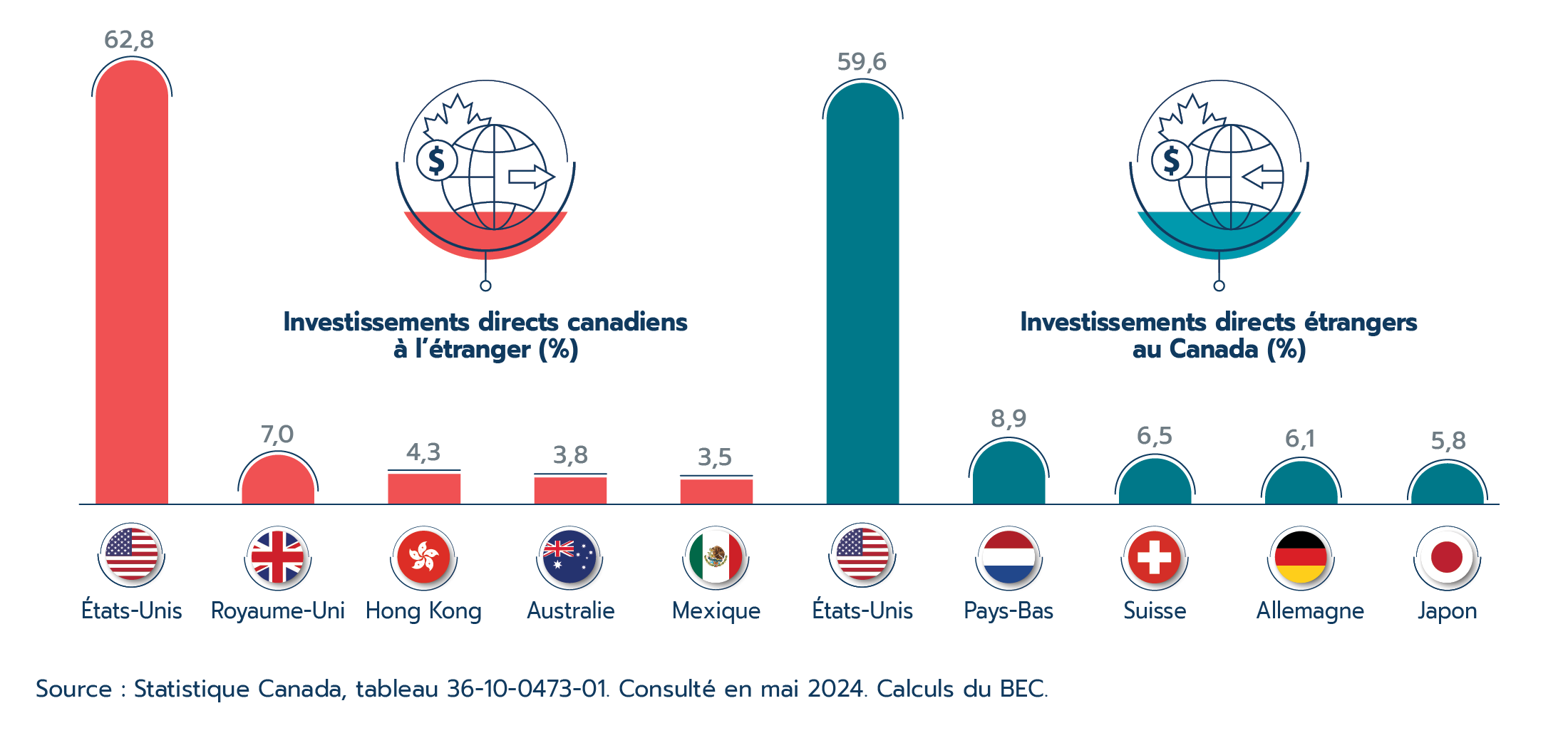

Autre illustration de la résilience, les flux d’investissements directs étrangers du Canada ont renoué avec la croissance en 2023, après une baisse en 2022. Plus précisément, après avoir baissé de 17,8 % en 2022, les flux d’investissements directs canadiens à l’étranger ont augmenté de 1,8 % en 2023, tandis que les flux d’investissements directs étrangers au Canada ont enregistré une hausse de 3,7 % (contre -20,6 % en 2022).

Malgré une nouvelle année difficile pour la croissance économique mondiale et canadienne, le commerce international et les chaînes d’approvisionnement qui sous-tendent ces transactions continuent à bien se porter. Le point sur le commerce 2024 offre une vue d’ensemble de l’évolution des chaînes d’approvisionnement avant, pendant et après la pandémie de COVID-19. Les chaînes d’approvisionnement internationales proposent de nombreux avantages aux Canadiens et à l’économie canadienne. Pour les Canadiens, les chaînes d’approvisionnement internationales contribuent à faire baisser les prix et à accroître le choix, la stabilité et la variété des produits disponibles. Pour les entreprises canadiennes, les avantages se résument à une augmentation de la productivité. Les chaînes d’approvisionnement internationales permettent aux entreprises de se spécialiser dans des tâches essentielles, d’accéder à des intrants spécialisés, de favoriser la diffusion des connaissances et d’accroître la concurrence.

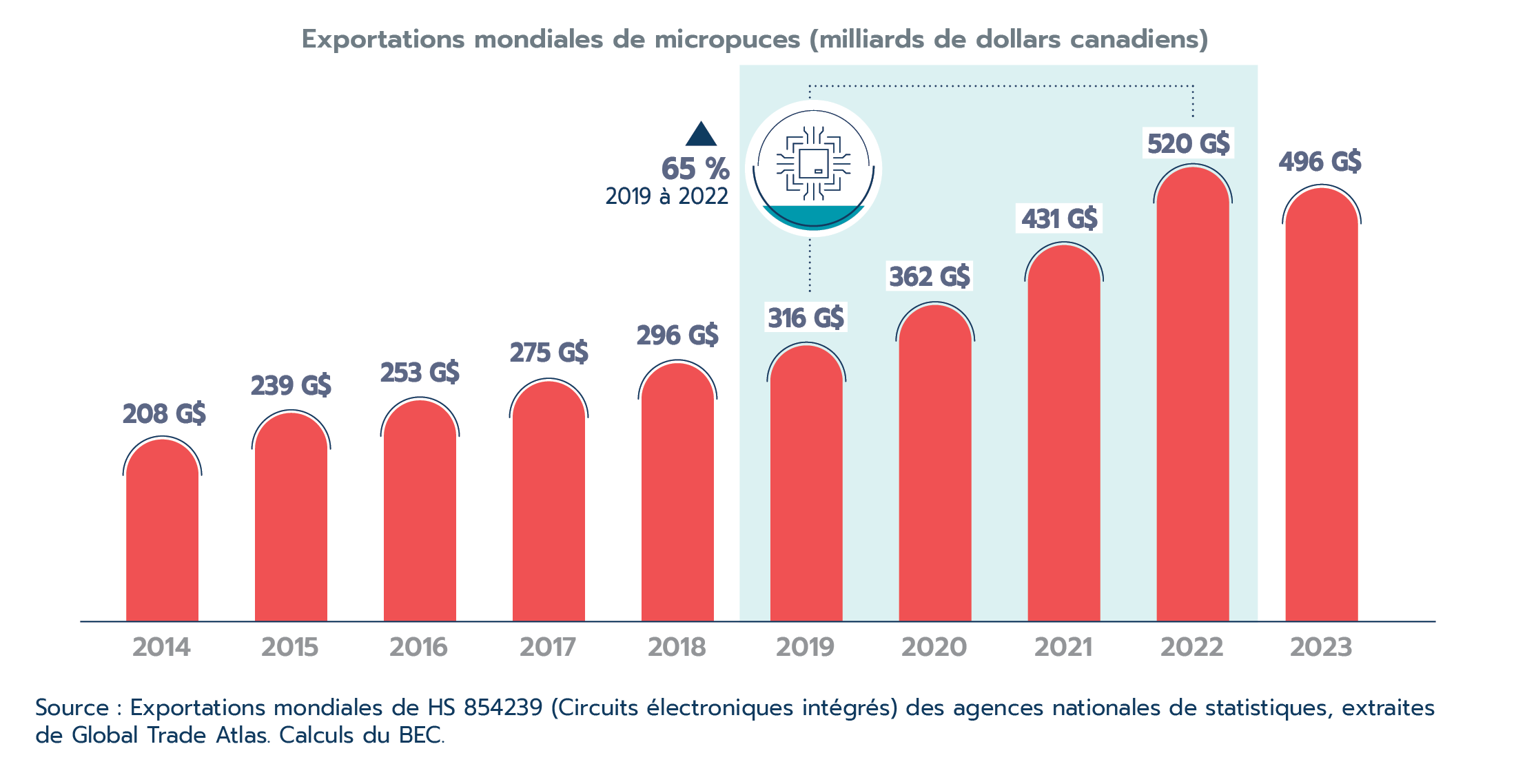

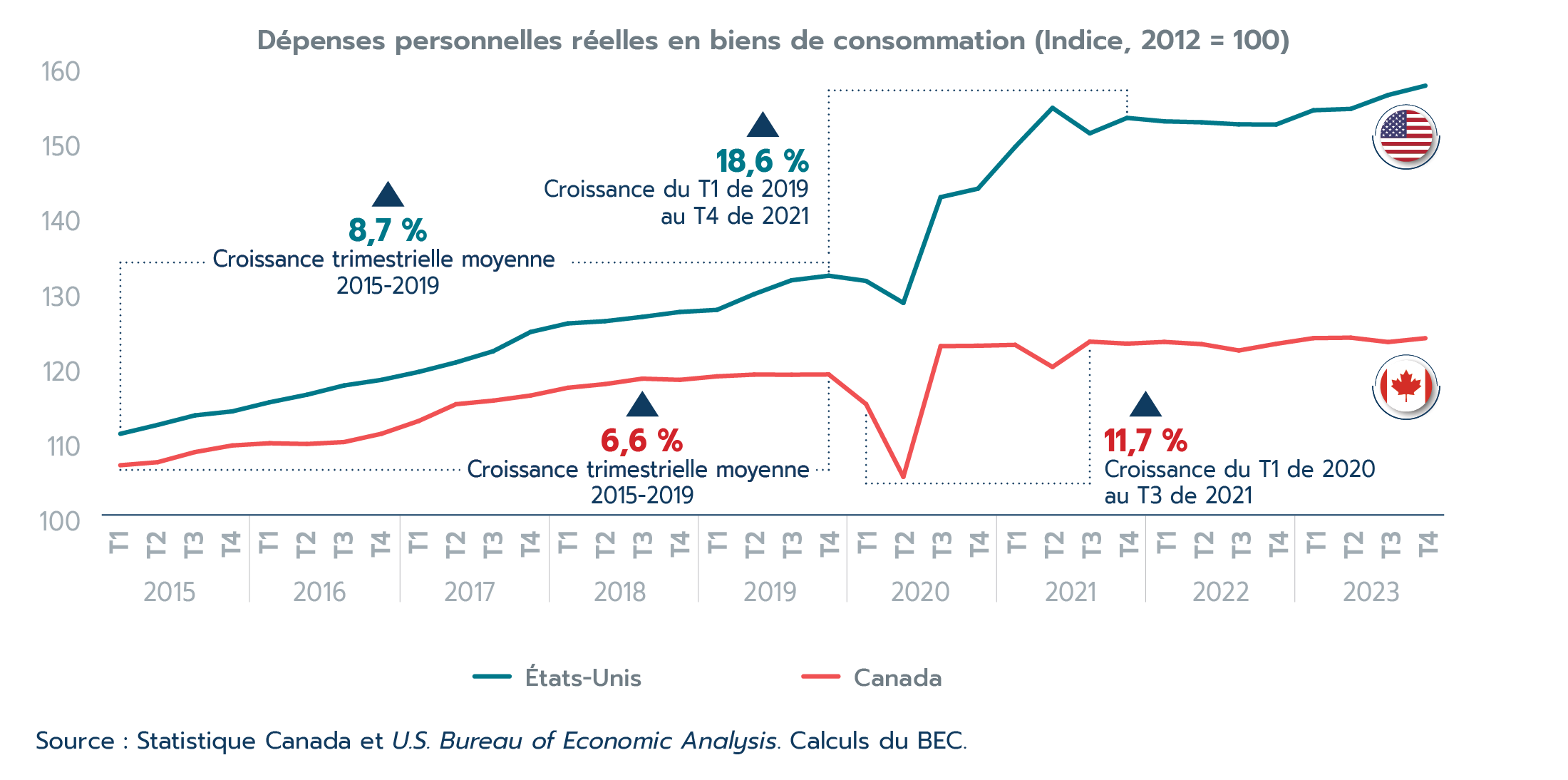

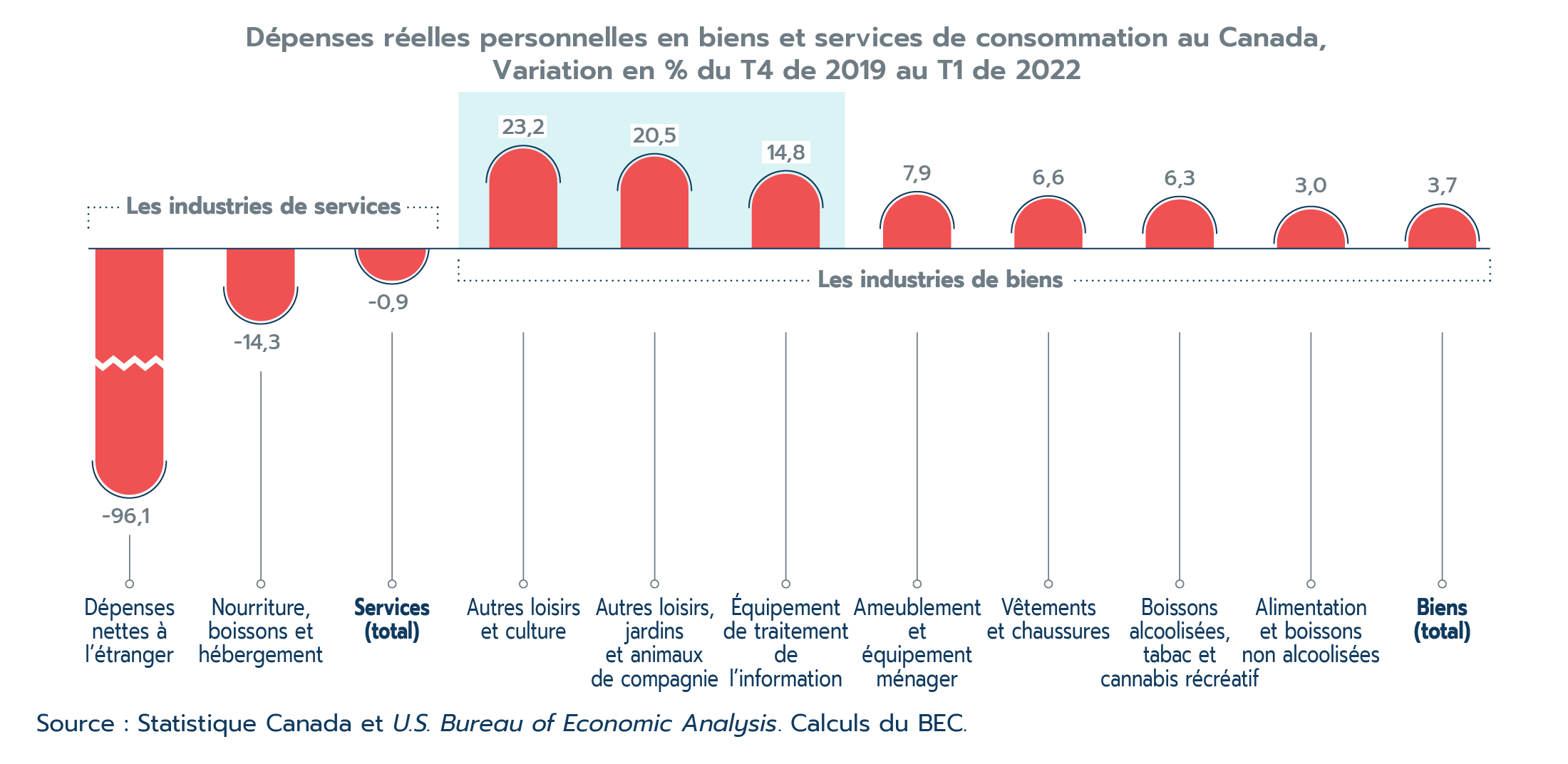

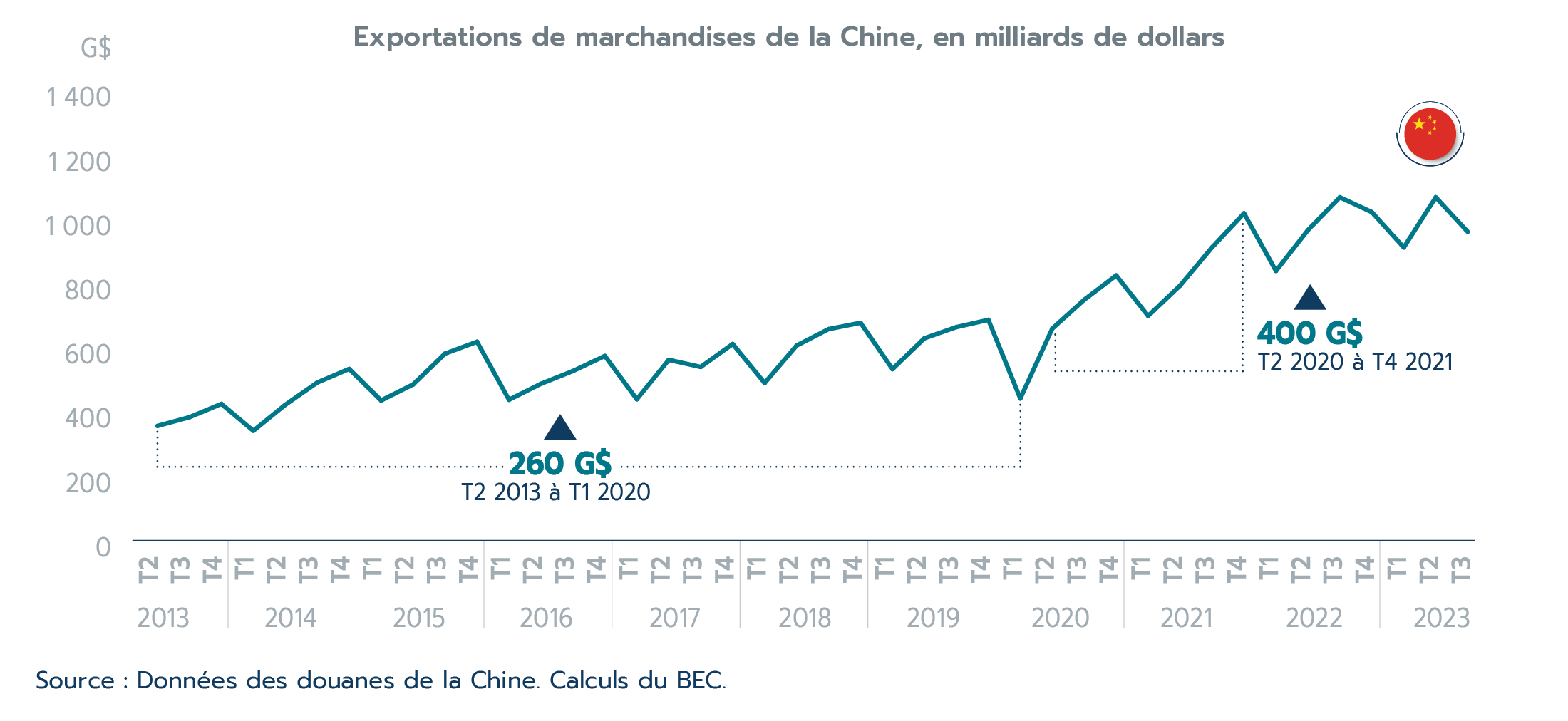

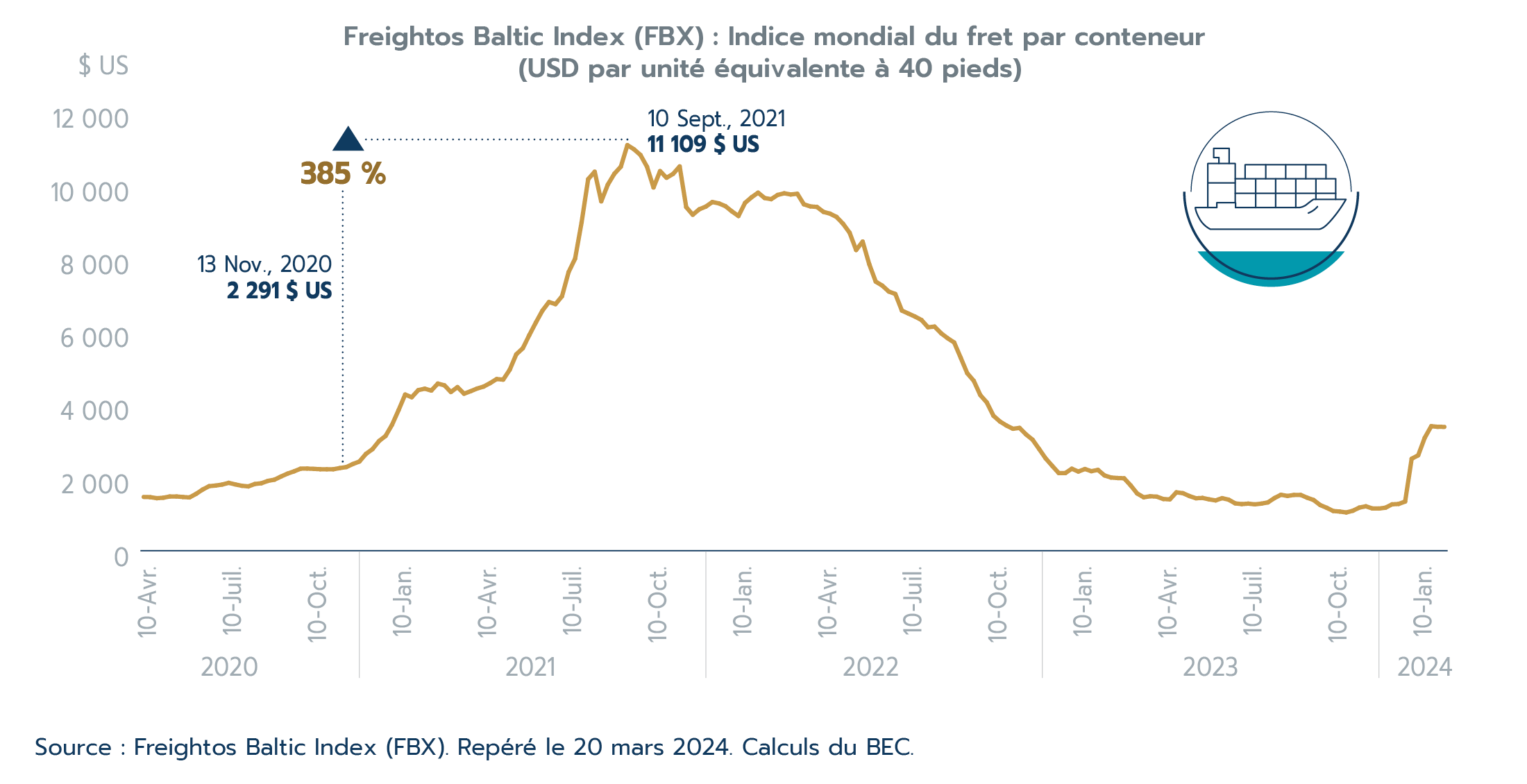

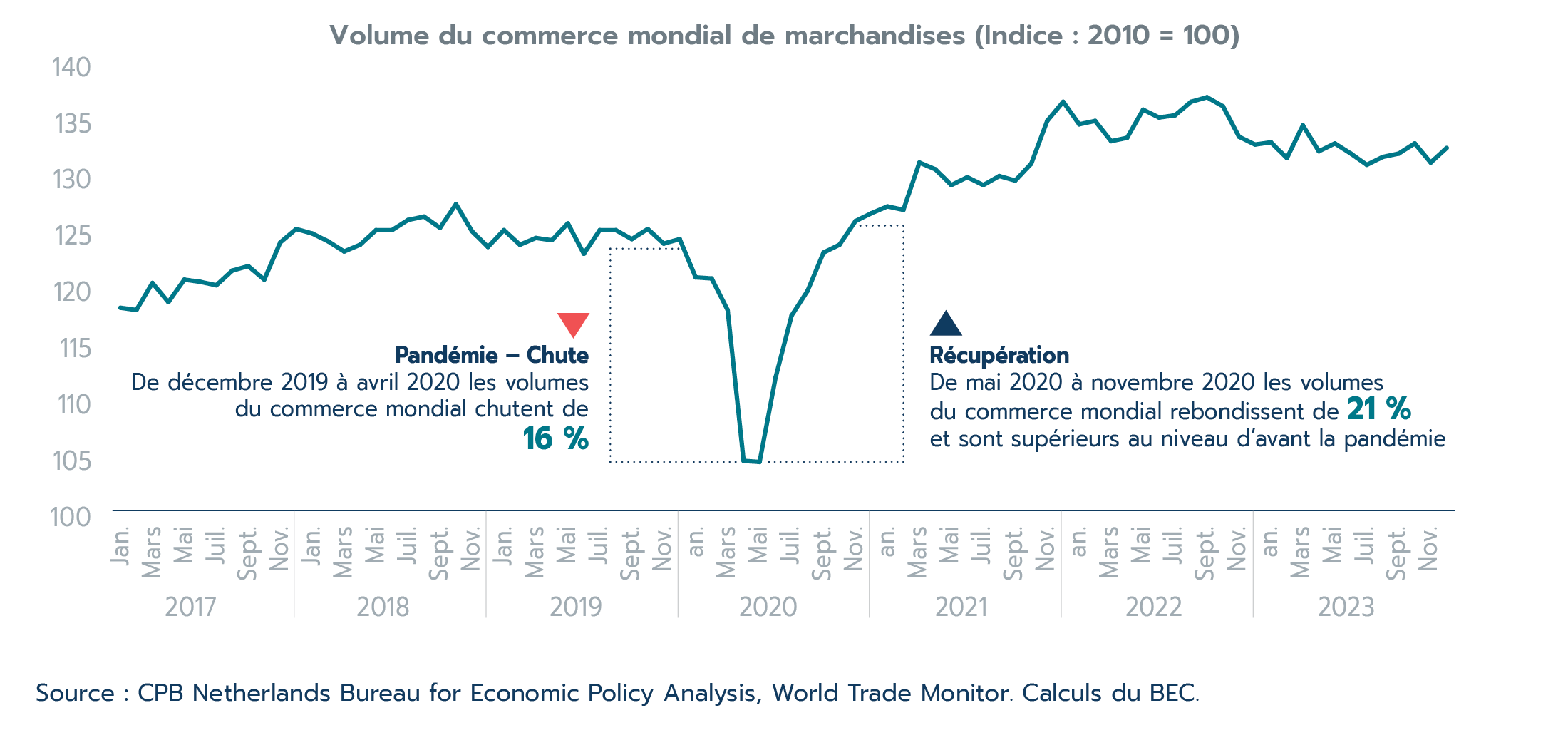

Les chaînes d’approvisionnement ont bien résisté à la pandémie de COVID-19. La pandémie a provoqué un changement de la demande des services vers les biens de consommation durables, ce qui a exercé une pression sur les infrastructures de transport, entraînant des retards dans les ports et une augmentation des coûts du transport maritime. Toutefois, les volumes d’échanges mondiaux ont rapidement repris et ont déjà retrouvé leurs niveaux d’avant l’entrée en vigueur de la directive sur la COVID-19 en novembre 2020. Pendant la pandémie, les Canadiens ont pu accéder à la plupart des biens et services dont ils avaient besoin. Toutefois, quelques perturbations notables ont été observées, notamment dans le domaine des microprocesseurs, qui constituent un élément crucial pour de nombreuses industries canadiennes telles que la fabrication automobile, et sont examinées de manière plus approfondie dans ce dossier spécial.

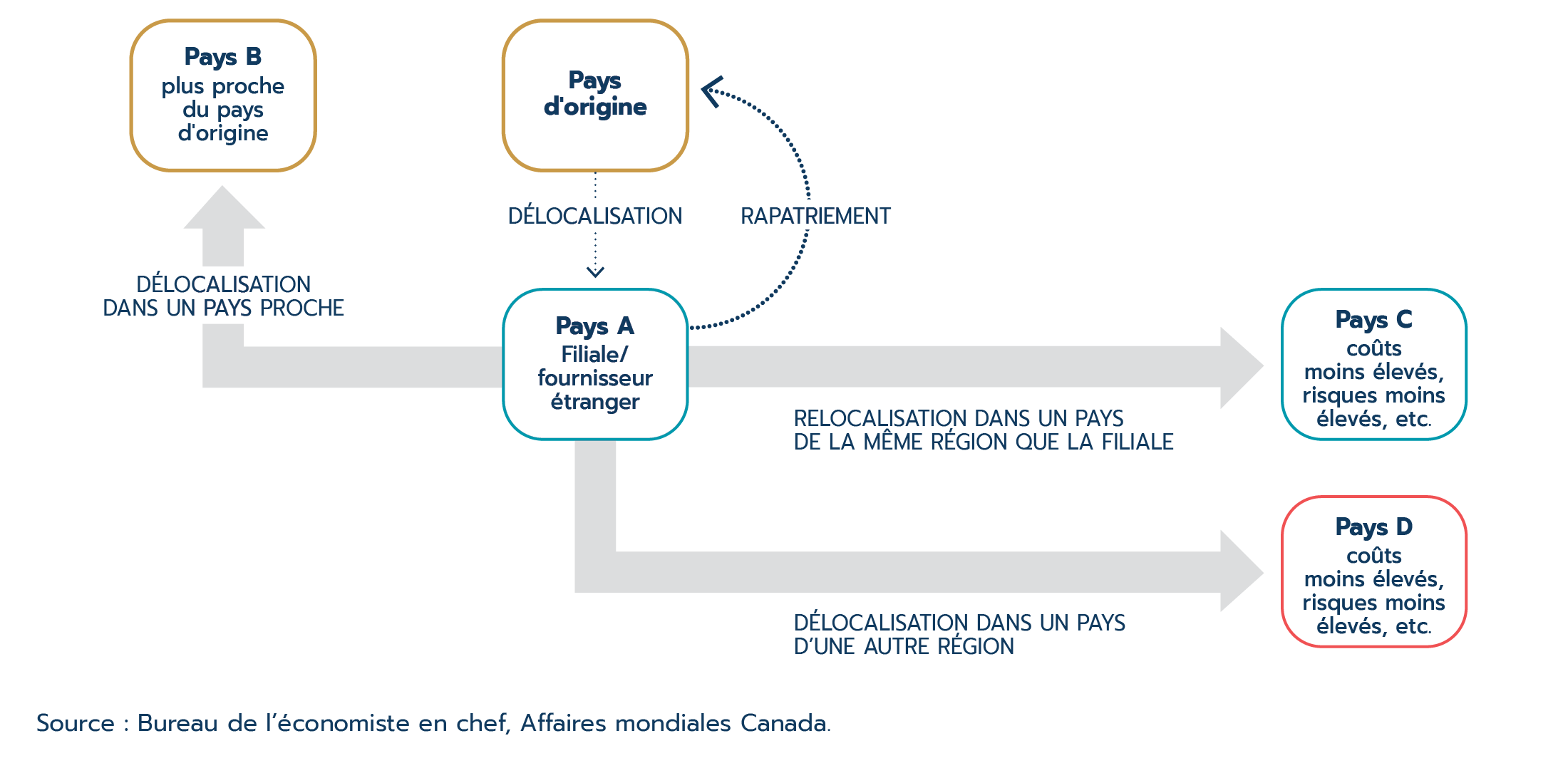

À l’avenir, les chaînes d’approvisionnement internationales seront confrontées à des incertitudes liées aux changements climatiques, aux risques humains et organisationnels, aux préoccupations environnementales, sociales et de gouvernance, ainsi qu’aux bouleversements géopolitiques. Les entreprises canadiennes peuvent renforcer leur résilience face à ces défis de plusieurs manières, notamment en diversifiant leurs fournisseurs, en gérant leurs stocks, en innovant dans leurs processus ou en reconfigurant leur chaîne d’approvisionnement, notamment par la relocalisation ou la délocalisation dans un pays proche.

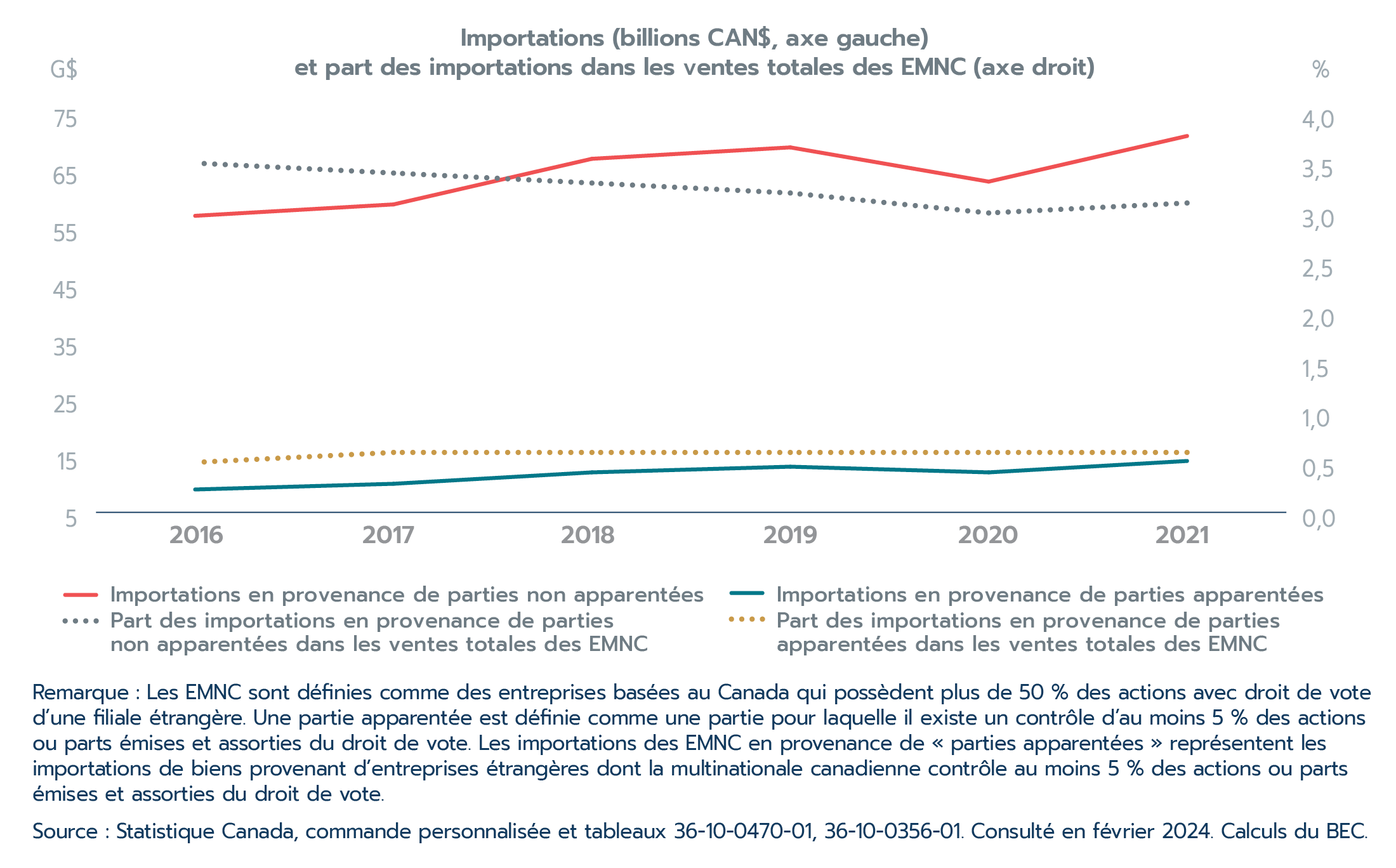

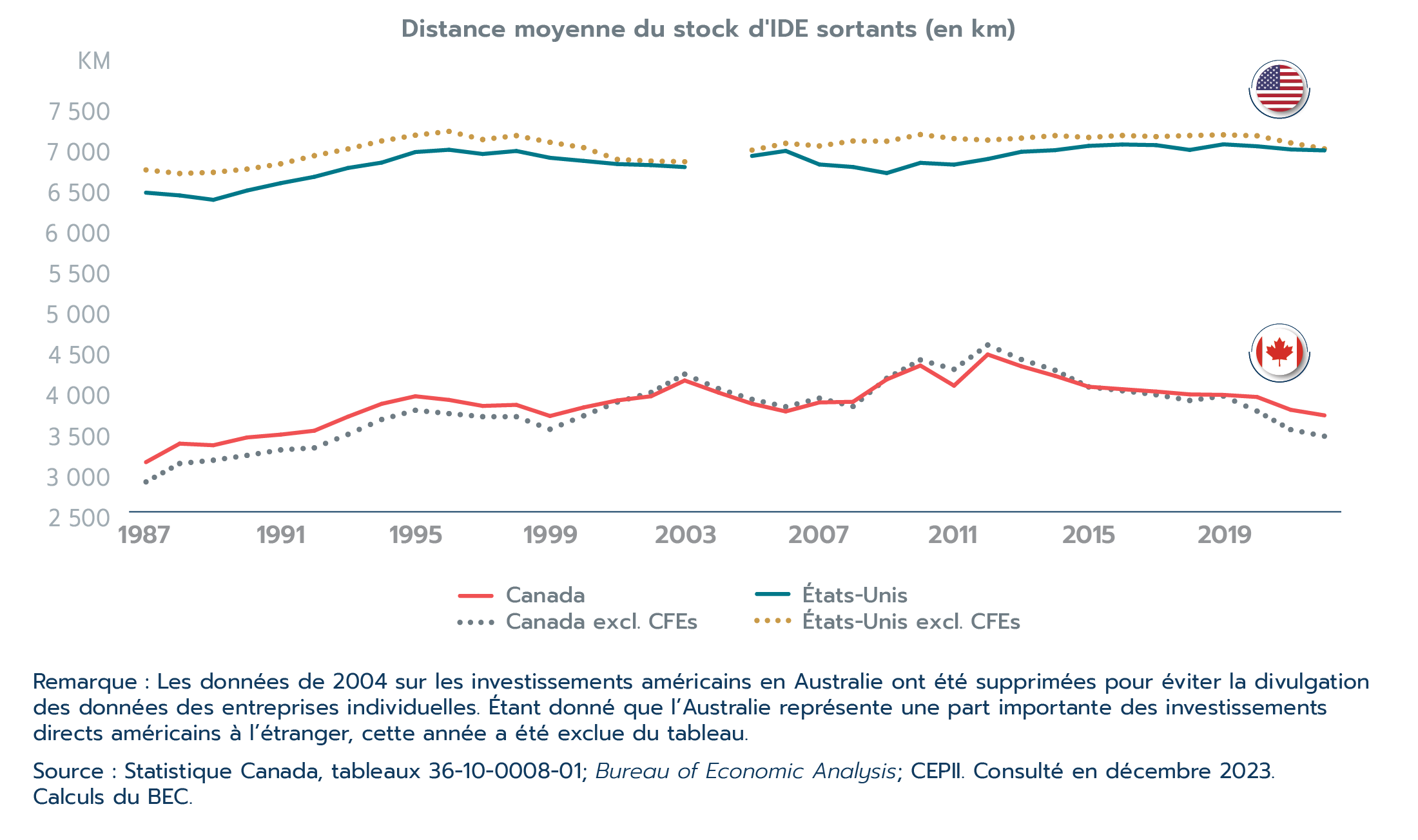

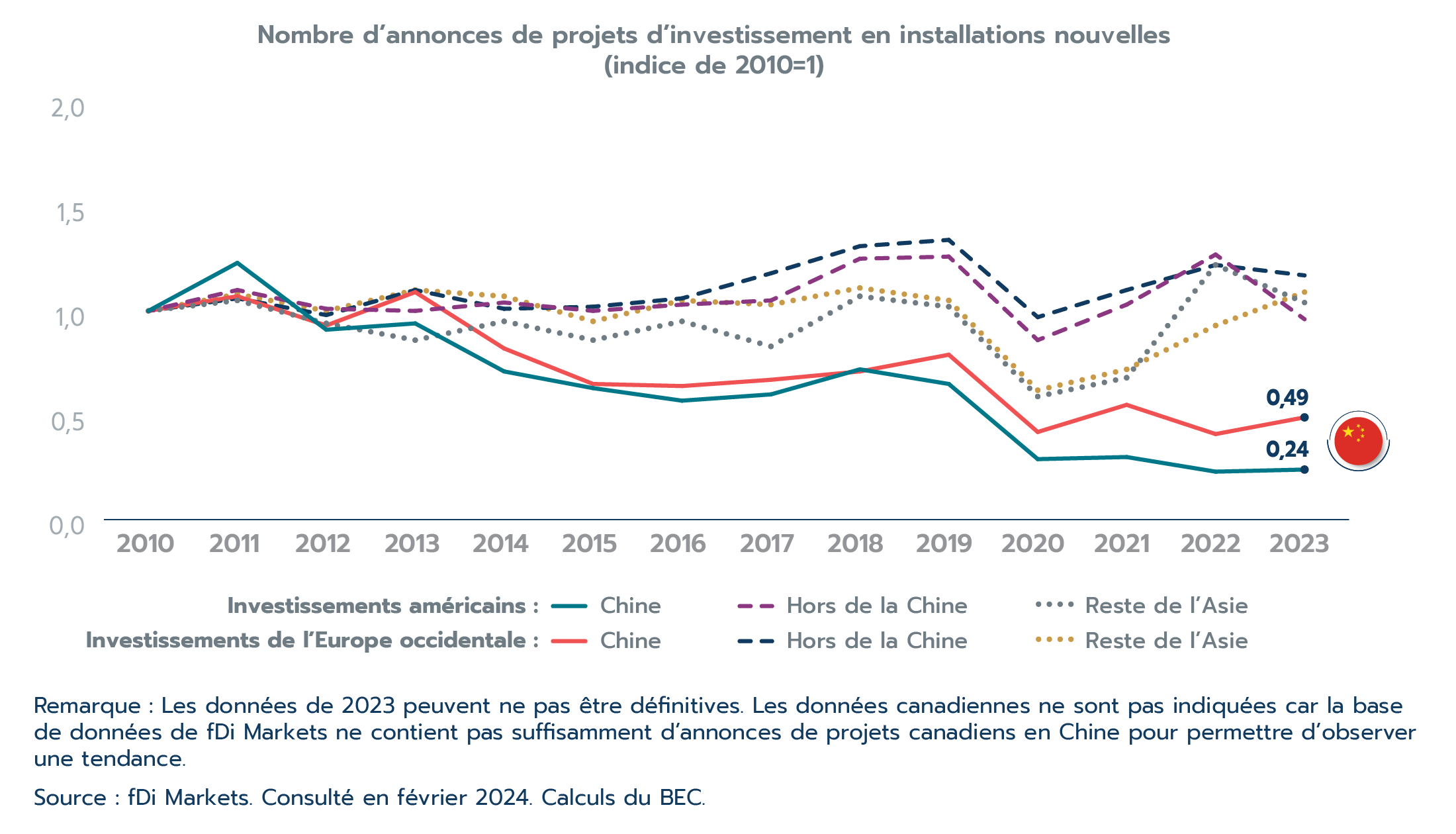

La relocalisation est une réponse possible aux risques actuels auxquels sont confrontées les chaînes d’approvisionnement internationales, mais cela représente un coût pour les entreprises qui renoncent aux avantages que les chaînes d’approvisionnement internationales procurent aux consommateurs et aux entreprises. Au moment de la rédaction du rapport sur le point sur le commerce, il n’y a guère de preuves indiquant que les entreprises canadiennes rapatrient leur production. Toutefois, certains éléments montrent que les chaînes d’approvisionnement internationales se restructurent et modifient la localisation de certaines sources d’intrants (délocalisation dans un pays proche). Les entreprises peuvent estimer que la délocalisation dans un autre pays est préférable à la relocalisation, car elles peuvent faire face aux risques ou aux vulnérabilités tout en continuant à profiter des avantages comparatifs d’autres pays.

L’avenir des chaînes d’approvisionnement internationales et les défis qu’elles posent aux entreprises restent incertains. Toutefois, leurs avantages durables et la nécessité pour les entreprises de s’adapter et d’innover sont évidents. Les entreprises canadiennes doivent relever ces défis, renforcer leurs chaînes d’approvisionnement et s’intégrer davantage dans les réseaux commerciaux mondiaux pour rester compétitives.

Partie 1 : Bilan de 2023

Vue d’ensemble

La croissance économique mondiale a ralenti en 2023 dans un contexte d’inflation toujours élevée, de conditions financières tendues et de fragmentation géopolitique accrue.

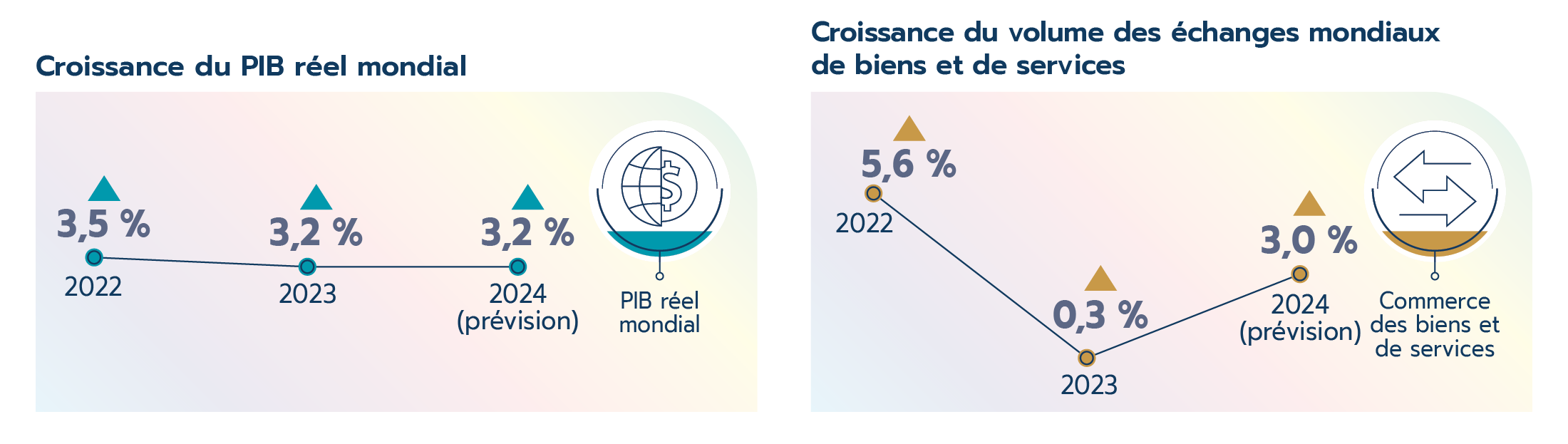

- Ralentissement de la croissance mondiale : L’économie mondiale a mieux résisté que prévu, mais la croissance a tout de même ralenti, passant de 3,5 % en 2022 à 3,2 % en 2023. La croissance dans les économies avancées (1,6 %) a nettement ralenti tandis que celle des marchés émergents et des économies en développement (4,3 %) a légèrement progressé.

- Selon le Fonds monétaire international (FMI), la croissance mondiale devrait se maintenir à 3,2 % en 2024.

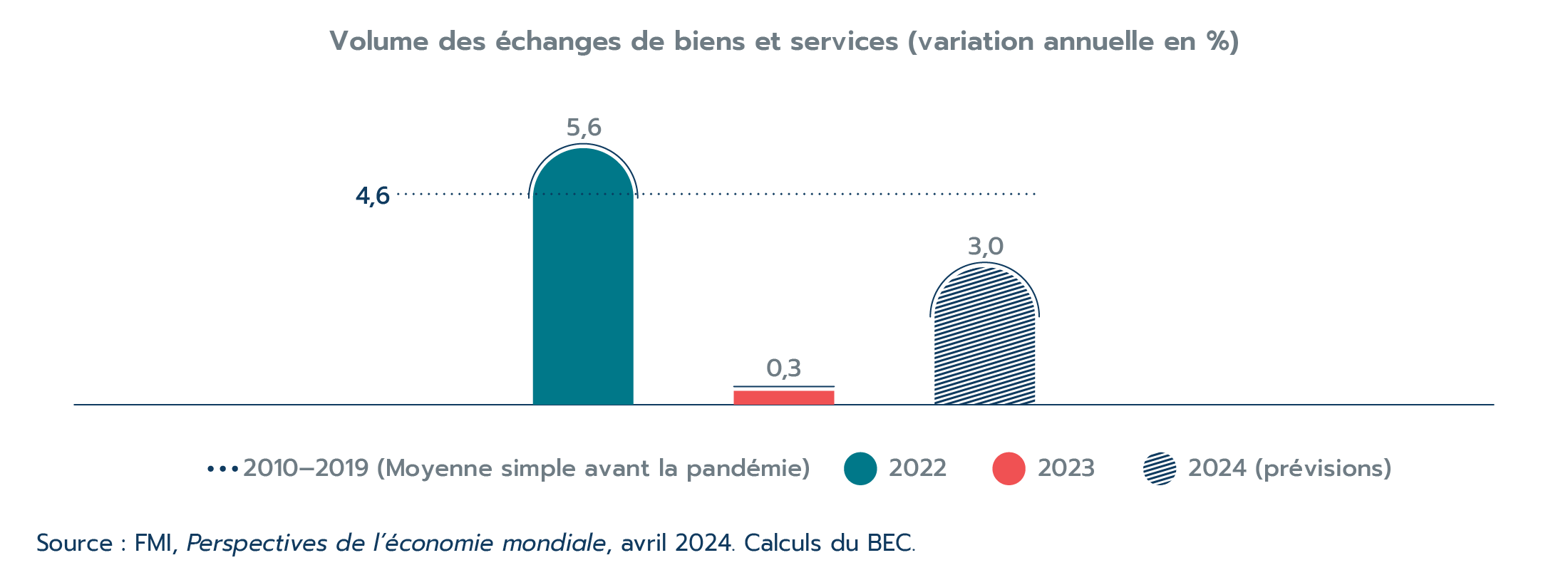

- Difficultés commerciales : Le volume des échanges mondiaux de biens et de services a fortement ralenti, passant de 5,6 % en 2022 à 0,3 % en 2023, en raison de la guerre en Ukraine, de l’inflation élevée et du resserrement des conditions financières qui ont tous pesé sur la croissance.

- On prévoit une reprise du commerce mondial à 3,0 % en 2024 à mesure que l’inflation et les conditions financières se détendent.

Vue d’ensemble figure 1 : Croissance du PIB réel mondial et Croissance du volume des échanges mondiaux de biens et de services

Version texte - Vue d’ensemble figure 1

- Croissance du PIB mondial en 2022 : 3,5 %

- Croissance du PIB mondial en 2023 : 3,2 %

- Croissance du PIB mondial en 2024 (prévision) : 3,2 %

- Croissance du volume des échanges mondiaux de biens et de services en 2022 : 5,6 %

- Croissance du volume des échanges mondiaux de biens et de services en 2023 : 0,3 %

- Croissance du volume des échanges mondiaux de biens et de services en 2024 (prévision) : 3,0 %

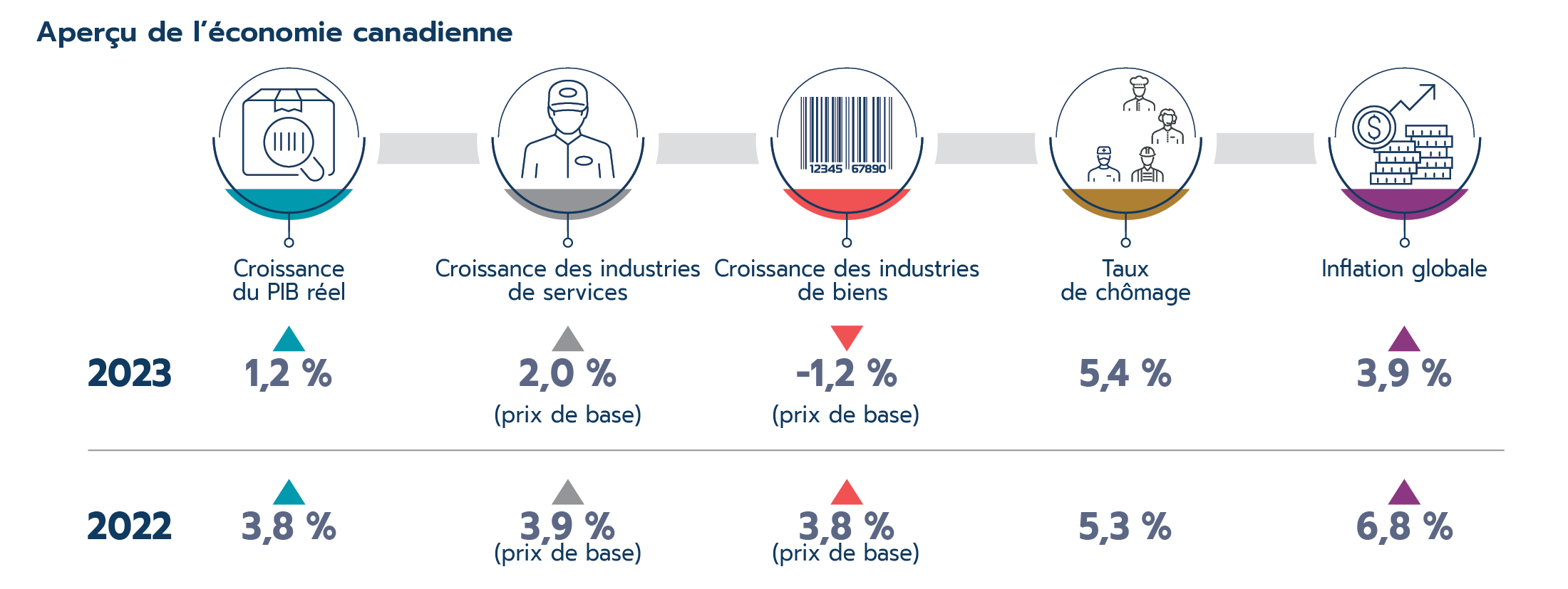

La performance économique du Canada a fortement ralenti pour atteindre 1,2 % en 2023 – néanmoins, le Canada a enregistré la troisième croissance la plus forte parmi les économies du G7, derrière les États-Unis et le Japon.

- Une croissance dominée par les services : Les industries de services (2,0 %) ont de nouveau été le moteur de la croissance en 2023, les services de transport et d’entreposage et l’administration publique arrivant en tête.

- Diminution des industries de biens : Les industries de biens ont diminué de 1,2 % en 2023. La baisse a été généralisée, menée par le secteur de la construction, sensible aux taux d’intérêt.

- Baisse de l’inflation : L’inflation a ralenti, passant de 6,8 % en 2022, son plus haut niveau depuis 40 ans, à 3,9 % en 2023, grâce à la baisse des prix de l’énergie et à une politique monétaire rigoureuse.

- Assouplissement sur le marché du travail : Le chômage a légèrement augmenté pour atteindre 5,4 % en 2023 dans l’ensemble et a terminé l’année à 5,8 % en décembre. Le nombre d’offres d’emploi a diminué tandis que l’activité sur le marché du travail est restée stable.

Vue d’ensemble figure 2 : Aperçu de l’économie canadienne

Version texte - Vue d’ensemble figure 2

- Croissance du PIB réel canadien en 2022 : 3,8 %

- Croissance du PIB réel canadien en 2023 : 1,2 %

- Croissance de l’industrie des services (prix de base) en 2022 : 3,9 %

- Croissance de l’industrie des services (prix de base) en 2023 : 2,0 %

- Croissance de l’industrie des biens (prix de base) en 2022 : 3,8 %

- Croissance de l’industrie des biens (prix de base) en 2023 : -1,2 %

- Taux de chômage en 2022 : 5,3 %

- Taux de chômage en 2023 : 5,4 %

- Inflation globale en 2022 : 6,8 %

- Inflation globale en 2023 : 3,9 %

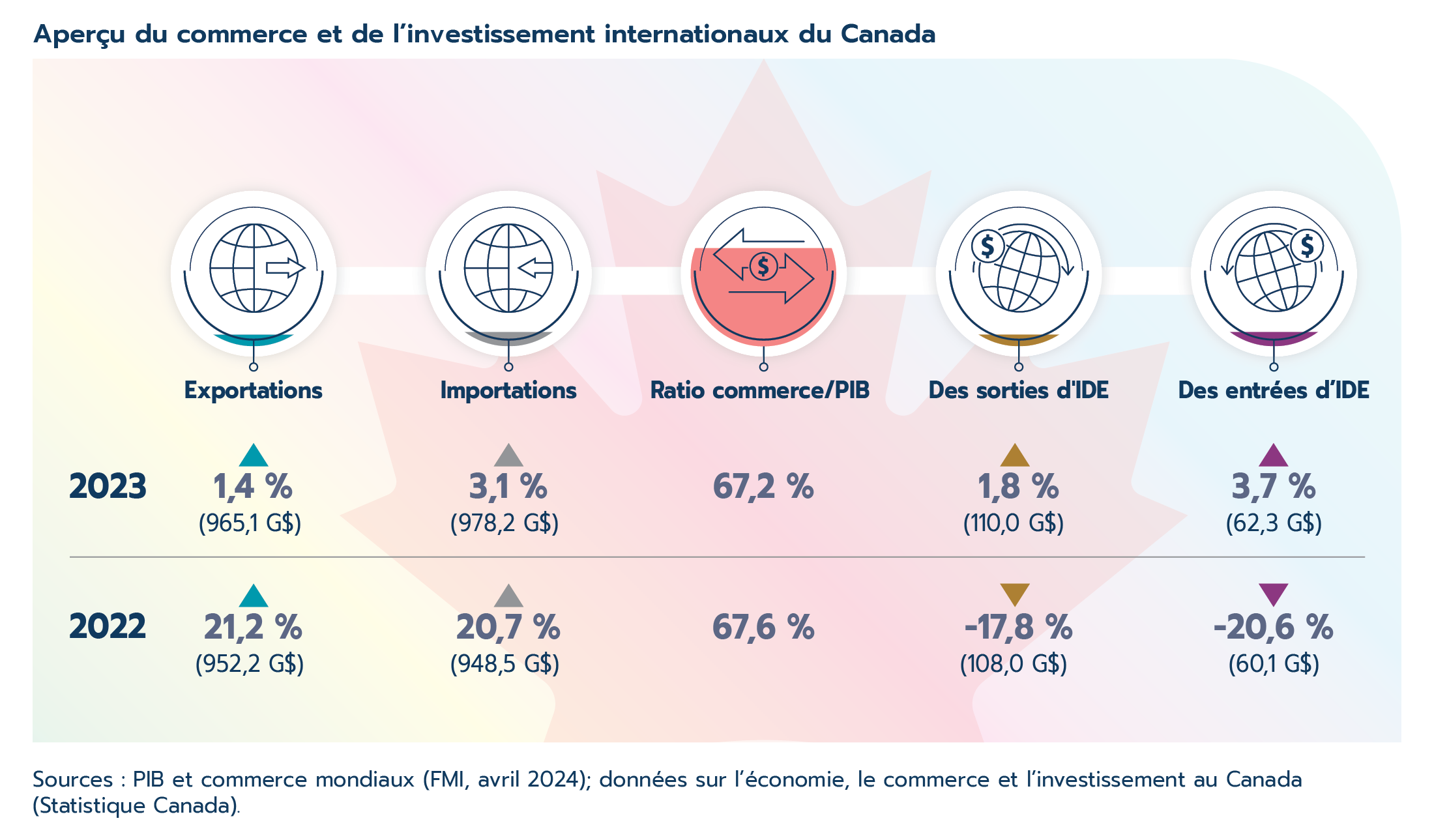

Les exportations et les importations canadiennes ont progressé malgré un environnement mondial difficile – les échanges bilatéraux de biens et de services ont totalisé les 1 900 milliards de dollars en 2023.

- Ralentissement de la croissance des échanges : La croissance des exportations canadiennes de biens et de services a nettement ralenti, passant de 21,2 % en 2022 à 1,4 % en 2023. La croissance a été menée par les exportations de services (13,8 %), tandis que les exportations de biens (-1,4 %) ont diminué. Les services de voyage et les produits et pièces détachées automobiles ont enregistré de fortes hausses.

- La croissance des importations de biens et services (3,1 %) a dépassé celle des exportations, les importations de services (10,1 %) et de biens (1,4 %) ayant toutes deux progressé. Comme pour les exportations, les services de voyage et les produits et pièces détachées automobiles ont été les principaux moteurs de la croissance des importations en 2023.

- Avec la levée des restrictions liées à la COVID-19, les exportations et les importations de services de voyage ont dépassé pour la première fois en 2023 leurs niveaux d’avant la pandémie de 2019.

- Reprise de la croissance de l’investissement : Après avoir diminué en 2022, les flux d’investissements internationaux bilatéraux du Canada ont augmenté en 2023. Finance et assurances ont stimulé l’augmentation des investissements canadiens à l’étranger, tandis que la fabrication a été à l’origine de la croissance des investissements étrangers au Canada.

- En 2023, les entrées et sorties d’investissements internationaux ont été supérieures à leurs moyennes historiques respectives (entre 2010 et 2019), mais sont restées inférieures à leurs niveaux de 2021.

Vue d’ensemble figure 3 : Aperçu du commerce et de l’investissement internationaux du Canada

Sources : PIB et commerce mondiaux (FMI, avril 2024); données sur l’économie, le commerce et l’investissement au Canada (Statistique Canada).

Version texte - Vue d’ensemble figure 3

- Exportations de biens et services en 2022 : 21,2 % (952,2 milliards de dollars)

- Exportations de biens et services en 2023 : 1,4 % (965.1 milliards de dollars)

- Importations de biens et services en 2022 : 20,7 % (948.5 milliards de dollars)

- Importations de biens et services en 2023 : 3,1 % (978.2 milliards de dollars)

- Ratio commerce/PIB en 2022 : 67,6 %

- Ratio commerce/PIB en 2023 : 67,2 %

- Sorties d’investissements directs étrangers du Canada en 2022 : -17,8 % (108,0 milliards de dollars)

- Sorties d’investissements directs étrangers du Canada en 2023 : 1,8 % (110,0 milliards de dollars)

- Entrées d’investissements directs étrangers au Canada en 2022 : -20,6 % (60,1 milliards de dollars)

- Entrées d’investissements directs étrangers au Canada en 2023 : 3,7 % (62,3 milliards de dollars)

1.1 Introduction

Après une inflation historique, l’éclatement de la guerre en Europe et un resserrement synchronisé de la politique monétaire en 2022, les perspectives pour 2023 étaient sombres. Pourtant, c’est la résilience qui s’est imposée. Bien que la croissance ait ralenti, la plupart des économies avancées ont évité la récession, et la croissance des marchés émergents et des économies en développement s’est légèrement accélérée. L’inflation a ralenti dans la plupart des régions, entraînant des baisses de taux dans certaines économies et des discussions sur des baisses dans d’autres, tandis que les marchés du travail sont restés relativement robustes au cours du processus.

Malgré cette résistance globale, l’année a connu son lot d’épreuves : le conflit au Moyen-Orient, une réouverture économique chinoise plus faible que prévu, une croissance européenne en difficulté et des tensions géopolitiques croissantes ont pesé sur la croissance. Entre-temps, de nombreuses économies à faible revenu n’ont pas encore retrouvé leur niveau de production d’avant la pandémie. Le commerce et l’investissement mondiaux ont été mis à mal par ces défis. Pour 2024, les gouvernements devraient réduire leurs dépenses, le resserrement de la politique monétaire continuera à freiner la croissance et la croissance sous-jacente de la productivité devrait être faible. On s’attend donc à une nouvelle année de résultats économiques médiocres. Dans la première partie de Le point sur le commerce 2024, nous examinons les moteurs de la performance économique, commerciale et d’investissement dans les économies mondiale et canadienne pour 2023 et les attentes pour 2024.

1.2 Le contexte mondial

Au début de l’année 2023, les économies mondiales étaient aux prises avec une inflation record. Les murmures de stagflation, de récessions et de pessimisme généralisé étaient monnaie courante. Les événements ont pris une tournure positive, puisque l’économie mondiale a résisté en 2023 : la croissance s’est ralentie, mais l’économie mondiale a quand même progressé, la croissance aux États-Unis et au Japon ayant dépassé les attentes.

Plusieurs évolutions positives ont soutenu la croissance mondiale en 2023. L’inflation a ralenti dans les économies avancées, ainsi que dans les marchés émergents et les économies en développement, qui ont enregistré respectivement une moyenne de 4,6 % et 8,3 %, respectivement. La baisse des prix mondiaux de l’énergie d’environ 29,9 % a certainement aidé (Groupe de la Banque mondiale, 2024), tout comme le resserrement de la politique monétaire dans de nombreuses économies. Les marchés du travail sont restés relativement solides dans les économies avancées, avec un taux de chômage plus faible que prévu, ce qui a permis aux dépenses de consommation de progresser. Il est important de noter que la politique budgétaire favorable, en particulier dans les économies avancées, a contribué à la croissance de 2023. En effet, dans certains grands marchés, les dépenses publiques ont dépassé la croissance économique.

Pourtant, 2023 n’a pas été sans poser de nombreux problèmes. La guerre fait toujours rage en Ukraine et un nouveau conflit a éclaté au Moyen-Orient, entraînant des coûts humains dévastateurs et des conséquences ultérieures pour la croissance mondiale. Malgré la baisse de l’inflation, l’inflation alimentaire reste élevée dans de nombreux pays, et ce sont les populations vulnérables qui en subissent le plus les conséquences. La hausse des taux d’intérêt a également exposé plus de la moitié des économies à faible revenu à un risque de détresse financière (FMI, 2023).

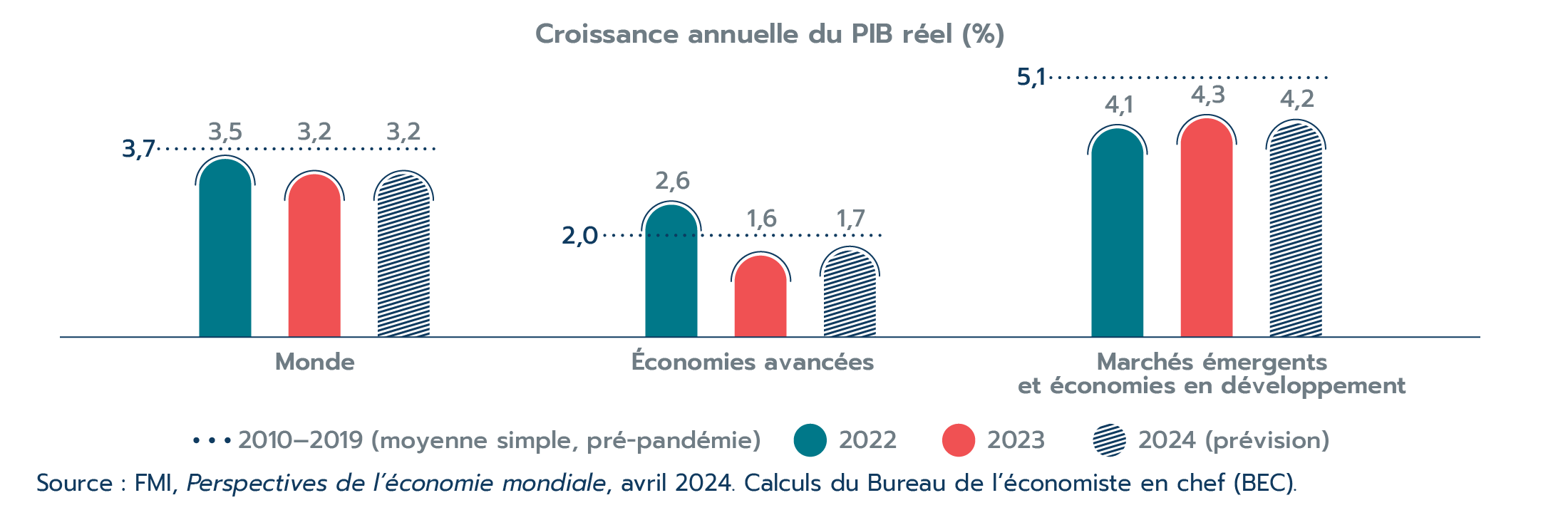

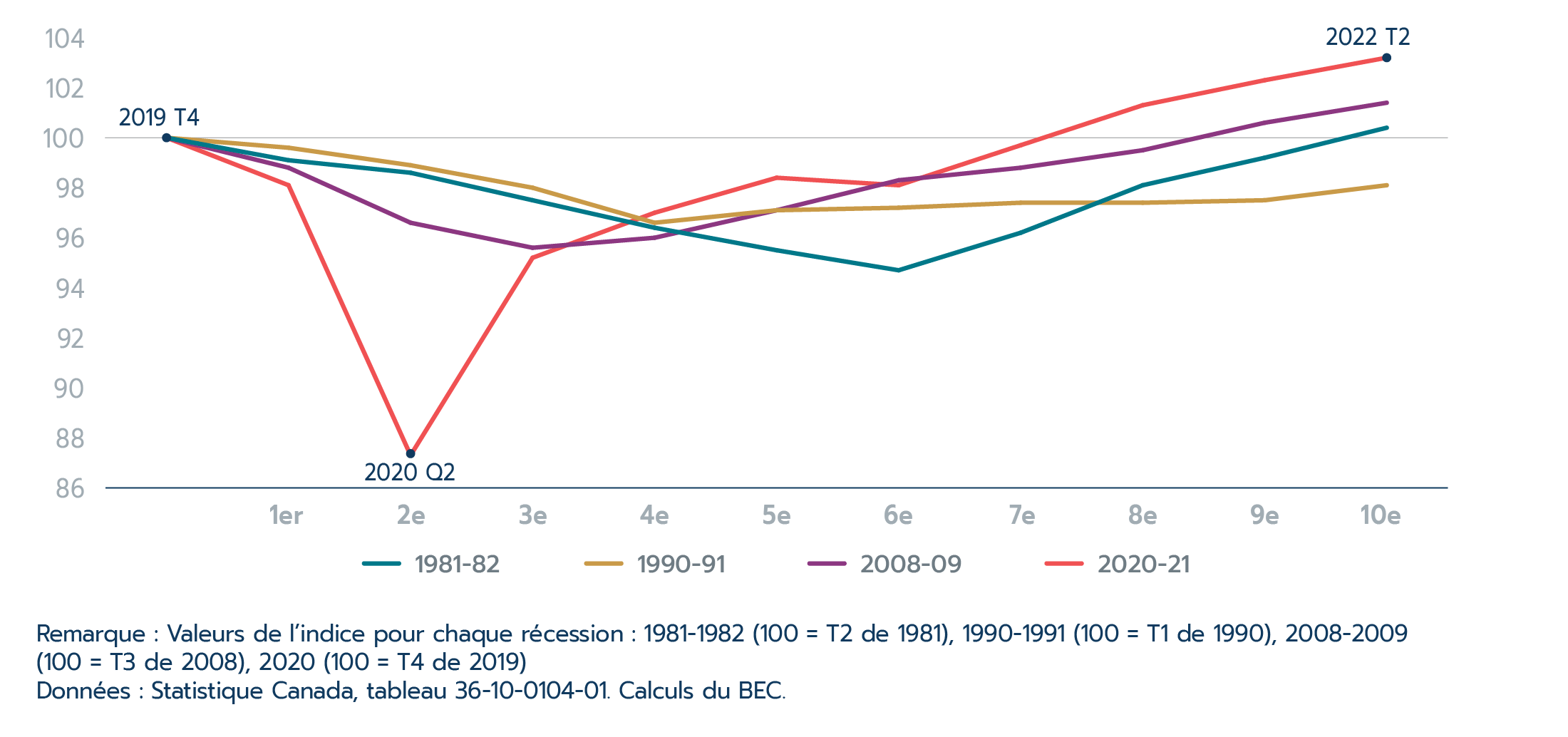

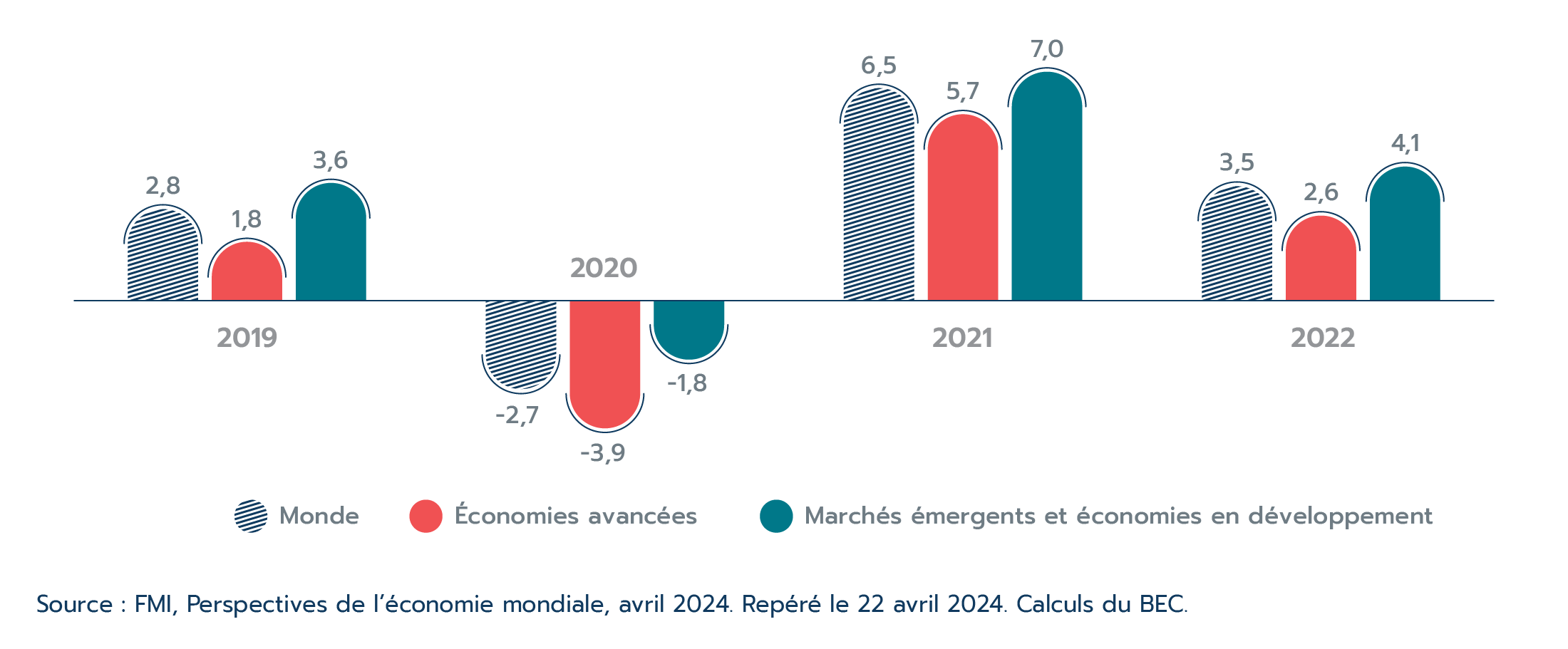

Dans l’ensemble, la croissance économique mondiale a ralenti, passant de 3,5 % en 2022 à 3,2 % en 2023, restant ainsi inférieure à la croissance mondiale d’avant la pandémie (3,7 %). Les économies avancées ont été à l’origine de ce ralentissement, la croissance passant de 2,6 % en 2022 à 1,6 % en 2023. Dans le même temps, les marchés émergents et les économies en développement ont dépassé les attentes, avec une croissance qui atteindra 4,3 % en 2023.

Figure 1.1 : Les économies avancées sont à l’origine du ralentissement tandis que les marchés émergents s'accélèrent

Source : FMI, Perspectives de l’économie mondiale, avril 2024. Calculs du Bureau de l’économiste en chef (BEC).

Version texte - Figure 1.1

| Croissance du PIB | 2010-2019 (moyenne simple avant la pandémie) | 2022 | 2023 | 2024 (prévisions) |

|---|---|---|---|---|

| Monde | 3,7 | 3,5 | 3,2 | 3,2 |

| Économies avancées | 2,0 | 2,6 | 1,6 | 1,7 |

| Marchés émergents et économies en développement | 5,1 | 4,1 | 4,3 | 4,2 |

Les États-Unis ont mené la croissance des économies avancées, malgré une hausse historiquement rapide des taux d’intérêt. Les dépenses de consommation, soutenues par un marché de l’emploi toujours sain, et les solides dépenses publiques ont contribué à cette croissance. La croissance économique américaine a dépassé les attentes en s’accélérant, passant de 1,9 % en 2022 à 2,5 % en 2023. Une reprise des investissements fixes et des exportations nettes a permis de faire augmenter la croissance économique du Japon de près de 1,0 % en 2022 à 1,9 %. Néanmoins, un ralentissement marqué dans la zone euro, au Royaume-Uni et au Canada l’a emporté sur une croissance plus rapide aux États-Unis et au Japon.

La guerre qui fait rage en Ukraine, l’inflation et les taux d’intérêt élevés ont pesé sur la croissance économique de la zone euro, qui a fortement baissé, passant de 3,4 % en 2022 à 0,4 % en 2023. L’Allemagne se distingue au sein de la zone euro par une récession annuelle (-0,3 %) en 2023. Le Royaume-Uni a connu des difficultés similaires : l’économie n’a progressé que de 0,1 % en 2023, après être entrée en récession technique avec une croissance négative au cours des troisième et quatrième trimestres de l’année.

Sur les marchés émergents, la reprise de la croissance en Chine et en Russie a été compensée par un ralentissement en Amérique latine, au Moyen-Orient et en Afrique. La levée rapide et inattendue des restrictions liées à la COVID-19 en Chine n’a pas produit l’essor économique que beaucoup attendaient. La Chine a également été confrontée à des problèmes importants dans son secteur immobilier tout au long de l’année. Malgré cela, la Chine a enregistré une croissance de 5,2 % en 2023, ce qui représente une amélioration par rapport à la croissance la plus faible depuis 20 ans observée en 2022 (à l’exclusion de 2020). Malgré une croissance plus lente en 2023, l’Inde (7,8 %) et l’Indonésie (5,0 %), les deuxième et sixième plus grands marchés émergents, ont connu une croissance plus rapide que les autres marchés émergents et économies en développement. Le resserrement des conditions financières mondiales et l’inflation ont continué à freiner la croissance dans d’autres marchés émergents et dans l’ensemble des économies en développement. Dans le même temps, l’Arabie saoudite (-0,8 %) est entrée en récession à la suite de la chute des prix mondiaux de l’énergie.

Commerce et investissements mondiaux

Le volume des échanges mondiaux de biens et de services a nettement ralenti, passant de 5,6 % en 2022 à 0,3 % en 2023. Les économies avancées (0,3 %) et les marchés émergents et économies en développement (0,6 %) ont vu la croissance de leur commerce réduire de manière significative. Si la poursuite de l’amélioration des chaînes d’approvisionnement mondiales et la levée des restrictions liées à la pandémie en Chine ont soutenu le commerce, les effets persistants de la guerre en Ukraine, l’inflation élevée et le resserrement des conditions financières ont tous pesé sur la croissance en 2023. En outre, les attaques contre les navires traversant la mer Rouge ont réduit le volume des échanges au cours des dernières semaines de l’année. Au-delà de ces défis, la fragmentation géopolitique nuit à la croissance du commerce : en 2023, environ 3 388 nouvelles restrictions commerciales ont été imposées dans le monde (Global Trade Alert, 2024).

Figure 1.2 : Arrêt de la croissance du volume des échanges de biens et de services en 2023

Source : FMI, Perspectives de l’économie mondiale, avril 2024. Calculs du BEC.

Version texte - Figure 1.2

| Moyenne simple avant la pandémie (2010-2019) | 2022 | 2023 | 2024 (prévisions) | |

|---|---|---|---|---|

| Volume des échanges de biens et services (variation annuelle en %) | 4,6 % | 5,6 % | 0,3 % | 3,0 % |

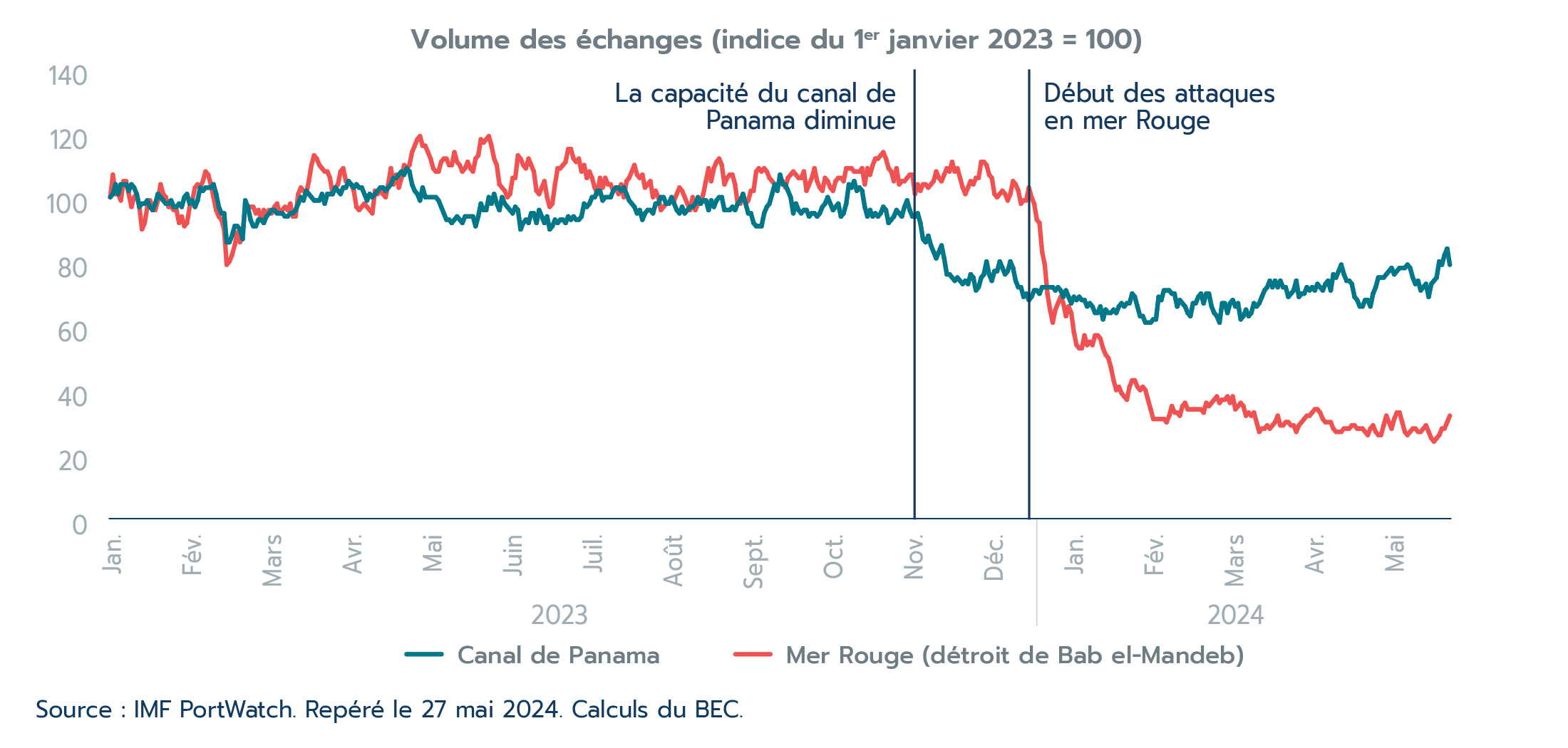

Encadré 1.1 : Perturbations du commerce maritime en 2023

Grâce à la taille des navires modernes, à la création d’infrastructures clés et à la prédominance du transport maritime par conteneurs, le transport de marchandises par voie maritime est beaucoup moins coûteux que par avion, train ou camion. En réalité, l’efficacité du transport international des produits a joué un rôle crucial dans l’essor des chaînes d’approvisionnement internationales (voir le dossier spécial sur les chaînes d’approvisionnement). Aujourd’hui, plus de 80 % des marchandises échangées dans le monde voyagent par voie maritime, ce qui équivaut à plus de 20 000 milliards de dollars en 2023, soit environ sept fois le PIB du Canada.Note de bas de page 1 Cependant, des événements récents ont mis en évidence les multiples facteurs qui peuvent avoir une incidence négative sur le commerce maritime.

Les conditions de sécheresse historiques provoquées par les changements climatiques dans le canal de Panama n’ont laissé aux autorités du canal d’autre choix que de mettre en place des plafonds de transit – le nombre de navires passant par le canal a été progressivement réduit d’une moyenne de 36 navires avant la sécheresse à seulement 18 navires en février 2024 (Autorité du canal de Panama, 2024). Bien que le nombre de navires pouvant transiter par le canal ait augmenté depuis, le canal a fonctionné bien en deçà de sa capacité historique pendant plus de quatre mois et, en mars 2024, il fonctionnait encore à environ 70 % de sa capacité. Par conséquent, les volumes des échanges dans le canal de Panama ont été inférieurs de 32 % au cours des deux premiers mois de 2024 par rapport aux deux premiers mois de 2023.

Pendant ce temps, à l’autre bout du monde, l’année 2023 s’est terminée par l’attaque d’un groupe de militants yéménites contre des navires naviguant en mer Rouge. La mer Rouge a connu des difficultés plus importantes que le canal de Panama, avec des volumes d’échanges en baisse de 59 % au cours des deux premiers mois de 2024 par rapport aux deux premiers mois de 2023. En mai 2024, les volumes commerciaux sur les deux voies de transit étaient toujours supprimés.

Figure 1.3 : Baisse des volumes d’échanges dans la mer Rouge et le canal de Panama

Source : IMF PortWatch. Repéré le 27 mai 2024. Calculs du BEC.

Version texte - Figure 1.3

| Volume des échanges (indice du 1er janvier 2023 = 100) | Canal de Panama | Mer Rouge (détroit de Bab el-Mandeb) |

|---|---|---|

| 2023-01-01 | 100 | 100 |

| 2023-01-01 | 100 | 100 |

| 2023-01-02 | 101 | 107 |

| 2023-01-03 | 104 | 101 |

| 2023-01-04 | 101 | 101 |

| 2023-01-05 | 104 | 99 |

| 2023-01-06 | 104 | 105 |

| 2023-01-07 | 104 | 105 |

| 2023-01-08 | 102 | 101 |

| 2023-01-09 | 104 | 97 |

| 2023-01-10 | 103 | 100 |

| 2023-01-11 | 101 | 101 |

| 2023-01-12 | 97 | 97 |

| 2023-01-13 | 98 | 90 |

| 2023-01-14 | 98 | 92 |

| 2023-01-15 | 99 | 97 |

| 2023-01-16 | 97 | 99 |

| 2023-01-17 | 96 | 97 |

| 2023-01-18 | 98 | 96 |

| 2023-01-19 | 101 | 99 |

| 2023-01-20 | 100 | 104 |

| 2023-01-21 | 99 | 101 |

| 2023-01-22 | 98 | 100 |

| 2023-01-23 | 98 | 97 |

| 2023-01-24 | 99 | 97 |

| 2023-01-25 | 97 | 96 |

| 2023-01-26 | 97 | 96 |

| 2023-01-27 | 98 | 92 |

| 2023-01-28 | 97 | 94 |

| 2023-01-29 | 100 | 91 |

| 2023-01-30 | 101 | 92 |

| 2023-01-31 | 98 | 97 |

| 2023-02-01 | 99 | 99 |

| 2023-02-02 | 97 | 103 |

| 2023-02-03 | 99 | 104 |

| 2023-02-04 | 103 | 103 |

| 2023-02-05 | 102 | 105 |

| 2023-02-06 | 103 | 108 |

| 2023-02-07 | 103 | 107 |

| 2023-02-08 | 103 | 104 |

| 2023-02-09 | 104 | 100 |

| 2023-02-10 | 101 | 96 |

| 2023-02-11 | 97 | 94 |

| 2023-02-12 | 95 | 93 |

| 2023-02-13 | 95 | 90 |

| 2023-02-14 | 86 | 79 |

| 2023-02-15 | 86 | 80 |

| 2023-02-16 | 88 | 82 |

| 2023-02-17 | 91 | 85 |

| 2023-02-18 | 91 | 89 |

| 2023-02-19 | 90 | 86 |

| 2023-02-20 | 87 | 89 |

| 2023-02-21 | 99 | 97 |

| 2023-02-22 | 97 | 97 |

| 2023-02-23 | 93 | 97 |

| 2023-02-24 | 91 | 97 |

| 2023-02-25 | 91 | 95 |

| 2023-02-26 | 93 | 96 |

| 2023-02-27 | 93 | 93 |

| 2023-02-28 | 92 | 96 |

| 2023-03-01 | 94 | 95 |

| 2023-03-02 | 95 | 96 |

| 2023-03-03 | 96 | 95 |

| 2023-03-04 | 96 | 97 |

| 2023-03-05 | 95 | 98 |

| 2023-03-06 | 95 | 95 |

| 2023-03-07 | 95 | 96 |

| 2023-03-08 | 94 | 97 |

| 2023-03-09 | 94 | 96 |

| 2023-03-10 | 95 | 98 |

| 2023-03-11 | 95 | 94 |

| 2023-03-12 | 96 | 94 |

| 2023-03-13 | 98 | 101 |

| 2023-03-14 | 100 | 103 |

| 2023-03-15 | 99 | 102 |

| 2023-03-16 | 102 | 101 |

| 2023-03-17 | 101 | 105 |

| 2023-03-18 | 100 | 110 |

| 2023-03-19 | 99 | 113 |

| 2023-03-20 | 99 | 112 |

| 2023-03-21 | 99 | 110 |

| 2023-03-22 | 101 | 109 |

| 2023-03-23 | 98 | 108 |

| 2023-03-24 | 101 | 108 |

| 2023-03-25 | 101 | 106 |

| 2023-03-26 | 101 | 101 |

| 2023-03-27 | 103 | 103 |

| 2023-03-28 | 102 | 104 |

| 2023-03-29 | 101 | 108 |

| 2023-03-30 | 103 | 109 |

| 2023-03-31 | 103 | 105 |

| 2023-04-01 | 105 | 105 |

| 2023-04-02 | 104 | 104 |

| 2023-04-03 | 103 | 102 |

| 2023-04-04 | 104 | 97 |

| 2023-04-05 | 103 | 96 |

| 2023-04-06 | 103 | 97 |

| 2023-04-07 | 101 | 98 |

| 2023-04-08 | 99 | 97 |

| 2023-04-09 | 101 | 96 |

| 2023-04-10 | 100 | 95 |

| 2023-04-11 | 101 | 102 |

| 2023-04-12 | 102 | 101 |

| 2023-04-13 | 103 | 102 |

| 2023-04-14 | 103 | 101 |

| 2023-04-15 | 102 | 100 |

| 2023-04-16 | 103 | 104 |

| 2023-04-17 | 104 | 109 |

| 2023-04-18 | 106 | 104 |

| 2023-04-19 | 106 | 107 |

| 2023-04-20 | 107 | 103 |

| 2023-04-21 | 108 | 106 |

| 2023-04-22 | 107 | 110 |

| 2023-04-23 | 109 | 109 |

| 2023-04-24 | 108 | 110 |

| 2023-04-25 | 104 | 114 |

| 2023-04-26 | 102 | 116 |

| 2023-04-27 | 101 | 118 |

| 2023-04-28 | 99 | 119 |

| 2023-04-29 | 103 | 116 |

| 2023-04-30 | 100 | 116 |

| 2023-05-01 | 100 | 114 |

| 2023-05-02 | 100 | 112 |

| 2023-05-03 | 100 | 109 |

| 2023-05-04 | 100 | 108 |

| 2023-05-05 | 99 | 108 |

| 2023-05-06 | 97 | 111 |

| 2023-05-07 | 95 | 112 |

| 2023-05-08 | 93 | 112 |

| 2023-05-09 | 93 | 110 |

| 2023-05-10 | 92 | 110 |

| 2023-05-11 | 93 | 114 |

| 2023-05-12 | 94 | 111 |

| 2023-05-13 | 93 | 110 |

| 2023-05-14 | 92 | 108 |

| 2023-05-15 | 94 | 109 |

| 2023-05-16 | 94 | 111 |

| 2023-05-17 | 94 | 109 |

| 2023-05-18 | 94 | 108 |

| 2023-05-19 | 91 | 112 |

| 2023-05-20 | 94 | 113 |

| 2023-05-21 | 98 | 118 |

| 2023-05-22 | 96 | 117 |

| 2023-05-23 | 96 | 118 |

| 2023-05-24 | 100 | 119 |

| 2023-05-25 | 98 | 116 |

| 2023-05-26 | 101 | 112 |

| 2023-05-27 | 98 | 110 |

| 2023-05-28 | 96 | 104 |

| 2023-05-29 | 100 | 103 |

| 2023-05-30 | 98 | 102 |

| 2023-05-31 | 97 | 100 |

| 2023-06-01 | 96 | 101 |

| 2023-06-02 | 95 | 106 |

| 2023-06-03 | 97 | 106 |

| 2023-06-04 | 96 | 113 |

| 2023-06-05 | 90 | 112 |

| 2023-06-06 | 92 | 110 |

| 2023-06-07 | 93 | 109 |

| 2023-06-08 | 92 | 112 |

| 2023-06-09 | 95 | 110 |

| 2023-06-10 | 95 | 108 |

| 2023-06-11 | 92 | 102 |

| 2023-06-12 | 96 | 101 |

| 2023-06-13 | 94 | 103 |

| 2023-06-14 | 92 | 105 |

| 2023-06-15 | 94 | 100 |

| 2023-06-16 | 90 | 97 |

| 2023-06-17 | 91 | 98 |

| 2023-06-18 | 93 | 104 |

| 2023-06-19 | 92 | 109 |

| 2023-06-20 | 93 | 109 |

| 2023-06-21 | 93 | 110 |

| 2023-06-22 | 92 | 111 |

| 2023-06-23 | 94 | 115 |

| 2023-06-24 | 93 | 115 |

| 2023-06-25 | 94 | 112 |

| 2023-06-26 | 93 | 111 |

| 2023-06-27 | 93 | 112 |

| 2023-06-28 | 94 | 108 |

| 2023-06-29 | 98 | 110 |

| 2023-06-30 | 97 | 106 |

| 2023-07-01 | 98 | 108 |

| 2023-07-02 | 100 | 106 |

| 2023-07-03 | 100 | 103 |

| 2023-07-04 | 102 | 101 |

| 2023-07-05 | 102 | 106 |

| 2023-07-06 | 99 | 103 |

| 2023-07-07 | 100 | 106 |

| 2023-07-08 | 100 | 104 |

| 2023-07-09 | 100 | 104 |

| 2023-07-10 | 102 | 102 |

| 2023-07-11 | 103 | 103 |

| 2023-07-12 | 103 | 101 |

| 2023-07-13 | 102 | 104 |

| 2023-07-14 | 103 | 100 |

| 2023-07-15 | 101 | 105 |

| 2023-07-16 | 99 | 106 |

| 2023-07-17 | 98 | 108 |

| 2023-07-18 | 97 | 110 |

| 2023-07-19 | 95 | 107 |

| 2023-07-20 | 96 | 106 |

| 2023-07-21 | 93 | 107 |

| 2023-07-22 | 95 | 103 |

| 2023-07-23 | 96 | 104 |

| 2023-07-24 | 96 | 105 |

| 2023-07-25 | 95 | 100 |

| 2023-07-26 | 98 | 102 |

| 2023-07-27 | 98 | 100 |

| 2023-07-28 | 100 | 96 |

| 2023-07-29 | 100 | 97 |

| 2023-07-30 | 98 | 98 |

| 2023-07-31 | 98 | 98 |

| 2023-08-01 | 100 | 99 |

| 2023-08-02 | 98 | 99 |

| 2023-08-03 | 96 | 101 |

| 2023-08-04 | 95 | 103 |

| 2023-08-05 | 97 | 102 |

| 2023-08-06 | 95 | 100 |

| 2023-08-07 | 96 | 98 |

| 2023-08-08 | 97 | 96 |

| 2023-08-09 | 97 | 100 |

| 2023-08-10 | 98 | 96 |

| 2023-08-11 | 100 | 98 |

| 2023-08-12 | 98 | 98 |

| 2023-08-13 | 99 | 101 |

| 2023-08-14 | 99 | 105 |

| 2023-08-15 | 96 | 109 |

| 2023-08-16 | 99 | 105 |

| 2023-08-17 | 97 | 109 |

| 2023-08-18 | 99 | 111 |

| 2023-08-19 | 100 | 112 |

| 2023-08-20 | 100 | 110 |

| 2023-08-21 | 96 | 104 |

| 2023-08-22 | 96 | 106 |

| 2023-08-23 | 96 | 107 |

| 2023-08-24 | 97 | 107 |

| 2023-08-25 | 96 | 104 |

| 2023-08-26 | 98 | 98 |

| 2023-08-27 | 99 | 98 |

| 2023-08-28 | 101 | 101 |

| 2023-08-29 | 98 | 98 |

| 2023-08-30 | 95 | 99 |

| 2023-08-31 | 95 | 102 |

| 2023-09-01 | 92 | 102 |

| 2023-09-02 | 91 | 108 |

| 2023-09-03 | 91 | 109 |

| 2023-09-04 | 91 | 108 |

| 2023-09-05 | 95 | 109 |

| 2023-09-06 | 97 | 108 |

| 2023-09-07 | 98 | 106 |

| 2023-09-08 | 101 | 105 |

| 2023-09-09 | 104 | 104 |

| 2023-09-10 | 102 | 103 |

| 2023-09-11 | 107 | 105 |

| 2023-09-12 | 104 | 105 |

| 2023-09-13 | 104 | 103 |

| 2023-09-14 | 102 | 106 |

| 2023-09-15 | 100 | 107 |

| 2023-09-16 | 95 | 108 |

| 2023-09-17 | 98 | 107 |

| 2023-09-18 | 96 | 106 |

| 2023-09-19 | 95 | 106 |

| 2023-09-20 | 96 | 108 |

| 2023-09-21 | 96 | 102 |

| 2023-09-22 | 94 | 104 |

| 2023-09-23 | 95 | 106 |

| 2023-09-24 | 95 | 109 |

| 2023-09-25 | 94 | 105 |

| 2023-09-26 | 95 | 103 |

| 2023-09-27 | 97 | 102 |

| 2023-09-28 | 98 | 106 |

| 2023-09-29 | 100 | 105 |

| 2023-09-30 | 98 | 103 |

| 2023-10-01 | 96 | 102 |

| 2023-10-02 | 97 | 105 |

| 2023-10-03 | 98 | 106 |

| 2023-10-04 | 94 | 106 |

| 2023-10-05 | 95 | 105 |

| 2023-10-06 | 98 | 109 |

| 2023-10-07 | 104 | 109 |

| 2023-10-08 | 103 | 109 |

| 2023-10-09 | 105 | 108 |

| 2023-10-10 | 102 | 108 |

| 2023-10-11 | 103 | 108 |

| 2023-10-12 | 102 | 109 |

| 2023-10-13 | 97 | 104 |

| 2023-10-14 | 94 | 109 |

| 2023-10-15 | 96 | 107 |

| 2023-10-16 | 94 | 110 |

| 2023-10-17 | 95 | 112 |

| 2023-10-18 | 94 | 112 |

| 2023-10-19 | 95 | 113 |

| 2023-10-20 | 97 | 114 |

| 2023-10-21 | 96 | 112 |

| 2023-10-22 | 92 | 109 |

| 2023-10-23 | 93 | 108 |

| 2023-10-24 | 94 | 105 |

| 2023-10-25 | 96 | 109 |

| 2023-10-26 | 95 | 104 |

| 2023-10-27 | 94 | 105 |

| 2023-10-28 | 97 | 105 |

| 2023-10-29 | 99 | 106 |

| 2023-10-30 | 96 | 107 |

| 2023-10-31 | 94 | 107 |

| 2023-11-01 | 94 | 101 |

| 2023-11-02 | 95 | 104 |

| 2023-11-03 | 92 | 102 |

| 2023-11-04 | 87 | 104 |

| 2023-11-05 | 86 | 104 |

| 2023-11-06 | 88 | 103 |

| 2023-11-07 | 85 | 104 |

| 2023-11-08 | 83 | 105 |

| 2023-11-09 | 81 | 108 |

| 2023-11-10 | 83 | 106 |

| 2023-11-11 | 85 | 105 |

| 2023-11-12 | 81 | 107 |

| 2023-11-13 | 76 | 109 |

| 2023-11-14 | 76 | 108 |

| 2023-11-15 | 75 | 111 |

| 2023-11-16 | 74 | 108 |

| 2023-11-17 | 75 | 109 |

| 2023-11-18 | 74 | 106 |

| 2023-11-19 | 73 | 103 |

| 2023-11-20 | 74 | 101 |

| 2023-11-21 | 73 | 103 |

| 2023-11-22 | 76 | 105 |

| 2023-11-23 | 75 | 104 |

| 2023-11-24 | 71 | 106 |

| 2023-11-25 | 72 | 106 |

| 2023-11-26 | 75 | 111 |

| 2023-11-27 | 76 | 111 |

| 2023-11-28 | 80 | 110 |

| 2023-11-29 | 76 | 107 |

| 2023-11-30 | 74 | 106 |

| 2023-12-01 | 77 | 101 |

| 2023-12-02 | 77 | 100 |

| 2023-12-03 | 80 | 101 |

| 2023-12-04 | 78 | 102 |

| 2023-12-05 | 76 | 101 |

| 2023-12-06 | 77 | 99 |

| 2023-12-07 | 80 | 101 |

| 2023-12-08 | 78 | 105 |

| 2023-12-09 | 74 | 104 |

| 2023-12-10 | 72 | 102 |

| 2023-12-11 | 72 | 98 |

| 2023-12-12 | 69 | 99 |

| 2023-12-13 | 70 | 99 |

| 2023-12-14 | 68 | 103 |

| 2023-12-15 | 69 | 100 |

| 2023-12-16 | 71 | 98 |

| 2023-12-17 | 71 | 93 |

| 2023-12-18 | 70 | 92 |

| 2023-12-19 | 72 | 83 |

| 2023-12-20 | 72 | 79 |

| 2023-12-21 | 72 | 70 |

| 2023-12-22 | 72 | 65 |

| 2023-12-23 | 72 | 61 |

| 2023-12-24 | 71 | 65 |

| 2023-12-25 | 72 | 67 |

| 2023-12-26 | 71 | 69 |

| 2023-12-27 | 69 | 67 |

| 2023-12-28 | 71 | 63 |

| 2023-12-29 | 69 | 66 |

| 2023-12-30 | 67 | 64 |

| 2023-12-31 | 69 | 58 |

| 2024-01-01 | 68 | 54 |

| 2024-01-02 | 69 | 53 |

| 2024-01-03 | 68 | 53 |

| 2024-01-04 | 68 | 57 |

| 2024-01-05 | 66 | 54 |

| 2024-01-06 | 67 | 55 |

| 2024-01-07 | 66 | 54 |

| 2024-01-08 | 64 | 57 |

| 2024-01-09 | 64 | 57 |

| 2024-01-10 | 66 | 56 |

| 2024-01-11 | 62 | 53 |

| 2024-01-12 | 65 | 51 |

| 2024-01-13 | 64 | 50 |

| 2024-01-14 | 64 | 47 |

| 2024-01-15 | 65 | 43 |

| 2024-01-16 | 64 | 40 |

| 2024-01-17 | 66 | 41 |

| 2024-01-18 | 67 | 39 |

| 2024-01-19 | 66 | 38 |

| 2024-01-20 | 67 | 37 |

| 2024-01-21 | 67 | 41 |

| 2024-01-22 | 70 | 43 |

| 2024-01-23 | 69 | 43 |

| 2024-01-24 | 66 | 41 |

| 2024-01-25 | 63 | 40 |

| 2024-01-26 | 63 | 41 |

| 2024-01-27 | 61 | 40 |

| 2024-01-28 | 61 | 37 |

| 2024-01-29 | 61 | 34 |

| 2024-01-30 | 62 | 31 |

| 2024-01-31 | 62 | 31 |

| 2024-02-01 | 69 | 31 |

| 2024-02-02 | 68 | 31 |

| 2024-02-03 | 71 | 31 |

| 2024-02-04 | 71 | 30 |

| 2024-02-05 | 71 | 32 |

| 2024-02-06 | 70 | 35 |

| 2024-02-07 | 70 | 33 |

| 2024-02-08 | 66 | 33 |

| 2024-02-09 | 68 | 32 |

| 2024-02-10 | 67 | 35 |

| 2024-02-11 | 66 | 36 |

| 2024-02-12 | 64 | 34 |

| 2024-02-13 | 63 | 34 |

| 2024-02-14 | 67 | 34 |

| 2024-02-15 | 67 | 34 |

| 2024-02-16 | 69 | 34 |

| 2024-02-17 | 70 | 34 |

| 2024-02-18 | 67 | 33 |

| 2024-02-19 | 70 | 36 |

| 2024-02-20 | 70 | 35 |

| 2024-02-21 | 66 | 36 |

| 2024-02-22 | 64 | 37 |

| 2024-02-23 | 63 | 39 |

| 2024-02-24 | 61 | 36 |

| 2024-02-25 | 67 | 37 |

| 2024-02-26 | 67 | 37 |

| 2024-02-27 | 64 | 38 |

| 2024-02-28 | 67 | 36 |

| 2024-02-29 | 68 | 38 |

| 2024-03-01 | 66 | 34 |

| 2024-03-02 | 67 | 35 |

| 2024-03-03 | 62 | 36 |

| 2024-03-04 | 63 | 35 |

| 2024-03-05 | 65 | 32 |

| 2024-03-06 | 63 | 33 |

| 2024-03-07 | 64 | 32 |

| 2024-03-08 | 67 | 33 |

| 2024-03-09 | 66 | 30 |

| 2024-03-10 | 67 | 27 |

| 2024-03-11 | 69 | 28 |

| 2024-03-12 | 71 | 28 |

| 2024-03-13 | 72 | 29 |

| 2024-03-14 | 74 | 28 |

| 2024-03-15 | 72 | 29 |

| 2024-03-16 | 74 | 30 |

| 2024-03-17 | 72 | 32 |

| 2024-03-18 | 74 | 29 |

| 2024-03-19 | 72 | 29 |

| 2024-03-20 | 72 | 30 |

| 2024-03-21 | 69 | 30 |

| 2024-03-22 | 70 | 29 |

| 2024-03-23 | 71 | 29 |

| 2024-03-24 | 74 | 27 |

| 2024-03-25 | 69 | 29 |

| 2024-03-26 | 70 | 30 |

| 2024-03-27 | 70 | 31 |

| 2024-03-28 | 72 | 32 |

| 2024-03-29 | 71 | 32 |

| 2024-03-30 | 72 | 33 |

| 2024-03-31 | 71 | 34 |

| 2024-04-01 | 73 | 34 |

| 2024-04-02 | 72 | 33 |

| 2024-04-03 | 71 | 31 |

| 2024-04-04 | 73 | 30 |

| 2024-04-05 | 74 | 30 |

| 2024-04-06 | 71 | 30 |

| 2024-04-07 | 76 | 28 |

| 2024-04-08 | 75 | 27 |

| 2024-04-09 | 77 | 27 |

| 2024-04-10 | 79 | 27 |

| 2024-04-11 | 76 | 28 |

| 2024-04-12 | 74 | 28 |

| 2024-04-13 | 74 | 28 |

| 2024-04-14 | 73 | 29 |

| 2024-04-15 | 69 | 29 |

| 2024-04-16 | 68 | 28 |

| 2024-04-17 | 66 | 28 |

| 2024-04-18 | 66 | 28 |

| 2024-04-19 | 68 | 27 |

| 2024-04-20 | 68 | 26 |

| 2024-04-21 | 66 | 28 |

| 2024-04-22 | 70 | 29 |

| 2024-04-23 | 72 | 27 |

| 2024-04-24 | 75 | 26 |

| 2024-04-25 | 75 | 26 |

| 2024-04-26 | 75 | 29 |

| 2024-04-27 | 76 | 32 |

| 2024-04-28 | 77 | 30 |

| 2024-04-29 | 78 | 28 |

| 2024-04-30 | 76 | 31 |

| 2024-05-01 | 77 | 33 |

| 2024-05-02 | 78 | 33 |

| 2024-05-03 | 78 | 30 |

| 2024-05-04 | 78 | 27 |

| 2024-05-05 | 79 | 26 |

| 2024-05-06 | 78 | 27 |

| 2024-05-07 | 75 | 28 |

| 2024-05-08 | 73 | 28 |

| 2024-05-09 | 74 | 27 |

| 2024-05-10 | 71 | 27 |

| 2024-05-11 | 72 | 28 |

| 2024-05-12 | 73 | 29 |

| 2024-05-13 | 69 | 27 |

| 2024-05-14 | 73 | 25 |

| 2024-05-15 | 74 | 24 |

| 2024-05-16 | 75 | 25 |

| 2024-05-17 | 80 | 26 |

| 2024-05-18 | 79 | 28 |

| 2024-05-19 | 82 | 28 |

| 2024-05-20 | 84 | 30 |

| 2024-05-21 | 79 | 32 |

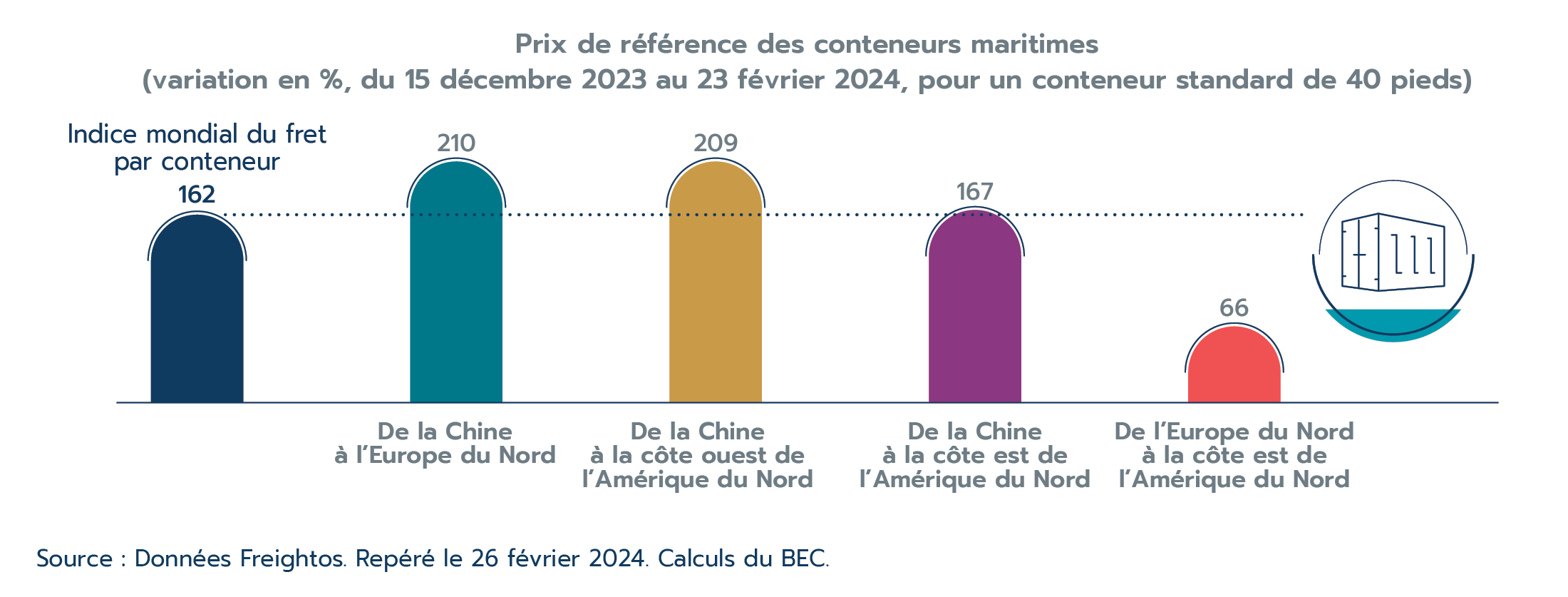

Les routes du canal de Panama et de la mer Rouge représentent, à elles deux, environ 20 % des volumes du commerce maritime mondial; trouver d’autres routes ou modes de transport peut être coûteux. Par exemple, au-delà de la mer Rouge, le meilleur choix pour les navires se rendant d’Asie en Europe du Nord consiste à contourner la pointe sud de l’Afrique, un trajet qui ajoute une semaine ou deux aux temps de parcours. Un allongement de cette durée aura une incidence significative sur les coûts de carburant, d’assurance et autres.

À la fin du mois de février 2024, les prix du fret maritime avaient augmenté de 162 % en moyenne. Les augmentations de prix pour les liaisons entre la Chine et l’Europe du Nord, l’une des routes les plus touchées, ont culminé à environ 274 % à la mi-janvier. Bien qu’il s’agisse d’une hausse significative, ces événements ont eu, jusqu’à présent, une incidence beaucoup moins importante que la pandémie de COVID-19, où les prix ont été multipliés par près de huit en raison du choc simultané de l’offre et de la demande.

Figure 1.4 : Flambée des prix du fret maritime mondial

Source : Données Freightos. Repéré le 26 février 2024. Calculs du BEC.

Version texte - Figure 1.4

| Conteneurs maritimes | Prix de référence |

|---|---|

| Indice mondial du fret par conteneur | 162 |

| De la Chine à l’Europe du Nord | 210 |

| De la Chine à la côte ouest de l’Amérique du Nord | 209 |

| De la Chine à la côte est de l’Amérique du Nord | 167 |

| De l’Europe du Nord à la côte est de l’Amérique du Nord | 66 |

Bien que moins importantes que les hausses de prix observées à la suite des perturbations de la pandémie de COVID-19, ces événements ont exercé une pression à la hausse sur le coût des marchandises à l’échelle mondiale, à un moment où une grande partie du monde continue de lutter contre une inflation élevée. Le Fonds monétaire international (FMI) estime que le doublement des coûts d’expédition mondiaux ajoute environ 0,7 point de pourcentage au taux d’inflation mondial (Carrière-Swallow et al., 2022). Selon Oxford Economics, les perturbations du canal de Panama et de la mer Rouge pourraient ajouter environ 0,25 point de pourcentage à l’inflation américaine en 2024 (Sweet, 2024).

Pour aggraver la situation, en 2023, le transport maritime a également été perturbé par des grèves dans les principaux ports, notamment le port de Vancouver et celui de Prince Rupert. Les grèves en Colombie-Britannique ont duré 13 jours au cours de l’été 2023, provoquant d’importantes perturbations. De plus, en mai 2024, il existe un risque de grève des débardeurs du port de Montréal ainsi que chez les travailleurs opérant dans les ports de la côte Est et de la côte du Golfe des États-Unis. De plus, la navigation sur la côte Est des États-Unis a été perturbée par l’effondrement du pont Francis Scott Key à Baltimore, le 26 mars 2024. Le volume des échanges dans le port de Baltimore, qui représente près de 3 % du commerce maritime américain, a fortement chuté dans les jours qui ont suivi (IMF PortWatch, 2024). Le port de Halifax est l’un des dix plus grands ports d’expédition et de réception des navires de Baltimore et peut connaître des volumes imprévus plus importants, ce qui pourrait entraîner des retards. Toutefois, il est peu probable que ces perturbations aient des répercussions significatives sur les prix mondiaux des transports maritimes ou sur l’économie canadienne.

En fin de compte, le transport maritime a toujours été exposé à des risques et le secteur a l’habitude de s’adapter aux perturbations, qu’elles soient dues à des facteurs environnementaux, géopolitiques, sociaux ou autres. Un autre exemple récent de cette adaptation est le réacheminement des chargeurs de la mer Noire vers les ports du Danube à la suite de la guerre en Ukraine. Toutefois, si la fréquence et la gravité de ces risques augmentent, comme cela pourrait se produire si les risques environnementaux poursuivent leur trajectoire actuelle (Lee et al., 2023), les coûts du transport commercial pourraient augmenter de manière plus significative et permanente. Ces hausses auraient des répercussions négatives sur le commerce mondial et la croissance économique.

En raison de conditions financières restrictives à l’échelle mondiale et d’une augmentation continue de la fragmentation géopolitique, l’investissement mondial a chuté en 2023. D’après les données préliminaires de la Conférence des Nations Unies sur le commerce et le développement (CNUCED), les flux d’investissements directs étrangers mondiaux ont diminué de 18 % une fois que les flux vers les économies intermédiaires européennes ont été supprimés. Dans les économies développées, les flux ont reculé de 28 %, les flux vers l’Europe et d’autres économies développées ayant diminué, tandis que les flux vers l’Amérique du Nord ont affiché une croissance nulle. Les flux d’investissements directs étrangers vers les économies en développement ont baissé de 9 %, entraînés par une réduction de 12 % des flux vers l’Asie. Il est important de noter que les flux d’investissements directs étrangers vers la Chine ont diminué de 6 % en 2023, reflétant les problèmes des marchés financiers et macroéconomiques du pays au cours de l’année.

Les données préliminaires ont également montré que les ventes de fusions et acquisitions transfrontalières ont baissé pour la deuxième année consécutive (CNUCED, 2024). La diminution a été généralisée dans toutes les grandes régions. Parallèlement, les annonces d’investissements en installations nouvelles ont diminué en 2023 (-6 %), mais la valeur des projets annoncés a augmenté (6 %), ce qui pourrait soutenir une reprise des flux d’investissements directs étrangers en 2024.

Perspectives d’avenir

Bien que l’économie mondiale ait montré une résilience supérieure aux attentes en 2023, elle est maintenant sur un terrain incertain en abordant l’année 2024. Le FMI prévoit que la croissance économique mondiale se maintiendra à 3,2 % en 2024 (figure 1.1), avec des risques équilibrés à la hausse et à la baisse. Si cette croissance se réalise, elle sera cohérente avec un atterrissage en douceur, ce qui signifie qu’elle évitera des récessions profondes et généralisées.

Le retour réussi de l’inflation dans la fourchette cible, processus considéré comme un exercice d’équilibrisme délicat, est un élément déterminant de la perspective du FMI. Plusieurs facteurs pourraient contribuer à l’inflation en 2023. Les problèmes de logistique commerciale, tels que ceux de la mer Rouge et du canal de Panama, pourraient s’aggraver. Plusieurs facteurs pourraient entraîner une nouvelle flambée des prix de l’énergie à l’échelle mondiale, comme une intensification du conflit en cours au Moyen-Orient. En outre, les tensions sur le marché du travail pourraient persister, ou des événements climatiques extrêmes pourraient entraîner une hausse des prix des denrées alimentaires. Chacun de ces événements pourrait conduire les banques centrales à maintenir les taux d’intérêt à un niveau plus élevé pendant une plus longue période. En revanche, un assouplissement plus rapide des tensions sur le marché du travail, une répercussion plus forte de la baisse des prix de l’énergie ou une diminution de la marge bénéficiaire des entreprises pour éviter de nouvelles hausses de prix pourraient tous mener à un ralentissement du taux d’inflation, ce qui amènerait les banques centrales à abaisser les taux d’intérêt plus tôt que prévu.

Dans les économies avancées, le FMI prévoit une légère reprise de la croissance, qui passera de 1,6 % en 2023 à 1,7 % en 2024. Les États-Unis devraient être en tête de la croissance grâce à leurs performances exceptionnelles, passant de 2,5 % en 2023 à 2,7 % en 2024. La zone euro et le Royaume-Uni continueront à freiner la croissance des économies avancées, avec une progression de seulement 0,8 % et 0,5 %, respectivement, en 2024. La croissance des marchés émergents et des économies en développement devrait légèrement ralentir, passant de 4,3 % en 2023 à 4,2 % en 2024. Un ralentissement dans les pays émergents d’Asie et d’Amérique latine devrait être compensé par une hausse au Moyen-Orient et en Asie centrale, ainsi qu’en Afrique subsaharienne. Malgré sa reprise en 2023, l’économie chinoise est confrontée à plusieurs vents contraires. La croissance de la Chine devrait ralentir, passant de 5,2 % en 2023 à 4,6 % en 2024. Pendant ce temps, l’Inde pourrait bénéficier de la diversification des chaînes d’approvisionnement mondiales. Elle connaîtra l’une des croissances les plus importantes des marchés émergents en 2024, même si un ralentissement est prévu, la croissance passant de 7,8 % en 2023 à 6,8 % en 2024.

Si les prévisions de base pour l’économie mondiale se confirment et que les restrictions financières commencent à s’assouplir, le commerce et l’investissement devraient en profiter. Le FMI prévoit que les volumes d’échanges de biens et de services enregistreront une hausse en 2024, progressant de 3,0 %. La CNUCED envisage également une légère augmentation des flux d’investissements directs étrangers en 2024. Bien entendu, si les problèmes de logistique commerciale persistent, que le fardeau de la dette mondiale se révèle trop lourd ou que la fragmentation géopolitique s’aggrave, les résultats du commerce et de l’investissement pourraient être inférieurs à ces estimations.

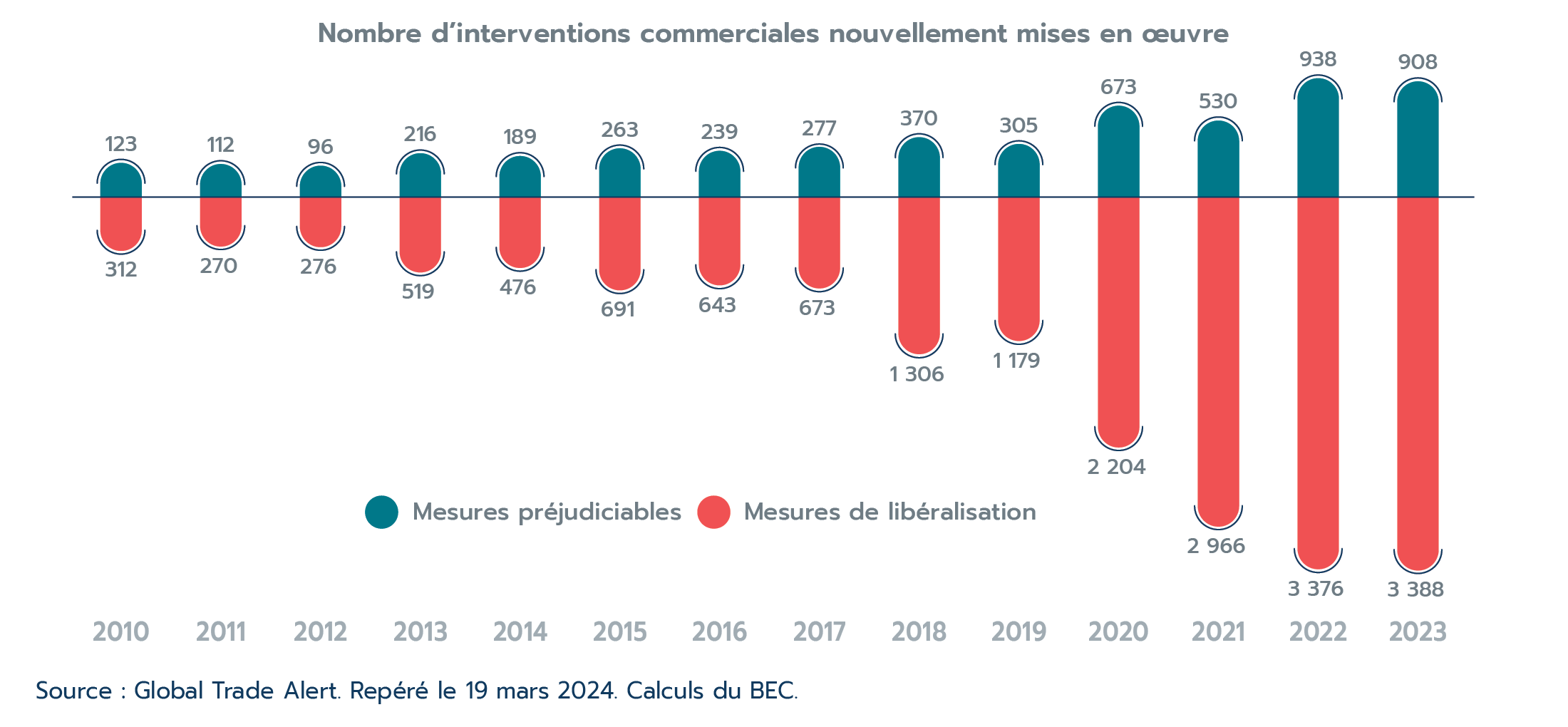

Encadré 1.2 : Hausse des mesures commerciales préjudiciables

L’année 2023 a été une nouvelle année néfaste pour la politique commerciale. Les mesures commerciales préjudiciables se multiplient et les politiques industrielles de nombreuses économies sont de plus en plus protectionnistes. Au fil du temps, ces mesures pourraient freiner la croissance économique.

En 2023, près de 3 400 nouvelles mesures préjudiciables en matière de commerce et d’investissement ont été mises en œuvre à l’échelle mondiale, contre seulement 908 mesures de libéralisation.Note de bas de page 2 Le nombre moyen de nouvelles mesures préjudiciables mises en œuvre entre 2020 et 2023 était trois fois plus élevé que celui des mesures mises en œuvre entre 2016 et 2019. La Chine et l’Allemagne sont les pays les plus touchés, avec plus de 1 100 mesures préjudiciables en 2023. Plus de 850 mesures préjudiciables ont touché le Canada cette année.

Figure 1.5 : Le protectionnisme s’est considérablement développé après la pandémie

Source : Global Trade Alert. Repéré le 19 mars 2024. Calculs du BEC.

Version texte - Figure 1.5

| Nombre d’interventions commerciales nouvellement mises en œuvre | Mesures préjudiciables | Mesures de libéralisation |

|---|---|---|

| 2010 | 312 | 123 |

| 2011 | 270 | 112 |

| 2012 | 276 | 96 |

| 2013 | 519 | 216 |

| 2014 | 476 | 189 |

| 2015 | 691 | 263 |

| 2016 | 643 | 239 |

| 2017 | 673 | 277 |

| 2018 | 1 306 | 370 |

| 2019 | 1 179 | 305 |

| 2020 | 2 204 | 673 |

| 2021 | 2 966 | 530 |

| 2022 | 3 376 | 938 |

| 2023 | 3 388 | 908 |

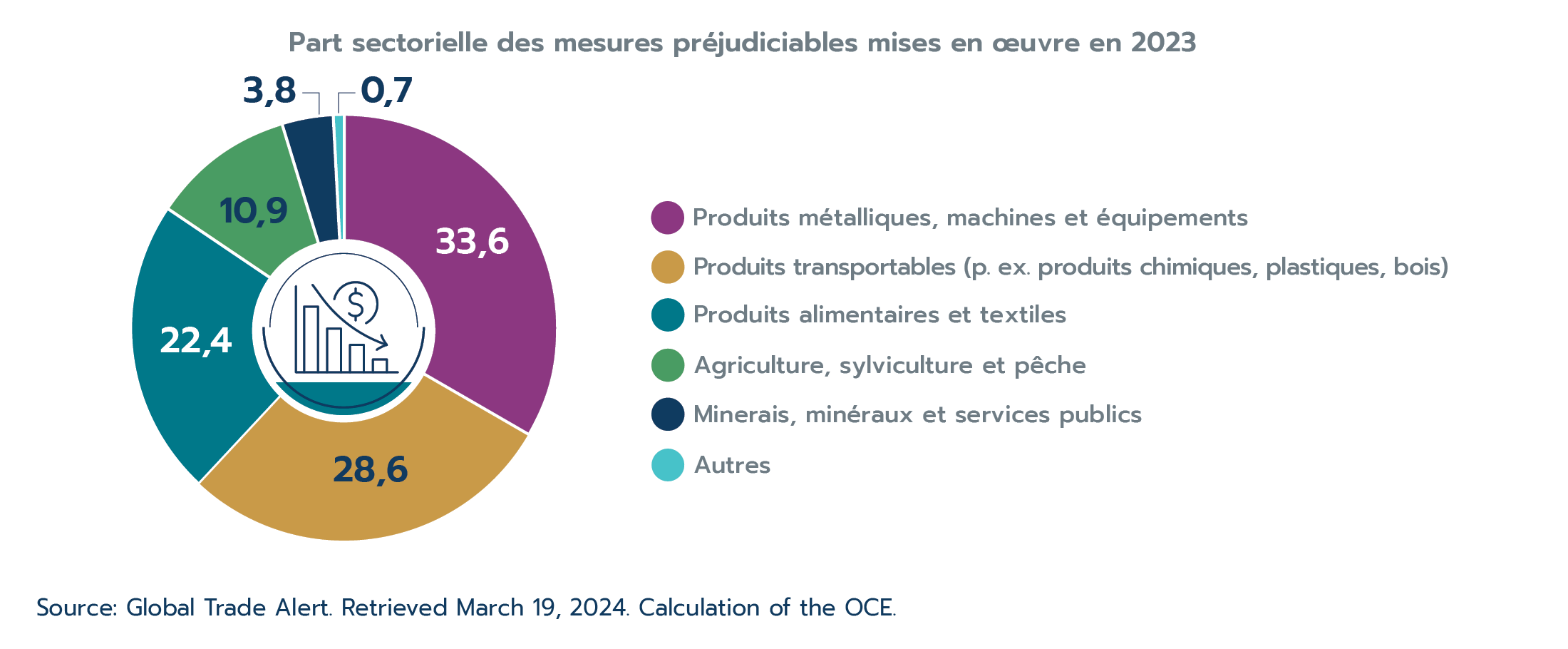

Selon Global Trade Alert, le secteur des produits métalliques, des machines et des équipements (33,6 %) représentait la plus grande part des mesures préjudiciables nouvellement mises en œuvre en 2023, suivi de près par les produits divers tels que les produits chimiques, les produits du bois et les plastiques (28,6 %), ainsi que les produits alimentaires et textiles (22,4 %). Étant donné leur importance dans la construction, la fabrication automobile et d’autres industries phares, les produits en acier et en fer figurent en tête de liste des mesures préjudiciables, comme cela est le cas depuis au moins la dernière décennie. Toutefois, ces dernières années, les technologies avancées, telles que les semi-conducteurs ou les technologies à faible teneur en carbone, ont fait l’objet de restrictions plus importantes. Dans l’ensemble, les estimations suggèrent que les mesures mises en œuvre en 2023 couvrent au moins 22,0 % du commerce mondial (Evenett et al., 2024).

Figure 1.6 : Les métaux et les produits métalliques continuent de dominer la liste des restrictions commerciales

Source : Global Trade Alert. Repéré le 19 mars 2024. Calculs du BEC.

Version texte - Figure 1.6

| Secteur | Part sectorielle des mesures préjudiciables mises en œuvre en 2023 |

|---|---|

| Produits métalliques, machines et équipements | 33,6 % |

| Produits transportables (p. ex. produits chimiques, plastiques, bois) | 28,6 % |

| Produits alimentaires et textiles | 22,4 % |

| Agriculture, sylviculture et pêche | 10,9 % |

| Minerais, minéraux et services publics | 3,8 % |

| Autres | 0,7 % |

Plus de la moitié (58,1 %) des mesures commerciales préjudiciables mises en œuvre en 2023 ont pris la forme de subventions intérieures non liées aux exportations, telles que des prêts publics, des allègements fiscaux ou des aides financières aux entreprises ou aux industries.Note de bas de page 3 Les mesures liées aux exportations (y compris les subventions à l’exportation) ne représentaient que 13,4 % des mesures préjudiciables mises en œuvre. En 2023, la plupart des subventions internes ont été mises en œuvre par les économies avancées, tandis que les marchés émergents et les économies en développement sont plus susceptibles d’utiliser des restrictions à l’importation et à l’exportation. Cela peut changer au fil du temps et peut également refléter la capacité fiscale plus faible des marchés émergents et des économies en développement à mettre en œuvre des subventions nationales.

Les raisons invoquées pour les mesures préjudiciables récemment mises en place varient, allant de la compétitivité stratégique et des préoccupations géopolitiques à l’atténuation des changements climatiques et à la sécurité nationale. Quelle que soit leur motivation, les politiques industrielles protectionnistes risquent de créer un environnement où tous les pays ou groupes de pays sont en concurrence et se rendent coup pour coup afin de prendre la tête dans les mêmes secteurs. Selon les chercheurs du FMI, pour les subventions annoncées ou mises en œuvre en 2023, il y a environ 74,0 % de chances que si la Chine, l’UE ou les États-Unis instaurent une subvention pour un produit donné, une autre grande économie impose une subvention de rétorsion sur ce même produit dans l’année qui suit (Evenett et al., 2024).

Toutes les mesures commerciales restrictives ne sont pas intrinsèquement mauvaises, car elles peuvent parfois viser à soutenir d’autres objectifs politiques. Par exemple, la restriction du commerce des emballages en plastique peut contribuer à la transition climatique, même si elle réduit le commerce dans son ensemble. Cependant, de nombreuses restrictions à l’exportation et à l’importation augmenteront le coût des biens et des services au niveau mondial et pourraient ralentir les progrès vers d’autres objectifs mondiaux, tels que l’atténuation des changements climatiques, en rendant les technologies nécessaires plus coûteuses ou en ralentissant leur entrée sur le marché. En outre, les subventions peuvent conduire à une duplication des efforts et à une offre excédentaire, et elles peuvent ne pas constituer une bonne utilisation de l’espace budgétaire limité.

En fin de compte, ces mesures commerciales préjudiciables entravent le commerce et la croissance économique. Selon le FMI, une augmentation des restrictions commerciales pourrait faire baisser la production mondiale de 0,2 %, dans un scénario de restrictions limitées, jusqu’à 7 % du PIB dans un scénario de restrictions élevées (Aiyar, 2023). Avec un découplage technologique plus important, les pertes de production pourraient atteindre 12 % pour certains pays. Comme l’a souligné Kristalina Georgieva, directrice générale du FMI, la montée de la fragmentation commence par l’augmentation des barrières au commerce et à l’investissement et peut, dans sa forme extrême, aboutir à la division des pays en blocs économiques rivaux. Cette situation risque de faire régresser les gains transformateurs produits par l’intégration économique mondiale (Georgieva, 2023).

1.3 Performance économique du Canada

Après deux années consécutives de forte croissance, l’économie canadienne a ralenti, passant d’une croissance de 3,8 % en 2022 à 1,2 % en 2023. Ce ralentissement était attendu, car les effets de l’inflation et des taux d’intérêt élevés se sont combinés pour ralentir la demande et écraser les investissements.

La vigueur des dépenses des ménages et des exportations a permis à l’économie de démarrer l’année 2023 sur une note positive, le produit intérieur brut (PIB) progressant de 3,4 % (en données désaisonnalisées annualisées) au premier trimestre. La performance économique a ensuite été chancelante pendant le reste de l’année. Le PIB n’a progressé que de 0,7 % au deuxième trimestre avant de se contracter de 0,3 % au troisième trimestre. L’économie a terminé l’année 2023 en demi-teinte, avec une croissance de seulement 0,1 % au quatrième trimestre. Dans l’ensemble, une récession technique a été évitée en 2023 et un « atterrissage en douceur » semble de plus en plus probable.

Tout au long de l’année, les dépenses des ménages ont permis à l’économie canadienne d’éviter la récession. Toutefois, cela a grandement été stimulé par la croissance de la population. Par personne, les dépenses des ménages ont diminué en 2023. Les exportations nettes, soutenues par la vigueur de l’économie américaine, ont été le principal facteur de croissance. Par ailleurs, une diminution des investissements des entreprises de 4,8 % et une contraction des stocks ont été les principaux freins à la croissance en 2023.

Après avoir atteint en 2022 un pic de 6,8 %, ce qu’on n’avait pas vu depuis 40 ans, l’inflation a ralenti pour atteindre 3,9 % en 2023. Sous l’effet de la reprise de la demande d’activités en personne après la pandémie, l’inflation des services (4,6 %) a dépassé l’inflation des biens (3,1 %). Les prix de l’énergie ont joué un rôle important dans le ralentissement de l’inflation des biens; après avoir augmenté de 22,5 % en 2022, ils se sont contractés de 4,2 % en 2023. Malgré le ralentissement général de l’inflation, l’inflation des produits alimentaires (7,5 %) et du logement (5,6 %) était trop élevée en 2023, ce qui a nui de manière disproportionnée aux populations vulnérables du Canada. Enfin, l’inflation a fortement ralenti au cours des six premiers mois de l’année 2023 et s’est stabilisée lors de la deuxième moitié de l’année. Dans le cadre de ses efforts continus pour lutter contre l’inflation, la Banque du Canada a relevé le taux d’intérêt directeur à trois reprises en 2023; il a atteint son niveau le plus élevé en 23 ans, à savoir 5,0 %, en juillet, et il est encore à ce niveau en mai 2024. Les premières données pour 2024 montrent que l’inflation est tombée dans la fourchette cible de 1,0 % à 3,0 %; toutefois, les effets des hausses de taux antérieures devraient perdurer. Il faut généralement entre 18 et 24 mois pour que les effets des changements de politique monétaire sur l’économie se matérialisent pleinement (Banque du Canada, 2021).

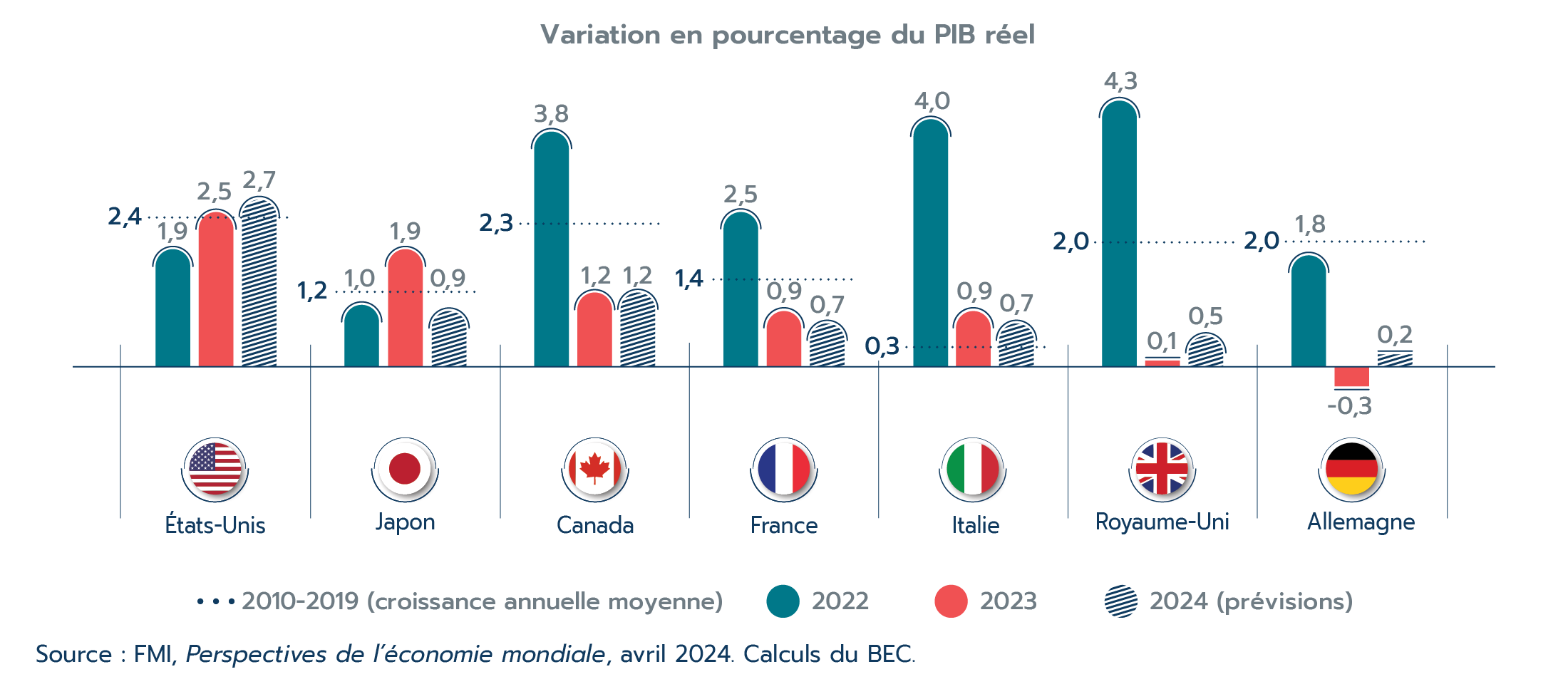

Dans l’ensemble, le Canada s’est classé au troisième rang en ce qui concerne la performance économique parmi les économies du G7 en 2023, derrière les États-Unis et le Japon (figure 1.7). Le Fonds monétaire international (FMI) prévoit que la croissance économique du Canada se maintiendra à environ 1,2% en 2024; seuls les États-Unis devraient enregistrer une meilleure performance parmi les pays du G7.

Figure 1.7 : Le Canada affiche la troisième plus forte croissance parmi les pays du G7 en 2023, et s’apprête à enregistrer la deuxième plus forte performance en 2024

Version texte - Figure 1.7

| Pays | 2010 à 2019 (croissance annuelle moyenne) | 2022 | 2023 | 2024 (prévisions) |

|---|---|---|---|---|

| Source : FMI, Perspectives de l’économie mondiale, avril 2024. Calculs du BEC. | ||||

| États-Unis | 2,4 | 1,9 | 2,5 | 2,7 |

| Japon | 1,2 | 1,0 | 1,9 | 0,9 |

| Canada | 2,3 | 3,8 | 1,2 | 1,2 |

| Italie | 0,3 | 4,0 | 0,9 | 0,7 |

| France | 1,4 | 2,5 | 0,9 | 0,7 |

| Royaume-Uni | 2,0 | 4,3 | 0,1 | 0,5 |

| Allemagne | 2,0 | 1,8 | -0,3 | 0,2 |

Performance de l’industrie

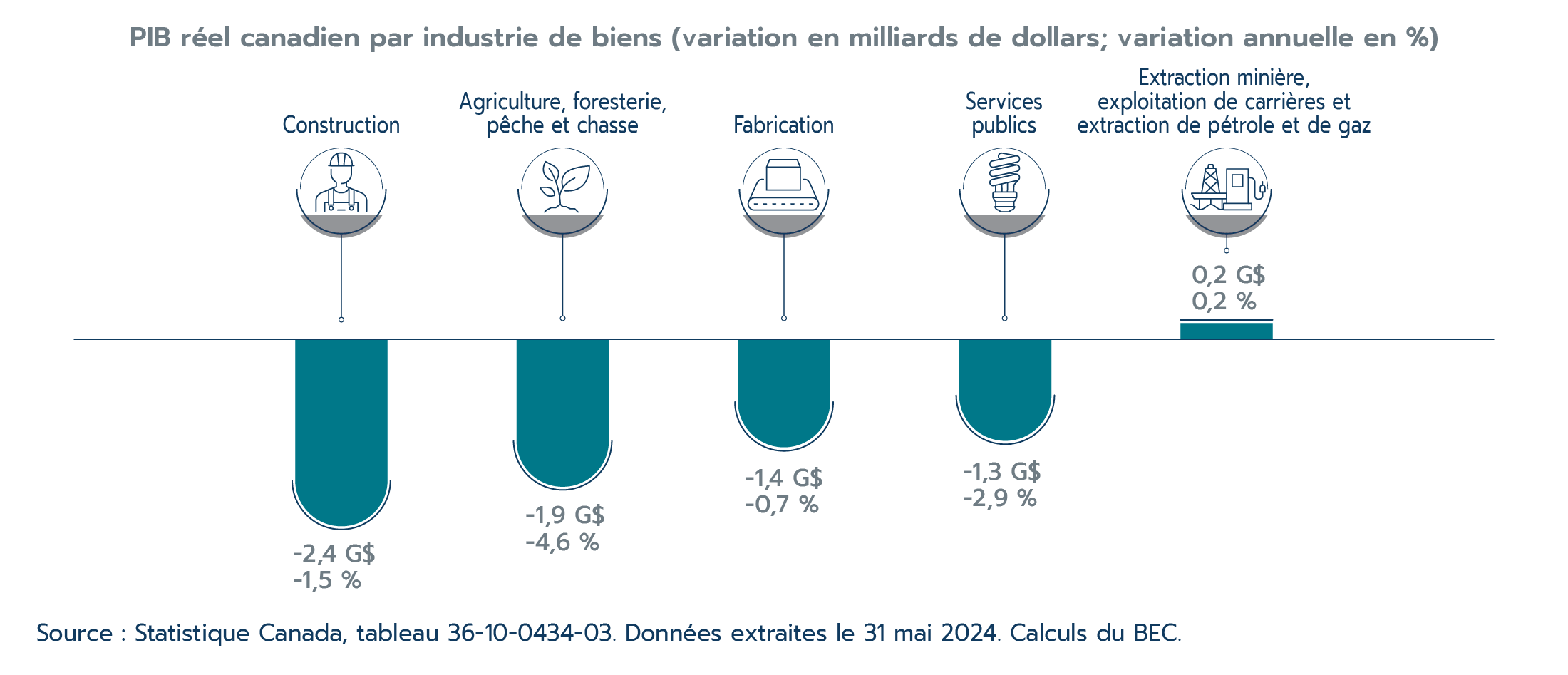

Après avoir progressé de 3,8 % en 2022, les industries de biens se sont contractées de 1,2 % en 2023. La contraction a été généralisée, quatre des cinq principales industries de biens ayant reculé. Le secteur de la construction, sensible aux taux d’intérêt et influencé par le secteur résidentiel, a été le principal frein à la croissance en 2023 (figure 1.8). La sécheresse dans l’ouest du Canada a fait chuter la production agricole, ce qui a fait de l’agriculture, de la foresterie et de la pêche le deuxième contributeur le plus important à la contraction des biens. Le secteur de la fabrication s’est contracté pour la première fois depuis 2020. Les baisses enregistrées dans plusieurs sous-secteurs, notamment la fabrication de matières plastiques, de bois et de papier, l’ont emporté sur la forte croissance de la fabrication de véhicules automobiles et de machinerie. L’extraction minière, l’exploitation en carrière, et l’extraction de pétrole et de gaz sont les seules industries de biens à progresser en 2023, bien qu’avec un modeste taux de 0,2 %.

Figure 1.8 : Les industries de biens sont en difficulté en 2023

Version texte - Figure 1.8

| Industrie de biens | Comparaison de 2022 et de 2023 (variation en milliards de dollars) | Comparaison de 2022 et de 2023 (variation en %) |

|---|---|---|

| Source : Statistique Canada, tableau 36-10-0434-03. Données extraites le 31 mai 2024. Calculs du BEC. | ||

| Construction | -2,4 | -1,5 % |

| Agriculture, foresterie, pêche et chasse | -1,9 | -4,6 % |

| Fabrication | -1,4 | -0,7 % |

| Services publics | -1,3 | -2,9 % |

| Extraction minière, exploitation en carrière, et extraction de pétrole et de gaz | 0,2 | 0,2 % |

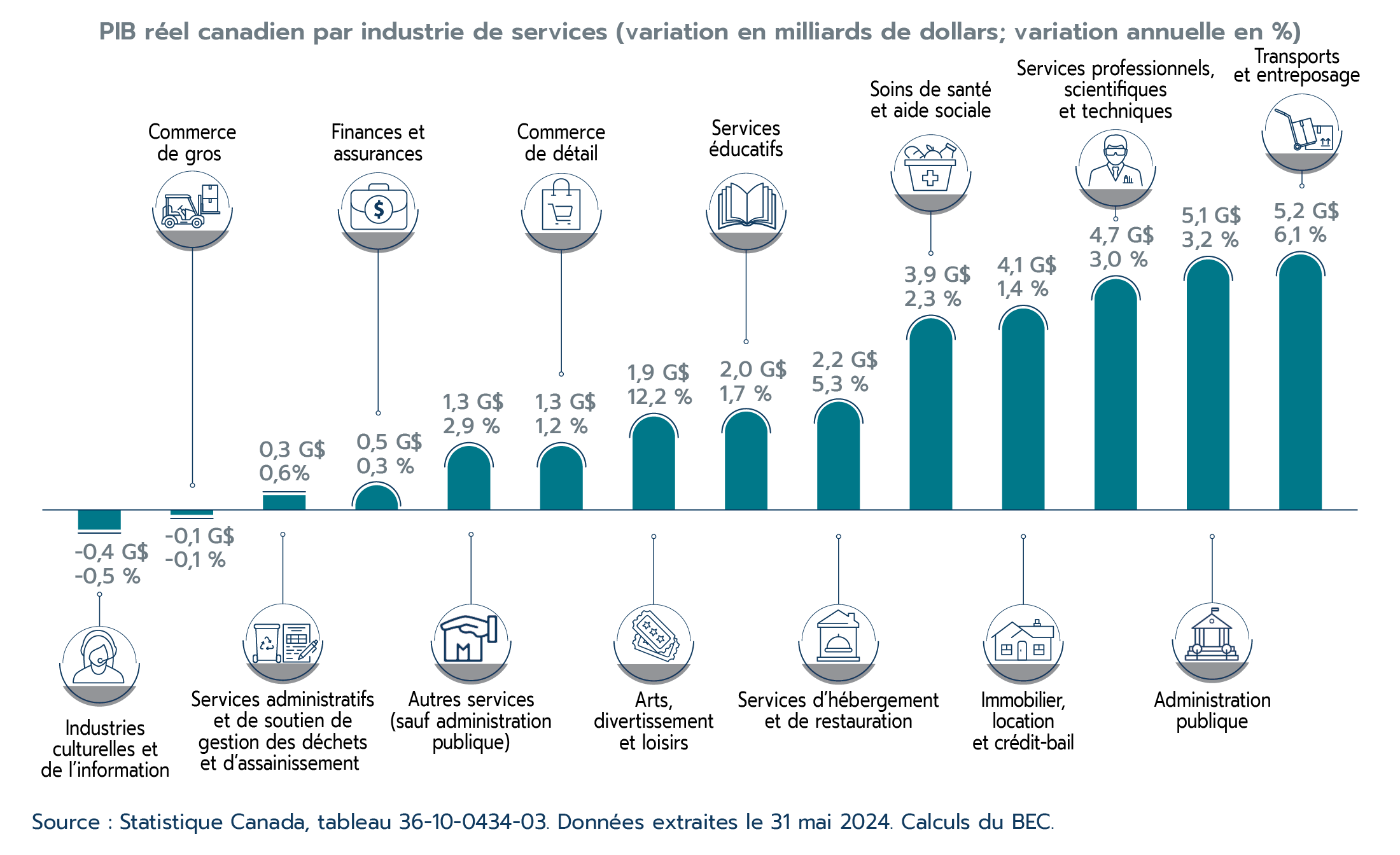

Les industries de services ont tiré la croissance pour la deuxième année consécutive, progressant de 2,0 % en 2023. Les services de transport et d’entreposage ainsi que l’administration publique, stimulée en grande partie par des gains dans l’administration locale, municipale, régionale, provinciale et territoriale, ont contribué le plus à la croissance des services (figure 1.9). Alors que l’expansion des voyages après la pandémie se poursuivait et que de plus en plus de travailleurs retournaient au bureau, les transports aériens et les services de transport urbain ont été à l’origine de l’augmentation des transports et de l’entreposage. Les services professionnels et scientifiques, l’immobilier et les soins de santé ont également contribué à la croissance des services. Seuls le commerce de gros et les services d’information et de culture se sont contractés en 2023.

Malgré cet élan continu, plusieurs industries de services sont restées en dessous de leurs niveaux d’avant la pandémie de 2019, notamment le transport et l’entreposage, la gestion administrative et la gestion des déchets, et les services d’hébergement et de restauration.

Figure 1.9 : Les industries de services mènent la croissance

Version texte - Figure 1.9

| Industrie de services | Comparaison de 2022 et de 2023 (variation en milliards de dollars) | Comparaison de 2022 et de 2023 (variation en %) |

|---|---|---|

| Source : Statistique Canada, tableau 36-10-0434-03. Données extraites le 31 mai 2023. Calculs du BEC. | ||

| Industrie de l’information et industrie culturelle | -0,4 | -0,5 % |

| Distribution en gros | -0,1 | -0,1 % |

| Services administratifs, services de soutien, services de gestion des déchets et services d’assainissement | 0,3 | 0,6 % |

| Finance et assurances | 0,5 | 0,3 % |

| Autres services (sauf l’administration publique) | 1,3 | 2,9 % |

| Distribution en détail | 1,3 | 1,2 % |

| Arts, spectacles et loisirs | 1,9 | 12,2 % |

| Services éducatifs | 2,0 | 1,7 % |

| Services d’hébergement et de restauration | 2,2 | 5,3 % |

| Soins de santé et assistance sociale | 3,9 | 2,3 % |

| Services immobiliers et services de location et de location à bail | 4,1 | 1,4 % |

| Services professionnels, scientifiques et techniques | 4,7 | 3,0 % |

| Administration publique | 5,1 | 3,2 % |

| Transport et entreposage | 5,2 | 6,1 % |

Performance du marché du travail

Après une année record, les tensions sur le marché du travail canadien se sont quelque peu atténuées en 2023. Le taux de chômage a légèrement augmenté, passant de 5,3 % en 2022 à 5,4 % en 2023. Toutefois, ce chiffre annuel masque la hausse observée au second semestre de 2023 et le taux de chômage a terminé 2023 à 5,8% en décembre. La participation à la population active (c’est-à-dire le nombre de personnes en âge de travailler qui travaillent ou cherchent un emploi) est restée pratiquement inchangée, et environ 475 000 emplois ont été créés dans l’économie en 2023, la plupart étant des postes à temps plein. Enfin, après avoir atteint des niveaux record en 2022, les offres d’emploi (c’est-à-dire la demande de main-d’œuvre non satisfaite) ont diminué de manière significative en 2023. Dans l’ensemble, le marché du travail canadien semble plus équilibré en 2023, et les craintes d’un chômage généralisé ne se sont pas concrétisées.

Perspectives d’avenir

L’économie canadienne devrait connaître une nouvelle année de faible croissance en 2024, les taux d’intérêt élevés continuant à peser sur les dépenses et les investissements. Le ralentissement prévu de la croissance des salaires devrait renforcer la baisse de la consommation par habitant. Une nouvelle année de croissance mondiale lente devrait également atténuer la performance du Canada en matière d’exportation. Compte tenu de l’affaiblissement de la demande, la Banque du Canada s’attend à ce que les marchés du travail continuent à se détendre et à ce que l’inflation termine l’année à environ 2,2 % (quatrième trimestre). Toutefois, plusieurs facteurs pourraient conduire à une inflation plus élevée que prévu, notamment une aggravation du conflit au Moyen-Orient, la persistance d’une croissance élevée des salaires ou une croissance plus forte que prévu des prix internes. En revanche, si la performance économique mondiale ou canadienne est moins bonne que prévu, l’inflation pourrait diminuer plus rapidement que prévu. Sauf surprise, l’économie canadienne devrait se redresser au second semestre de 2024.

1.4 Faits marquants de la performance du Canada en matière de commerce international

Malgré une nouvelle année de faible croissance mondiale ainsi qu’une contraction des prix mondiaux des matières premières, le commerce international du Canada a de nouveau enregistré de nouveaux records en 2023, bien que la croissance ait été plus faible qu’en 2022. Les exportations en matière de biens et services ont progressé de 1,4 % pour atteindre 965,1 milliards de dollars, tandis que les importations ont augmenté de 3,1 % pour atteindre 978,2 milliards de dollars. Le Canada a enregistré un léger déficit commercial de 13,1 milliards de dollars en 2023. De plus, le ratio du commerce au PIB a légèrement baissé à 67,2 %.

La vigueur des secteurs des véhicules à moteur et pièces ainsi que des services de voyage, en pleine reprise, a stimulé la croissance du commerce international du Canada tout au long de l’année 2023. La présente section décrit les tendances annuelles du commerce des biens et services sur la base de la balance des paiements. Se reporter au Bureau de l’économiste en chef (2024) pour un examen du commerce des biens du Canada en 2023 sur une base douanière.

Figure 1.10 : Le commerce des biens et services du Canada s’accroît d’une année supplémentaire en 2023

Version texte - Figure 1.10

| Année | Exportations de biens et services | Importations de biens et services | Balance commerciale des biens et services |

|---|---|---|---|

| Source : Statistique Canada, tableau 36-10-0104-01. Repéré le 31 mai 2024. Calculs du BEC. | |||

| 2004 | 499 | 439 | 60 |

| 2005 | 524 | 468 | 56 |

| 2006 | 530 | 489 | 41 |

| 2007 | 540 | 506 | 34 |

| 2008 | 570 | 541 | 29 |

| 2009 | 448 | 471 | -23 |

| 2010 | 486 | 517 | -31 |

| 2011 | 544 | 565 | -20 |

| 2012 | 555 | 589 | -35 |

| 2013 | 577 | 607 | -30 |

| 2014 | 633 | 651 | -18 |

| 2015 | 634 | 683 | -49 |

| 2016 | 638 | 686 | -48 |

| 2017 | 673 | 720 | -47 |

| 2018 | 723 | 766 | -44 |

| 2019 | 749 | 782 | -34 |

| 2020 | 654 | 704 | -49 |

| 2021 | 786 | 786 | 0 |

| 2022 | 952 | 948 | 4 |

| 2023 | 965 | 978 | -13 |

Commerce des biens

Le commerce de véhicules à moteur et pièces a stimulé la croissance, tandis que le commerce des ressources naturelles a quant à lui chuté

Alors que les exportations des biens et de services ont augmenté ensemble, les exportations de biens du Canada ont diminué de 10,9 milliards de dollars (soit 1,4 %) en 2023, en raison d’une contraction de 9,9 % des exportations en matière de ressources. Les exportations de produits énergétiques ont mené cette contraction, diminuant de 40,9 milliards de dollars (-19,1 %). Après avoir connu un pic en 2022, en partie en raison du déclenchement de la guerre en Europe, le prix du baril de brut a diminué de 100,9 USD en 2022 à 82,5 USD en 2023 (prix mondial du pétrole brut Brent). Le prix du Western Canada Select (WCS), que reçoivent la plupart des producteurs canadiens, s’est également contracté en même temps que le prix du gaz naturel. Les prix des exportations d’énergie du Canada se sont généralement contractés de 20,9 % en 2023. Cependant, en termes de volume, les exportations d’énergie ont augmenté de 2,2 %. En outre, malgré la forte contraction, la valeur des exportations d’énergie était encore la deuxième plus élevée jamais enregistrée en 2023.

Les exportations de produits autres que les ressources ont en partie compensé la contraction des ressources, augmentant de 36,9 milliards de dollars (13,8 %) en 2023. Soutenues par la poursuite de l’amélioration des chaînes d’approvisionnement internationales ainsi que par une demande comprimée, les exportations de véhicules à moteur et pièces ont tiré la croissance (+26,1 %) [tableau 1.1]. Les exportations d’aéronefs et autres matériels de transport et pièces (+25,5 %) ainsi que de machines et matériels industriels et pièces (+12,1 %) ont également affiché une forte croissance. À l’inverse de la tendance observée pour les ressources, les exportations de produits de la ferme et de la pêche et aliments intermédiaires (+6,5 %) et de produits minéraux métalliques et non métalliques (+6,2 %) ont progressé, bien qu’à un rythme plus lent qu’en 2022. La croissance des produits de l’agriculture, de la pêche et des aliments intermédiaires s’est ralentie, en partie à cause de l’amélioration de l’offre mondiale de blé et de canola qui a entraîné une baisse des prix. Par ailleurs, les produits forestiers et matériaux de construction et d’emballage (-16,3 %), les minerais métalliques et minéraux non métalliques (-14,8 %), ainsi que les produits chimiques de base et industriels, plastiques et caoutchouc (-5,6 %) ont tous contribué à la contraction des ressources.

Les importations de biens ont augmenté de 1,4 % en 2023, la croissance des produits hors ressources (+6,0 %) compensant notamment la contraction des importations de ressources (-6,6 %). Les importations n’ont augmenté que dans cinq des onze principales catégories de produits. Les fortes augmentations des importations de véhicules à moteur et pièces (19,6 %), d’aéronefs et autres matériels de transport et pièces (11,3 %), et de machines et matériels industriels et pièces (8,5 %) ont été à l’origine de la croissance. Parallèlement, les importations de produits de consommation (-3,3 %) ont diminué, les consommateurs au Canada ayant ralenti leurs dépenses. Les produits énergétiques (-14,7 %) ont également été à l’origine de la contraction des importations de ressources, les prix à l’importation ayant diminué alors que les volumes ont continué à augmenter. À l’exception des produits de la ferme et de la pêche et aliments intermédiaires (+0,5 %), les importations ont diminué dans tous les secteurs de ressources.

Tableau 1.1 : Valeur du commerce des biens du Canada par secteur de produits

| 2023 (en milliards de dollars) | Comparaison entre 2022 et 2023 (variation en milliards de dollars) | Comparaison entre 2022 et 2023 (% de variation) | |

|---|---|---|---|

| Source : Statistique Canada, tableau 36-10-0020-01. Repéré le 30 mai 2024. Calculs du BEC. | |||

| Exportations de biens | |||

| Produits de la ferme et de la pêche et aliments intermédiaires | 61,1 | 3,7 | 6,5% |

| Produits énergétiques | 173,7 | -40,9 | -19,1% |

| Minerais métalliques et minéraux non métalliques | 29,3 | -5,1 | -14,8% |

| Produits métalliques et de minéraux non métalliques | 90,9 | 5,3 | 6,2% |

| Produits chimiques de base et industriels, plastiques et caoutchouc | 42,5 | -2,5 | -5,6% |

| Produits forestiers et matériaux de construction et d’emballage | 46,8 | -9,1 | -16,3% |

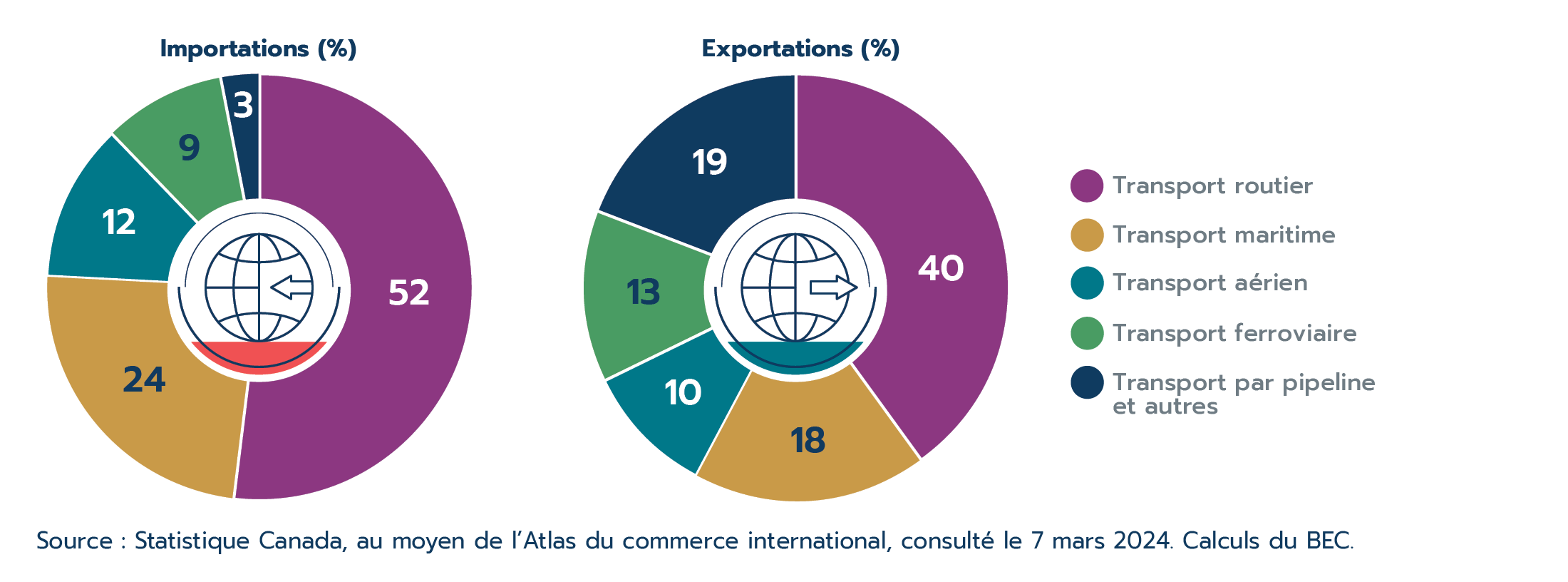

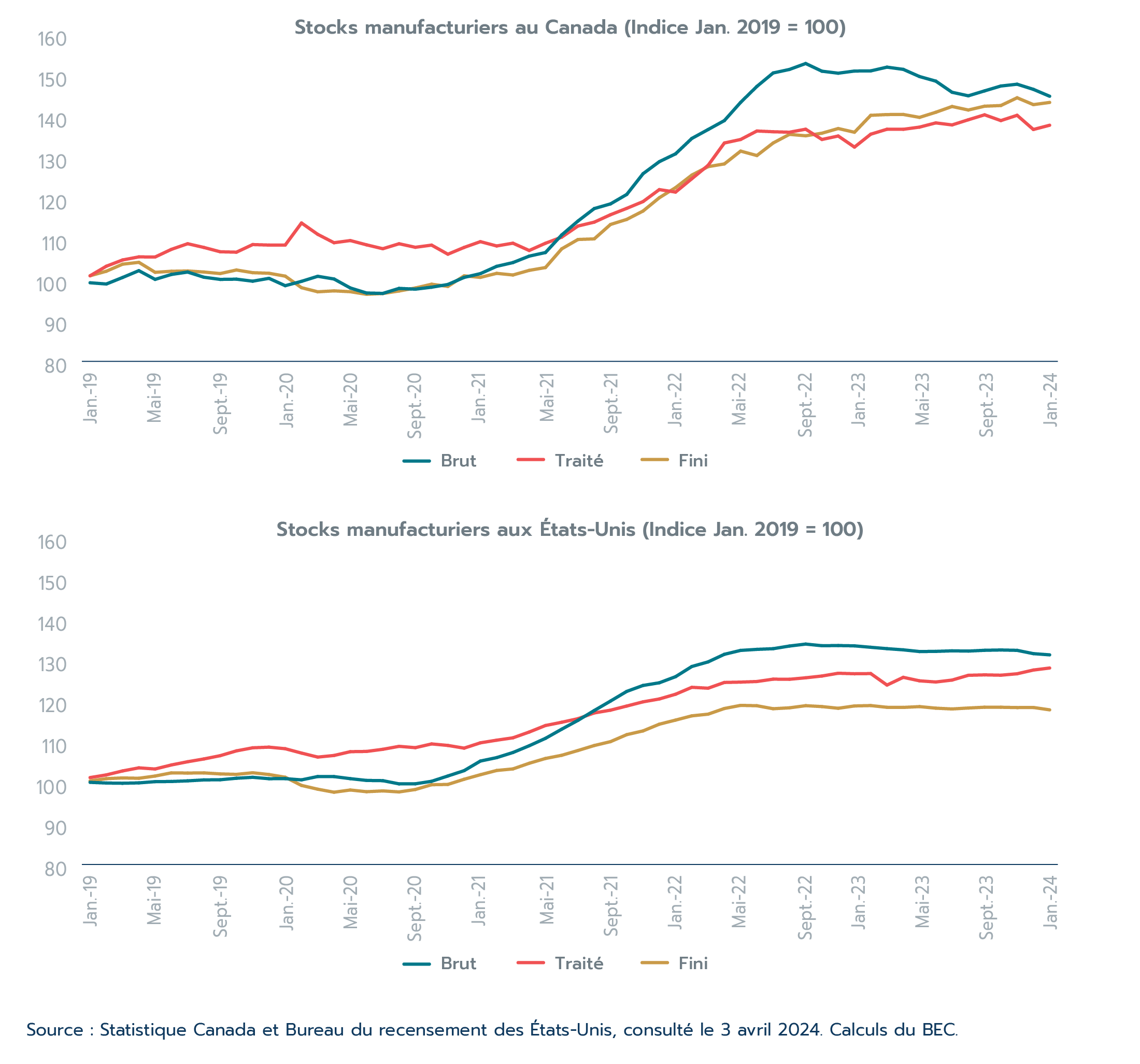

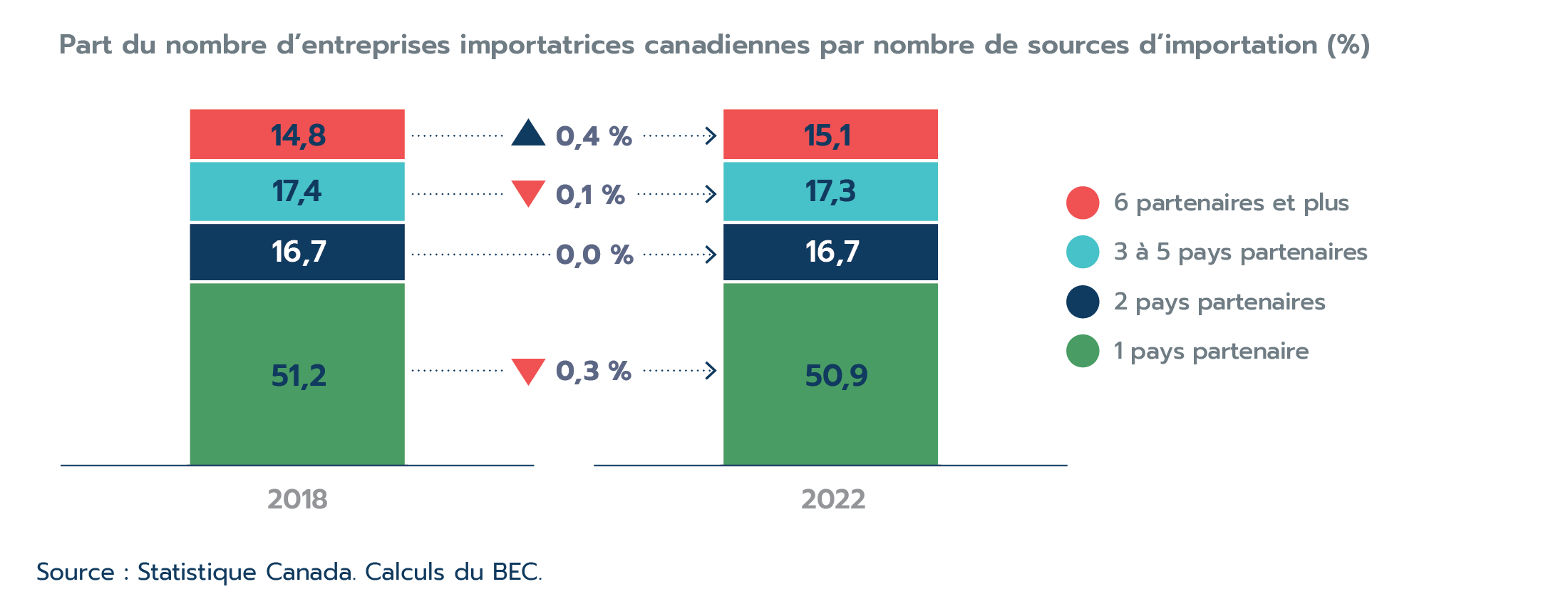

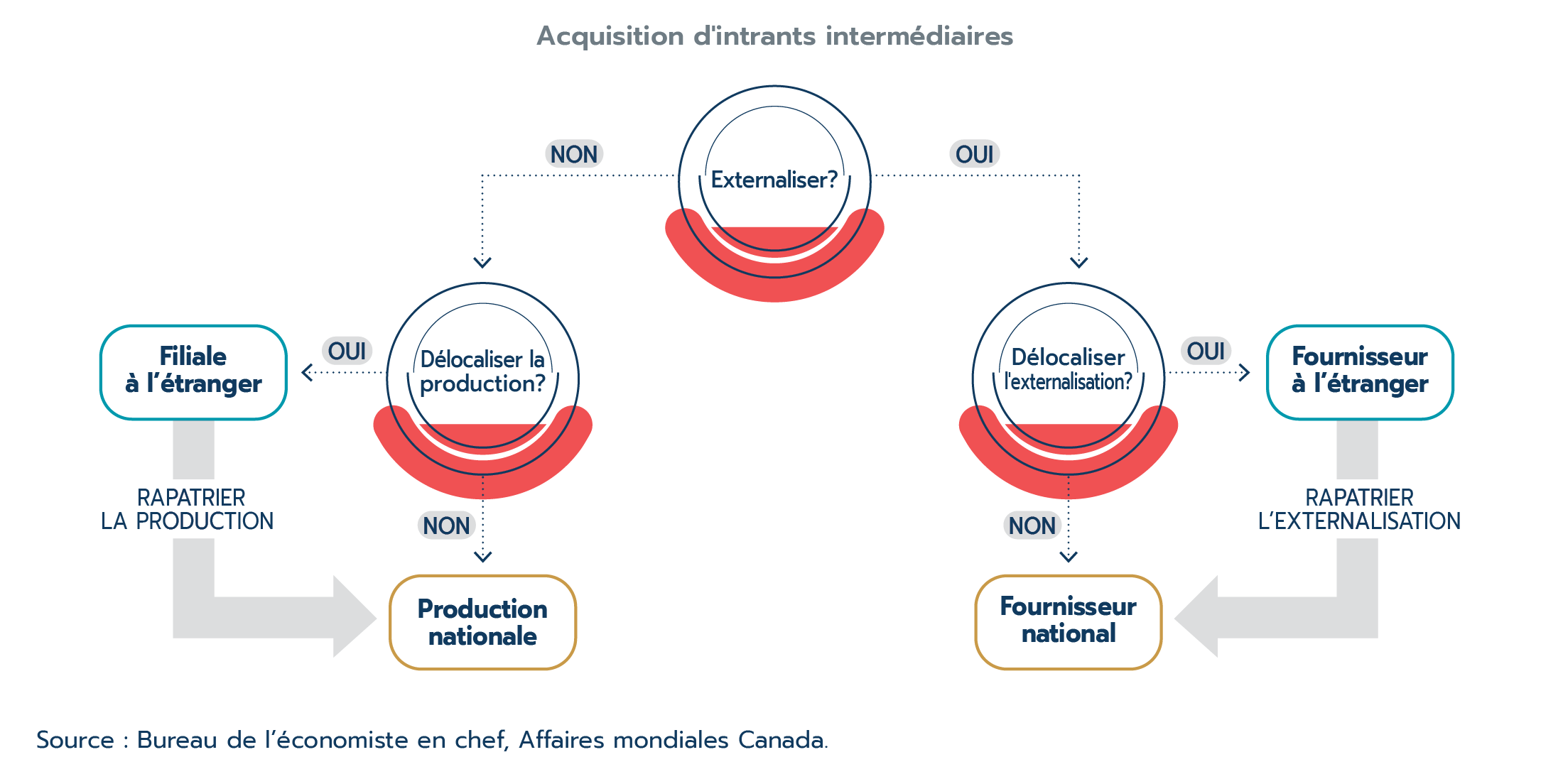

| Machines et matériels industriels et pièces | 51,4 | 5,6 | 12,1% |