Vulnérabilité des industries canadiennes aux perturbations dans les chaînes d’approvisionnement mondiales

Version de juin

David Boileau

Aaron Sydor

Remerciements

La présente étude s’appuie grandement sur les données de Statistique Canada. Nous voulons remercier la Division des comptes des industries de Statistique Canada de nous avoir fourni les tableaux des ressources et des emplois, des importations et des exportations, et de concordance commerciale. Nous voulons remercier en particulier Craig Stewart pour son aide avec l’utilisation des données des ressources et des emplois. Nous voulons aussi remercier nos collègues Kevin Jiang et Colin Scarffe pour leur aide considérable sur ce projet. Finalement, nous voulons remercier Marie-France Paquet pour ses révisions et ses conseils.

Résumé

La pandémie de COVID-19 a renouvelé l’intérêt pour les chaînes d’approvisionnement internationales. Bien que les chaînes d’approvisionnement internationales se soient avérées très robustes durant la période de fermeture des frontières, de restriction de la circulation des personnes et des biens et de fermeture des entreprises, la pandémie a démontré la nécessité de disposer de meilleurs outils, en particulier pour les décideurs, pour évaluer la santé et la résilience des chaînes d’approvisionnement internationales et les répercussions qu’elles ont sur leurs économies respectives. Le présent rapport tente de fournir un tel outil en créant un ensemble d’indices pour mesurer la vulnérabilité des industries canadiennes aux perturbations des chaînes d’approvisionnement internationales en amont et en aval.

Principales conclusions

- Les secteurs manufacturiers canadiens sont particulièrement vulnérables aux chocs mondiaux, car ils dépendent à la fois des fournisseurs étrangers pour les intrants et des marchés étrangers pour les ventes.

- Par contre, le commerce de détail et les autres industries de services sont peut-être moins vulnérables aux perturbations parce qu’ils dépendent davantage des marchés intérieurs et des fournisseurs nationaux.

- La vulnérabilité d’une industrie aux perturbations de la chaîne d’approvisionnement provient non seulement de son intégration internationale en général, mais aussi de sa forte dépendance à l’égard d’un nombre relativement restreint de marchés pour la plupart des exportations, ainsi que du fait qu’un grand nombre d’intrants proviennent d’un seul ou d’un petit nombre de partenaires.

- Cet outil peut être utilisé pour déterminer les industries les plus vulnérables à une perturbation de l’approvisionnement d’un produit précis (à un niveau très détaillé) ou à une perturbation de l’offre ou de la demande au sein d’une économie partenaire précise.

Aperçu

La pandémie de COVID-19 a mis en évidence les forces et la résilience des chaînes d’approvisionnement internationales. Le resserrement et la fermeture des frontières, les restrictions visant la circulation des personnes et des biens, la fermeture des commerces comme composante de stratégies pour limiter la propagation du virus, et l’effet du virus sur les travailleurs, tout cela avait le potentiel de perturber les chaînes d’approvisionnement internationales. Nous avons entrepris le travail décrit dans cette étude dans les premières semaines de la pandémie afin de déterminer quelles industries pouvaient être les plus vulnérables aux perturbations de ces chaînes et à quelles étapes, pour orienter les décideurs politiques. Cependant, les chaînes d’approvisionnement internationales se sont révélées plus solides que ce que certains craignaient. Malgré de nombreux défis importants, d’un point de vue canadien, les chaînes d’approvisionnement ont dans l’ensemble réussi le test de la pandémie mondiale. Les aliments et les médicaments essentiels ont continué d’être distribués, et les problèmes des chaînes d’approvisionnement n’ont pas été un obstacle majeur à la relance des industries alors que les confinements étaient allégés.

Au moment où la reprise et la croissance redeviennent centrales, les chaînes d’approvisionnement internationales restent un point névralgique. Les décideurs politiques qui s’efforcent de soutenir la croissance et l’emploi dans leur économie seront tentés de rapatrier des emplois au nom de la sécurité des chaînes d’approvisionnement. Il a été démontré que les chaînes d’approvisionnement internationales sont des facteurs clés d’une productivité accrue (Baldwin et Yan [2014], Crisculo et Timmis [2017], Urata et Baek [2019]) et qu’elles contribuent donc à une croissance économique plus rapide, à de meilleurs revenus pour les travailleurs et à des coûts plus bas pour les consommateurs. En d’autres termes, les politiques visant la relocalisation risquent d’appauvrir le monde. De plus, il y a peu d’indications que la relocalisation des chaînes d’approvisionnement contribue à leur résilience (Meroudot (2020)).

Il existe une multitude de causes potentielles de perturbation des chaînes d’approvisionnement internationales, qu’il s’agisse de désastres causés par la nature ou par l’homme, et l’amélioration de la résilience et de la solidité des chaînes d’approvisionnement principales demeure une considération importante pour les décideurs politiques. Nous espérons que le présent outil, qui explique les chaînes d’approvisionnement et leurs points de vulnérabilité, permettra aux décideurs de repérer les industries et les maillons des chaînes d’approvisionnement qui sont les plus vulnérables afin d’améliorer leur résilience et leur solidité, sans avoir besoin de les relocaliser, et d’ainsi éviter de potentiels effets économiques négatifs. Pour prendre un seul exemple, la pandémie mondiale a accéléré la transition longtemps attendue des documents papier aux documents électroniques dans l’industrie du transport maritime. En plus de faciliter le commerce, une telle transition augmente la résilience des chaînes d’approvisionnement face aux perturbations ainsi que la capacité à surveiller leur rendement (La COVID-19 accélère la numérisation des technologies des ports d’expédition, 30/12/2020). D’autres mesures, comme la politique de diversification du commerceFootnote 1 du gouvernement du Canada, visent aussi à améliorer la résilience des chaînes d’approvisionnement tout en maintenant ou même en augmentant les bénéfices qui découlent de ces chaînes.

Dans ce contexte, il est utile d’adopter une perspective globale sur les chaînes d’approvisionnement internationales. Comme l’illustre la Figure 1, elles peuvent être classées en trois types généraux. Le type le plus simple, le plus à gauche dans la figure, est celui où une entreprise importe des biens ou des services pour consommation directe au Canada. Environ 44 % des importations canadiennes sont consommées directement. Dans ce type de chaîne d’approvisionnement, seul le côté de l’approvisionnement en amont est vulnérable à une perturbation internationale.

Figure 1. Chaînes d’approvisionnement internationales

Version texte

La figure est un diagramme indiquant 3 types de chaînes d'approvisionnement internationales :

- Consommation au Canada : un bien ou un service est importé au Canada pour être consommé directement. Cela représente 44 % des importations canadiennes.

- Les transbordements : Un bien ou un service est importé au Canada, puis exporté par la suite sans transformation importante.

- Intrants intermédiaires : Un bien ou un service est importé au Canada pour être utilisé comme intrant intermédiaire dans la production nationale d'un bien final qui est soit consommé au Canada, soit exporté. 56 % des importations canadiennes sont utilisées comme intrants intermédiaires.

Le deuxième type (au centre de la figure) est semblable au premier, mais dans ce cas, après avoir été importé au Canada, le bien ou le service est ensuite exporté sans avoir subi de transformation importante, une pratique communément appelée le transbordement. Les transbordements représentent 8,1 % des exportations canadiennes de marchandises. Bien que cette chaîne de transbordement ne semble pas très importante par rapport aux deux autres types illustrés ici, elle a tout de même une incidence sur le Canada, car c’est du commerce qui entre et sort des ports canadiens, utilise les infrastructures canadiennes et soutient les emplois canadiens, comme ceux des travailleurs dans les ports, des camionneurs, des travailleurs ferroviaires, etc.

Plus compliqué, le troisième type de chaîne d’approvisionnement (le plus à droite dans la figure) est celui où une entreprise canadienne importe des biens ou des services intermédiaires qui serviront d’intrants intermédiaires pour produire des biens qui seront ensuite consommés au Canada ou exportés vers d’autres marchés. Environ 56 % des importations canadiennes sont utilisés comme intrants intermédiaires par les entreprises au Canada. Dans ce type de chaîne, les entreprises canadiennes sont vulnérables aux perturbations à la fois du côté de l’approvisionnement en amont et du côté de la demande en aval. Dans notre analyse, nous examinerons la vulnérabilité des chaînes d’approvisionnement en amont et en aval, car de nombreuses industries et entreprises canadiennes appartiennent à ce type de chaîne d’approvisionnement. Il faut également noter que les entreprises peuvent aussi être touchées indirectement par des chocs en amont et en aval dus aux importations et exportations indirectes (valeur ajoutée par ou pour les autres industries), ce que nous discuterons plus loin dans notre analyse. Dans notre économie ouverte qui dépend grandement des importations et des exportations, nous n’avons trouvé aucune industrie qui ne fait qu’exporter et n’utilise aucun contenu importé. Ces trois types de chaînes d’approvisionnement internationales fournissent un cadre général pour imaginer la manière dont les entreprises canadiennes peuvent être touchées par les chocs à l’extérieur du Canada.

Même la chaîne la plus simple, par exemple une entreprise qui importe un bien pour consommation directe au Canada, peut connaître de nombreux goulots d’étranglement lors de l’importation du bien au pays, comme l’illustre la Figure 2. Premièrement, les producteurs étrangers du bien peuvent fermer leurs portes temporairement, comme c’est le cas dans de nombreux pays durant la pandémie de COVID-19, où les usines renvoient les travailleurs à la maison pour tenter de stopper la propagation du virus. De plus, le pays du fournisseur étranger pourrait rediriger sa production (comme c’est le cas de l’équipement médical de protection) ou une hausse de la demande nationale pourrait limiter les exportations. Les fermetures d’usines peuvent aussi avoir un effet domino, car les entreprises ont elles-mêmes leurs fournisseurs. Ainsi, les chaînes d’approvisionnement peuvent être vues comme un courant, où les fermetures et les perturbations des fournisseurs en amont ont un effet sur les usines et les consommateurs utilisant leurs produits en aval.

Figure 2. Goulots d'étranglement possibles dans une chaîne d'approvisionnement internationale

Version texte

La figure est un graphique illustrant les différents points d'étranglement possibles dans les chaînes d'approvisionnement internationales et les raisons pour lesquelles ils peuvent provoquer des perturbations :

Un producteur étranger d'intrants intermédiaires :

- Ferme sa production en raison de l'envoi de personnel à domicile ou d'une maladie.

- Le pays d'origine réoriente la production

- Sa propre chaîne d'approvisionnement est compromise

- Augmentation de la demande intérieure

Frontière étrangère :

- Restrictions à l'exportationRestrictions sur la circulation des personnesFermeture de certains postes frontaliers

Transports :

- Fermeture des opérations en raison du renvoi du personnel chez lui ou d'une maladie.

Frontière canadienne :

- Certains postes-frontières sont fermésCapacité limitée dans les ports

Les frontières sont un autre goulot d’étranglement potentiel, car les restrictions à l’exportation, au mouvement des personnes ou même la fermeture physique des frontières peuvent laisser des biens bloqués à l’extérieur du Canada (et empêcher des services nécessitant la circulation transfrontalière des personnes). En raison de la pandémie de COVID-19, nous avons connu non seulement la fermeture de frontières et des restrictions à l’étranger, mais encore la fermeture de notre propre frontière, aggravée par la capacité limitée des ports canadiens.

Un autre goulot d’étranglement possible est le transport des biens et des services. Les entreprises canadiennes ayant des chaînes d’approvisionnement internationales dépendent d’une infrastructure mondiale de transport composée de camions, d’avions, de trains, de navires, de pipelines, d’aéroports, de routes, de canaux, etc., qui sont tous à la merci des entreprises qui les exploitent et des pays où ils fonctionnent. Comme les entreprises qui fournissent les produits, ces liens de transport dépendent aussi d’un vaste éventail de personnes, pas seulement les camionneurs et les pilotes d’avion, mais aussi les équipes de construction routière, les contrôleurs aériens, les débardeurs et beaucoup d’autres, qui peuvent être empêchés de se rendre au travail par une pandémie, une catastrophe naturelle ou une guerre.

Ces goulots d’étranglement sont importants pour les trois types généraux de chaînes d’approvisionnement présentées dans la figure 1, et ils peuvent nuire à la capacité d’une entreprise canadienne à importer et à exporter. Le Canada est une nation commerçante : en 2019, le pays a importé 766 G$ de biens et services, l’équivalent de 34 % du PIB canadien, et a exporté 728 G$, ou 32 % du PIB. Le Canada compte 50 000 établissements exportateurs de biens et 120 000 établissements importateurs de biens. Par conséquent, de nombreuses entreprises canadiennes sont vulnérables aux perturbations de leur approvisionnement en amont (importations) et de leurs marchés en aval (exportations). Les grandes entreprises canadiennes ne sont pas les seules à être sensibles aux perturbations de leur chaîne approvisionnement. De nombreuses petites et moyennes entreprises (PME) canadiennes font partie de chaînes d’approvisionnement internationales et sont donc exposées aux chocs mondiaux comme celui de la pandémie de COVID-19. En 2017, 11,7 % de l’ensemble des PME exportaient des biens ou des services, mais ce nombre augmente à un tiers dans le secteur manufacturier. De plus, 12,3 % des PME importaient des biens ou des services qui servaient d’intrants intermédiaires dans la production, alors que 13,6 % d’entre elles importaient des biens pour les revendre. En général, les PME sont davantage exposées aux perturbations internationales par le jeu des importations que par celui des exportations; en 2018, 118 000 PME ont importé des biens au Canada, presque trois fois le nombre de celles ayant exporté des biens.

Ces perturbations des chaînes d’approvisionnement, et celles causées actuellement par la pandémie de COVID-19, toucheront probablement toutes les industries de l’économie canadienne, mais certaines plus que d’autres. Certaines seront plus exposées aux chocs de l’approvisionnement en amont, tandis que d’autres seront plus vulnérables aux perturbations de la demande en aval, et certaines souffriront des deux, malheureusement. D’un autre côté, certains secteurs de l’économie canadienne peuvent être davantage centrés sur le commerce intérieur et isolés des chaînes d’approvisionnement internationales, donc prêts à relancer l’économie canadienne quand le Canada et les pays étrangers sortiront de la pandémie de COVID-19. Dans le reste de ce rapport, nous faisons une analyse afin de mesurer la dépendance de chaque industrie de l’économie canadienne envers les chaînes d’approvisionnement internationales, à la fois envers l’approvisionnement en amont et la demande en aval, pour mieux comprendre quels secteurs sont vulnérables aux perturbations de ces chaînes et lesquels sont relativement protégés. Avant de discuter de notre analyse, nous faisons une brève revue d’autres études économiques sur le sujet.

Revue de littérature

Notre étude sur la détermination des industries d’une économie qui sont les plus vulnérables aux perturbations des chaînes d’approvisionnement semble assez unique dans la littérature en économieFootnote 2. Cependant, il y a maintenant plus d’économistes qui commencent à examiner les chaînes d’approvisionnement, leurs vulnérabilités et la manière dont ces chaînes ou les réseaux de production peuvent propager les chocs au sein d’une économie.

Acemoglu et Tahbaz-Salehi (2020) donnent un bon aperçu de la manière dont les chaînes d’approvisionnement peuvent être bénéfiques et dommageables pour une économie. Selon les auteurs, « Les chaînes d’approvisionnement génèrent des gains de productivité en permettant la personnalisation des intrants, mais fragilisent aussi une économie : les faillites détruisent le surplus propre à la relation entre les entreprises et leurs fournisseurs et peuvent se propager dans l’économie quand la faillite d’une entreprise touche ses clients, ses fournisseurs et d’autres personnes ». Les auteurs développent un modèle non compétitif dans lequel les relations fournisseur-client personnalisées augmentent la productivité, mais le modèle montre aussi que la faillite d’une entreprise peut se propager aux fournisseurs, aux clients et aux entreprises dans d’autres parties du réseau de production.

Tokui, Kawasaki et Miyagawa (2017) ont examiné l’incidence économique du séisme de 2011 au Japon, en particulier par le biais des perturbations des chaînes d’approvisionnement. En utilisant des tableaux d’entrées-sorties interrégionaux, les auteurs ont estimé que les pertes de production causées par les perturbations des chaînes d’approvisionnement équivalaient au moins à 0,35 % du PIB du Japon.

Carvalho, Nirei, Saito et Alireza Tahbaz-Salehi (2020) ont aussi examiné les incidences économiques du séisme japonais. Au moyen de données microéconomiques au niveau des entreprises, les auteurs ont pu étudier les perturbations des chaînes d’approvisionnement des entreprises japonaises à la fois en amont et en aval. Grâce aux données, les auteurs ont constaté que le séisme a provoqué une baisse de 3,6 points de pourcentage du taux de croissance des entreprises ayant des fournisseurs touchés par la catastrophe et une baisse de 2,9 points de pourcentage du taux de croissance des entreprises ayant des clients touchés par la catastrophe. Les auteurs ont ensuite élaboré un modèle d’équilibre général pour déterminer comment les liens entre les entreprises ont propagé l’incidence du séisme et ont constaté une baisse de 0,47 point de pourcentage de la croissance du PIB réel du Japon dans l’année suivant la catastrophe.

Alors que les études ci-dessus permettent une bonne compréhension de la manière dont les chaînes d’approvisionnement peuvent propager les chocs économiques, notre étude se penche sur les industries qui sont les plus dépendantes des chaînes d’approvisionnement, donc les plus vulnérables aux chocs économiques qui perturbent ces chaînes. Notre méthode fondée sur un indice semble assez unique, alors que d’autres études adoptent une approche différente pour déterminer les industries ou les entreprises vulnérables aux perturbations des chaînes d’approvisionnement.

C’est le cas de l’étude de Wagner et Neshat (2009), qui utilise la théorie des graphes pour quantifier la vulnérabilité des chaînes d’approvisionnement. Les auteurs évaluent cette vulnérabilité en cernant trois facteurs distincts qui la causent : l’approvisionnement en amont, la demande en aval, et les vulnérabilités dans la structure des chaînes d’approvisionnement. Au moyen de ces facteurs et de la théorie des graphes, les auteurs calculent un indice de vulnérabilité des chaînes d’approvisionnement. Par cette méthode, les auteurs constatent que la vulnérabilité des chaînes d’approvisionnement des secteurs de l’automobile, des technologies de l’information et de la communication (TIC) et de la transformation est supérieure à la moyenne, tandis que le commerce de gros et le commerce de détail affichent le degré de vulnérabilité le plus faible parmi les secteurs étudiés par les auteurs. Nous verrons que la position du secteur de l’automobile au sommet de l’échelle de vulnérabilité et celle du commerce de détail au plus bas de l’échelle correspondent aux observations de notre étude.

Neureuther et Kenyon (2009) élaborent un modèle de risque, appelé l’indice d’évaluation du risque, pour évaluer la vulnérabilité des chaînes d’approvisionnement. Toutefois, dans leur étude, les auteurs examinent différents types de structure des chaînes d’approvisionnement plutôt que les industries. Le modèle de risque des auteurs arrive à cinq résultats importants concernant cette structure :

- Le risque est grandement réduit par le fait d’avoir plus d’un fournisseur par sous-produit ou sous-service.

- Diversifier les sous-produits ne change pas le risque, mais augmente la solidité structurelle de la chaîne d’approvisionnement.

- La solidité structurelle de la chaîne d’approvisionnement augmente avec le nombre de fournisseurs du même sous-produit ou sous-service.

- Les coûts de coordination sont réduits avec le nombre de fournisseurs de sous-produits ou sous-services.

- L’efficacité de la coordination est améliorée par la réduction du nombre de sous-produits ou sous-services.

Ces résultats montrent que la diversification des fournisseurs réduit le risque lié aux perturbations des chaînes d’approvisionnement (résultat 1), mais qu’elle augmente aussi les coûts pour l’entreprise (résultat 4). La diversification est donc considérée comme un facteur dans notre indice de vulnérabilité des chaînes d’approvisionnement (mais dans ce cas, par pays fournisseur).

Bien que d’autres études examinent la vulnérabilité des chaînes d’approvisionnement du point de vue de l’entreprise, il existe peu ou pas d’études en commerce ou en logistique (sauf celles qui sont mentionnées ci-dessus) qui l’examinent du point de vue macroéconomique, pour savoir quelles industries dans une économie peuvent être plus ou moins vulnérables aux perturbations des chaînes d’approvisionnement internationales. Nous discuterons maintenant de l’élaboration de notre propre indice de vulnérabilité des chaînes d’approvisionnement pour répondre à cette question.

Élaboration des indices de vulnérabilité aux perturbations de l’offre et de la demande internationales

Pour cette analyse, nous élaborons deux indices distincts pour mesurer la vulnérabilité des chaînes d’approvisionnement. Le premier détermine les industries qui sont sensibles aux chocs de l’approvisionnement en amont, et mesure la dépendance des industries de l’économie canadienne envers les intrants intermédiaires des biens et des services, et la mesure dans laquelle ces intrants sont achetés à l’étranger. Le deuxième indice examine la demande en aval pour chaque production de l’industrie et mesure la dépendance de chaque industrie envers les marchés internationaux pour la demande de ses biens et des services.

L’indice de vulnérabilité aux perturbations de l’offre internationale (IVPOI) est composé de cinq facteurs clés :

- la dépendance aux intrants intermédiaires

- la dépendance à l’importation d’intrants intermédiaires

- la dépendance aux importations indirectes (la dépendance à la valeur ajoutée par les importations d’une autre industrie canadienne)

- la concentration géographique des importations

- le nombre de produits importés figurant sur la liste des sources d’approvisionnement limitées

L’indice de vulnérabilité aux perturbations de la demande internationale (IVPDI) a trois composantes :

- la dépendance aux exportations

- la concentration géographique des exportations

- la dépendance aux exportations indirectes (c.-à-d. la valeur ajoutée aux produits exportés par une autre industrie canadienne)

Pour chaque industrie de l’économie canadienne, ces éléments ont été tabulés, puis leur moyenne a été calculée afin d’obtenir une note globale finale des indices de vulnérabilité aux perturbations de l’offre et de la demande internationales (donc chaque industrie reçoit deux notes : l’une pour l’IVPOI et l’autre pour l’IVPDI).

La prochaine section du rapport, « Données et méthodologie », contient un examen plus technique et approfondi de l’élaboration des deux indices.

Données et méthodologie

Les deux indices s’appuient fortement sur les données des tableaux des ressources et des emploisFootnote 3 de Statistique Canada, et sur leurs multiplicateurs d’entrées-sortiesFootnote 4 associés. En outre, la Division des comptes économiques nationaux de Statistique Canada nous a fourni des tableaux spéciaux sur les ressources et les emplois pour les importations, qui donnent des renseignements détaillés sur l’utilisation par chaque industrie des intrants intermédiaires importés.

Les tableaux des ressources et des emplois (TRE) mesurent la structure productive de l’économie. Selon Statistique Canada : Ils retracent la production intérieure des biens et services par industrie, de pair avec les importations, jusqu’à leur utilisation à titre d’intrants intermédiaires ou de consommation finale, d’investissements ou d’exportations. Le système fournit une mesure de la valeur ajoutée selon l’industrie : production totale moins les intrants intermédiairesFootnote 5. Ces tableaux nous indiquent donc, pour chaque industrie, les biens et services intermédiaires qui sont utilisés pour sa production. Les TRE canadiens répartissent l’économie en 236 industries, 278 catégories de demande finale et 496 groupes de produits. Nous utilisons les 236 industries pour notre analyse, mais à cause de lacunes dans certains ensembles de données associés (les multiplicateurs d’entrées-sorties et les tableaux de valeur ajoutée), nous écartons 20 industries et en conservons 216 pour notre analyse.

Bien que les TRE nous fournissent des données détaillées au niveau de l’industrie, un inconvénient de leur usage est que les TRE canadiens les plus récents datent de 2016. Pour rendre notre analyse la plus pertinente possible pour les décideurs politiques, et parce que nous sommes surtout intéressés par l’aspect international des chaînes d’approvisionnement, les données sur les importations et sur les exportations ont été mises à jour afin d’utiliser les dernières données sur le commerce disponibles, soit les données sur les marchandises de 2019 et les données sur les services de 2017 (dernières années disponibles par pays) en utilisant le système harmonisé (SH) et les services commerciaux pour les tableaux de concordance des ressources et des emplois, aussi fournis par Statistique Canada.

Il est difficile d’établir la concordance entre les données sur le commerce mises à jour et les catégories industrielles de ressources et d’emplois. Les données sur les importations sont mises en concordance avec le SH à 10 chiffres et celles sur les exportations avec le SH à 8 chiffres. Cela signifie que nous avons tenu compte de plus de 10 000 codes du SH pour les importations et de plus de 5000 codes pour les exportations. La première étape de la mise à jour des données a été de faire concorder les données du SH chaque année entre 2017 et 2019 avec celles de 2016 au moyen de registres de changements annuels de codes du SH de l’Agence des services frontaliers du Canada (car chaque année les codes du SH sont mis à jour). Une fois les codes mis en concordance avec les données du SH en 2016, ils ont été associés aux 496 codes de produits employés dans les TRE grâce aux tableaux de concordance fournis par Statistique Canada. L’étape finale a été de convertir ces 496 codes en 216 catégories de l’industrie en prenant les parts d’emploi du produit par industrie des TRE de 2016 et en les appliquant aux nouvelles données sur le commerce des produits de 2019/2017. Par exemple, si l’industrie X a utilisé 5 % du produit Y comme intermédiaire en 2016, nous supposons qu’elle utilise la même part en 2019. Nous pouvons alors multiplier la part d’emploi du produit par cette industrie en 2016 par la valeur du produit agrégée par industrie pour obtenir la valeur pour l’industrie en 2019.

Cependant, ce processus de concordance à trois étapes a connu des difficultés. Dans certains cas, les codes du SH n’ont pas pu être associés au moyen des tableaux de concordance. Ces codes ont été associés manuellement aux produits des TRE lorsque possible. Dans d’autres cas, les catégories de produits des TRE étaient plus détaillées que celles du SH, ce qui donnait des concordances inadéquates. L’industrie de l’extraction pétrolière et gazière est un exemple de ce problème, car les catégories de produits des TRE pour le pétrole brut sont plus détaillées que les codes du SH associés. Par suite, toutes les valeurs commerciales dans la catégorie HS2709 (Huiles de pétrole ou de minéraux bitumineux, brutes) tombent dans la catégorie « pétrole brut classique ». D’autres ensembles de données ont dû être examinés pour faire concorder correctement les données commerciales de cette industrie.

À l’aide des TRE, nous avons pu isoler 216 industries de l’économie canadienne et mesurer leur vulnérabilité aux perturbations de l’offre et de la demande internationales. Dans la prochaine section, nous abordons tour à tour la création de chaque indice et la mesure de chaque composante des indices.

Méthodologie – Indice de vulnérabilité aux perturbations de l’offre internationale (IVPOI)

Comme mentionné ci-dessus, l’IVPOI inclut cinq composantes : la dépendance aux intrants intermédiaires, à l’importation d’intrants intermédiaires, aux importations indirectes, la concentration géographique des importations, et le nombre de produits importés sur la liste des sources d’approvisionnement limitées. Pour chaque composante, les industries reçoivent une note entre 100 (le plus vulnérable) et 0 (non vulnérable)Footnote 6. L’indice total est la moyenne des cinq composantes. Les calculs et les données pour chaque composante de l’IVPOI sont discutés ci-dessous.

La dépendance aux intrants intermédiaires

Plus une industrie doit acheter d’intrants intermédiaires pour offrir un bien ou un service, plus elle sera sensible aux perturbations de l’approvisionnement en amont, qu’elles soit dues à la fermeture de l’usine d’un fournisseur dans un pays à des milliers de kilomètres de distance ou à la fermeture d’un fournisseur de pièces au bout de la rue. Pour mesurer la dépendance aux intrants intermédiaires (internationaux et nationaux), nous prenons l’utilisation des intrants intermédiaires par chaque industrie et calculons sa part de la production globale de l’industrie, les données sur ces deux points étant fournies dans les TRE nationaux, dont les plus récents remontent à 2016.

Dépendance aux intrants intermédiaires = Int i / Y i

Où Int est la valeur des intrants intermédiaires

Y est la valeur de la production

i est l’industrie

La dépendance à l’importation d’intrants intermédiaires

Comme cet indice a pour but de mesurer la vulnérabilité aux perturbations de l’approvisionnement à l’extérieur du Canada, la deuxième composante mesure la part des intrants intermédiaires que chaque industrie achète et importeFootnote 7. Elle est calculée simplement en divisant la valeur des intrants importés par la valeur totale des intrants utilisés. Les données sur le total des intrants utilisés proviennent des TRE publics, alors que celles sur les intermédiaires importés proviennent des TRE spéciaux pour les importations. Les données sur les importations ont été mises à jour avec les données sur le commerce des marchandises de 2019 et les données sur les services commerciaux de 2017 mis en concordance avec les catégories industrielles de ressources et d’emplois.

Dépendance à l’importation d’intrants intermédiaires = Imp i / Int i

Où Imp est la valeur des importations d’intrants intermédiaires

Int est la valeur des intrants intermédiaires

i est l’industrie

La dépendance aux importations indirectes

Même si une industrie ou une entreprise n’importe pas directement des biens ou services intermédiaires, cela n’implique pas qu’elle sera complètement protégée des chocs de l’extérieur du Canada, car elle peut dépendre d’un fournisseur qui, lui, s’approvisionne à l’étranger ou, dans certains cas, revend des produits intermédiaires achetés à l’étranger. Les industries canadiennes peuvent dépendre des importations indirectes de cette manière.

Pour mesurer la dépendance de chaque industrie aux importations indirectes, nous utilisons les multiplicateurs d’entrées-sorties. En multipliant les sorties d’une industrie par le multiplicateur simple des importations internationales, on obtient la valeur totale des importations de cette industrie, et en la multipliant par le multiplicateur direct, on obtient la valeur de ses importations directes. Les importations indirectes sont ensuite obtenues en soustrayant les importations directes du total des importations. Voici un exemple de calcul pour l’industrie agricole :

Exemple de l’industrie agricole

Sortie = 37,4 G$

Multiplicateur simple = 0,195, donc le total des importations = 37,4 G$ * 0,195 = 7,3 G$

Multiplicateur direct = 0,12, donc les importations directes = 37,4 G$ * 0,12 = 4,5 G$

Importations indirectes = total des importations – importations indirectes = 7,3 G$ – 4,5 G$ = 2,8 G$

Dépendance aux importations indirectes = indimp i / Y i

Où indimp est la valeur des importations indirectes

Y est la valeur de la sortie

i est l’industrie

Concentration géographique des importations

L’importation d’un intrant intermédiaire rend une industrie vulnérable aux perturbations, mais cette vulnérabilité dépend aussi de la disponibilité des fournisseurs de l’intrant en question. Si un intrant provient de nombreux fournisseurs, la perturbation d’un seul d’entre eux n’aura pas un effet aussi négatif que la perturbation d’un fournisseur qui est le seul à fournir un intrant. De même, la concentration géographique des fournisseurs rend une industrie plus vulnérable aux perturbations dans cette région ou ce paysFootnote 8. Idéalement, la concentration des fournisseurs devrait être mesurée au niveau de l’entreprise (c.-à-d. le nombre d’entreprises pouvant fournir un intrant nécessaire), mais pour les besoins de ce rapport, nous examinons simplement la concentration par pays des importations de chaque industrie : l’industrie importe-t-elle de nombreux pays ou de seulement un ou deux pays?

Pour calculer la concentration géographique des importations, nous utilisons l’indice de Herfindahl-Hirschman (IHH) avec la part de chaque pays fournisseur d’intrants intermédiaires importés au Canada.

L’IHH est calculé comme suit :

Où Si est la part des importations d’intrants intermédiaires au temps t, et où i est le pays fournisseur. Plus l’indice approche de un (1), plus les importations de l’industrie sont concentrées. Pour illustrer le calcul, si une industrie canadienne importe des intrants intermédiaires d’un seul pays, la part des importations provenant de ce pays est 1 et l’indice est 1.0. Par contre, si les importations d’une industrie proviennent en parts égales de 100 pays différents, l’indice est égal à 0,01Footnote 9.

Nombre de produits importés sur la liste des importations à sources limitées d’approvisionnementFootnote 10

La composante finale de l’IVPOI fournit un relevé des produits d’importation sur la liste des 2100 codes du SH à 10 chiffres dont l’approvisionnement au Canada est jugé limité.

Jiang (2020) a identifié les produits qui ont des sources internationales d’approvisionnement limitées pour l’importation au CanadaFootnote 11. La motivation de l’étude était de cerner à un niveau très détaillé dans les données commerciales les produits dont la totalité ou la grande majorité des importations au Canada proviennent d’un seul partenaire commercial. Ces produits risquent d’être très exposés aux pénuries ou aux perturbations comme celles causées par la pandémie de COVID-19 et peuvent exiger une attention spéciale des décideurs politiques en vue de garantir leur approvisionnement.

Jiang (2020) a analysé 10 000 produits uniques ayant un code à 10 chiffres dans le système harmonisé (SH) de classification et a découvert que plus de 2 000 sont vulnérables à des perturbations des chaînes d’approvisionnement. Il a constaté que les produits vulnérables sont surtout concentrés dans le secteur agroalimentaire, mais qu’ils se trouvent aussi parmi les produits chimiques, les engrais, les métaux et les minéraux.

Cette liste de 2 000 produits a été utilisée comme la cinquième composante de l’IVPOI. Bien que les TRE fournis par Statistique Canada nous permettent de déterminer les produits importés par chaque industrie, la liste des produits dans ces tableaux ne correspond pas parfaitement aux données du SH utilisées dans la liste des importations à sources limitées d’approvisionnement. Comme les catégories de produits dans les TRE sont plus générales, plusieurs codes du SH peuvent correspondre à une seule catégorie de produits. Par conséquent, nous ne pouvons pas obtenir un compte exact des produits sur la liste des importations à sources limitées d’approvisionnement par industrie, mais une approximation des produits utilisés par une industrie. Par exemple, 19 codes du SH correspondent à la catégorie « blé » dans les TRE. À la fois l’industrie agricole et l’industrie de la production animale utilisent les importations de blé, donc ils peuvent tous deux importer ces 19 produits sur la liste des importations à sources limitées d’approvisionnement. En additionnant toutes les catégories de produits utilisés par l’industrie agricole dans les TRE, nous constatons qu’elle importe potentiellement 1 123 produits à sources limitées d’approvisionnement. Ce nombre est de 1 181 pour l’industrie de la production animale.

Méthodologie – Indice de vulnérabilité aux perturbations de la demande internationale (IVPDI)

Les trois composantes de l’indice de vulnérabilité aux perturbations de la demande internationale (IVPDI) sont la dépendance aux exportations, la concentration géographique des exportations et la dépendance aux exportations indirectes. Comme dans l’IVPOI, pour chaque composante, chacune des 216 industries reçoit une note entre 100 (le plus vulnérable) et 0 (non vulnérable)Footnote 12. L’indice total est la moyenne des trois composantes. Les calculs et les données pour chaque composante de l’IVPDI sont discutés ci-dessous.

La dépendance aux exportations

Contrairement à la composante des importations de l’IVPOI, qui ne tient compte que des intrants intermédiaires, nous mesurons du côté de la demande l’importance des exportations totales et des marchés extérieurs pour chaque industrie, peu importe si l’exportation est un produit intermédiaire ou un bien ou service final. La raison en est que plus une industrie dépend d’un marché extérieur, plus elle peut être exposée aux perturbations internationales discutées au début du rapport. La dépendance aux exportations est calculée simplement en divisant la valeur totale des exportations de chaque industrie (de biens et de services) par la valeur totale de la production de l’industrie. Les données sur la production des industries sont tirées des TRE, et les données sur les exportations par produit et industrie dans les TRE ont été obtenues de Statistique Canada. Comme pour les importations, des tableaux de concordance ont été utilisés pour mettre à jour les données des TRE de 2016 avec les données sur les exportations de marchandises de 2019 et les données sur les exportations de services de 2017.

Dépendance aux exportations = exp i/ Y i

Où exp est la valeur totale des exportations

Y est la production

I est l’industrie

La concentration géographique des exportations

Comme les importations, les exportations exposent les entreprises canadiennes à des chocs internationaux, mais ces risques peuvent être atténués en vendant sur de nombreux marchés extérieurs, en particulier si les chocs sont limités à un pays ou à quelques pays, ou à une région. Le calcul de la concentration géographique des exportations reflète celui de la concentration des importations dans l’IVPOI. Nous utilisons encore l’indice de Herfindahl-Hirschman (IHH), mais cette fois avec la part de chaque pays importateur dans les exportations de biens et services d’une industrie canadienne donnée.

Où Si est la part dans les exportations canadiennes et i est le pays importateur.

La dépendance aux exportations indirectes

Même si une entreprise canadienne ne dépend pas directement des exportations, elle peut être touchée indirectement par un choc international si elle dépend de marchés extérieurs en aval de la chaîne d’approvisionnement, c.-à-d. si elle ajoute de la valeur à un bien ou service qui est exporté par une autre entreprise ou industrie. Nous appelons cela des exportations indirectes.

Pour mesurer la dépendance de chaque industrie aux exportations indirectes, nous utilisons les tableaux de la valeur ajoutée des exportations de Statistique CanadaFootnote 13. Ces tableaux indiquent le total des exportations à valeur ajoutée et des exportations directes à valeur ajoutée de chaque industrie. Les exportations indirectes sont ensuite calculées en soustrayant les secondes des premières. Les exportations indirectes de chaque industrie sont ensuite divisées par sa production, tirée des TRE.

Dépendance aux exportations indirectes = indexp I / Y i

Où indexp est la valeur des exportations indirectes

Y est la production

i est l’industrie

Il est important de considérer certains facteurs lors de l’élaboration d’un indice, notamment les composantes à intégrer dans l’indice et le poids à donner à ces composantes. L’annexe A décrit un certain nombre de tests de fiabilité qui ont été réalisés pour valider l’élaboration de l’indice. Dans l’ensemble, il s’est avéré que les composantes de l’indice ne sont pas corrélées et que l’indice reste fiable malgré l’usage de différents poids dans son élaboration.

Constatations provenant de l’IVPOI et de l’IVPDI

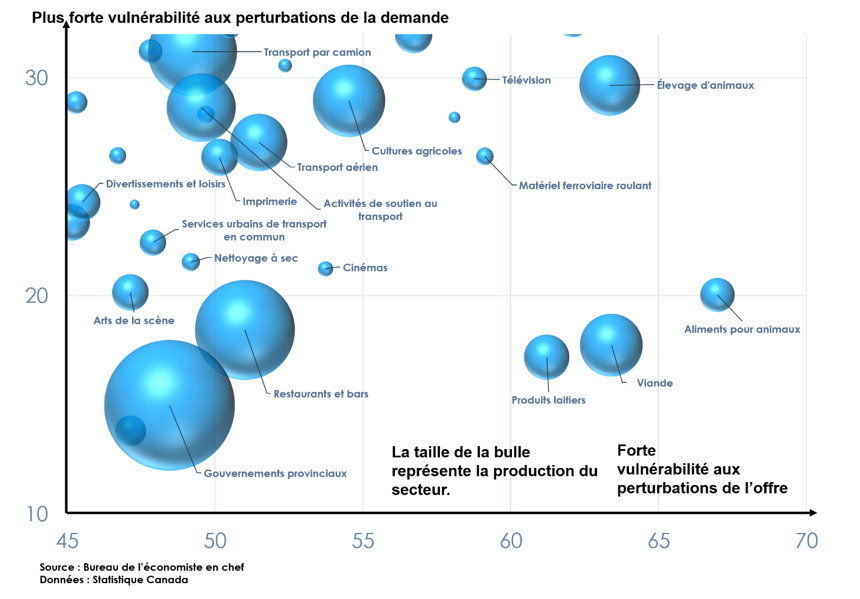

Figure 3. Carte de la vulnérabilité des industries aux perturbations de l’offre et de la demande internationales

Text version

| Industrie | Vulnérabilité aux perturbations de l’offre | Vulnérabilité aux perturbations de la demande | Production, en milliers de dollars |

|---|---|---|---|

| Cultures agricoles (sauf le cannabis, la culture en serre et en pépinière et la floriculture) | 55 | 29 | 37,433,400 |

| Culture en serre et en pépinière et floriculture (sauf le cannabis) | 51 | 41 | 3,841,707 |

| Élevage (sauf l'aquaculture) | 63 | 30 | 26,290,889 |

| Aquaculture | 49 | 38 | 1,402,184 |

| Foresterie et exploitation forestière | 53 | 37 | 10,558,914 |

| Pêche, chasse et piégeage | 51 | 44 | 3,417,604 |

| Activités de soutien aux cultures agricoles et à l'élevage | 34 | 33 | 1,307,483 |

| Activités de soutien à la foresterieSupport activities for forestry | 50 | 28 | 2,066,200 |

| Extraction de pétrole et de gaz (à l’exception des sables bitumineux) | 50 | 55 | 44,309,659 |

| Extraction des sables bitumineux | 49 | 60 | 43,940,544 |

| Extraction de charbon | 47 | 35 | 4,166,947 |

| Extraction de minerais de fer | 51 | 37 | 3,411,462 |

| Extraction de minerais d'or et d'argent | 47 | 39 | 8,011,061 |

| Extraction de minerais de cuivre, de nickel, de plomb et de zinc | 42 | 46 | 9,241,948 |

| Extraction d'autres minerais métalliques | 42 | 34 | 2,363,453 |

| Extraction de pierre | 45 | 38 | 1,734,042 |

| Extraction de sable, de gravier, d'argile, de céramique et de minerais réfractaires | 45 | 38 | 1,632,789 |

| Extraction de diamant | 49 | 44 | 1,870,923 |

| Extraction de minerais divers non métalliques (sauf le diamant et la potasse) | 39 | 60 | 1,391,143 |

| Extraction de potasse | 39 | 42 | 4,047,517 |

| Activités de soutien à l'extraction de pétrole et de gaz | 48 | 33 | 13,853,219 |

| Activités de soutien à l'extraction minière | 41 | 28 | 5,204,726 |

| Production, transport et distribution d'électricité | 41 | 44 | 48,657,364 |

| Distribution de gaz naturel | 32 | 33 | 5,920,190 |

| Réseaux d'aqueduc et d'égout et autres | 47 | 24 | 668,981 |

| Autres activités liées à la construction | 34 | 30 | 4,159,121 |

| Fabrication d'aliments pour animaux | 67 | 20 | 8,304,690 |

| Mouture de grains céréaliers et de graines oléagineuses | 65 | 41 | 11,219,471 |

| Fabrication de sucre et de confiseries | 56 | 56 | 4,336,415 |

| Mise en conserve de fruits et de légumes et fabrication de spécialités alimentaires | 62 | 33 | 6,925,932 |

| Fabrication de produits laitiers | 61 | 17 | 14,660,757 |

| Fabrication de produits de viande | 63 | 18 | 27,890,148 |

| Préparation et conditionnement de poissons et de fruits de mer | 58 | 43 | 6,165,594 |

| Boulangeries et fabrication de tortillas | 58 | 49 | 10,055,695 |

| Fabrication d'autres aliments | 58 | 38 | 10,518,617 |

| Fabrication de boissons gazeuses et de glace | 56 | 33 | 4,645,360 |

| Brasseries | 47 | 36 | 6,210,622 |

| Vineries et distilleries | 48 | 40 | 2,546,034 |

| Fabrication du tabac | 37 | 33 | 2,279,959 |

| Usines de textiles et de produits textiles | 51 | 34 | 3,668,507 |

| Fabrication de vêtements, de produits en cuir et de produits analogues | 47 | 34 | 3,035,961 |

| Scieries et préservation du bois | 54 | 34 | 16,261,232 |

| Fabrication de placages, de contreplaqués et de produits en bois reconstitué | 55 | 43 | 6,760,993 |

| Fabrication d'autres produits en bois | 53 | 33 | 8,283,526 |

| Usines de pâte à papier, de papier et de carton | 54 | 44 | 16,841,087 |

| Fabrication de produits en papier transformé | 62 | 47 | 10,264,272 |

| Impression et activités connexes de soutien | 50 | 26 | 9,736,970 |

| Raffineries de pétrole | 62 | 42 | 50,773,313 |

| Fabrication de produits du pétrole et du charbon (sauf les raffineries de pétrole) | 67 | 60 | 5,299,325 |

| Fabrication de produits chimiques de base | 60 | 45 | 15,800,723 |

| Fabrication de résines, de caoutchouc synthétique et de fibres et de filaments artificiels et synthétiques | 58 | 55 | 9,871,637 |

| Fabrication de pesticides, d'engrais et d'autres produits chimiques agricoles | 53 | 48 | 5,799,206 |

| Fabrication de produits pharmaceutiques et de médicaments | 50 | 45 | 13,118,459 |

| Fabrication de peintures, de revêtements et d'adhésifs | 59 | 42 | 3,035,551 |

| Fabrication de savons, de détachants et de produits de toilette | 54 | 46 | 4,598,223 |

| Fabrication d'autres produits chimiques | 62 | 43 | 5,271,873 |

| Fabrication de produits en plastique | 64 | 48 | 24,741,720 |

| Fabrication de produits en caoutchouc | 58 | 55 | 5,082,774 |

| Fabrication de produits minéraux non métalliques (sauf le ciment et les produits en béton) | 54 | 42 | 6,197,995 |

| Fabrication de ciment et de produits en béton | 52 | 39 | 9,994,035 |

| Sidérurgie | 64 | 47 | 10,952,517 |

| Fabrication de produits en acier à partir d'acier acheté | 57 | 51 | 4,577,273 |

| Production et transformation d'alumine et d'aluminium | 59 | 54 | 11,991,003 |

| Production et transformation de métaux non ferreux (sauf l'aluminium) | 62 | 45 | 35,628,154 |

| Fonderies | 55 | 47 | 2,456,284 |

| Forgeage et estampage | 52 | 44 | 1,385,726 |

| Fabrication de coutellerie, d'outils à main et d'autres produits métalliques | 51 | 40 | 5,829,573 |

| Fabrication de produits d'architecture et d'éléments de charpentes métalliques | 57 | 38 | 15,243,536 |

| Fabrication de chaudières, de réservoirs et de contenants d'expédition | 53 | 37 | 3,609,165 |

| Fabrication d'articles de quincaillerie | 53 | 57 | 1,733,401 |

| Fabrication de ressorts et de produits en fil métallique | 52 | 48 | 1,074,288 |

| Ateliers d'usinage, fabrication de produits tournés, de vis, d'écrous et de boulons | 49 | 40 | 5,915,857 |

| Revêtement, gravure, traitement thermique et par le froid, et activités analogues | 49 | 48 | 2,217,899 |

| Fabrication de machines pour l'agriculture, la construction et l'extraction minière | 53 | 37 | 8,692,907 |

| Fabrication de machines industrielles | 49 | 50 | 4,183,966 |

| Fabrication de machines pour le commerce et les industries de services | 47 | 41 | 4,927,509 |

| Fabrication d'appareils de ventilation, de chauffage, de climatisation et de réfrigération commerciale | 50 | 54 | 3,697,945 |

| Fabrication de machines-outils pour le travail du métal | 47 | 47 | 4,275,760 |

| Fabrication de moteurs, de turbines et de matériel de transmission de puissance | 55 | 43 | 1,622,503 |

| Fabrication d'autres machines d'usage général | 53 | 48 | 7,875,430 |

| Fabrication de matériel informatique et périphérique | 44 | 45 | 715,149 |

| Fabrication de matériel de communication | 46 | 34 | 3,488,307 |

| Fabrication d'autres produits électroniques | 46 | 40 | 6,344,603 |

| Fabrication de semi-conducteurs et d'autres composants électroniques | 48 | 40 | 3,957,123 |

| Fabrication de matériel électrique d'éclairage | 49 | 57 | 1,225,330 |

| Fabrication d'appareils ménagers | 51 | 48 | 572,411 |

| Fabrication de matériel électrique | 50 | 45 | 5,129,226 |

| Fabrication d'autres types de matériel et de composants électriques | 57 | 43 | 4,145,843 |

| Fabrication de voitures et de véhicules automobiles légers | 65 | 61 | 65,989,013 |

| Fabrication de camions lourds | 63 | 59 | 2,900,018 |

| Fabrication de carrosseries et de remorques de véhicules automobiles | 58 | 46 | 3,406,352 |

| Fabrication de moteurs et de pièces de moteurs à essence pour véhicules automobiles | 58 | 64 | 5,585,508 |

| Fabrication de matériel électrique et électronique pour véhicules automobiles | 49 | 43 | 1,562,311 |

| Fabrication de composants de direction et de suspension pour véhicules automobiles (sauf les ressorts) | 59 | 54 | 2,257,822 |

| Fabrication de systèmes de freinage pour véhicules automobiles | 54 | 54 | 673,370 |

| Fabrication de pièces de transmission et de groupe motopropulseur pour véhicules automobiles | 55 | 54 | 4,438,183 |

| Fabrication de sièges et enjolivures intérieures pour véhicules automobiles | 63 | 47 | 6,133,063 |

| Emboutissage de pièces en métal pour véhicules automobiles | 57 | 63 | 6,767,653 |

| Fabrication d'autres pièces pour véhicules automobiles | 56 | 54 | 5,493,964 |

| Fabrication d'autres pièces pour véhicules automobiles | 59 | 46 | 23,558,294 |

| Fabrication de matériel ferroviaire roulant | 59 | 26 | 2,157,278 |

| Construction de navires et d'embarcations | 47 | 26 | 2,028,133 |

| Fabrication d'autres types de matériel de transport | 59 | 40 | 5,903,166 |

| Fabrication de meubles de maison et d'établissement institutionnel et d'armoires de cuisine | 50 | 45 | 6,758,901 |

| Fabrication de meubles de bureau (y compris les articles d'ameublement) | 51 | 46 | 4,563,096 |

| Fabrication d'autres produits connexes aux meubles | 52 | 31 | 1,244,025 |

| Fabrication de fournitures et de matériel médicaux | 48 | 31 | 4,002,630 |

| Autres activités diverses de fabrication | 57 | 32 | 10,074,416 |

| Grossistes-marchands de produits agricoles | 34 | 25 | 3,855,278 |

| Grossistes-marchands de pétrole et de produits pétroliers | 36 | 25 | 6,734,500 |

| Grossistes-marchands de produits alimentaires, de boissons et de tabac | 40 | 20 | 21,833,062 |

| Grossistes-marchands d'articles personnels et ménagers | 38 | 18 | 27,199,156 |

| Grossistes-marchands de véhicules automobiles, et de pièces et d'accessoires de véhicules automobiles | 39 | 27 | 19,249,433 |

| Grossistes-marchands de matériaux et fournitures de construction | 33 | 24 | 22,275,052 |

| Grossistes-marchands de machines, de matériel et de fournitures | 32 | 23 | 37,436,979 |

| Grossistes-marchands de produits divers | 42 | 27 | 19,458,808 |

| Commerce électronique de gros entre entreprises, et agents et courtiers | 33 | 32 | 5,004,281 |

| Concessionnaires de véhicules et de pièces automobiles | 32 | 18 | 24,901,579 |

| Magasins de meubles et d'accessoires de maison | 37 | 15 | 7,999,641 |

| Magasins d'appareils électroniques et ménagers | 32 | 19 | 5,305,653 |

| Marchands de matériaux de construction et de matériel et fournitures de jardinage | 32 | 22 | 12,264,499 |

| Magasins d'alimentation | 33 | 17 | 30,106,054 |

| Magasins de produits de santé et de soins personnels | 33 | 17 | 17,508,690 |

| Stations-service | 33 | 17 | 9,759,700 |

| Magasins de vêtements et d'accessoires vestimentaires | 35 | 15 | 17,309,080 |

| Magasins d'articles de sport, d'articles de passe-temps, d'articles de musique et de livres | 33 | 18 | 5,175,414 |

| Magasins de marchandises diverses | 33 | 13 | 16,379,360 |

| #N/A | 35 | 15 | 6,893,547 |

| Détaillants hors magasin | 39 | 14 | 6,223,714 |

| Transport aérien | 51 | 27 | 23,310,421 |

| Transport ferroviaire | 38 | 44 | 13,504,217 |

| Transport par eau | 59 | 36 | 5,031,175 |

| Transport par camion | 49 | 31 | 56,466,293 |

| Services urbains de transport en commun | 48 | 22 | 4,894,054 |

| Autres services de transport en commun et transport terrestre de voyageurs et transport de tourisme d'agrément | 41 | 24 | 4,070,806 |

| Services de taxi et de limousine | 44 | 17 | 2,540,369 |

| Transport du pétrole brut par oléoduc et autres services de transport par pipeline | 35 | 56 | 6,220,148 |

| Transport du gaz naturel par gazoduc | 30 | 46 | 5,969,742 |

| Activités de soutien au transport | 50 | 29 | 33,841,436 |

| Services postaux | 28 | 37 | 4,820,016 |

| Messageries et services de messagers | 45 | 23 | 9,506,929 |

| Entreposage | 30 | 32 | 4,493,864 |

| Éditeurs de journaux | 40 | 28 | 3,594,492 |

| Éditeurs de périodiques, de livres et de répertoires | 44 | 35 | 4,146,155 |

| Éditeurs de logiciels | 30 | 26 | 9,978,798 |

| Industries du film et de la vidéo (sauf la présentation) | 54 | 43 | 8,764,041 |

| Présentation de films et de vidéos | 54 | 21 | 1,637,893 |

| Industries de l'enregistrement sonore | 58 | 28 | 934,053 |

| Radiodiffusion et télédiffusion | 51 | 32 | 3,745,449 |

| Radiodiffusion et télédiffusion | 59 | 30 | 4,234,168 |

| Télécommunications | 36 | 21 | 58,978,167 |

| Traitement de données, hébergement de données et services connexes | 30 | 30 | 5,367,167 |

| Autres services d'information | 45 | 29 | 3,567,253 |

| Activités bancaires et autres activités d'intermédiation financière par le biais de dépôts | 28 | 20 | 88,491,327 |

| Coopératives de crédit et caisses populaires locales | 35 | 12 | 7,978,128 |

| Intermédiation financière non faite par le biais de dépôts | 42 | 16 | 12,761,506 |

| Intermédiation financière non faite par le biais de dépôts | 37 | 19 | 5,917,462 |

| Services d'investissement financier, fonds et autres instruments financiers | 43 | 18 | 57,726,931 |

| Sociétés d'assurance | 35 | 12 | 44,168,999 |

| Agences et courtiers d'assurance et autres activités liées à l'assurance | 31 | 12 | 15,457,201 |

| Bailleurs de biens immobiliers | 31 | 19 | 98,831,555 |

| Bureaux d'agents et de courtiers immobiliers et activités liées à l'immobilier | 37 | 13 | 32,037,319 |

| Location et location à bail de matériel automobile | 32 | 31 | 6,221,590 |

| Services de location et de location à bail (sauf le matériel automobile) | 35 | 28 | 12,431,064 |

| Bailleurs de biens incorporels non financiers (sauf les oeuvres protégées par le droit d'auteur) | 38 | 34 | 3,625,695 |

| Services juridiques | 29 | 27 | 20,048,935 |

| Services de comptabilité, de préparation de déclarations de revenus, de tenue de livres et de paye | 31 | 26 | 19,151,405 |

| Architecture, génie et services connexes | 32 | 25 | 35,570,709 |

| Services spécialisés de design | 33 | 24 | 2,813,154 |

| Conception de systèmes informatiques et services connexes | 32 | 29 | 49,109,065 |

| Services de conseils en gestion et de conseils scientifiques et techniques | 31 | 29 | 20,248,795 |

| Services de recherche et de développement scientifiques | 30 | 35 | 7,458,554 |

| Publicité, relations publiques et services connexes | 34 | 35 | 9,937,121 |

| Autres services professionnels, scientifiques et techniques | 36 | 23 | 14,682,744 |

| Sociétés de portefeuille | 37 | 25 | 19,999,033 |

| Services administratifs de bureau | 31 | 38 | 14,290,937 |

| Soutien d'installations et autres services de soutien | 32 | 41 | 12,120,813 |

| Services d'emploi | 32 | 26 | 12,955,974 |

| Services de soutien aux entreprises | 31 | 40 | 8,302,297 |

| Services de préparation de voyages et de réservation | 34 | 20 | 5,143,123 |

| Services d'enquêtes et de sécurité | 29 | 23 | 7,054,111 |

| Services relatifs aux bâtiments et aux logements | 40 | 8 | 18,303,647 |

| Services de gestion des déchets et d'assainissement | 34 | 23 | 11,568,373 |

| Services d'enseignement | 34 | 19 | 6,653,368 |

| Cabinets de médecins | 38 | 18 | 32,831,339 |

| Cabinets de dentistes | 42 | 22 | 15,776,154 |

| Services divers de soins ambulatoires | 36 | 25 | 12,605,411 |

| Établissements de soins infirmiers et de soins pour bénéficiaires internes | 36 | 0 | 8,208,120 |

| Arts d'interprétation, sports-spectacles et activités connexes et établissements du patrimoine | 47 | 20 | 9,457,486 |

| Services de divertissement et de loisirs | 46 | 24 | 9,559,759 |

| Jeux de hasard et loteries | 47 | 14 | 6,731,063 |

| Hébergement des voyageurs | 44 | 25 | 17,718,615 |

| Parcs pour véhicules de plaisance, camps de loisirs, et maisons de chambres et pensions de famille | 41 | 22 | 3,069,757 |

| Services de restauration et débits de boissons | 51 | 18 | 71,526,961 |

| Réparation et entretien de véhicules automobiles | 39 | 18 | 12,409,833 |

| Réparation et entretien (sauf de véhicules automobiles) | 38 | 24 | 10,842,174 |

| Services de soins personnels et autres services personnels | 41 | 8 | 10,908,026 |

| Services funéraires | 39 | 13 | 2,075,106 |

| Services de nettoyage à sec et de blanchissage | 49 | 22 | 2,324,676 |

| Associations de gens d'affaires, organisations professionnelles et autres associations | 33 | 14 | 4,482,383 |

| Services d'enseignement | 42 | 14 | 5,474,171 |

| Services de soins de santé ambulatoires | 43 | 15 | 2,250,666 |

| Arts, spectacles et loisirs | 44 | 6 | 2,314,797 |

| Organismes religieux | 35 | 5 | 5,923,281 |

| Fondations, groupes de citoyens et organisations professionnelles et similaires | 40 | 5 | 15,510,038 |

| Autres institutions sans but lucratif au service des ménages | 40 | 14 | 6,202,009 |

| Écoles primaires et secondaires | 34 | 16 | 61,208,142 |

| Collèges communautaires et cégeps | 36 | 22 | 61,208,142 |

| Universités | 35 | 15 | 43,782,345 |

| Hôpitaux | 38 | 16 | 97,371,930 |

| Établissements de soins infirmiers et de soins pour bénéficiaires internes | 35 | 0 | 16,072,519 |

| Services de défense | 43 | 24 | 20,421,312 |

| Autres services de l'administration publique fédérale (sauf les services de défense) | 43 | 18 | 55,003,599 |

| Autres services des administrations publiques provinciales et territoriales | 48 | 15 | 122,107,633 |

| Autres services des administrations publiques municipales | 42 | 15 | 85,509,678 |

| Autres services des administrations publiques autochtones | 32 | 5 | 7,300,242 |

La figure 3 illustre les résultats des deux indices. L’axe vertical du graphique indique l’IVPDI de chaque industrie, et l’axe horizontal, son IVPOI. Donc, plus une industrie est en haut du graphique, plus elle est vulnérable aux perturbations de la demande internationale, et plus elle est à droite, plus elle est vulnérable aux perturbations de l’offre internationale. De plus, chaque industrie est représentée par une bulle, dont la taille est proportionnelle à sa production, afin de donner une idée de l’importance globale de l’industrie dans l’économie canadienne.

La figure 3 est divisée en quatre quadrantsFootnote 14 pour mieux illustrer la manière dont différentes industries de l’économie canadienne sont vulnérables aux réductions de l’offre et de la demande internationales. Nous examinerons successivement chaque quadrant et certaines des industries importantes et intéressantes dans chacun.

Industries canadiennes peu exposées aux perturbations de l’offre et de la demande internationales

Dans le quadrant inférieur gauche se trouvent les industries canadiennes qui sont plus axées sur le marché intérieur et donc peu ou pas exposées aux variations de la demande et de l’offre internationales (elles ont un IVPDI et un IVPOI relativement bas). La figure 4 donne une vue rapprochée des industries dans ce quadrant inférieur gauche.

Figure 4. Industries peu vulnérables aux perturbations de l’offre et de la demande internationales

Text version

| Industrie | Vulnérabilité aux perturbations de l’offre | Vulnérabilité aux perturbations de la demande | Production, en milliers de dollars |

|---|---|---|---|

| Activités bancaires et autres activités d'intermédiation financière par le biais de dépôts | 28 | 20 | 88,491,327 |

| Services juridiques | 29 | 27 | 20,048,935 |

| Services d'enquêtes et de sécurité | 29 | 23 | 7,054,111 |

| Stations-service | 30 | 17 | 9,759,700 |

| Éditeurs de logiciels | 30 | 26 | 9,978,798 |

| Entreposage | 30 | 32 | 4,493,864 |

| Traitement de données, hébergement de données et services connexes | 30 | 30 | 5,367,167 |

| Services de comptabilité, de préparation de déclarations de revenus, de tenue de livres et de paye | 31 | 26 | 19,151,405 |

| Agences et courtiers d'assurance et autres activités liées à l'assurance | 31 | 12 | 15,457,201 |

| Services de conseils en gestion et de conseils scientifiques et techniques | 31 | 29 | 20,248,795 |

| Bailleurs de biens immobiliers | 31 | 19 | 98,831,555 |

| Location et location à bail de matériel automobile | 32 | 31 | 6,221,590 |

| Conception de systèmes informatiques et services connexes | 32 | 29 | 49,109,065 |

| Architecture, génie et services connexes | 32 | 25 | 35,570,709 |

| Autres services des administrations publiques autochtones | 32 | 5 | 7,300,242 |

| Concessionnaires de véhicules et de pièces automobiles | 32 | 18 | 24,901,579 |

| Grossistes-marchands de machines, de matériel et de fournitures | 32 | 23 | 37,436,979 |

| Marchands de matériaux de construction et de matériel et fournitures de jardinage | 32 | 22 | 12,264,499 |

| Magasins d'appareils électroniques et ménagers | 32 | 19 | 5,305,653 |

| Services d'emploi | 32 | 26 | 12,955,974 |

| Services spécialisés de design | 33 | 24 | 2,813,154 |

| Magasins d'articles de sport, d'articles de passe-temps, d'articles de musique et de livres | 33 | 18 | 5,175,414 |

| Magasins de marchandises diverses | 33 | 13 | 16,379,360 |

| Grossistes-marchands de matériaux et fournitures de construction | 33 | 24 | 22,275,052 |

| Magasins de produits de santé et de soins personnels | 33 | 17 | 17,508,690 |

| Commerce électronique de gros entre entreprises, et agents et courtiers | 33 | 32 | 5,004,281 |

| Associations de gens d'affaires, organisations professionnelles et autres associations | 33 | 14 | 4,482,383 |

| Magasins d'alimentation | 33 | 17 | 30,106,054 |

| Services de préparation de voyages et de réservation | 34 | 20 | 5,143,123 |

| Écoles primaires et secondaires | 34 | 16 | 61,208,142 |

| Services de gestion des déchets et d'assainissement | 34 | 23 | 11,568,373 |

| Grossistes-marchands de produits agricoles | 34 | 25 | 3,855,278 |

| Services d'enseignement | 34 | 19 | 6,653,368 |

| Autres activités liées à la construction | 34 | 30 | 4,159,121 |

| #N/A | 35 | 15 | 6,893,547 |

| Coopératives de crédit et caisses populaires locales | 35 | 12 | 7,978,128 |

| Organismes religieux | 35 | 5 | 5,923,281 |

| Sociétés d'assurance | 35 | 12 | 44,168,999 |

| Établissements de soins infirmiers et de soins pour bénéficiaires internes | 35 | 0 | 16,072,519 |

| Services de location et de location à bail (sauf le matériel automobile) | 35 | 28 | 12,431,064 |

| Magasins de vêtements et d'accessoires vestimentaires | 35 | 15 | 17,309,080 |

| Universités | 35 | 15 | 43,782,345 |

| Établissements de soins infirmiers et de soins pour bénéficiaires internes | 36 | 0 | 8,208,120 |

| Télécommunications | 36 | 21 | 58,978,167 |

| Collèges communautaires et cégeps | 36 | 22 | 11,988,234 |

| Grossistes-marchands de pétrole et de produits pétroliers | 36 | 25 | 6,734,500 |

| Services divers de soins ambulatoires | 36 | 25 | 12,605,411 |

| Autres services professionnels, scientifiques et techniques | 36 | 23 | 14,682,744 |

| Bureaux d'agents et de courtiers immobiliers et activités liées à l'immobilier | 37 | 13 | 32,037,319 |

| Sociétés de portefeuille | 37 | 25 | 19,999,033 |

| Magasins de meubles et d'accessoires de maison | 37 | 15 | 7,999,641 |

| Activités liées à l'intermédiation financière | 37 | 19 | 5,917,462 |

| Cabinets de médecins | 38 | 18 | 32,831,339 |

| Réparation et entretien (sauf de véhicules automobiles) | 38 | 24 | 10,842,174 |

| Hôpitaux | 38 | 16 | 97,371,930 |

| Grossistes-marchands d'articles personnels et ménagers | 38 | 18 | 27,199,156 |

| Détaillants hors magasin | 39 | 14 | 6,223,714 |

| Réparation et entretien de véhicules automobiles | 39 | 18 | 12,409,833 |

| Services funéraires | 39 | 13 | 2,075,106 |

| Grossistes-marchands de véhicules automobiles, et de pièces et d'accessoires de véhicules automobiles | 39 | 27 | 19,249,433 |

| Fondations, groupes de citoyens et organisations professionnelles et similaires | 40 | 5 | 15,510,038 |

| Grossistes-marchands de produits alimentaires, de boissons et de tabac | 40 | 20 | 21,833,062 |

| Éditeurs de journaux | 40 | 28 | 3,594,492 |

| Services relatifs aux bâtiments et aux logements | 40 | 8 | 18,303,647 |

| Autres institutions sans but lucratif au service des ménages | 40 | 14 | 6,202,009 |

| Services de soins personnels et autres services personnels | 41 | 8 | 10,908,026 |

| Parcs pour véhicules de plaisance, camps de loisirs, et maisons de chambres et pensions de famille | 41 | 22 | 3,069,757 |

| Autres services de transport en commun et transport terrestre de voyageurs et transport de tourisme d'agrément | 41 | 24 | 4,070,806 |

| Activités de soutien à l'extraction minière | 41 | 28 | 5,204,726 |

| Grossistes-marchands de produits divers | 42 | 27 | 19,458,808 |

| Services d'enseignement | 42 | 14 | 5,474,171 |

| Intermédiation financière non faite par le biais de dépôts | 42 | 16 | 12,761,506 |

| Autres services des administrations publiques municipales | 42 | 15 | 85,509,678 |

| Cabinets de dentistes | 42 | 22 | 15,776,154 |

| Autres services de l'administration publique fédérale (sauf les services de défense) | 43 | 18 | 55,003,599 |

| Services d'investissement financier, fonds et autres instruments financiers | 43 | 18 | 57,726,931 |

| Services de défense | 43 | 24 | 20,421,312 |

| Services de soins de santé ambulatoires | 43 | 15 | 2,250,666 |

| Services de taxi et de limousine | 44 | 17 | 2,540,369 |

| Arts, spectacles et loisirs | 44 | 6 | 2,314,797 |

| Hébergement des voyageurs | 44 | 25 | 17,718,615 |

| Messageries et services de messagers | 45 | 23 | 9,506,929 |

| Autres services d'information | 45 | 29 | 3,567,253 |

Ce quadrant est dominé par les professions, l’éducation, la santé et les autres industries de service, qui exigent peu d’intrants d’origine étrangère et vendent leurs services surtout sur le marché intérieur canadien. De nombreux secteurs liés au commerce de détailFootnote 15 et de gros se trouvent dans ce quadrant, ainsi que les services des gouvernements fédéral et municipaux.

Les télécommunications sont l’une des industries dans ce quadrant et fournissent un bon exemple de la manière dont l’IVPDI et l’IVPOI sont calculés. Du côté de la demande, les télécommunications se situent près du plancher de l’indice, au 163e rang sur 216 industries. Les exportations du secteur des télécommunications représentent seulement 4 % de sa production et ces exportations ont des clients assez diversifiés, 48 % d’entre elles étant destinées aux États-Unis (la moyenne des industries étant 70 %), alors que les exportations indirectes valent 4 % de la production de cette industrie. Sur une échelle de 0 à 100, zéro indiquant une protection relative contre les perturbations de la demande internationale et 100 indiquant une très grande vulnérabilité, l’IVPDI final de l’industrie des télécommunications est 21. Du côté de l’offre, l’IVPOI des télécommunications est au 175e rang. Alors que les intrants intermédiaires représentent une partie importante de la production (42 %), seuls 30 % de ces intrants sont importés et les importations indirectes totalisent 11 % de la production de cette industrie. Cinquante-sept pour cent (57 %) du total des importations des télécommunications proviennent des États-Unis, ce qui est proche de la moyenne des industries de 58 %, et l’industrie importe un nombre relativement faible de produits sur la liste des importations à sources limitées d’approvisionnement. Les cinq composantes de l’IVPOI pris ensemble donnent aux télécommunications un indice de 36 (sur une échelle de 0 à 100).

Bien que les industries à la figure 4 soient isolées des perturbations de l’offre et de la demande internationales d’après les composantes des deux indices, cela n’implique pas nécessairement que la pandémie de COVID-19 ou d’autres bouleversements internationaux ne peuvent nuire à ces industries d’autres façons. Par exemple, les universités, qui se trouvent dans ce quadrant, sont un secteur de l’économie qui ne dépend pas des importations ou des exportations, mais des changements de la mobilité des étudiants étrangers pourraient avoir une grande incidence sur elles. Le secteur bancaire est un autre exemple : bien qu’il soit centré sur les consommateurs canadiens et ne dépende pas de l’importation d’intrants intermédiaires, ce secteur pourrait être touché par le dysfonctionnement des marchés financiers mondiaux. En fait, nous pouvons choisir n’importe quelle industrie dans ce quadrant « protégé » et imaginer de nombreuses façons dont elle pourrait être touchée par des chocs internationaux, comme la pandémie de COVID-19, qui sont hors de la portée des indices présentés dans cette analyse.

Industries canadiennes exposées aux perturbations à la fois de l’offre et de la demande internationales

Dans le quadrant supérieur droit de la figure 3 se trouvent les industries canadiennes les plus vulnérables aux perturbations à la fois de l’offre et de la demande internationales. Une grande partie des intrants de ces industries sont achetés à l’étranger, et une grande part de leur production est vendue sur les marchés extérieurs. La figure 5 permet de mieux voir les industries qui se trouvent dans le quadrant supérieur droit.

Figure 5. Industries vulnérables aux perturbations de l’offre et de la demande internationales

Text version

| Industrie | Vulnérabilité aux perturbations de l’offre | Vulnérabilité aux perturbations de la demande | Production, en milliers de dollars |

|---|---|---|---|

| Extraction de sable, de gravier, d'argile, de céramique et de minerais réfractaires | 45 | 38 | 1,632,789 |

| Extraction de pierre | 45 | 38 | 1,734,042 |

| Fabrication de matériel de communication | 46 | 34 | 3,488,307 |

| Fabrication d'autres produits électroniques | 46 | 40 | 6,344,603 |

| Extraction de minerais d'or et d'argent | 47 | 39 | 8,011,061 |

| Extraction de charbon | 47 | 35 | 4,166,947 |

| Brasseries | 47 | 36 | 6,210,622 |

| Fabrication de vêtements, de produits en cuir et de produits analogues | 47 | 34 | 3,035,961 |

| Fabrication de machines pour le commerce et les industries de services | 47 | 41 | 4,927,509 |

| Fabrication de machines-outils pour le travail du métal | 47 | 47 | 4,275,760 |

| Activités de soutien à l'extraction de pétrole et de gaz | 48 | 33 | 13,853,219 |

| Fabrication de semi-conducteurs et d'autres composants électroniques | 48 | 40 | 3,957,123 |

| Vineries et distilleries | 48 | 40 | 2,546,034 |

| Revêtement, gravure, traitement thermique et par le froid, et activités analogues | 49 | 48 | 2,217,899 |

| Ateliers d'usinage, fabrication de produits tournés, de vis, d'écrous et de boulons | 49 | 40 | 5,915,857 |

| Fabrication de matériel électrique d'éclairage | 49 | 57 | 1,225,330 |

| Fabrication de matériel électrique et électronique pour véhicules automobiles | 49 | 43 | 1,562,311 |

| Fabrication de machines industrielles | 49 | 50 | 4,183,966 |

| Extraction de diamant | 49 | 44 | 1,870,923 |

| Aquaculture | 49 | 38 | 1,402,184 |

| Extraction des sables bitumineux | 49 | 60 | 43,940,544 |

| Fabrication d'appareils de ventilation, de chauffage, de climatisation et de réfrigération commerciale | 50 | 54 | 3,697,945 |

| Fabrication de meubles de maison et d'établissement institutionnel et d'armoires de cuisine | 50 | 45 | 6,758,901 |

| Fabrication de matériel électrique | 50 | 45 | 5,129,226 |

| Extraction de pétrole et de gaz (à l’exception des sables bitumineux) | 50 | 55 | 44,309,659 |

| Fabrication de produits pharmaceutiques et de médicaments | 50 | 45 | 13,118,459 |

| Radiodiffusion et télédiffusion | 51 | 32 | 3,745,449 |

| Extraction de minerais de fer | 51 | 37 | 3,411,462 |

| Usines de textiles et de produits textiles | 51 | 34 | 3,668,507 |

| Fabrication d'appareils ménagers | 51 | 48 | 572,411 |

| Fabrication de meubles de bureau (y compris les articles d'ameublement) | 51 | 46 | 4,563,096 |

| Pêche, chasse et piégeage | 51 | 44 | 3,417,604 |

| Culture en serre et en pépinière et floriculture (sauf le cannabis) | 51 | 41 | 3,841,707 |

| Fabrication de coutellerie, d'outils à main et d'autres produits métalliques | 51 | 40 | 5,829,573 |

| Forgeage et estampage | 52 | 44 | 1,385,726 |

| Fabrication de ciment et de produits en béton | 52 | 39 | 9,994,035 |

| Fabrication de ressorts et de produits en fil métallique | 52 | 48 | 1,074,288 |

| Foresterie et exploitation forestière | 53 | 37 | 10,558,914 |

| Fabrication d'autres produits en bois | 53 | 33 | 8,283,526 |

| Fabrication de machines pour l'agriculture, la construction et l'extraction minière | 53 | 37 | 8,692,907 |

| Fabrication de pesticides, d'engrais et d'autres produits chimiques agricoles | 53 | 48 | 5,799,206 |

| Fabrication d'autres machines d'usage général | 53 | 48 | 7,875,430 |

| Fabrication d'articles de quincaillerie | 53 | 57 | 1,733,401 |

| Fabrication de chaudières, de réservoirs et de contenants d'expédition | 53 | 37 | 3,609,165 |

| Industries du film et de la vidéo (sauf la présentation) | 54 | 43 | 8,764,041 |

| Fabrication de systèmes de freinage pour véhicules automobiles | 54 | 54 | 673,370 |

| Fabrication de produits minéraux non métalliques (sauf le ciment et les produits en béton) | 54 | 42 | 6,197,995 |

| Fabrication de savons, de détachants et de produits de toilette | 54 | 46 | 4,598,223 |

| Scieries et préservation du bois | 54 | 34 | 16,261,232 |

| Usines de pâte à papier, de papier et de carton | 54 | 44 | 16,841,087 |

| Fabrication de moteurs, de turbines et de matériel de transmission de puissance | 55 | 43 | 1,622,503 |

| Fabrication de placages, de contreplaqués et de produits en bois reconstitué | 55 | 43 | 6,760,993 |

| Fabrication de pièces de transmission et de groupe motopropulseur pour véhicules automobiles | 55 | 54 | 4,438,183 |

| Fonderies | 55 | 47 | 2,456,284 |

| Fabrication de boissons gazeuses et de glace | 56 | 33 | 4,645,360 |

| Fabrication de sucre et de confiseries | 56 | 56 | 4,336,415 |

| Fabrication d'autres pièces pour véhicules automobiles | 56 | 54 | 5,493,964 |

| Autres activités diverses de fabrication | 57 | 32 | 10,074,416 |

| Fabrication de produits d'architecture et d'éléments de charpentes métalliques | 57 | 38 | 15,243,536 |

| Fabrication de produits en acier à partir d'acier acheté | 57 | 51 | 4,577,273 |

| Fabrication d'autres types de matériel et de composants électriques | 57 | 43 | 4,145,843 |

| Emboutissage de pièces en métal pour véhicules automobiles | 57 | 63 | 6,767,653 |

| Fabrication d'autres aliments | 58 | 38 | 10,518,617 |

| Fabrication de résines, de caoutchouc synthétique et de fibres et de filaments artificiels et synthétiques | 58 | 55 | 9,871,637 |

| Fabrication de moteurs et de pièces de moteurs à essence pour véhicules automobiles | 58 | 64 | 5,585,508 |

| Boulangeries et fabrication de tortillas | 58 | 49 | 10,055,695 |

| Fabrication de carrosseries et de remorques de véhicules automobiles | 58 | 46 | 3,406,352 |

| Fabrication de produits en caoutchouc | 58 | 55 | 5,082,774 |

| Préparation et conditionnement de poissons et de fruits de mer | 58 | 43 | 6,165,594 |

| Transport par eau | 59 | 36 | 5,031,175 |

| Fabrication de composants de direction et de suspension pour véhicules automobiles (sauf les ressorts) | 59 | 54 | 2,257,822 |

| Fabrication de peintures, de revêtements et d'adhésifs | 59 | 42 | 3,035,551 |

| Fabrication d'autres types de matériel de transport | 59 | 40 | 5,903,166 |

| Production et transformation d'alumine et d'aluminium | 59 | 54 | 11,991,003 |

| Fabrication de produits aérospatiaux et de leurs pièces | 59 | 46 | 23,558,294 |

| Fabrication de produits chimiques de base | 60 | 45 | 15,800,723 |

| Raffineries de pétrole | 62 | 42 | 50,773,313 |

| Production et transformation de métaux non ferreux (sauf l'aluminium) | 62 | 45 | 35,628,154 |

| Mise en conserve de fruits et de légumes et fabrication de spécialités alimentaires | 62 | 33 | 6,925,932 |